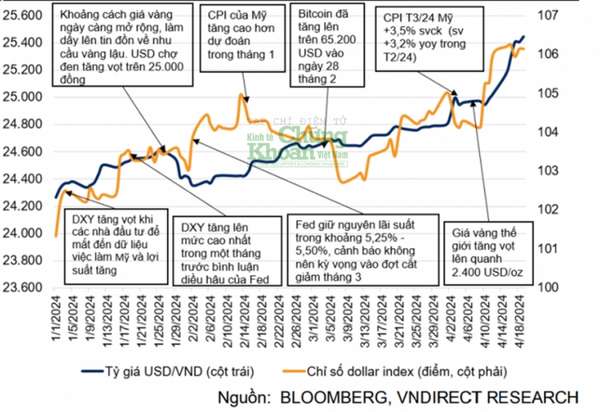

Các chuyên gia VNDIRECT cho rằng, tỷ giá là “một điểm trừ lớn” trong bức tranh vĩ mô tổng thể của Quý 1/2024. Nền kinh tế Mỹ tăng trưởng mạnh hơn dự đoán với CPI tăng 3,5% svck (sv +3,2% svck vào T2/24) và đón nhận 303.000 việc làm phi nông nghiệp (sv ước tính chỉ 200.000 của Dow Jones) với tỷ lệ thất nghiệp giảm xuống 3,8% vào T3/24. Dữ liệu cao hơn dự báo của Mỹ cho thấy nền kinh tế này vẫn đang duy trì đà tăng trưởng mạnh mẽ dù cho lãi suất tăng cao và lạm phát vẫn còn cách xa mục tiêu của Fed.

Ngay sau số liệu CPI Mỹ được công bố, chỉ số đồng đô la - DXY đã tăng 1% vượt mức 105,2 và lãi suất Trái phiếu Chính phủ" data-glossary-english="Government Bond" data-glossary-def="Chứng khoán nợ do Chính phủ phát hành, an toàn nhất trên thị trường.">trái phiếu chính phủ Mỹ kỳ hạn 10 năm tăng lên gần mức cao nhất 5 tháng vào ngày 10/4. Kỳ vọng về việc Fed giảm lãi suất trong tháng 6 cũng giảm mạnh, với xác suất tụt xuống còn 17,5%, giảm đáng kể so với mức 61,1% được ghi nhận trước cuộc họp của Fed trong khi kỳ vọng giảm lãi suất vào tháng 9 đã tăng lên mức 45,5%. Nói cách khác, Fed đang phải đối mặt với một câu hỏi hóc búa về việc khi nào họ nên bắt đầu xoay trục chính sách tiền tệ của mình, để tránh làm mất những thành quả đã đạt được trong lộ trình tăng lãi suất để kiềm chế lạm phát suốt thời gian qua.

|

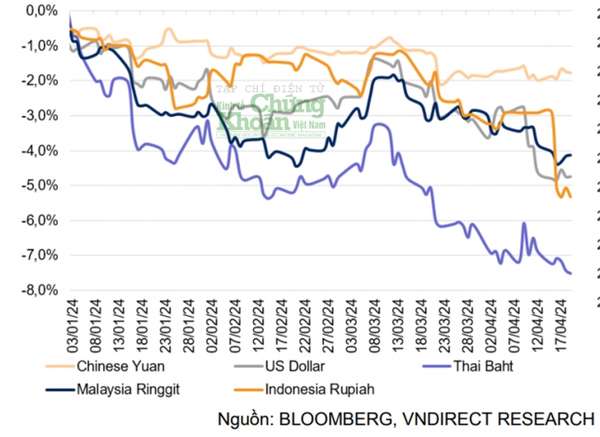

| Đồng USD tăng giá so với các đồng tiền trong khu vực kể từ đầu năm (dữ liệu ngày 19/4/2024) |

Tính đến ngày 19/4, chỉ số DXY tiếp tục tăng lên mức 106,15 (+2,2% sv tháng trước), trong khi tỷ giá USD/VNĐ đã tăng lên 25.445 đồng (+2,8% sv tháng trước; +4,8% tính từ đầu năm). Áp lực tỷ giá hối đoái gia tăng, ngoài yếu tố đến từ dữ liệu kinh tế khả quan hơn của Mỹ, còn đến từ các yếu tố quan trọng khác.

Đầu tiên, giá vàng thế giới giao ngay tiếp tục tăng cao kỷ lục, vọt lên gần 2.400 USD/oz, khiến tỷ giá USD/VND tự do trong nước tăng vọt lên trên 25.500 đồng.

Thứ hai, từ mức hút ròng cao nhất 171,2 nghìn tỷ đồng (6,7 tỷ USD), NHNN đã bắt đầu bơm ròng trở lại hệ thống thông qua kênh OMO khi thanh khoản có dấu hiệu thiếu hụt và lãi suất liên ngân hàng kỳ hạn qua đêm tăng vọt lên hơn 4%. Tính đến ngày 19/4, mức hút ròng lũy kế giảm xuống còn 33,6 nghìn tỷ đồng (1,3 tỷ USD) do lượng tín phiếu đáo hạn vượt xa mức tín phiếu phát hành thêm trong bối cảnh tỷ giá vẫn chưa hạ nhiệt, cho thấy biện pháp này chưa đạt được hiệu quả như mong đợi.

Thứ ba, NHTW Châu Âu phát tín hiệu sẽ giảm lãi suất vào tháng 6 trong khi Fed hiện tại chưa có đủ động lực để bắt đầu giảm lãi suất sớm. Điều này đào sâu sự khác biệt giữa chính sách tiền tệ của hai ngân hàng trung ương lớn và càng củng cố đà tăng giá của DXY.

Hơn nữa, căng thẳng địa chính trị leo thang trong khu vực Trung Đông gần đây đã khiến các nhà đầu tư ưa chuộng USD hơn như một công cụ phòng ngừa rủi ro.

Cuối cùng, kim ngạch nhập khẩu của Việt Nam trong Qúy 1/2024 tăng 14% so với cùng kỳ năm trước cũng dẫn đến nhu cầu USD cao hơn để thanh toán các hóa đơn nhập khẩu.

Tuy nhiên, diễn biến tỷ giá USD/ VNĐ hiện nay không nằm ngoài xu hướng chung của các đồng tiền trong khu vực. Kể từ đầu năm, VNĐ đã mất giá 4,8% so với USD trong khi Nhân dân tệ (-1,8%), Rupiah Indonesia (-5,3% tính từ đầu năm), Ringgit Malaysia (-4,1%) và Baht Thái (-7,5%). Mặc dù lượng kiều hối dồi dào (16 tỷ USD; +32% svck vào năm 2023), giải ngân FDI mạnh mẽ (4,6 tỷ USD; +7,1% svck trong Quý 1/2024) và thặng dư thương mại tăng cao lên 7,8 tỷ USD trong Q1/24 (+52,9% svck) là yếu tố hỗ trợ cho VNĐ, áp lực tỷ giá vẫn sẽ là một rủi ro đáng chú ý trong những tháng tới, đặc biệt khi diễn biến DXY phần lớn phụ thuộc vào các yếu tố khó đoán định như chính sách tiền tệ của các ngân hàng trung ương lớn và rủi ro địa chính trị.

|

| Tỷ giá USD/VNĐ tăng 4,8% tính từ đầu năm (số liệu ngày 19/4/2024) |

Với sự gia tăng liên tục của tỷ giá hối đoái, NHNN đang đứng trước bài toán khó, hoặc ưu tiên ổn định tỷ giá hối đoái hoặc thúc đẩy tăng trưởng. Với diễn biến tỷ giá hiện nay có thể làm gia tăng áp lực lên lạm phát cũng như tác động không nhỏ tới các doanh nghiệp vay, trả bằng USD và xu hướng dòng vốn đầu tư nước ngoài. Do đó, VNDIRECT cho rằng NHNN có thể phải ưu tiên ổn định tỷ giá, ít nhất là trong những tháng tới bằng cách thực thi các công cụ chính sách tiền tệ linh hoạt hơn để ổn định tỷ giá và giảm thiểu tối đa các tác động tiêu cực tới cộng đồng doanh nghiệp và tăng trưởng kinh tế.

Mới đây, vào ngày 19/4, NHNN cho biết đã bắt đầu bán USD cho các ngân hàng thương mại có trạng thái ngoại tệ âm với mức giá 25.450 đồng (bán giao ngay). Theo ước tính từ VNDIRECT, dự trữ ngoại hối hiện tại của Việt Nam vào khoảng 94 tỷ USD, tương đương 3,4 tháng nhập khẩu (cao hơn một chút so với khuyến nghị của IMF là 12-14 tuần nhập khẩu). Vì vậy, Việt Nam có dư địa bán ngoại tệ dự trữ để ổn định tỷ giá song nguồn lực không quá dồi dào. Do đó, mặc dù DXY có thể hạ nhiệt khi Fed quyết định xoay trục chính sách tiền tệ, tỷ giá vẫn là rủi ro đáng chú ý và cần được theo dõi chặt chẽ trong 2 quý tới. Trong kịch bản Fed hạ lãi suất điều hành 2 lần vào cuối năm 2024, tỷ giá USD/ VNĐ liên ngân hàng có thể hạ nhiệt xuống mức 24.200-24.400 vào cuối năm nay. Tuy nhiên, tỷ giá USD/ VNĐ bình quân liên ngân hàng năm nay được dự báo dao động trong khoảng 24.600-24.800, vẫn tăng 3,0-4,0% so với mức bình quân năm 2023. Tuy nhiên, trong kịch bản kém tích cực hơn, nếu Fed chỉ hạ lãi suất điều hành một lần trong năm nay, tỷ giá sẽ chịu áp lực lớn hơn và cao hơn kịch bản nêu trên.

| TS.Bùi Lê Minh: Chính sách tiền tệ có thể linh hoạt để kiểm soát tỷ giá và lạm phát Theo Tiến sĩ Bùi Lê Minh, Chủ nhiệm Bộ môn Tài chính tại Đại Học FPT, để kiểm soát đồng thời lạm phát và tỷ ... |

| Thủ tướng Phạm Minh Chính chủ trì Hội nghị về điều hành chính sách tiền tệ năm 2024 Sáng 14/3, tại Trụ sở Chính phủ, Thủ tướng Chính phủ Phạm Minh Chính chủ trì Hội nghị triển khai nhiệm vụ điều hành chính ... |

| Lượng tiền gửi tăng nhưng doanh nghiệp vẫn kêu thiếu vốn, cần linh hoạt tìm cách tháo gỡ Sáng 14/3, Thủ tướng Chính phủ Phạm Minh Chính chủ trì Hội nghị triển khai nhiệm vụ điều hành chính sách tiền tệ năm 2024 ... |

Trang Nhi