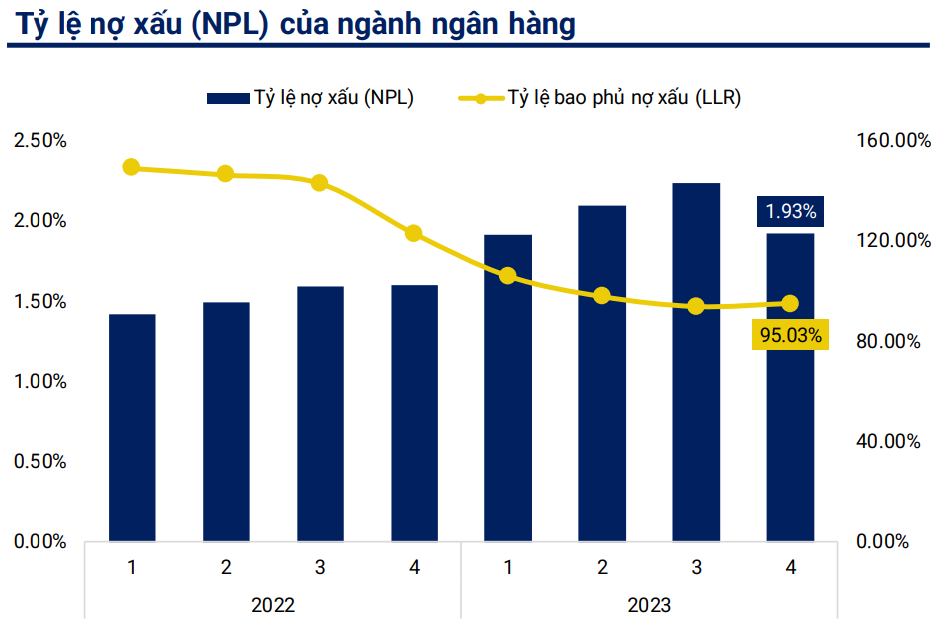

Cụ thể, tỷ lệ nợ xấu của hệ thống ngân hàng sụt giảm đáng kể trong quý IV/2023 khi chỉ còn 1,93%, từ mức 2,24% cuối quý III/2023. Tăng trưởng tín dụng đã tăng mạnh trong quý IV/2023 trước các chỉ đạo quyết liệt từ Chính phủ, góp phần khiến cho giá trị nợ xấu trên quy mô của tổng tín dụng sụt giảm. Bên cạnh đó, việc tín dụng tăng trưởng rất nhanh trong quý vừa rồi cũng sẽ góp phần cơ cấu lại nợ vay cho một số doanh nghiệp, từ đó giảm tỷ lệ nợ xấu cho hệ thống.

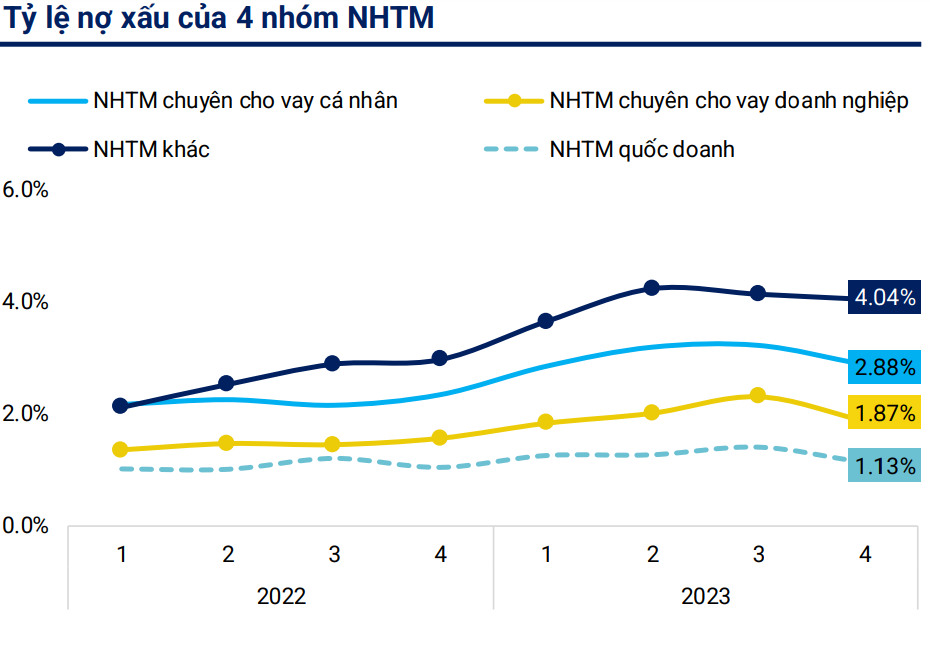

Theo thống kê của Wichart, tỷ lệ nợ xấu ghi nhận mức giảm ở tất cả các nhóm ngân hàng. Tuy nhiên, nhóm các ngân hàng chuyên cho vay doanh nghiệp có mức giảm nợ xấu lớn nhất khi nợ xấu giảm từ mức 2,32% giảm xuống còn 1,87%.

Đối với nhóm ngân hàng này thì nợ vay chủ yếu được giải ngân cho các nhóm doanh nghiệp lớn, đặc biệt là lĩnh vực bất động sản. Do đó, mức giảm nợ xấu của quý cũng là một điểm cần lưu ý. Đối với các nhóm ngân hàng còn lại thì mức giảm tỷ lệ nợ xấu chủ yếu đến từ việc tăng giá trị tuyệt đối dư nợ", chuyên gia Wichart lưu ý.

Sự thay đổi của tỷ lệ nợ xấu phân hóa giữa các ngân hàng trong các nhóm.

Đối với nhóm ngân hàng quốc doanh, tỷ lệ nợ xấu giảm ổn định. Vietcombank vẫn là ngân hàng có tỷ lệ nợ xấu tốt nhất trong số đó, khi tỷ lệ nợ xấu chỉ ở mức 0,98%.

Đối với nhóm ngân hàng thương mại chuyên cho vay khách hàng doanh nghiệp, tỷ lệ nợ xấu sụt giảm nhiều nhất ở LP Bank khi ngân hàng giảm mạnh tỷ lệ nợ xấu từ mức 2,79% về mức 1,34%. Các ngân hàng khác trong nhóm cũng cho thấy mức tỷ lệ nợ xấu vẫn tiếp tục giảm trong quý IV/2023.

Đối với các ngân hàng thương mại chuyên cho vay cá nhân, xu hướng tương tự cũng diễn ra khi nợ xấu giảm nhẹ ở hầu hết các ngân hàng. Đối với nhóm các ngân hàng khác, xu hướng cải thiện tỷ lệ nợ xấu không rõ ràng. Một số ngân hàng có tỷ lệ nợ xấu tăng nhưng cũng có nhiều ngân hàng có mức nợ xấu tiếp tục giảm như ABBank, Vietbank, NamABank.

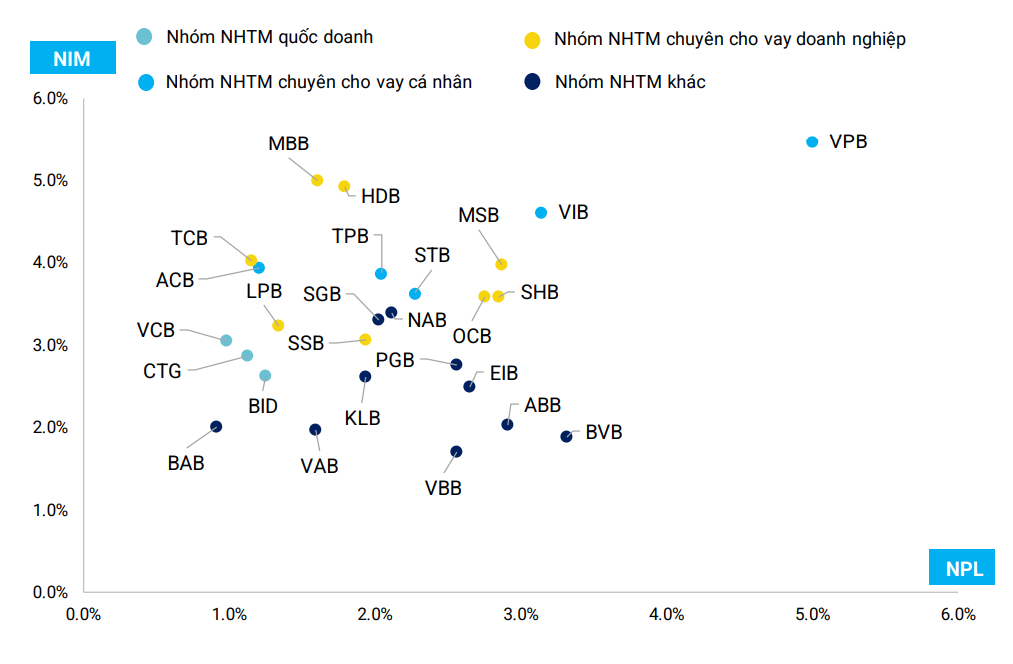

Tương quan giữa NIM và nợ xấu quý IV/2023 vẫn tương đối rõ ràng giữa các nhóm ngân hàng. Nhóm ngân hàng quốc doanh là những ngân hàng có mức NIM ở mức trung bình thấp và nợ xấu cũng thuộc nhóm thấp nhất trong hệ thống. Do có lợi thế về lãi suất nên nhóm ngân hàng này có thể lựa chọn được nhóm khách hàng tốt hơn.

Nhóm ngân hàng thiên về cho vay doanh nghiệp là những ngân hàng có mức NIM cao và mức nợ xấu cũng ở mức tương đối cao so với mức trung bình. Nhóm ngân hàng thiên về cho vay cá nhân là nhóm ngân hàng gồm những ngân hàng có NIM cao và tỷ lệ nợ xấu thấp do có mức độ đa dạng hóa rủi ro cao. Cuối cùng, nhóm các ngân hàng khác có mức NIM thấp và mức nợ xấu cao. Nhóm ngân hàng này gặp bất lợi nhiều trong việc cạnh tranh với ba nhóm ngân hàng còn lại.

Cần lưu ý, Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng (Nghị quyết 42) chính thức hết hiệu lực vào ngày 31/12/2023. Trái với kỳ vọng của các tổ chức tín dụng, điểm mấu chốt về quyền thu giữ tài sản bảo đảm tại Nghị quyết 42 đã không còn được duy trì tại Luật Các Tổ chức tín dụng (sửa đổi) dấy lên nhiều lo ngại về vấn đề xử lý nợ xấu.

TS. Nguyễn Quốc Hùng, Phó Chủ tịch kiêm Tổng thư ký Hiệp hội Ngân hàng Việt Nam phân tích, nợ xấu tiềm ẩn hiện rất cao, vì vậy khả năng thu hồi trong thời gian tới sẽ rất khó khăn nếu không có giải pháp hữu hiệu hơn và người dân quay mặt, chây ì không trả nợ thì các tổ chức tín dụng thu hồi nợ rất khó. Khi đó, các tổ chức tín dụng sẽ phải xem xét lại, đưa ra những điều kiện quy định chặt chẽ hơn khiến người dân và doanh nghiệp tiếp cận khó khăn hơn.

“Các ngân hàng bắt buộc phải làm đúng quy định pháp luật, phải làm thật chặt chẽ, thẩm định thế chấp/cầm cố cho ngân hàng để đảm bảo nghĩa vụ trả nợ.">tài sản đảm bảo làm tới nơi tới chốn, thậm chí mất hàng tháng trời mới được giải ngân khoản vay thay vì vài ngày như trước. Tránh rơi vào tình huống khách vay cố tình trốn tránh nợ phải đưa ra khởi kiện, để tòa án xử lý, thu giữ các loại tài sản đảm bảo, tranh cãi kéo dài 5-7 năm mới thu hồi được vốn”, TS. Nguyễn Quốc Hùng nhấn mạnh.

Quỳnh Lê