Sóng Elliott là gì?

Vào những năm 1920, sóng Elliott được ra đời bởi nhà phát minh Ralph Nelson Elliott. Ông Elliott là một nhà kế toán chuyên nghiệp tại Mỹ. Sở dĩ ông đưa ra được lý thuyết này bởi ông đã phát hiện ra rằng thị trường chứng khoán luôn có quy luật chu kỳ nhất định dựa theo tâm lý con người mà không phải hoạt động một cách hỗn loạn. Nguyên lý sóng Elliott được áp dụng thành công giúp các nhà đầu tư có những cái nhìn chính xác hơn về biến động của thị trường.

Chúng ta có thể nói đến tâm lý con người luôn tồn tại bản chất cốt lõi đó là niềm hy vọng, sự cố chấp, lòng tham và sự sợ hãi. Theo thời gian, tâm lý của con người chỉ xoay quanh những bản chất cốt lõi đó và lập lại theo thời gian. Sóng Elliott cơ bản dựa trên việc mô tả chi tiết các hành vi đám đông và được biểu hiện bằng những đoạn sóng lặp đi lặp lại. Vì vậy, nhà đầu tư phân tích kỹ thuật dựa theo nguyên lý hoạt động bằng cách phân tích tâm lý của con người và sự biến động của giá, từ đó có thể xác định được xu hướng giá và chu kỳ của thị trường.

margin:0px;" title="Sóng Elliott và những điều nhà đầu tư cần biết về sóng Elliott"> margin:0px;" title="Sóng Elliott và những điều nhà đầu tư cần biết về sóng Elliott"> |

| Chu kỳ sóng Elliott hoàn chỉnh (ảnh nguồn internet) |

Mô hình sóng Elliott

Sóng Elliott đẩy

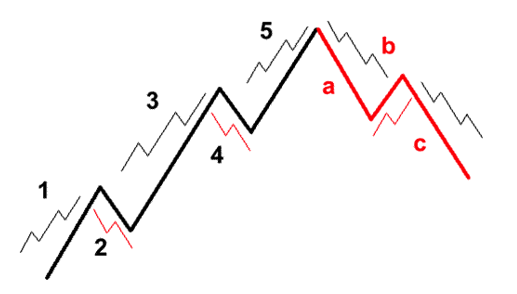

Mô hình sóng Elliott đẩy gồm 5 sóng nhỏ trong đó có 3 sóng đẩy theo xu hướng tăng và 2 sóng điều chỉnh ngược xu hướng giảm. Sau đây là một số nguyên tắc để xác định sóng Elliott:

Sóng 2 không được giảm quá điểm bắt đầu của sóng 1.

Sóng 3 là con sóng dài nhất trong 3 con sóng 1, 3, 5.

Sóng 4 không được đi vào vùng giá với sóng 1.

5 nhịp sóng Elliott

Sóng 1: Ở sóng 1, cổ phiếu có giai đoạn đầu tăng trưởng. Với tâm lý của các nhà đầu tư giá sẽ được tiếp tục tăng nên họ sẽ thực hiện mua. Vì vậy nên ở sóng 1 cổ phiếu tăng rất mạnh.

Sóng 2: Ở sóng 2, một số nhà đầu tư đã đạt tới lợi nhuận mục tiêu nên bắt đầu chốt lời. Dẫn đến thị trường bị giảm điểm, nhưng không giảm đến mức sóng 1 vì vẫn còn một số người vẫn chờ thời điểm thích hợp hơn để chốt lời.

Sóng 3: Sóng 3 được cho là con sóng có mức tăng trưởng mạnh mẽ nhất trong 5 sóng; nhà đầu tư có thể chọn sóng 3 là điểm mua. Bởi vì sau khi kết thúc sóng 2, nếu giá trị giảm không quá đầu sóng 1 thì xác định vẫn còn cơ hội trên thị trường.

Sóng 4: Dãy sóng số 4 này thể hiện cho việc sau khi đợt sóng 3 giá lên cao thì họ sẽ thực hiện lệnh bán ra để thu lời. Nhưng vẫn còn một số người cho rằng giá vẫn còn tăng và tiếp tục chờ đợi nên chiều hướng sóng 4 sẽ đi xuống ở mức tương đối trung bình.

Sóng 5: Đây là thời điểm mà hầu hết các nhà đầu tư ồ ạt tham gia vào thị trường nhất. Tại con sóng 5 này, giá sẽ tăng mạnh vượt bậc nên các nhà đầu tư sẽ chốt lời nhiều. Đặc biệt sóng 5 là đợt sóng cuối cùng, từ đó mô hình sóng đẩy sẽ kết thúc và mô hình sóng điều chỉnh ABC bắt đầu.

Sóng Elliott điều chỉnh

Mô hình sóng Elliott trong giai đoạn dịch chuyển xu hướng giảm được ký hiệu bằng ký tự A-B-C, với tối đa 5 bước sóng, thường là 3 sóng, các mô hình gồm:

Mô hình zigzag: bao gồm các bước giá đi ngược với xu hướng thị trường. Trong mô hình này, sóng B ngắn hơn hai sóng còn lại.

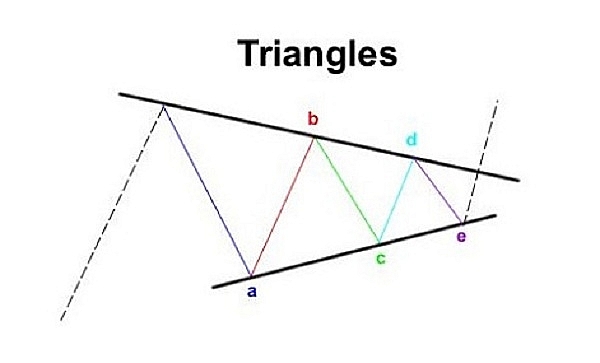

Mô hình hình tam giác: Mô hình có 5 con sóng chuyển động trong hai đường trendline theo xu hướng sideway – giá đi ngang; sẽ biến động mạnh nếu nến giá vượt trendline trên hoặc dưới.

|

| Mô hình tam giác (nguồn internet) |

Mô hình phẳng: sóng thường có xu hướng đi ngang – sideway, chiều dài bước sóng gần bằng nhau. Sóng A,C cùng chiều và ngược hướng với sóng B.

Cách áp dụng nguyên lý sóng Elliott

Khi hiểu rõ cấu trúc cũng như nguyên lý hình thành sóng Elliott, chúng ta có thể áp dụng vào giao dịch nhằm tối đa hóa lợi nhuận. Dưới đây là khuyến nghị giao dịch theo từng giai đoạn trong toàn bộ sóng Elliott hoàn chỉnh:

Sóng 1

Giai đoạn đầu hình thành này có thể là nối tiếp của con sóng cuối cùng sau khi điều chỉnh. Ở chân con sóng 1, nhà đầu tư có thể định giá cổ phiếu để tìm mức giá hợp lý. Nhà đầu tư nên mua 20-30% cổ phiếu trên tổng tỷ trọng sẽ đầu tư vào. Bởi vì giai đoạn này, chúng ta chưa xác định chắc chắn rằng đây là sóng 1 của sóng Elliott. Vì vậy, nếu mua tỷ trọng quá lớn và nến đảo chiều giảm bất ngờ sẽ tạo nên khoản lỗ lớn.

Sóng 1 sẽ đưa cổ phiếu tăng 30-40%, vì vậy nên nhà đầu tư có thể chốt lời khoảng 20% để bảo toàn lợi nhuận. Bên cạnh đó việc này cũng nhằm tránh những tin tức tiêu cực bất ngờ có thể ảnh hưởng đến cổ phiếu. Chúng ta sẽ đợi mua lại vào đáy của con sóng 2.

Sóng 2

Tiếp sau giai đoạn tăng trưởng của con sóng 1, số lượng người bán gia tăng dẫn đến thị trường điều chỉnh; do đó khối lượng giao dịch những phiên đầu của sóng 2 khá lớn. Khối lượng giao dịch ở những phiên cuối cùng của sóng 2 sẽ gia tăng. Trong đó, một phiên giao dịch có khối lượng lớn và nến rút chân thì chính là tín hiệu cho sự bắt đầu của sóng 3.

Một số lượng lớn nhà đầu tư đã chốt lãi ở giai đoạn sóng 1 để có thể mua ở chân sóng 3. Nhà đầu tư nên quan sát kỹ trong giai đoạn này, vì nếu giá cổ phiếu giảm quá đáy của sóng 1 thì đã vi phạm nguyên tắc sóng Elliott.

Sóng 3

Đây chính là giai đoạn tăng mạnh và dài nhất của sóng Elliott. Nhà đầu tư nếu có thể mua ở giai đoạn đầu tiên của sóng 3 thì rất tốt. Cách thức xác định điểm mua sẽ vô cùng khó khăn dành cho những nhà đầu tư mới. Giai đoạn này cổ phiếu sẽ có những nhịp tăng mạnh; nhưng kèm với đó sẽ là những phiên điều chỉnh mà nhà đầu tư nên cẩn trọng.

Nhà đầu tư có thể mua 50% tỷ trọng khi con sóng 3 bắt đầu, khi cổ phiếu tăng 30-40% (đã qua một số phiên điều chỉnh), nhà đầu tư có thể chốt 80% số lợi nhuận để phòng một số phiên điều chỉnh mạnh khi đã đi qua một nửa giai đoạn của sóng 3.

Trong giai đoạn sóng 3, nhà đầu tư nên phân tích tốc độ tăng trưởng của cổ phiếu cũng như thời gian đã tăng. Việc phân tích lợi nhuận của doanh nghiệp, tin tức vĩ mô và biểu đồ (nến giá và khối lượng) để xác định độ dài của sóng 3. Khi đã đi hết giai đoạn của sóng 3, thị trường sẽ có những phiên điều chỉnh mạnh hơn so với sóng 2 và đó chính là sóng 4.

Sóng 4

Sóng 4 là sóng điều chỉnh cuối cùng trong giai đoạn 5 sóng trong xu hướng tăng. Nhà đầu tư nếu có thể chốt lời từ đợt sóng 3 thì khoản lợi nhuận cũng không hề nhỏ. Đợt điều chỉnh của sóng 4 diễn ra trong khoảng thời gian khá ngắn và mức độ cũng không mạnh. Vì đó chúng ta có thể tối ưu lợi nhuận bằng cách mua rải rác.

Nhà đầu tư sẽ tiến hành mua rải rác khi cổ phiếu đã giảm khoảng 10-15%. Bởi vì sóng 4 chỉ điều chỉnh 20-30% khi đã tăng quá mạnh ở sóng 3. Chúng ta nên chia 10-20-30-40% tăng dần vào những phiên bùng nổ khối lượng; nhằm bắt đầu vào đợt sóng tăng thứ 5 cuối cùng.

Sóng 5

Sóng 5 sẽ đưa cổ phiếu tăng cao hơn đỉnh của sóng 3. Đây là cơ hội cuối cùng cho nhà đầu tư sóng Elliott trước khi bước vào giai đoạn điều chỉnh. Khi cổ phiếu đã tăng 40-50% từ đáy chúng ta đã mua vào sóng 4; lúc này nhà đầu tư nên chốt 40-60% tỷ trọng cổ phiếu. Vào gần cuối giai đoạn sóng 5, nhà đầu tư nên chốt toàn bộ cổ phiếu.

Khi đã đi qua sóng 3 và sóng 5, nhiều nhà đầu tư sẽ rất bối rối; bởi vì không biết khi chốt lời cổ phiếu vùng nào. Bởi vì họ nghĩ chu kỳ tăng của sóng 3 là quá dài còn sóng 5 lại ngắn như vậy. Nhưng mô hình sóng Elliott là vậy, nhà đầu tư nên tuân thủ để không gặp rủi ro. Tiếp theo sẽ đến với giai đoạn điều chỉnh với bắt đầu là sóng A, B, C.

Cả 3 giai đoạn sóng này mình không khuyến khích nhà đầu tư giao dịch. Bởi vì A và C là sóng giảm rất mạnh, xen kẽ vào đó là sóng tăng B; nhưng lợi nhuận cực thấp và thời gian tăng là khá ngắn với tỷ lệ rủi ro cao.

Đại Dương