(Banker.vn) Phương pháp RNAV dựa trên nền tảng bóc tách giá trị nội tại từ danh mục dự án hiện hữu

Khái niệm RNAV và ý nghĩa trong định giá doanh nghiệp bất động sản

RNAV, viết tắt của Revalued Net Asset Value, là phương pháp định giá doanh nghiệp dựa trên giá trị tài sản ròng sau khi được đánh giá lại theo giá trị kinh tế hiện tại. Về bản chất, RNAV phản ánh giá trị doanh nghiệp không phải theo số liệu kế toán lịch sử, mà theo giá trị thực tế mà các tài sản có thể tạo ra trong tương lai sau khi đã điều chỉnh các yếu tố rủi ro và nghĩa vụ tài chính.

Trong lĩnh vực bất động sản, RNAV được sử dụng phổ biến bởi đặc thù ngành có mức độ tích lũy tài sản lớn và chu kỳ ghi nhận doanh thu, lợi nhuận không ổn định. Lợi nhuận kế toán của doanh nghiệp bất động sản thường phụ thuộc vào tiến độ bàn giao dự án, do đó có thể biến động mạnh giữa các kỳ và không phản ánh đầy đủ giá trị quỹ đất hay tiềm năng phát triển dài hạn. RNAV khắc phục hạn chế này bằng cách tiếp cận doanh nghiệp từ góc độ danh mục dự án đang sở hữu, coi mỗi dự án là một đơn vị tạo giá trị độc lập.

Trong các báo cáo phân tích của công ty chứng khoán, RNAV thường tập trung chủ yếu vào các dự án bất động sản hiện hữu của doanh nghiệp, bởi đây là tài sản cốt lõi quyết định khả năng tạo dòng tiền trong tương lai. Các tài sản khác chỉ đóng vai trò bổ trợ và thường không phải trọng tâm trong quá trình định giá RNAV.

margin: 15px auto;" />

margin: 15px auto;" />Bước 1: Xác định danh mục dự án đưa vào định giá RNAV

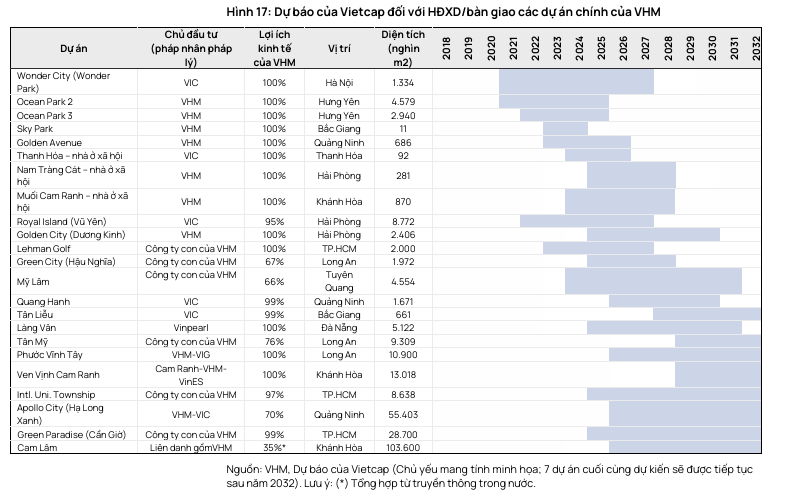

Bước đầu tiên trong quy trình định giá RNAV là xác định đầy đủ danh mục dự án bất động sản mà doanh nghiệp đang sở hữu và triển khai. Công việc này đòi hỏi nhà phân tích rà soát toàn bộ các dự án đã được doanh nghiệp công bố, đồng thời làm rõ hình thức pháp lý, tỷ lệ sở hữu và quyền kiểm soát thực tế đối với từng dự án.

Trong thực tế, nhiều doanh nghiệp bất động sản phát triển dự án thông qua công ty con hoặc liên doanh, do đó việc xác định đúng phần lợi ích kinh tế thuộc về công ty mẹ có ý nghĩa then chốt. Chỉ phần giá trị tương ứng với tỷ lệ sở hữu thực tế mới được đưa vào RNAV, nhằm đảm bảo kết quả định giá phản ánh đúng quyền lợi của cổ đông.

Sau khi xác định danh mục, các dự án được phân loại theo trạng thái triển khai, bao gồm dự án đã hoàn thiện, dự án đang xây dựng và dự án đang trong giai đoạn hoàn thiện pháp lý. Việc phân loại này giúp đánh giá mức độ chắc chắn của dòng tiền tương lai và là cơ sở để điều chỉnh rủi ro trong các bước tiếp theo.

Bước 2: Ước tính giá trị phát triển của từng dự án

Trên cơ sở danh mục dự án đã được xác định, bước tiếp theo là ước tính giá trị phát triển của từng dự án, tức tổng doanh thu mà dự án có thể tạo ra trong suốt vòng đời triển khai. Giá trị này thường được xác định dựa trên diện tích thương phẩm, cơ cấu sản phẩm và giả định về giá bán trong điều kiện thị trường bình thường.

Việc xây dựng giả định giá bán cần tham chiếu mặt bằng giá khu vực, các dự án tương đồng đã và đang triển khai, đồng thời điều chỉnh phù hợp với phân khúc và vị trí của dự án. Ví dụ, một dự án căn hộ có tổng diện tích thương phẩm khoảng 100.000 mét vuông, với giả định giá bán bình quân 40 triệu đồng mỗi mét vuông, sẽ có tổng doanh thu kỳ vọng khoảng 4.000 tỷ đồng. Các giả định này thường được xây dựng theo hướng thận trọng nhằm hạn chế rủi ro đánh giá quá cao giá trị dự án.

Bước 3: Ước tính chi phí phát triển và lợi nhuận dự án

Từ tổng doanh thu kỳ vọng, nhà phân tích tiếp tục ước tính toàn bộ chi phí phát triển để xác định lợi nhuận gộp của dự án. Chi phí phát triển trong bất động sản bao gồm chi phí đất và bồi thường giải phóng mặt bằng, chi phí xây dựng, chi phí hạ tầng, chi phí bán hàng và chi phí tài chính phát sinh trong quá trình triển khai.

Tiếp tục với ví dụ trên, giả sử tổng chi phí phát triển dự án là 2.800 tỷ đồng, trong đó chi phí xây dựng và hạ tầng chiếm 1.800 tỷ đồng, chi phí đất và bồi thường là 700 tỷ đồng, phần còn lại là chi phí bán hàng và chi phí tài chính. Khi đó, lợi nhuận gộp của dự án được ước tính đạt khoảng 1.200 tỷ đồng, tương ứng biên lợi nhuận gộp 30 phần trăm. Đây là mức biên lợi nhuận phổ biến đối với các dự án nhà ở thương mại trong điều kiện thị trường ổn định.

Bước 4: Điều chỉnh giá trị dự án theo tiến độ và rủi ro

Một nguyên tắc quan trọng của RNAV là không ghi nhận toàn bộ lợi nhuận gộp của dự án một cách thông thường. Ở bước này, giá trị dự án cần được điều chỉnh để phản ánh tiến độ triển khai thực tế cũng như các rủi ro pháp lý và rủi ro thị trường.

Các dự án đã hoàn thiện hoặc sắp bàn giao thường được ghi nhận giá trị cao hơn, trong khi các dự án đang ở giai đoạn đầu hoặc chưa hoàn tất pháp lý sẽ bị chiết khấu đáng kể. Ví dụ, nếu dự án mới hoàn thành khoảng 50% khối lượng triển khai, phần lợi nhuận gộp 1.200 tỷ đồng có thể chỉ được ghi nhận khoảng 60% vào RNAV, tương đương 720 tỷ đồng. Việc điều chỉnh này phản ánh mức độ thận trọng thường thấy trong các báo cáo phân tích của công ty chứng khoán.

Bước 5: Tổng hợp giá trị các dự án và xác định RNAV doanh nghiệp

Sau khi định giá từng dự án, nhà phân tích tiến hành tổng hợp toàn bộ giá trị dự án thuộc quyền sở hữu của doanh nghiệp để xác định tổng giá trị tài sản phát triển. Từ giá trị này, các nghĩa vụ tài chính cần được khấu trừ để xác định RNAV.

Đối với doanh nghiệp bất động sản, nợ vay và trái phiếu thường chiếm tỷ trọng lớn do đặc thù sử dụng đòn bẩy tài chính trong quá trình phát triển dự án. Vì vậy, nợ vay ròng, sau khi đã loại trừ tiền mặt và các khoản tương đương tiền, cần được khấu trừ khỏi tổng giá trị dự án. Ngoài ra, phần lợi ích của cổ đông thiểu số tại các công ty con hoặc dự án liên doanh cũng cần được loại trừ để đảm bảo RNAV phản ánh đúng giá trị thuộc về cổ đông công ty mẹ.

Bước 6: Xác định giá cổ phiếu

Bước cuối cùng trong quy trình định giá là chia tổng RNAV cho số lượng cổ phiếu đang lưu hành. Ví dụ, nếu RNAV của doanh nghiệp đạt 6.000 tỷ đồng và số lượng cổ phiếu lưu hành là 200 triệu cổ phiếu, giá cổ phiếu là 30.000 đồng.

RNAV trên mỗi cổ phiếu thường được sử dụng để so sánh với giá thị trường nhằm đánh giá mức độ định giá của cổ phiếu bất động sản. Tuy nhiên, RNAV không phải là mức giá mục tiêu tuyệt đối, mà là một thước đo giá trị nội tại trong dài hạn. Khoảng chênh lệch giữa RNAV và giá thị trường phản ánh kỳ vọng của nhà đầu tư về triển vọng triển khai dự án, rủi ro pháp lý và chu kỳ của thị trường bất động sản.