Tóm tắt: Trong nửa đầu năm 2022, thị trường trái phiếu Việt Nam chứng kiến một sự biến động vô cùng mạnh mẽ sau những động thái chấn chỉnh từ Chính phủ, nhằm làm lành mạnh hóa thị trường. Nghị định 65/NĐ-CP được ban hành với những quy định siết chặt liên quan đến nâng chuẩn nhà đầu tư chứng khoán chuyên nghiệp, xếp hạng tín nhiệm với trái phiếu,... mục tiêu bảo vệ quyền lợi hợp pháp của nhà đầu tư cũng như nâng cao chất lượng của thị trường vốn lại đang phần nào tạo ra áp lực thanh khoản khổng lồ đối với chính các doanh nghiệp phát hành. Nhiều dự án bị đình trệ do không có phương án vốn phù hợp. Làm sao để phát triển một cách lành mạnh thị trường trái phiếu Việt Nam đang là một câu hỏi khó ngay cả với chính các cơ quan quản lý. Bài nghiên cứu phân tích bối cảnh thị trường trái phiếu Việt Nam hiện tại cùng những khó khăn khi áp dụng các quy định được ban hành trong thời gian qua nhằm đưa ra một số gợi ý chính sách.

HEALTHY DEVELOPMENT FOR VIETNAM CORPORATE BOND MARKET

Abstract: In the first six months of 2022, Vietnam bond market has undergone significant changes due to the Government’s adjustment actions to improve market transparency. Decree No. 65/NĐ-CP has been issued with stricter regulations regarding the enhancement in the standards of qualified investors, compulsory bond rating, etc... However, the target of protecting investors’ legal interests and improving market quality has created huge liquidity pressure to corporate bond issuers. Several investment projects have been delayed due to insufficient funding. How to maintain and develop a healthy bond market remains an unanswered question even to the management authorities. This research analyses the current conditions of Vietnam bond market together with the ongoing difficulties in the adoption of recent promulgated regulations, then some policy suggestions are recommended.

I. ĐẶT VẤN ĐỀ

Trước năm 2006, thị trường trái phiếu Việt Nam gần như không có hoạt động, phát hành trên thị trường chỉ xoay quanh trái phiếu chính phủ (TPCP) hoặc tập trung ở các tổ chức tài chính tín dụng, còn trái phiếu doanh nghiệp (TPDN) chỉ được phát hành bởi 5 doanh nghiệp: Công ty Cơ điện lạnh REE phát hành 5 triệu USD (năm 1996), Tổng công ty Dầu khí phát hành 300 tỷ đồng (năm 2003), Tổng công ty Điện lực (EVN) phát hành 300 tỷ đồng, Tổng công ty Xi măng 200 tỷ đồng, EIS 10 tỷ đồng (năm 1998). Kênh cấp vốn cho doanh nghiệp chủ yếu thông qua tín dụng ngân hàng hoặc ngân sách Nhà nước hoặc Nhà nước cho vay rồi vay lại. Hoạt động huy động vốn trực tiếp trên thị trường hầu như chưa phát triển. Sự ra đời của Nghị định 52/2006/NĐ-CP cùng với việc cho phép các doanh nghiệp phát hành trái phiếu theo hình thức riêng lẻ đã tạo tiền đề cho bước chuyển mình mạnh mẽ trên thị trường vốn của các doanh nghiệp Việt kéo dài đến năm 2022. Doanh nghiệp đã và đang tận dụng tích cực kênh huy động vốn từ việc phát hành TPDN, từng bước tiến tới thực hiện thành công mục tiêu dư nợ TPDN đạt 20% GDP trong Lộ trình phát triển thị trường trái phiếu giai đoạn 2017 - 2020, tầm nhìn đến năm 2030 của Thủ tướng Chính phủ. Nhưng đi cùng sự tăng trưởng vượt bậc là những vấn đề rủi ro phát sinh, đặc biệt là sau khi Chính phủ ban hành Nghị định 65/NĐ-CP nhằm mục tiêu lành mạnh hóa thị trường TPDN.

II. TỔNG QUAN VỀ THỊ TRƯỜNG TPDN VIỆT NAM

Về quy mô

Trải qua 16 năm phát triển tính đến năm 2022, có thể nói thị trường trái phiếu nói chung và TPDN nói riêng đã có những bước phát triển vượt bậc cả về số lượng các đơn vị phát hành cũng như quy mô phát hành tại mỗi đơn vị gắn liền cùng những biến động lớn. Có thể chia khoảng thời gian 16 năm phát triển thành 3 giai đoạn:

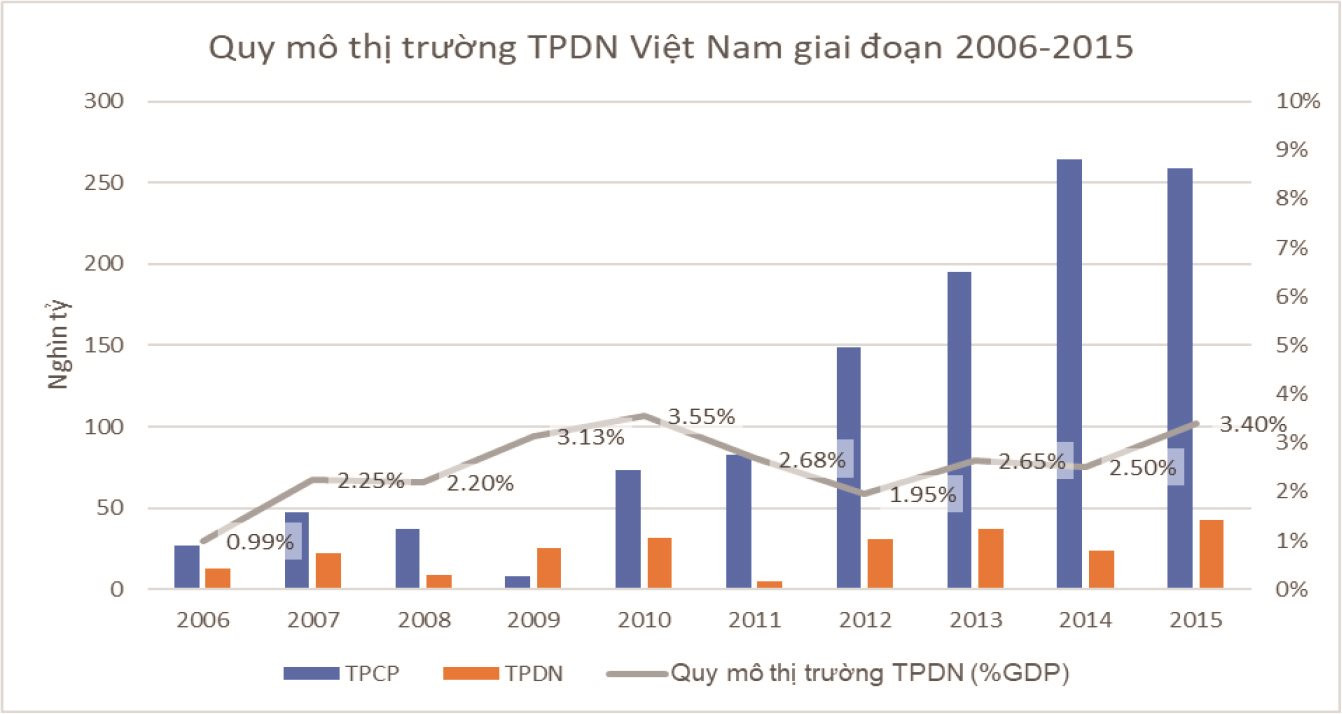

- Giai đoạn 1, từ năm 2006 tới năm 2011: Ở giai đoạn này, quy mô thị trường giao dịch trái phiếu vẫn còn nhỏ, chủ yếu là thị trường sơ cấp, các nhà đầu tư chủ yếu mua và giữ trái phiếu tới khi đáo hạn. Các dịch vụ liên quan nhằm hỗ trợ thị trường trái phiếu như: dịch vụ định mức tín nhiệm, định giá trái phiếu hay dịch vụ lưu ký… hầu như chưa có. Tổng dư nợ trái phiếu bao gồm cả TPCP và TPDN tại Việt Nam chỉ chiếm dưới 15% GDP, trong đó dư nợ TPDN chiếm dưới 5%.

- Giai đoạn 2, từ năm 2012 tới năm 2015: So với giai đoạn 1, giai đoạn này đã ghi nhận tốc độ tăng trưởng mạnh mẽ hơn hẳn của thị trường trái phiếu với mức tăng quy mô bình quân 21%/năm. Tổng dư nợ TPCP và TPDN liên tục tăng trong giai đoạn này và đạt khoảng trên 20% so với GDP trong năm 2015.

Biểu đồ 1: Quy mô thị trường trái phiếu Việt Nam giai đoạn 2006-2015

Sau khi Nghị định 90/2011/NĐ-CP về phát hành TPDN được ban hành và thay thế Nghị định số 52/2006/NĐ-CP, các doanh nghiệp được cung cấp một hành lang pháp lý đầy đủ và rõ ràng hơn về kênh huy động vốn từ trái phiếu, thị trường TPDN Việt Nam đã có sự phát triển vượt bậc. Tuy nhiên, xét về tương đối so với TPCP thì con số vẫn còn nhỏ. Lượng TPDN được phát hành chỉ chiếm khoảng 2-3% so với GDP, cao nhất năm 2015 là 3,4% GDP. Mặc dù cơ chế phát hành đã có nhiều thông thoáng, song sự e ngại một công cụ đầu tư mới trên thị trường vẫn là rào cản đối với bản thân các nhà đầu tư. Điều đó tạo nên tâm lý thận trọng, gây khó khăn cho phát hành ngay cả đối với những doanh nghiệp tập đoàn lớn.

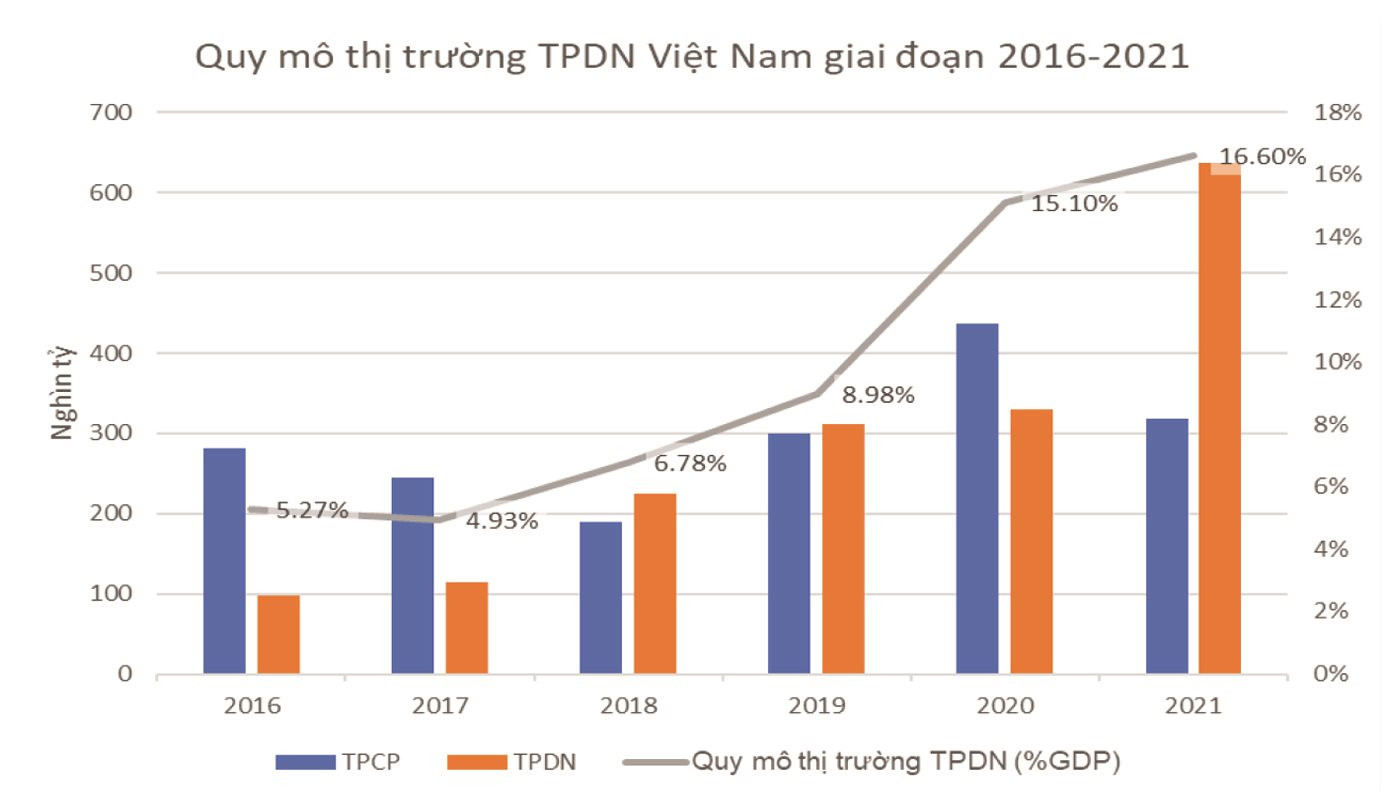

- Giai đoạn 3, từ năm 2016 tới nay: Chỉ tính riêng năm 2016, khối lượng TPCP phát hành đạt 281.750 tỷ đồng, trong đó 91% khối lượng phát hành có kỳ hạn từ 5 năm trở lên; đồng thời lần đầu tiên phát hành thành công trái phiếu Chính phủ kỳ hạn 30 năm cho nhà đầu tư nước ngoài. Sau khi thực hiện tái cơ cấu, danh mục nợ Chính phủ đã có sự cải thiện rõ rệt cả về quy mô, kỳ hạn và chi phí huy động. Bên cạnh đó, nhà đầu tư đã có sự thay đổi tích cực theo hướng tăng tỷ lệ nắm giữ trái phiếu của các nhà đầu tư dài hạn như bảo hiểm xã hội, bảo hiểm tiền gửi, doanh nghiệp bảo hiểm. Trên thị trường thứ cấp, khối lượng giao dịch trái phiếu tăng mạnh so với năm 2015, bình quân phiên đạt 6.285 tỷ đồng tăng 72% so với năm 2015, giúp thanh khoản thị trường tăng đáng kể. Sự gia tăng thanh khoản trái phiếu trên thị trường thứ cấp giống như một đòn bẩy tâm lý đối với các nhà đầu tư. Điều này đã hỗ trợ tăng trưởng nhanh chóng quy mô và số lượng trái phiếu được phát hành, không chỉ bao gồm TPCP mà ngay cả TPDN cũng tăng hơn gấp đôi so với năm 2015. Thị trường TPDN từng bước trở thành kênh huy động vốn cho các doanh nghiệp để phát triển sản xuất kinh doanh. Tuy nhiên, sự tích cực này lại không được duy trì mạnh mẽ liên tục sau đó mà chững lại ở năm 2017.

Biểu đồ 2: Quy mô thị trường TPDN Việt Nam giai đoạn 2016-2021

Có thể dễ dàng nhận ra qua các biểu đồ, mặc dù từ năm 2016 đã có sự tăng trưởng mạnh mẽ trên thị trường trái phiếu sau Nghị định 52/2006/NĐ-CP, song việc phát hành của các doanh nghiệp là rải rác và không phổ biến, thị trường ít chấp nhận và gần như không có nhiều nhu cầu. Thời kì này, doanh nghiệp Việt Nam chủ yếu vẫn phụ thuộc vào vốn vay ngân hàng. Tuy nhiên, bắt đầu từ năm 2018, khối lượng TPDN bắt đầu vượt qua cả khối lượng TPCP phát hành, một điều chưa từng xảy ra trước đây. Điển hình như cuối năm 2018, TPDN phát hành đạt 224 nghìn tỷ đồng, trong khi TPCP đạt 190 nghìn tỷ đồng. Cho đến năm 2020, khi Nghị định 153/2020/NĐ-CP được ban hành và có hiệu lực vào đầu năm 2021, thị trường TPDN mới thực sự nở rộ. Năm 2021, tổng giá trị TPDN phát hành tăng lên tới hơn 613 nghìn tỷ đồng, còn TPCP chỉ đạt hơn 318 nghìn tỷ đồng. Dư nợ TPDN cũng có đà tăng trưởng đáng kể trong khoảng thời gian này, tăng lên từ mức 7% GDP vào năm 2018 tới mức 16,6% GDP vào năm 2021.

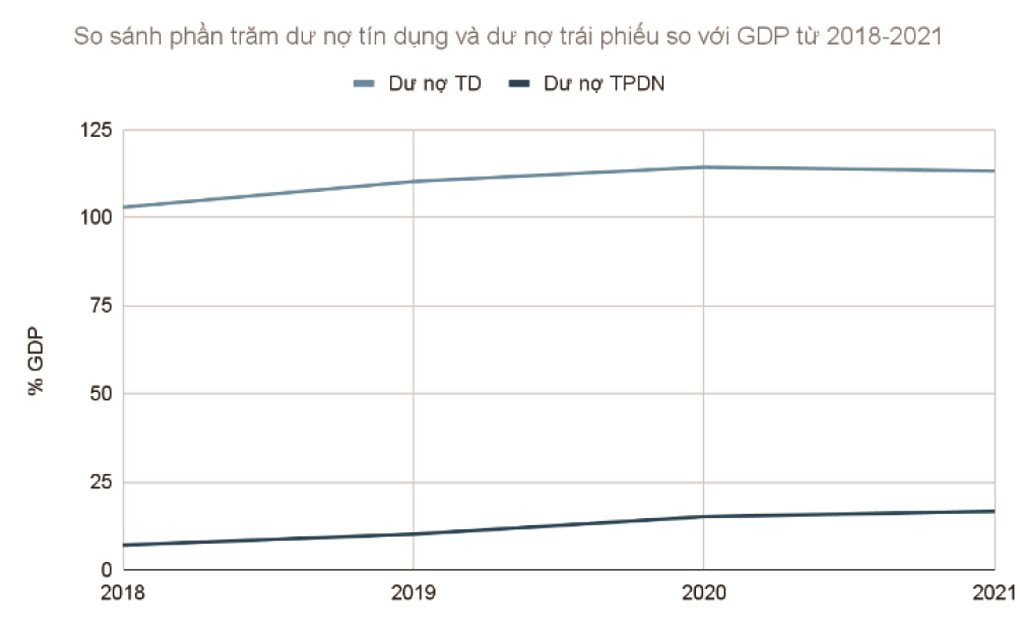

Thị trường vốn bắt đầu có sự chuyển biến tích cực từ trạng thái chỉ phụ thuộc vào dư nợ tín dụng tại các tổ chức tín dụng sang huy động trực tiếp qua kênh trái phiếu. Chính điều này đã góp phần thúc đẩy sự tăng trưởng mạnh mẽ của nền kinh tế cũng như tiếp tục thu hút được một lượng vốn đầu tư quy mô lớn trên thị trường.

Biều đồ 3: Dư nợ tín dụng và dư nợ trái phiếu so với GDP giai đoạn 2018-2021

Tuy số liệu chỉ ra dư nợ tín dụng vẫn ở mức cao hơn rất nhiều so với dư nợ TPDN, song sự tăng trưởng của dư nợ TPDN so với GDP cho thấy các doanh nghiệp đã quan tâm tới kênh phát hành trái phiếu để huy động vốn bên cạnh kênh vay ngân hàng truyền thống, từ đó trở nên chủ động hơn trong việc tiếp cận các nguồn vốn trong xã hội.

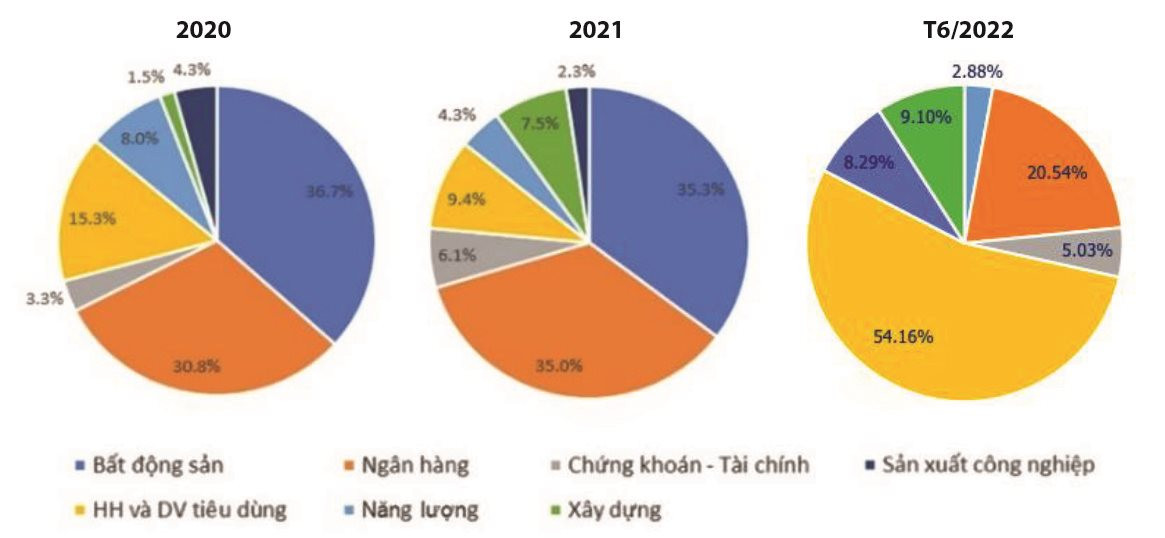

Về tỷ trọng TPDN phát hành giữa các nhóm ngành

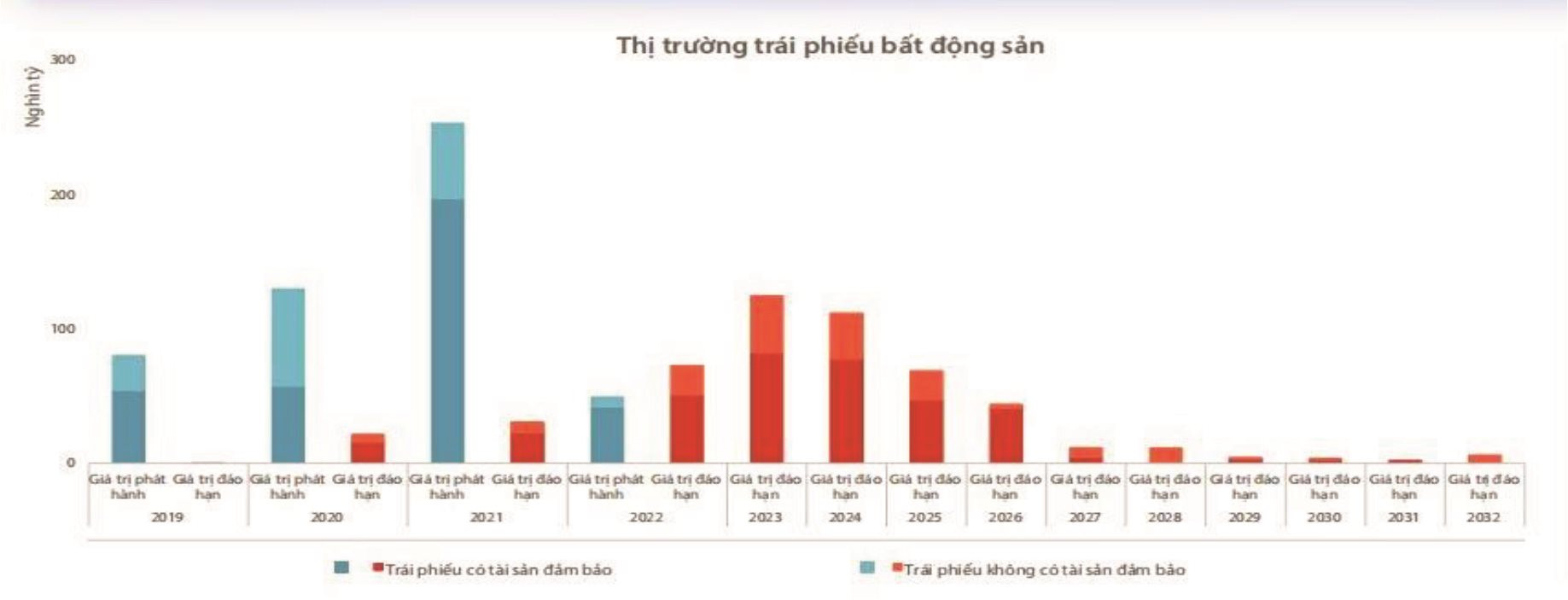

Nghị định 153/2021/NĐ-CP được ban hành đã tạo ra cơ chế phát hành thông thoáng cho toàn thị trường, song nhìn chung nhóm ngành bất động sản và ngân hàng vẫn là hai nhóm ngành chiếm tỷ trọng giá trị phát hành TPDN lớn nhất trong từ năm 2020 tới 6 tháng đầu năm 2022. Vì vậy, áp lực đáo hạn trái phiếu cũng là cao nhất đối với hai ngành này. Rủi ro tiềm ẩn đặc biệt với nhóm ngành bất động sản khi vào năm 2021 có tới 54,2% lượng trái phiếu ngành này được phát hành ra mà không có đảm bảo hoặc chỉ đảm bảo một phần. Lãi suất trung bình của TPDN bất động sản lên tới trên 10%/năm, lại càng tạo ra rủi ro vỡ nợ cao hơn cho các doanh nghiệp phát hành. Hơn nữa, mức lãi suất cao như vậy cũng thu hút việc đầu tư ồ ạt vào trái phiếu bất động sản, dễ gây ra hiện tượng ‘bong bóng’ trên thị trường trái phiếu bất động sản nói riêng và thị trường chứng khoán nói chung.

Biểu đồ 4: Tỷ trọng phát hành TPDN theo các nhóm ngành từ năm 2020 đến T6/2022

6 tháng đầu năm 2022, trước những biến động của thị trường và sự phản ứng gay gắt từ nhà đầu tư xuất phát do những sai phạm gây chấn động như vụ việc của Tân Hoàng Minh, Vạn Thịnh Phát,... cơ cấu phát hành thêm mới trên thị trường trái phiếu đã có bước chuyển dịch vô cùng mạnh mẽ. Nhóm doanh nghiệp bất động sản hay ngay cả nhóm ngân hàng cũng hạn chế nhiều việc phát hành trên thị trường mà thay vào đó là những nhóm ngành khác với tổng quy mô phát hành giảm sút mạnh so với giai đoạn trước đó.

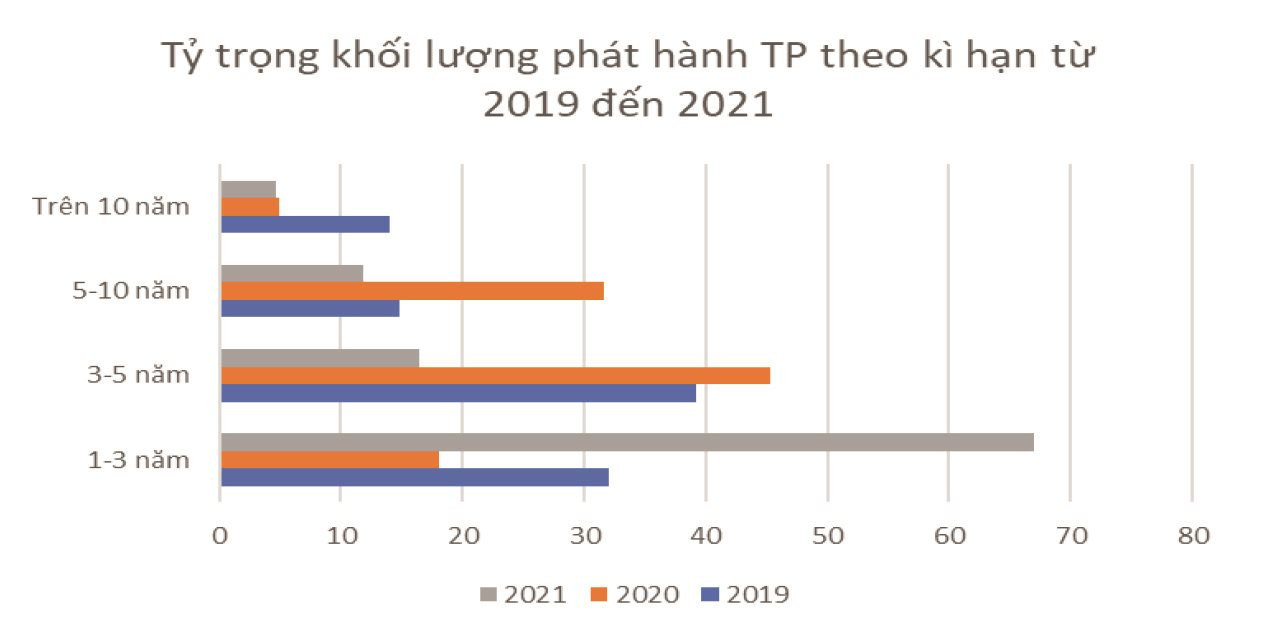

Về kỳ hạn

Thống kê cho thấy vào năm 2019 và năm 2020, khoảng 40% số lượng TPDN được phát hành với kỳ hạn từ 3 - 5 năm, chiếm tỷ trọng lớn nhất trong các loại kỳ hạn trái phiếu. Tới năm 2021, khối lượng TPDN phát hành có kỳ hạn từ 1 - 3 năm lên tới hơn 350 nghìn tỷ đồng, chiếm 67% tổng khối lượng phát hành TPDN của năm. Có thể thấy phần lớn TPDN trong thời kỳ này được phát hành ra với kỳ hạn ngắn, đa số là trung hạn, khoảng thời gian đáo hạn đa số tập trung vào một giai đoạn.

Biểu đồ 5: Tỷ trọng khối lượng phát hành trái phiếu theo kì hạn từ 2019-2021

Từ những số liệu trên, có thể thấy được năm 2021 là năm bùng nổ của TPDN, thị trường tăng trưởng ‘nóng’ và liên tục. Tuy nhiên, đi kèm với sự phát triển mạnh mẽ này là không ít những hệ lụy. Việc có một khối lượng lớn TPDN có kì hạn ngắn được phát hành vào giai đoạn từ 2019 tới 2021 đã gia tăng áp lực đáo hạn lên các doanh nghiệp, khi có một khối lượng lớn TPDN đáo hạn cùng lúc vào khoảng thời gian từ năm 2022 tới năm 2024. Bắt đầu từ năm 2022, giá trị đáo hạn TPDN đã tăng tới hơn 200 nghìn tỷ đồng.

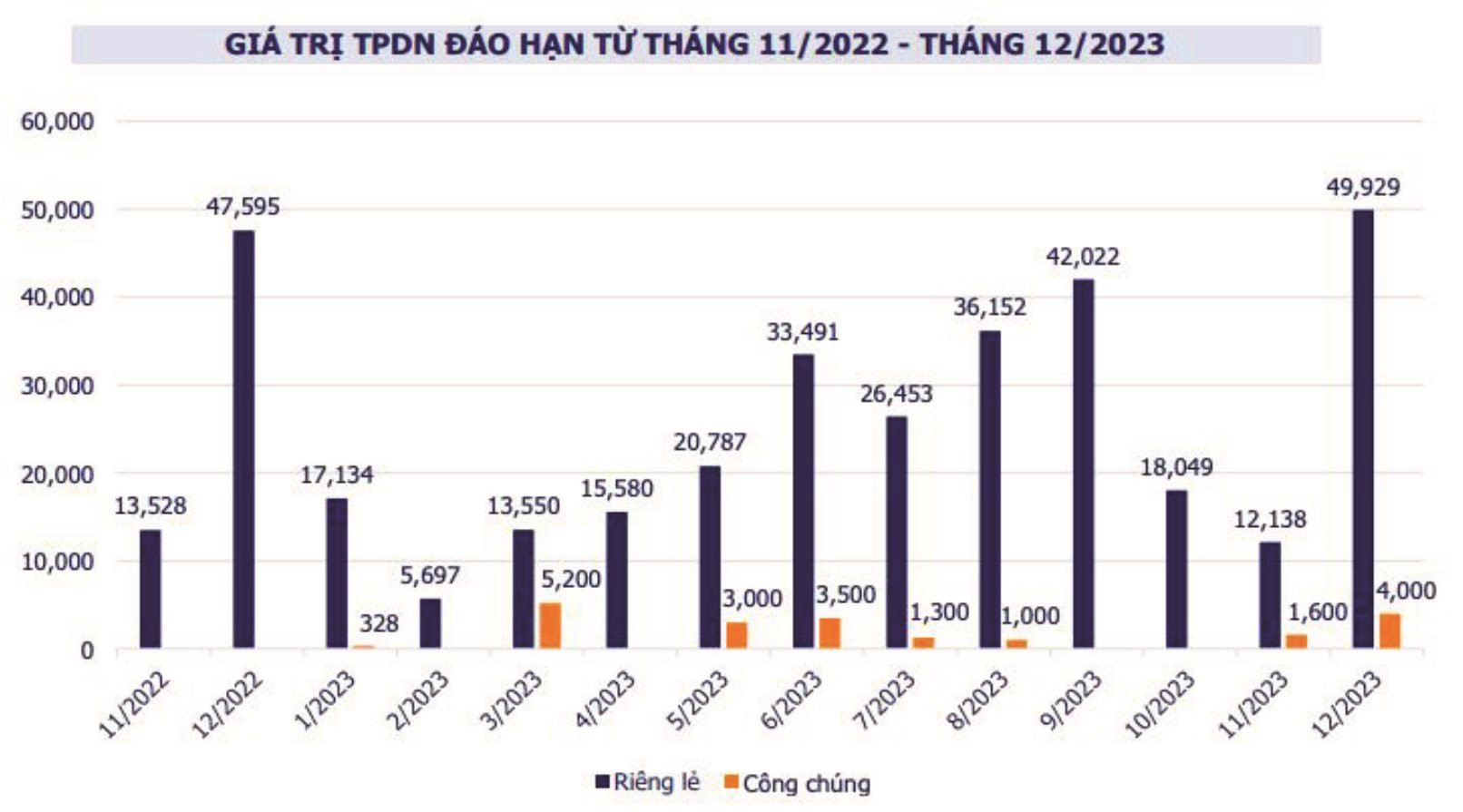

Biểu đồ 6: Giá trị đáo hạn TPDN toàn thị trường giai đoạn 2022-2023

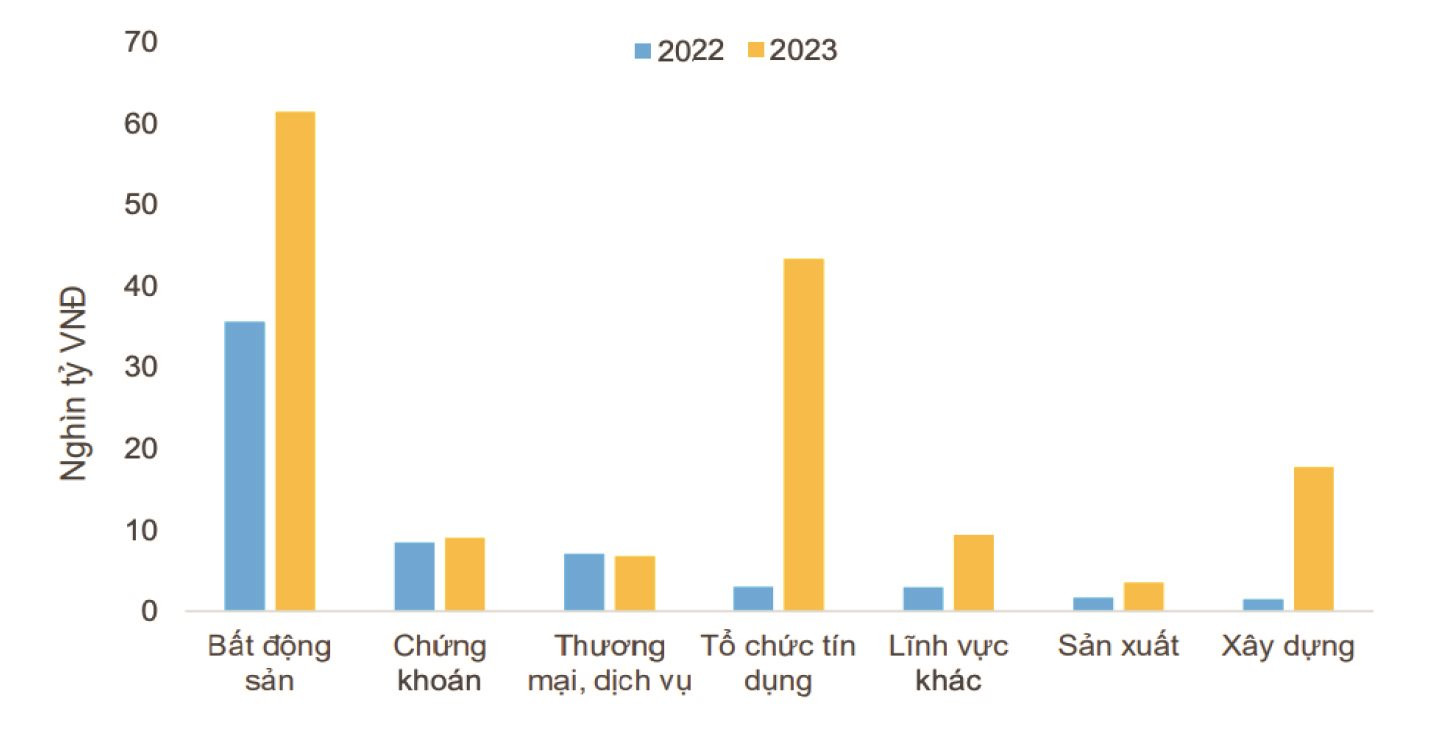

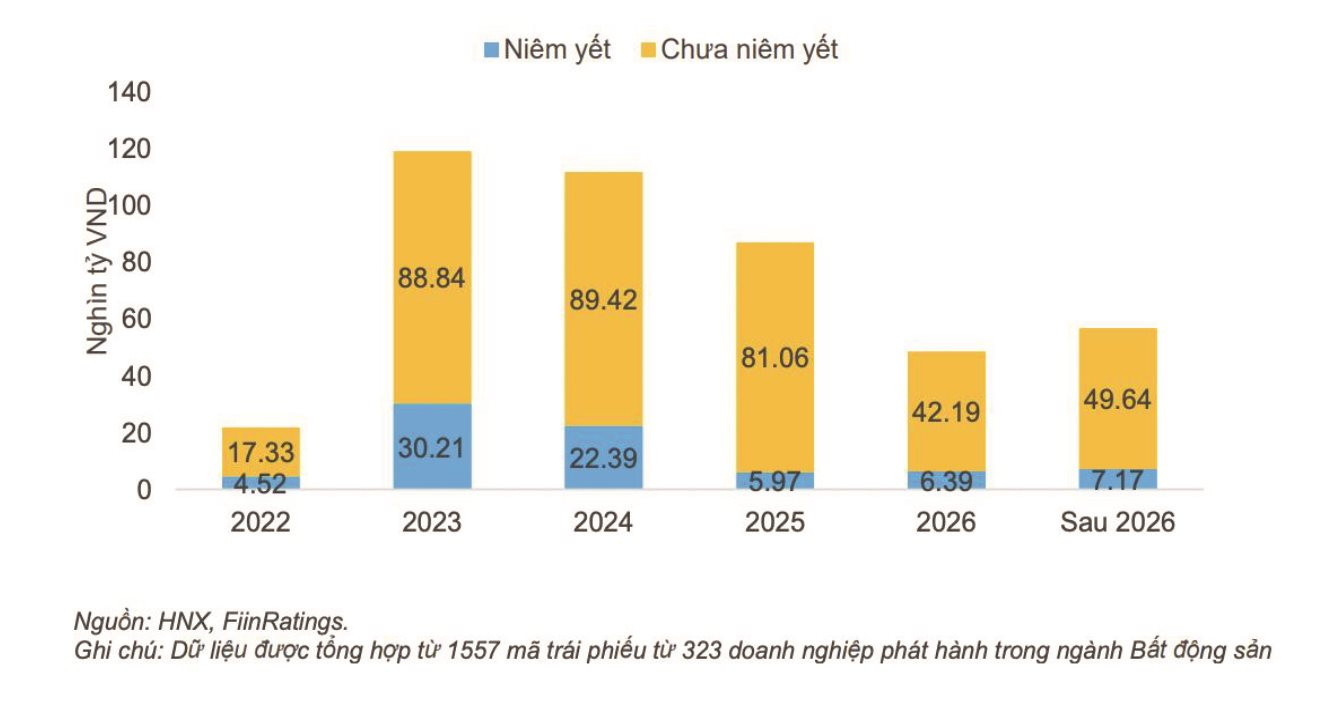

Đợt đáo hạn lớn vào tháng 12/2022 tạo ra một áp lực thanh khoản cho toàn thị trường. Con số này sẽ tăng tới gần 400.000 tỷ đồng trong năm 2023 và năm 2024. Đây cũng là một trong những nguyên nhân tác động mạnh mẽ lên thị trường chứng khoán. Hơn nữa, các doanh nghiệp gặp áp lực đáo hạn trái phiếu giai đoạn này tập trung chủ yếu rơi vào doanh nghiệp thuộc lĩnh vực bất động sản.

Biểu đồ 7: Giá trị TPDN đáo hạn phân theo nhóm ngành giai đoạn 2022-2023

Ngoài vấn đề về áp lực đáo hạn, còn một loạt những tồn tại khác đang xảy ra tại thị trường TPDN Việt Nam hiện nay. Quản lý thị trường còn nhiều lỏng lẻo, tạo điều kiện cho các doanh nghiệp lách luật và lợi dụng các kẽ hở trong hành lang pháp lý. Sai phạm xuất hiện ngay ở những bước đầu tiên trong quá trình thực hiện chào bán TPDN ra thị trường, khi tồn tại những cơ sở kinh doanh dịch vụ tư vấn phát hành TPDN không được cơ quan thẩm quyền cấp phép. Các doanh nghiệp không công bố thông tin đầy đủ về lô trái phiếu phát hành hoặc công bố thông tin sai lệch. Có nhiều doanh nghiệp “dưới chuẩn” với tình hình tài chính yếu kém vẫn phát hành trái phiếu mặc dù không đảm bảo khả năng thanh toán, tung ra thị trường những lô trái phiếu có giá trị gấp nhiều lần vốn điều lệ của mình.

Một vấn đề khác là tuy quy định đặt ra rằng TPDN chỉ được chào bán cho những nhà đầu tư chứng khoán chuyên nghiệp, thế nhưng nhiều tổ chức phát hành đã không tuân thủ điều này và thậm chí có “tác động” để giúp cho những nhà đầu tư không đủ tiêu chuẩn được tham gia mua TPDN. Thêm vào đó, việc xếp hạng tín nhiệm trái phiếu cũng chưa thật sự được coi trọng ở Việt Nam. Đa số các nhà đầu tư chưa sử dụng công cụ này để đưa ra quyết định có nên đầu tư vào trái phiếu hay không, mà chỉ nhìn vào lãi suất ghi trên trái phiếu.

Tất cả những tồn tại nêu trên cho thấy một điều rằng, thị trường TPDN Việt Nam tuy đã đạt được những chỉ số phát triển tích cực nhưng sự phát triển này chưa thật sự bền vững. Có rất nhiều hệ lụy liên quan có thể xảy ra trong khoảng thời gian tới, hay thậm chí là đã và đang xảy ra, gây ra những khó khăn chồng chất cho các doanh nghiệp.

III. TÁC ĐỘNG TỪ NGHỊ ĐỊNH 65/2022/NĐ-CP ĐẾN THỊ TRƯỜNG TPDN VIỆT NAM

Để ngăn chặn những ảnh hưởng tiêu cực mà sự phát triển không bền vững của thị trường TPDN đem lại, cần có sự vào cuộc và quản lý tích cực của các cơ quan có thẩm quyền. Trên thực tế, thời gian qua đã có những nỗ lực không nhỏ để làm giảm độ “nóng” của thị trường. Việc cấp phép cho các dự án bất động sản mới đã được thắt chặt nhằm thanh lọc, rà soát những dự án kém chất lượng. Trong 6 tháng đầu năm 2022, chỉ có 6 dự án ở Hà Nội và 3 dự án nhà ở thương mại ở TP. Hồ Chí Minh được phê duyệt. Thêm vào đó, ngày 16/9/2022, Chính phủ ban hành Nghị định 65/2022/NĐ-CP sửa đổi bổ sung Nghị định 153/2021/NĐ-CP về chào bán trái phiếu riêng lẻ.

Một trong những thay đổi đáng chú ý nhất của Nghị định 65 so với Nghị định 153 nằm ở các bổ sung về nguyên tắc phát hành TPDN riêng lẻ. Cụ thể, đối với hồ sơ chào bán trái phiếu, doanh nghiệp được yêu cầu phải có thêm kết quả xếp hạng tín nhiệm theo các trường hợp, hợp đồng ký kết với đại diện người sở hữu trái phiếu trong trường hợp chào bán cho nhà đầu tư chứng khoán chuyên nghiệp là nhà đầu tư cá nhân, lộ trình thực hiện đối với trường hợp phát hành trái phiếu ra công chúng,... Một số thay đổi khác bao gồm: giảm số ngày công bố thông tin về kết quả chào bán TPDN riêng lẻ (từ 10 ngày xuống còn 5 ngày); bổ sung sự kiện công bố thông tin bất thường của doanh nghiệp phát hành trái phiếu riêng lẻ; tăng thêm các chỉ tiêu tài chính cần kiểm tra đối với doanh nghiệp phát hành trái phiếu;... Nghị định 65 cũng bổ sung khoản 3 điều 7 của Nghị định 153 về quy định cụ thể các trường hợp mua lại TPDN riêng lẻ trước hạn. Ngoài ra, Nghị định 65 bổ sung tiêu chí xác định nhà đầu tư chứng khoán chuyên nghiệp để siết chặt hơn nữa việc quản lý các đối tượng được đầu tư vào TPDN. Nhìn chung, đây đều là những động thái nhằm tăng trách nhiệm của tổ chức phát hành, đảm bảo thông tin về các lô TPDN phát hành sẽ được công bố minh bạch và chỉ những doanh nghiệp có tình hình tài chính vững mạnh mới được thực hiện việc phát hành. Điều này sẽ tăng cường trách nghiệm của các doanh nghiệp phát hành trái phiếu, cũng như tăng cường khung giám sát của các cơ quan quản lý nhà nước.

Tuy nhiên, những sửa đổi trong Nghị định 65 cũng đang siết chặt thị trường trái phiếu doanh nghiệp hơn nhiều so với quy định của Nghị định 153. Ví dụ, việc yêu cầu doanh nghiệp cần có xếp hạng tín nhiệm sẽ khiến cho quá trình thực hiện phát hành trái phiếu của doanh nghiệp chậm lại đáng kể, bởi để có được kết quả xếp hạng tín nhiệm không phải là một điều đơn giản mà cần tốn rất nhiều thời gian và chi phí. Các quy định gia tăng tiêu chuẩn nhà đầu tư chứng khoán chuyên nghiệp cũng sẽ làm giảm một lượng cầu trái phiếu nhất định, càng thu hẹp hơn khả năng bán được trái phiếu của doanh nghiệp.

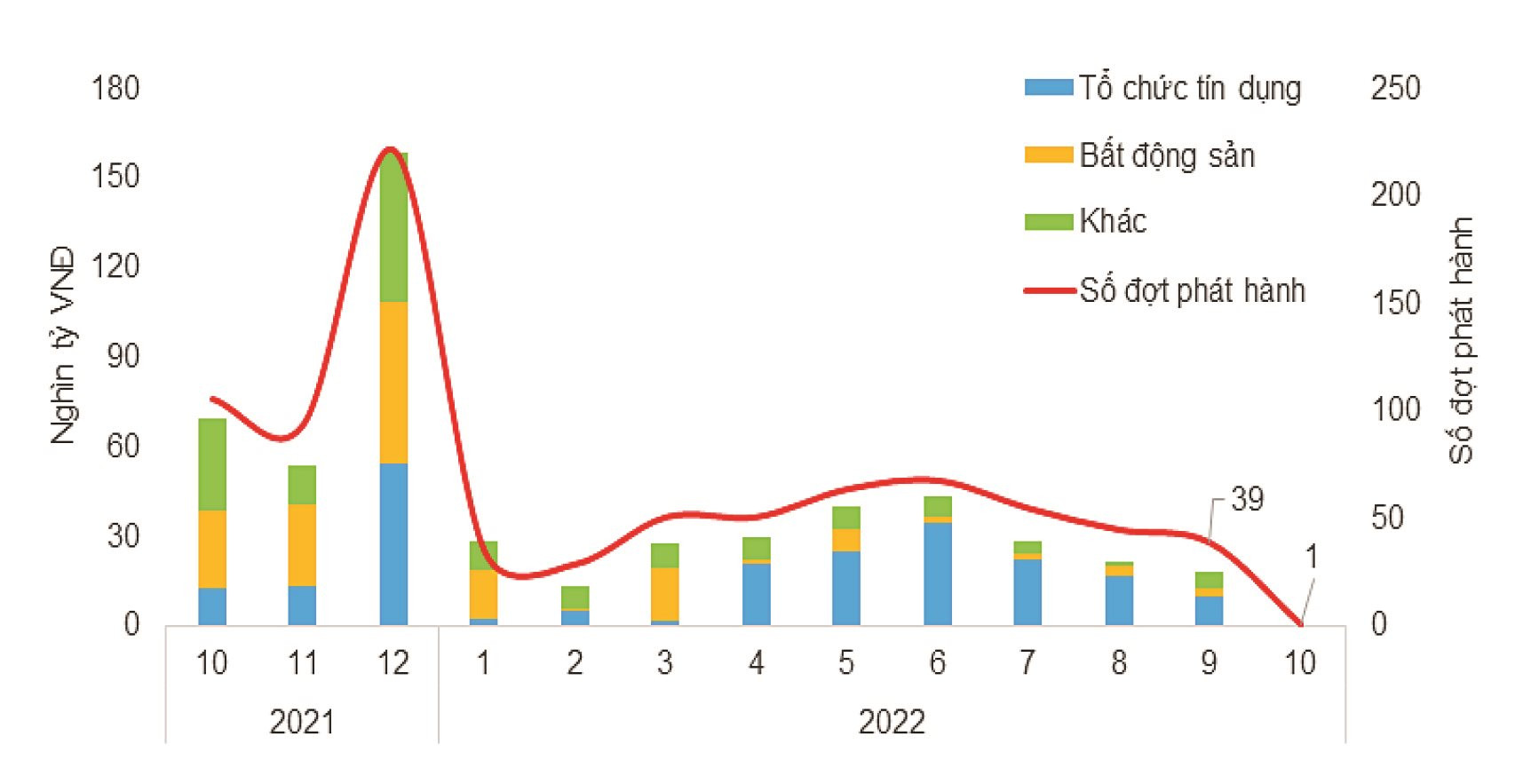

Biểu đồ 8: Quy mô trái phiếu phát hành mới giai đoạn từ T10/2021- T10/2022

Trước những sửa đổi của Nghị định 65, thị trường đã có những dấu hiệu suy giảm rõ rệt. Khối lượng phát hành TPDN trong tháng 2 và tháng 3/2022 giảm mạnh và có dấu hiệu hồi phục nhẹ vào tháng 4, 5, 6, nhưng rồi tiếp tục quay lại đà sụt giảm trong 2 tháng cuối quý III/2022. Tổng giá trị TPDN phát hành trong quý III/2022 chỉ đạt 60.635 tỷ đồng, giảm 50,5% so với quý trước và giảm 70,9% so với cùng kỳ năm 2021. Tính từ đầu năm tới hết tháng 9/2022, khối lượng TPDN phát hành ước tính vào khoảng 248.603 tỷ đồng, giảm 43,5% so với 9 tháng đầu năm 2021. Tháng 10/2022, thị trường đóng băng khi không có doanh nghiệp nào phát hành trái phiếu.

Riêng đối với doanh nghiệp ngành bất động sản, khó khăn càng chồng chất khi áp lực thanh toán trái phiếu đáo hạn cho nhóm ngành này sẽ đạt đỉnh vào năm 2023 - 2024. Thế nhưng với việc triển khai các dự án chưa thể thực hiện do siết chặt cấp phép và việc khó khăn trong phát hành trái phiếu mới để đảo nợ trong năm 2022, các doanh nghiệp này đang đứng trước áp lực nghiêm trọng. Tình hình thị trường khiến cho các nhà đầu tư trở nên mất niềm tin và bán tháo đi trái phiếu, cộng thêm việc siết chặt quy định về chủ thể mua bán trên thị trường TPDN khiến cho cầu trái phiếu càng giảm trầm trọng.

Biểu đồ 9: Áp lực đáo hạn trái phiếu của ngành Bất động sản

Thêm đó, sự sụt giảm giá trị của thị trường chứng khoán, thị trường bất động sản cũng là nguyên nhân gây khó cho thị trường trái phiếu. Nhiều doanh nghiệp phải thực hiện những “deal bán vốn” lấy tiền phục vụ mục tiêu đáo hạn hay thỏa thuận trên thị trường để giải quyết vấn đề thanh khoản hoặc thanh tra đối với những trái phiếu đã phát hành. Với cách thực hiện quá nhanh và sự thay đổi quá mạnh mẽ, nhà đầu tư đang có những phản ứng tiêu cực, thậm chí là thái quá đối với diễn biến của thị trường. Tâm lý tiêu cực, bi quan, chán nản thậm chí là mất niềm tin của nhà đầu tư có thể gây ảnh hưởng tiêu cực đến chính sách. Vì vậy, đứng trước những biến động của thị trường, cần có những giải pháp “mềm hóa” các quy định nhằm gia tăng khả năng đáp ứng của doanh nghiệp trên thị trường.

IV. ĐỀ XUẤT CHÍNH SÁCH PHÁT TRIỂN LÀNH MẠNH THỊ TRƯỜNG TPDN VIỆT NAM

1. Thực hiện Nghị định 65/2022/NĐ-CP theo lộ trình kéo dài

Vấn đề trước mắt lúc này là phải giải được quyết bài toán áp lực đáo hạn trái phiếu cho các doanh nghiệp, từ đó mới có thể kéo lại được niềm tin của các nhà đầu tư và giúp cho thị trường hồi phục trở lại. Khi nhìn vào thống kê giá trị đáo hạn TPDN từ tháng 11/2022 đến tháng 12/2023, có thể thấy áp lực sẽ tăng cao nhất vào khoảng cuối tháng 12/2022 và từ tháng 6 tới tháng 12/2023. Đây là những mốc áp lực nhất mà các doanh nghiệp cần phải vượt qua được để giữ cho thị trường không rơi vào tình cảnh ‘vỡ nợ’. Muốn đạt được điều đó, cần có phương án hỗ trợ cho doanh nghiệp tiếp cận được với các nguồn vốn để tái cơ cấu lại các khoản nợ cũ.

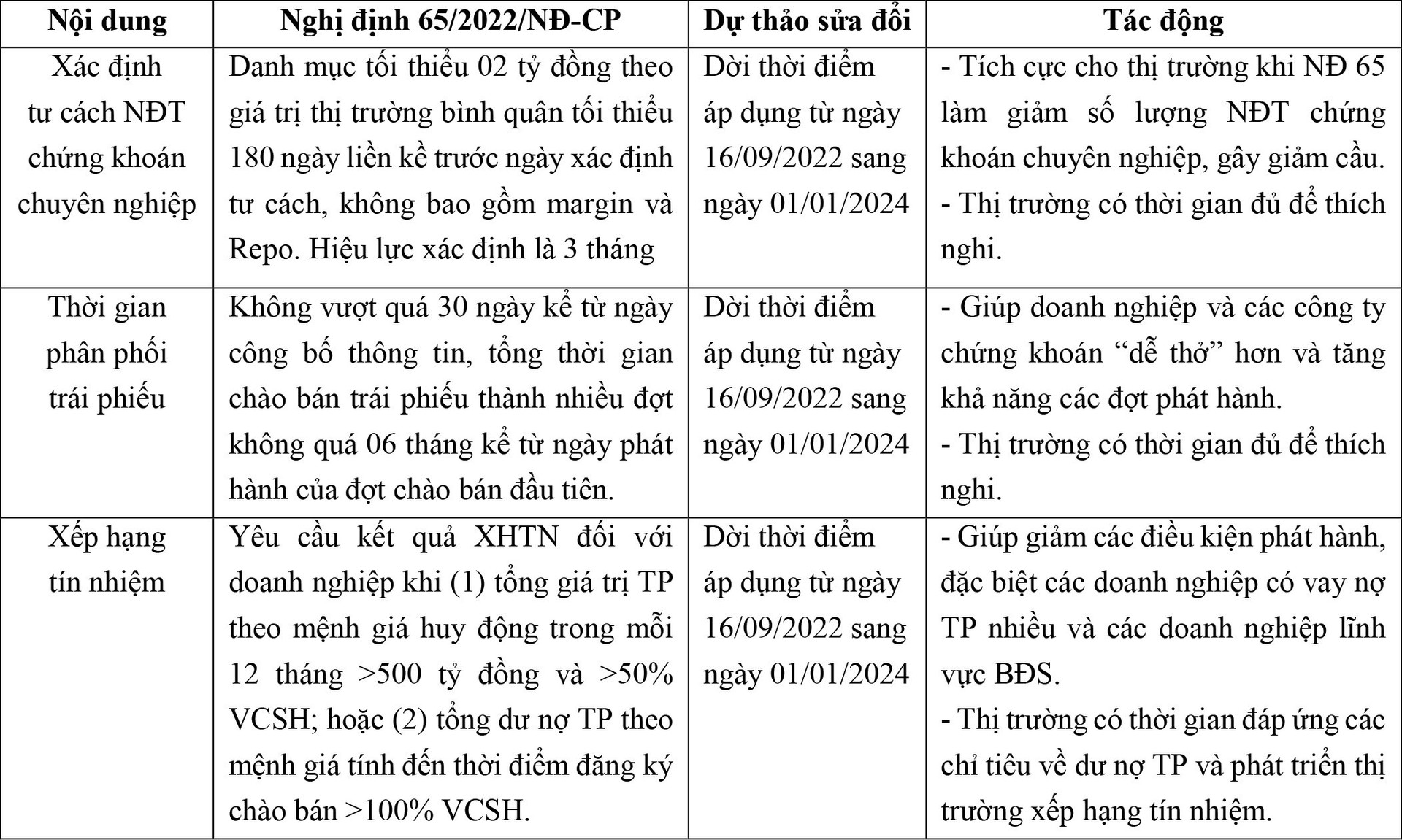

Tuy sự quản lý chặt chẽ của Nghị định 65 là cần thiết về dài hạn nhưng với tình hình thị trường thiếu thanh khoản như hiện nay thì việc siết chặt hơn các quy định phát hành TPDN sẽ gây ra khó khăn trong khâu huy động vốn cho doanh nghiệp, mà hiện nay các doanh nghiệp đã phải gánh áp lực đáo hạn từ trái phiếu cũ. Hơn nữa, thị trường sẽ khó có thể kịp thay đổi theo Nghị định 65 chỉ trong ba tháng cuối năm 2022, mà cần nhiều thời gian hơn để đáp ứng và thích nghi. Do vậy, nên xem xét kéo dài lộ trình áp dụng Nghị định thành 6 tháng hoặc 12 tháng để đảm bảo doanh nghiệp có thể vượt qua được hai thời điểm áp lực trái phiếu bắt đầu chạm đỉnh là tháng 6/2023 và tháng 12/2023. Việc này sẽ giúp giảm những điều kiện phát hành, hỗ trợ các doanh nghiệp có thể tăng khả năng thành công của các đợt phát hành trái phiếu. Dự thảo thay đổi Nghị định 65 cũng đã được đưa ra lấy ý kiến với nhiều đề xuất dời thời điểm áp dụng phù hợp bối cảnh nhằm đảm bảo thị trường phát triển bền vững (Bảng 1).

Bảng 1: Tổng hợp đề xuất Dự thảo sửa đổi Nghị định 65/2022/NĐ-CP

2. Điều chỉnh giảm nhẹ một số quy định trong Nghị định 65/2022/NĐ-CP

Ngoài ra, nên xem xét thay đổi, giảm nhẹ một số quy định trong Nghị định 65, cụ thể là điều chỉnh quy định không được thay đổi kì hạn của trái phiếu đã phát hành. Thời gian qua, đã có không ít các doanh nghiệp bất động sản xin đề nghị khách hàng lùi kỳ thanh toán sau 12 tháng kể từ ngày đến hạn. Nghị định 65 nên cho phép doanh nghiệp thực hiện kéo dài thời hạn thanh toán theo cách này, với điều kiện không được hoãn nợ quá lâu và phải có sự đồng ý từ chủ nợ. Cơ quan quản lý cũng nên cho phép doanh nghiệp được tự giao dịch, thỏa thuận về cách thanh khoản cho trái phiếu với trái chủ, như việc thỏa thuận mua lại trái phiếu hoặc chuyển đổi gốc, lãi trái phiếu thành các khoản vay hoặc tài sản khác. Các doanh nghiệp cũng thực hiện việc mua lại trái phiếu trước hạn để tái cơ cấu nợ, giảm áp lực đáo hạn của trái phiếu. Theo số liệu cập nhật của FiinRatings, tổng giá trị trái phiếu bất động sản đáo hạn trong khoảng từ ngày 15/11/2022 tới ngày 31/12/2022 đã giảm xuống còn khoảng 21,85 nghìn tỷ đồng.

Biểu đồ 10: Giá trị đáo hạn trái phiếu cập nhật do FiinRatings thực hiện

Các doanh nghiệp bất động sản - nhóm ngành phải chịu áp lực trái phiếu đáo hạn lớn nhất - cũng đang tìm cách tái cơ cấu nợ bằng những cách thức khác. Nhiều doanh nghiệp đàm phán với nhà đầu tư sử dụng giá trị khoản thanh toán đến hạn mà doanh nghiệp cần chi trả cho nhà đầu tư để mua bất động sản do doanh nghiệp đang sở hữu. Nếu nhà đầu tư đồng ý thực hiện giao dịch, họ sẽ nhận kèm được những khoản giảm giá hoặc cam kết mua lại. Nói đơn giản, đây chính là việc doanh nghiệp sử dụng các bất động sản của mình để thanh toán cho các trái phiếu đáo hạn, thay vì sử dụng tiền mặt như thông thường. Tuy nhiên, các nhà đầu tư vẫn cần phải chú ý tới tính pháp lý của sản phẩm bất động sản mà mình sẽ nhận được khi chấp nhận đổi trái phiếu lấy bất động sản để tránh được rủi ro.

3. Nới room tín dụng cho lĩnh vực bất động sản nhà ở

Áp lực trái phiếu đáo hạn chủ yếu đổ dồn lên các doanh nghiệp thuộc nhóm ngành bất động sản. Việc tiếp cận nguồn vốn của các doanh nghiệp trong ngành đã trở nên khó khăn hơn trong năm 2022. Không có vốn, việc triển khai các dự án của doanh nghiệp bị cản trở, không thể hoàn thành xây dựng để tạo ra dòng tiền, ảnh hưởng tới khả năng thanh toán doanh nghiệp. Từ đó tác động đến xếp hạng tín nghiệm của doanh nghiệp và khả năng đủ điều kiện phát hành những đợt tiếp theo của doanh nghiệp.

Việc nới room tín dụng sẽ tạo ra những tín hiệu tích cực. Sự “khát vốn” của ngành bất động sản sẽ được giải tỏa, tuy nhiên đây chỉ là hiệu quả về mặt tạm thời. Rủi ro từ việc nới room tín dụng và để cho dòng tiền chảy vào thị trường bất động sản có thể ảnh hưởng tới toàn bộ hệ thống, nhất là khi dư nợ tín dụng bất động sản tính đến tháng 6/2022 đã chiếm tới 20,74% dư nợ toàn nền kinh tế. Nguồn huy động của các NHTM thường từ các nguồn ngắn hạn, nhưng vòng quay vốn của các dự án bất động sản có thể lên tới 10 đến 25 năm. Vì vậy, room tín dụng được nới cần có sự cân nhắc tính toán phù hợp với tốc độ phát triển của thị trường bất động sản và nên được thực hiện đánh giá việc cấp vốn dựa trên nhiều bài kiểm tra rủi ro khác nhau. Đây được xem là một giải pháp nhằm giải quyết khó khăn mang tính ngắn hạn, giảm bớt tác động của các cú shock thị trường.

Một trong những quốc gia đã đưa ra những động thái để “giải cứu” thị trường bất động sản khỏi việc mất thanh khoản gần đây là Trung Quốc. Các cơ quan quản lý của Trung Quốc đã vào cuộc xử lý khủng hoảng của thị trường bất động sản một cách trực tiếp và chủ động, tự mình chọn ra những doanh nghiệp bất động sản “chất lượng cao” để thực hiện hỗ trợ vốn. Những doanh nghiệp này nhận được những khoản vay lên tới 100 tỉ Nhân dân tệ để đáp ứng phát triển bất động sản, sáp nhập và mua lại các dự án nhà ở, bảo lãnh và hỗ trợ thanh toán trái phiếu,...

Như vậy, với những đề xuất được đưa ra, thị trường trái phiếu Việt Nam kỳ vọng sẽ có những bước tiến vượt bậc cả về số lượng và chất lượng trong thời gian tới để có thể tận dụng được nguồn vốn lớn trên thị trường, tăng tốc độ quay vòng vốn cũng như tạo ra động lực tăng trưởng bền vững một cách mạnh mẽ hơn.

Tài liệu tham khảo:

1. Lập Đông, Quang Duy (2022), Nợ tràn lan vẫn phát hành trái phiếu nghìn tỷ, chuyên gia đề xuất xếp hạng tín nhiệm, Báo Tiền Phong, https://tienphong.vn/no-tran-l...

2. Nguyễn Hoàng Dương (2022), Tổng quan và định hướng phát triển thị trường trái phiếu doanh nghiệp Việt Nam, Tạp chí Tài chính, tháng 12/2022.

3. Thanh Hương (2022), Bùng nổ thị trường trái phiếu doanh nghiệp và rủi ro đáng báo động, Tạp chí Tuyên giáo

4. Trần Linh Huân, Nguyễn Phạm Thanh Hoa (2022), Rủi ro về phát hành, đầu tư trái phiếu bất động sản và một số khuyến nghị, Tạp chí Ngân hàng, tháng 5/2022.

5. Vũ Phong (2022), Đổi trái phiếu doanh nghiệp lấy bất động sản: Đừng quá chủ quan. VnEconomy, https://vneconomy.vn/doi-trai-...

6. Báo cáo thị trường trái phiếu Việt Nam quý 1, quý 2, quý 3 năm 2022, Vndirect

7. Vbma.org.vn

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 3 và 4 năm 2022

TS. Phan Thị Hoàng Yến - Ths. Trần Hải Yến - Vũ Ngọc Bảo Minh