Thị trường bảo hiểm đang ngày càng lớn hơn và phức tạp hơn

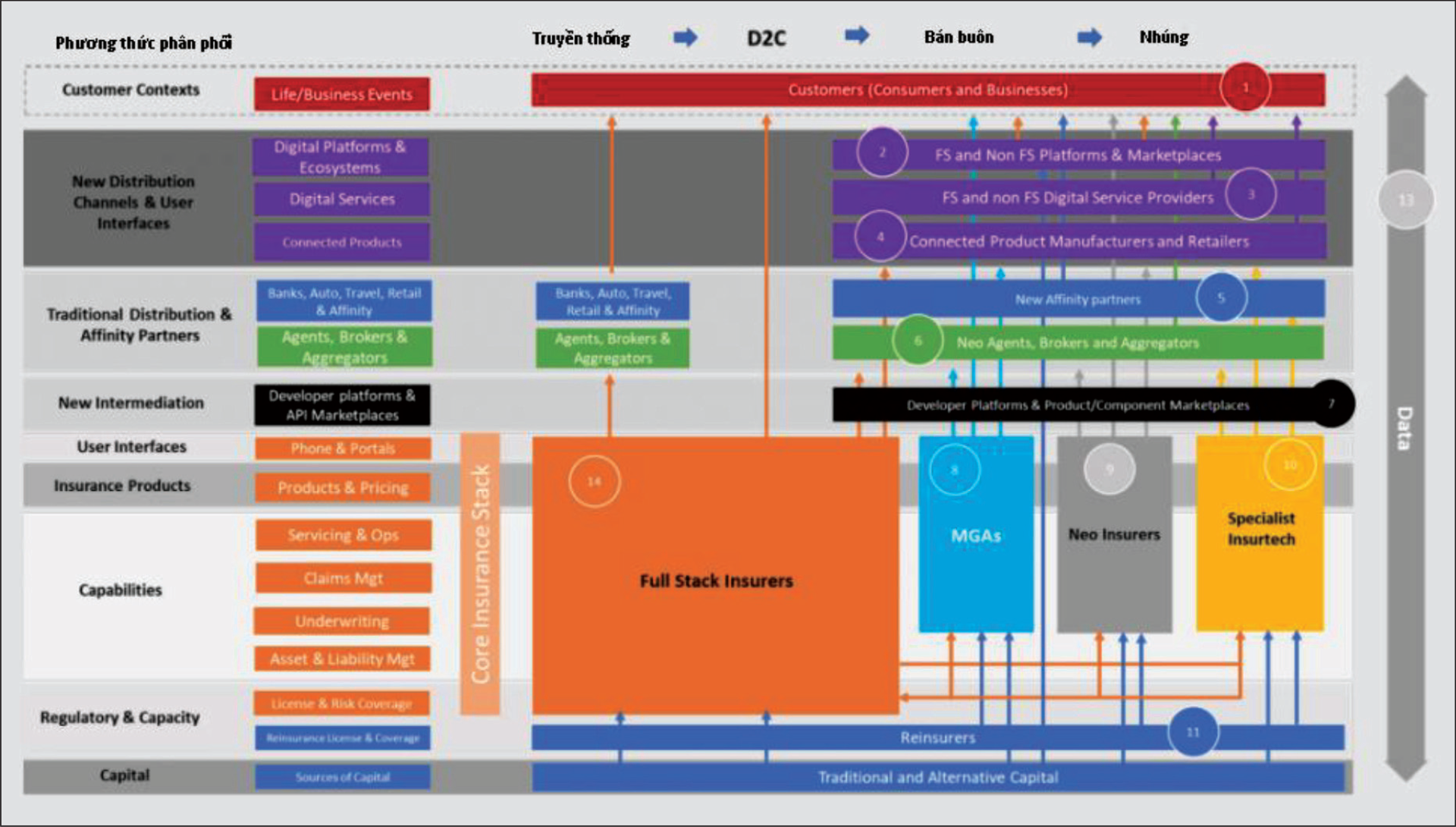

1. Khách hàng - các cá nhân và doanh nghiệp - được ngành bảo hiểm ngày nay coi trọng khi các xu hướng toàn cầu liên quan đến nhân khẩu học, số hóa, đô thị hóa và biến đổi khí hậu làm gia tăng sự thay đổi đối với các cách sống truyền thống, với tốc độ chưa từng thấy trong lịch sử loài người. Khoảng cách bảo hiểm ngày càng lớn và chúng ta cần có những cách nghĩ mới nếu muốn được sống thoải mái trên hành tinh này. Khách hàng có những mối quan hệ thân thiết nhất với các tổ chức mà họ tương tác thường xuyên hoặc vào những thời điểm quan trọng trong cuộc đời và những tổ chức đó hiếm khi là các công ty bảo hiểm.

2. Khi số hóa làm mờ ranh giới giữa các khu vực thị trường truyền thống, các hệ sinh thái kỹ thuật số mới, được điều phối bởi các doanh nghiệp nền tảng mạnh mẽ, đang xuất hiện. McKinsey ước tính rằng 30% hoạt động kinh tế toàn cầu – 60.000 tỷ USD - sẽ được kết nối trong các hệ sinh thái mới này vào năm 2025. Amazon, Google, Facebook, Alibaba, Tencent là những người tiên phong đầu tiên. Các doanh nghiệp nền tảng đang nổi lên trong mọi bước đi có thể hình dung được của cuộc sống, giữa doanh nghiệp với doanh nghiệp (B2B) cũng như doanh nghiệp với người tiêu dùng (B2C). Họ chiến thắng khi khớp cung với cầu một cách hiệu quả, tạo ra đổi mới ở mọi cấp độ trong thị trường và giải quyết các vấn đề nan giải cho khách hàng. Ở quy mô lớn, họ tạo ra bộ dữ liệu khổng lồ và thông tin chi tiết trong thời gian thực về các hoạt động và lợi ích của người dùng, tạo ra thị trường lý tưởng để nhúng bảo hiểm.

Ví dụ, Amazon Pay gần đây đã thông báo bán bảo hiểm ô tô ở Ấn Độ, hứa hẹn quy trình đăng ký kéo dài hai phút và không cần thủ tục giấy tờ. Cùng với các dịch vụ như yêu cầu bồi thường không phức tạp và không cần giấy tờ, nhận hàng trong một giờ, đảm bảo dịch vụ bồi thường trong ba ngày và bảo hành sửa chữa một năm ở một số thành phố chọn lọc, cũng như tùy chọn thanh toán tiền mặt tức thì cho các yêu cầu có giá trị thấp, tạo ra lợi ích cho khách hàng.

PingAn cho đến nay vẫn là công ty hàng đầu của mô hình kinh doanh nền tảng ngày nay trong số các công ty bảo hiểm. Họ đã thiết lập một danh mục đầu tư các liên doanh nền tảng của riêng mình trong các lĩnh vực liên kết như y tế từ xa, bán ô tô và bất động sản. Những điều này đã thu hút cơ sở người dùng mới khổng lồ và tạo ra môi trường lý tưởng để nhúng các sản phẩm dịch vụ tài chính. Giờ đây, họ đã trở thành kênh thống trị để khởi tạo và duy trì mối quan hệ với khách hàng, thúc đẩy 40% doanh số bán hàng mới. PingAn đóng vai trò nổi bật trong gần như mọi phần của sơ đồ trên, tạo ra các nền tảng quản lý tài sản như Lufax (trị giá 36 tỷ USD), các công ty bảo hiểm kiểu mới sáng tạo như ZhongAn (trị giá 7 tỷ USD) và các nền tảng cơ sở hạ tầng công nghệ như OneConnect được sử dụng bởi 1.400 tổ chức tài chính khác (trị giá 8 tỷ USD với bội số định giá 17 lần). PingAn đầu tư 1% doanh thu mỗi năm vào nghiên cứu và phát triển công nghệ và là một trong những chủ sở hữu bằng sáng chế lớn nhất thế giới về AI và blockchain.

Trong cuộc khủng hoảng COVID-19, PingAn đã thuyết phục Chính phủ Trung Quốc cho phép đưa bảo hiểm xã hội vào nền tảng Good Doctor của mình. Họ phát hiện ra rằng, 34% các cuộc tư vấn y tế có thể được thực hiện từ xa, trực tuyến mà không ảnh hưởng đến chất lượng. Điều này đã dẫn đến việc thành lập 400 “bệnh viện internet” ở Trung Quốc, tạo ra một thị trường mới lớn cho các giải pháp tài chính và bảo hiểm nhúng khác.

3. COVID-19 đã đẩy nhanh việc chuyển sang các dịch vụ kỹ thuật số cho các tổ chức trong mọi lĩnh vực và tăng sức hấp dẫn của các ứng dụng Fintech và Insurtech dành cho người dùng cuối. Các công ty mang lại giá trị mới với trải nghiệm người dùng hấp dẫn đang giành được thị phần trên tất cả các lĩnh vực. Khách hàng dành nhiều thời gian hơn cho họ và giống như các doanh nghiệp nền tảng mà nhiều người trong số đó mong muốn trở thành, những công ty này cung cấp một kênh mới lý tưởng cho các sản phẩm bảo hiểm. Ví dụ, ứng dụng Insurtech khởi nghiệp Thimble cung cấp bảo hiểm theo yêu cầu cho các doanh nghiệp siêu nhỏ. 75% khách hàng của họ chưa bao giờ mua bảo hiểm kinh doanh trước đây.

4. Các sản phẩm vật lý, máy móc và trong một tương lai không xa, cơ thể con người ngày càng trở nên kết nối và thông minh hơn, tạo ra các cấp độ dữ liệu mới, kết hợp với AI, có thể hỗ trợ, chẳng hạn như việc áp dụng rộng rãi hơn bảo hiểm tùy chỉnh theo tham số (tính phí bảo hiểm ngay lập tức dựa trên các tham số đặt trước). Những người làm ra các sản phẩm vật chất đang tìm cách nhúng các dịch vụ phụ trợ giá trị gia tăng hơn. Ví dụ, tại một cuộc gọi từ xa thảo luận về báo cáo tài chính của Tesla vào đầu năm 2021, Elon Musk đã nói: “Chúng tôi đang xây dựng một công ty bảo hiểm lớn, tuyệt vời. Nếu bạn quan tâm đến việc xây dựng một công ty bảo hiểm mang tính cách mạng, hãy tham gia Tesla, đặc biệt, nếu bạn muốn thay đổi mọi thứ. Đây là nơi để làm điều đó. Chúng tôi muốn những nhà tính toán mang tính cách mạng”. Elon Musk nói rằng bảo hiểm có thể mang lại 30 - 40% tổng giá trị của Tesla trong tương lai.

Không phải công ty nào cũng muốn thành lập công ty bảo hiểm của riêng mình nhưng trong tương lai, nhiều công ty khác, như Ant Group, sẽ có thể thiết kế các sản phẩm bảo hiểm phù hợp với nhu cầu của nhà cung cấp cũng như người tiêu dùng của họ.

5. Các ngân hàng lớn, nhà sản xuất ô tô, nhà bán lẻ, hiệp hội nghề nghiệp, công ty du lịch từ lâu đã là đối tác phân phối cho các nhà bảo hiểm. Mặc dù đủ lớn để chấp nhận các cuộc đàm phán hợp đồng và tích hợp kỹ thuật dài ngày (ít nhất là vài tháng) nhưng họ cũng đang phải chịu áp lực ngày càng lớn để đáp ứng nhiều hơn nhu cầu của khách hàng về giá cả và cá nhân hóa. Ví dụ, lợi nhuận mà một số nhà bán lẻ đạt được khi “bán lại” người được bảo hành gia hạn đối với hàng điện tử không phải lúc nào cũng minh bạch và hợp lý.

Các tổ chức đối tác chung sở thích khác đã không tận dụng được hết dữ liệu mà họ có về khách hàng mà chỉ đơn giản là bán lại các sản phẩm bảo hiểm không linh hoạt, được tiêu chuẩn hóa. Bảo hiểm theo dịch vụ và nền tảng nhà phát triển hiện đang cho phép nhiều tổ chức hơn trên nhiều lĩnh vực cung cấp dịch vụ bảo hiểm.

John Lewis, một trong những thương hiệu bán lẻ được yêu thích nhất của Anh, đang tái phát triển các dịch vụ tài chính của mình. Hợp tác với công ty tái bảo hiểm MunichRe và mạng lưới các đối tác Fintech, công ty đang tìm cách tạo ra nhiều giải pháp đổi mới hơn cho khách hàng của mình. Đây là một phần của chiến lược 5 năm nhằm tạo ra 40% lợi nhuận từ các dịch vụ phi bán lẻ. IKEA cũng đã ra mắt dịch vụ bảo hiểm nhà kỹ thuật số mới ở châu Âu và Đông Nam Á.

6. Một số trung gian bảo hiểm truyền thống như nhà môi giới và đại lý cũng đang nâng cấp “trò chơi” của họ, để tương tác với khách hàng theo những cách hiệu quả hơn và kỹ thuật số. Họ thường tự mãn và cảm thấy hạnh phúc khi bán các sản phẩm tiêu chuẩn ở mức giá cố định, thường có giá trị không rõ, qua kênh trực tiếp hoặc qua điện thoại. Tuy nhiên, ngày nay chỉ có 20% nhà môi giới ở Mỹ, Canada và Anh có ứng dụng di động hoặc cổng tự phục vụ. Thế hệ thiên niên kỷ (những người sinh từ đầu thập niên 1980 đến giữa thập niên 1990 – đầu thập niên 2000), hiện chiếm phần lớn người tiêu dùng bảo hiểm cá nhân, đang tìm kiếm dịch vụ khác.

Các trang web tổng hợp trực tuyến (chẳng hạn như các trang web so sánh giá) đã trở nên đặc biệt mạnh mẽ ở các thị trường bảo hiểm tiên tiến như Anh bằng cách giúp khách hàng dễ dàng so sánh giá và tìm các giao dịch tốt hơn. Nhưng các cuộc thăm dò gần đây của các cơ quan quản lý đã cho thấy những điều đó không mang lại lợi ích cho khách hàng hoặc công ty bảo hiểm. Các cơ chế thị trường mạnh mẽ sẽ ngày càng được đưa vào các nền tảng kỹ thuật số, nơi sự quan tâm của khách hàng đối với bảo hiểm là lớn nhất.

7. Thay vì các sản phẩm bảo vệ tiêu chuẩn đang được giao dịch, chúng ta có thể thấy các tính năng, cấu phần và loại sản phẩm từ nhiều nhà cung cấp được chuyển cho các bên thứ ba, những người cấu hình lại chúng như lego, theo những cách sáng tạo. Các nền tảng phát triển mới sẽ cho phép điều này. Chúng ta đã thấy điều này trong lĩnh vực ngân hàng, với ngày càng nhiều nền tảng Bank-as-a-Service (BaaS) xuất hiện cho phép các nhà phát triển Fintech và doanh nghiệp nhanh chóng cấu hình các cấu phần ngân hàng để tạo ra các đề xuất mới cho khách hàng. Một số trong số này được tạo ra bởi các Fintech - các công ty như Gallileo, Marqeta, Bankable, Railsbank và ngày càng nhiều công ty nhỏ hơn - và một số do chính các tổ chức tài chính đảm nhiệm. Ví dụ: BBVA với nền tảng mở, nền tảng API của Goldman Sachs cho các dịch vụ ngân hàng, doanh nghiệp, Visa, Mastercard thông qua nhiều thương vụ mua lại gần đây. Trước đây, phải mất hàng tháng hoặc hàng năm để thiết kế, thử nghiệm và khởi chạy một dịch vụ tài chính mới. Giờ đây, có thể được thực hiện chỉ trong vài tuần, vài ngày hoặc vài giờ, ngày càng nhiều mà không cần đến các kỹ năng lập trình phức tạp.

Bảo hiểm đang đi sau thanh toán và ngân hàng, với ít API và nền tảng nhà phát triển hơn. Khả năng xử lý dữ liệu thời gian thực ở back-office cũng thiếu. Bảo hiểm nhúng liên quan đến khối lượng lớn và giá thấp, do đó, điều quan trọng là các quy trình yêu cầu bồi thường phải được tự động hóa từ đầu đến cuối và ngày càng được tham số hóa cao độ hơn.

Certua, Kasko và Penni.io ở châu Âu, Riskovry ở Ấn Độ, Cover Genius từ Úc, Boost và AP Intego ở Mỹ (các tổ chức phân phối bảo hiểm doanh nghiệp nhỏ chuyên biệt thông qua Gusto, Square, Toast, Intuit và những đơn vị khác) là những ví dụ về khởi nghiệp đầu tiên tạo nền tảng cho nhà phát triển trong không gian này. Họ đến các khu vực khác nhau của thị trường theo những cách khác nhau.

Đã có một số nền tảng nhà phát triển có thể hỗ trợ nhiều loại dịch vụ tài chính, bao gồm cả bảo hiểm. Ví dụ, quy trình xử lý cho tín dụng và bảo hiểm tương tự nhau. Shopify đã tạo ra 50% doanh thu từ các khoản thanh toán và cho vay cho khách hàng B2B của mình. Đây cũng là một vị trí lý tưởng để cung cấp bảo hiểm và rất có thể Stripe sẽ tạo điều kiện thuận lợi cho việc này trong tương lai không xa.

Bảo hiểm nhúng cũng có thể hoạt động theo cách khác. Các công ty bảo hiểm cũng có thể hưởng lợi từ việc nhúng các dịch vụ tài chính khác vào dịch vụ của họ. Ví dụ: SingLife gần đây đã làm việc với Railsbank để cung cấp gói tiết kiệm, chi tiêu, đầu tư và bảo hiểm kết hợp với thẻ ghi nợ Visa và không có hạn chế rút tiền, nhằm tạo mối quan hệ thân thiết hơn, hàng ngày với khách hàng và thu thập thêm dữ liệu về thói quen của họ. Trong quá khứ, điều này sẽ phức tạp, tốn kém và mất thời gian để khởi chạy một dịch vụ như vậy. SingLife đã cố gắng tung ra sản phẩm mới của mình trong vòng vài tháng.

Ngay cả khi các yêu cầu bồi thường tai nạn ô tô ngày nay có thể được xử lý nhanh chóng bằng điện thoại có camera, việc chi trả vẫn tốn chi phí và thời gian của các công ty bảo hiểm. Các công ty bảo hiểm có thể sử dụng thanh toán thời gian thực từ nền tảng BaaS (ngân hàng như một dịch vụ) để cải thiện trải nghiệm này.

8. Một loại MGA (tổng đại lý quản lý - Managing General Agent) mới đang xuất hiện để lấp đầy khoảng cách giữa nhu cầu của các nền tảng kỹ thuật số như Uber, một nhóm các thương gia và thương hiệu chưa được phục vụ với các công ty bảo hiểm thứ nhất (primary insurer) muốn tiếp cận họ. Không giống như các nhà môi giới, MGA quản lý các yêu cầu bồi thường, mượn quyền thẩm định bảo hiểm từ “các công ty bảo hiểm bình phong” và giảm bớt rủi ro cho các công ty bảo hiểm thứ nhất và/hoặc nhà tái bảo hiểm. Chúng mang lại hiệu quả kỹ thuật cho thẩm định bảo hiểm, mua lại khách hàng, xử lý khiếu nại và quản lý vòng đời các hợp đồng bảo hiểm. Các nhà môi giới ngày càng quan tâm đến mô hình này và một số đang thiết lập MGA của riêng họ do bị thu hút bởi lợi nhuận và khả năng cũng như kiểm soát các quy trình bán hàng.

Một số MGA chuyên nghiệp nhất định có khả năng bán cho các thương gia và thương hiệu muốn nhúng các loại bảo hiểm vào các đề xuất của họ mà các nhà môi giới truyền thống sẽ không đụng đến. Họ tạo nguồn và/hoặc thiết kế các sản phẩm rất cụ thể cho khách hàng của khách hàng và sau đó cung cấp nền tảng kỹ thuật số để vận hành dịch vụ - có khả năng cho phép bất kỳ nhà phân phối nào thẩm định bảo hiểm, ràng buộc và quản lý các hợp đồng bảo hiểm. Họ thường bị hạn chế bởi số lượng công ty bảo hiểm thứ nhất có thể làm việc cùng, do đó, không cởi mở như nền tảng nhà phát triển. Các MGA chuyên về kỹ thuật số có xu hướng là các công ty khởi nghiệp. Ví dụ bao gồm Trov, Slice và Oyster từ Mỹ hoặc Qover, bSurance và Inshur ở châu Âu. Ngày nay, những loại hình công ty này chỉ chiếm 1% tổng vốn đầu tư vào insurtech.

9. Trong bối cảnh bảo hiểm nhúng, các MGA truyền thống đối lập với các công ty bảo hiểm kiểu mới. Loại hình sau tương đương của các ngân hàng mới; các công ty khởi nghiệp như Lemonade, Root, Ladder hoặc Next đã cải thiện đáng kể trải nghiệm mua và tham gia bảo hiểm của khách hàng cuối, sử dụng công nghệ hiện đại (đám mây, kiến trúc mô-đun, AI) để giảm đáng kể chi phí hoạt động và API để dễ dàng kết nối với các bên thứ ba. Họ chủ yếu bán trực tiếp cho khách hàng và do đó, chi phí thu hút khách hàng rất cao. Nhiều công ty cung cấp phiên bản nhãn trắng cho các công ty khác, có thể trong tương lai gần sẽ phát triển thành các dịch vụ nhúng hoàn chỉnh.

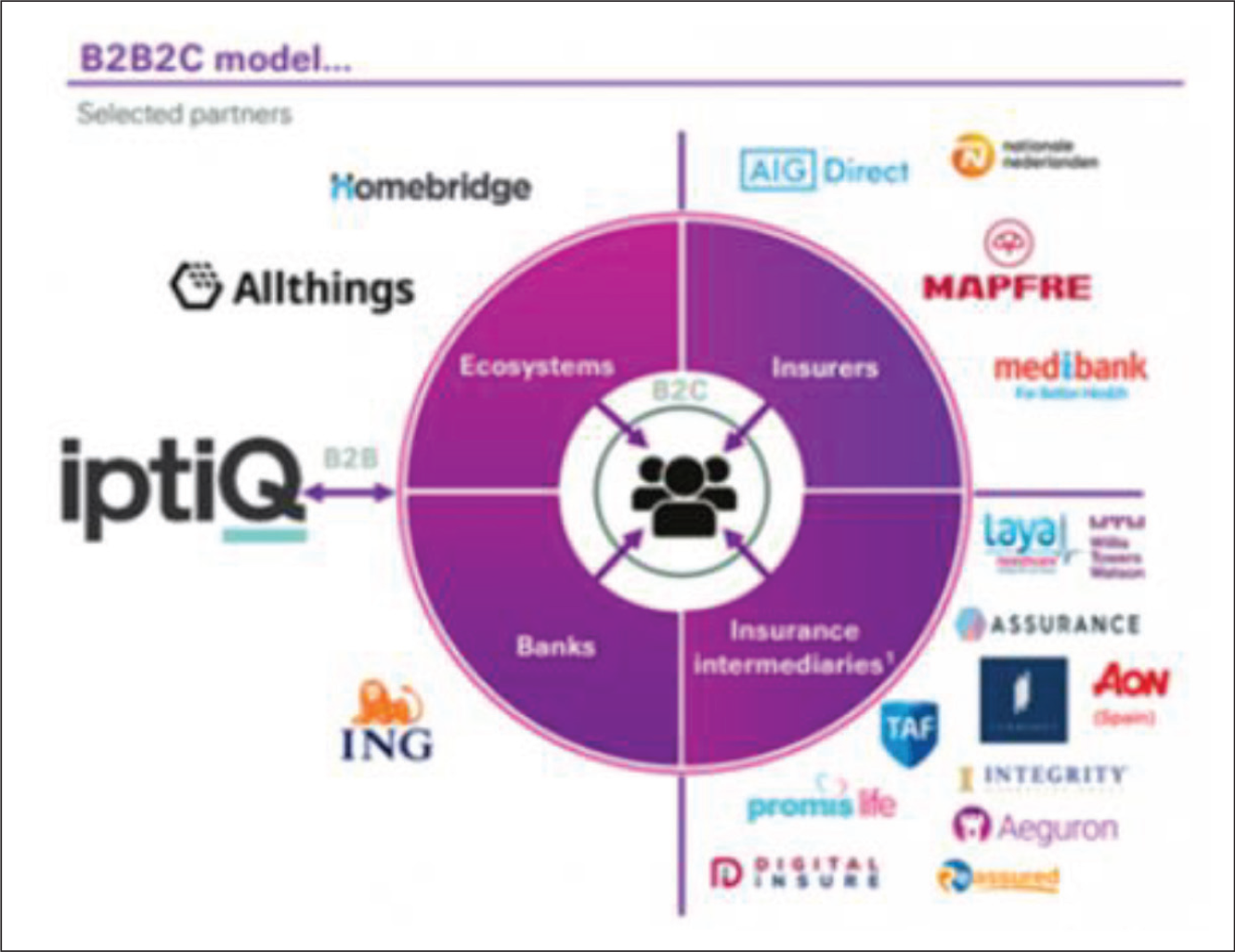

10. Một loại hình khác so với các công ty bảo hiểm kiểu mới là các công ty Insurtech chuyên nghiệp tập trung vào việc bán các khả năng hỗ trợ cụ thể. Trong bối cảnh của bảo hiểm nhúng, họ có thể ngày càng tìm đến các lĩnh vực khác khi thị trường phát triển. Liên doanh iptiQ của Swiss Re là một ví dụ cho xu hướng này. Liên doanh được thành lập vào năm 2016 với tư cách là một liên doanh kỹ thuật số tập trung vào các nhà phân phối bảo hiểm truyền thống, hiện nhắm mục tiêu đến nhiều loại hình khác nhau.

Mô hình B2B2C của iptiQ: cung cấp bảo hiểm qua nhiều loại đối tác

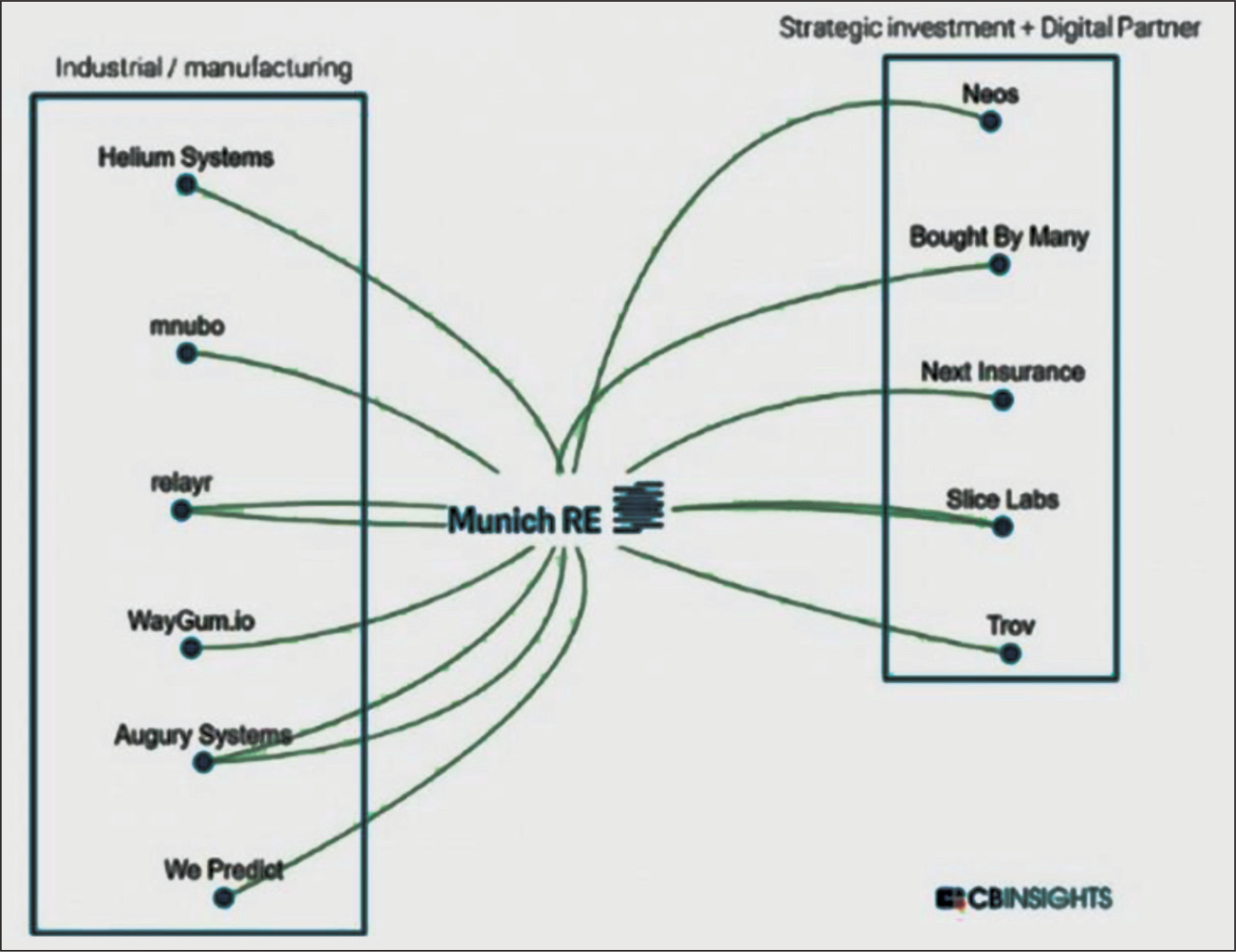

11. Các công ty tái bảo hiểm đang chịu áp lực từ việc gia tăng các tổ chức tìm cách gia nhập thị trường bảo hiểm: quỹ đầu cơ, quỹ tài sản có chủ quyền, quỹ hưu trí và quỹ tương hỗ đang tìm kiếm lợi suất đầu tư mới có rủi ro thấp khi lãi suất ở mức 0. Vì thế, các nhà tái bảo hiểm đang tăng cường tìm kiếm các dòng doanh thu mới (ví dụ: iptiQ) và để tiếp cận gần hơn với rủi ro. Hầu hết các công ty đầu tư mạo hiểm (VC) lớn, ngày càng tìm cách hợp tác với các công ty insurtech, cũng sở hữu các doanh nghiệp bảo hiểm thứ nhất và đang đầu tư nhiều hơn, làm thay đổi thị trường bảo hiểm. Swiss Re gần đây đã công bố một liên doanh với Daimler để tạo ra một MGA bảo hiểm ô tô có tên Movinx.

Điều đặc biệt thú vị là sự tập trung vào công nghệ Internet vạn vật (IoT), cũng như công nghệ bảo hiểm. Việc nhúng bảo hiểm vào các hệ thống công nghiệp và các sản phẩm hàng ngày là một cơ hội thị trường lớn và là yếu tố thúc đẩy quan trọng cho nhiều mô hình kinh doanh mới.

Munich RE đầu tư vào nhiều đối tác số và sản xuất khác nhau

12. Điều gì sẽ xảy ra nếu nguồn vốn thay thế có thể hỗ trợ trực tiếp các hoạt động bảo hiểm của các nền tảng kỹ thuật số, được kích hoạt bởi các nền tảng phát triển, các đại lý chuyên nghiệp hoặc MGA? Ví dụ: Dữ liệu rủi ro có thể được nền tảng Mobility-as-a-Service thu thập trong thời gian thực từ nhiều nguồn (cảm biến, thông tin cá nhân, dữ liệu thành phố thông minh và tài khoản ngân hàng) và đưa vào một chuỗi khối. Các nhà cung cấp vốn, công ty bảo hiểm và tái bảo hiểm có thể đấu thầu để bảo hiểm các loại rủi ro khác nhau để tạo ra một nguồn cung cấp bảo vệ linh hoạt hơn về hiệu quả về chi phí và có khả năng tùy chỉnh. Khi đó, nền tảng di động có thể chấp nhận nhiều rủi ro hơn để cung cấp một loạt dịch vụ rộng hơn, nâng cao giá trị cho nhiều người dùng và đối tác hơn. Bằng cách mở rộng kịch bản này cho các mạng lưới nông nghiệp nhỏ hoặc chăm sóc sức khỏe ở các thị trường mới nổi, có thể bắt đầu hình dung những cách thức mới để giải quyết khoảng cách bảo vệ.

13. Dữ liệu là chìa khóa để tạo nên tất cả các tình huống đã thảo luận trên đây. Tiếp cận các nguồn dữ liệu mới, kết hợp chúng, hiểu chúng và nhúng chúng vào các giải pháp mới sẽ là chìa khóa quan trọng. Một trong những nguồn phong phú nhất là dữ liệu tài khoản ngân hàng, ngày càng có thể khai thác được do xu hướng ngân hàng mở trên khắp thế giới. Để tránh hình thành độc quyền, các cơ quan quản lý đang tìm cách cho phép dữ liệu trở nên “di động và di động hơn” - tức là cho phép chúng di chuyển giữa các lĩnh vực tiêu dùng khác nhau theo những cách thức công bằng, minh bạch và có thể kiểm soát nhằm kích thích sự đổi mới và giá trị của người tiêu dùng. Việc kết hợp AI với các nguồn dữ liệu thay thế và các mô hình dự đoán tiên tiến hơn không chỉ cho phép định giá bảo hiểm tốt hơn mà còn giúp cán bộ thẩm định bảo hiểm hợp tác chặt chẽ hơn với các đối tác phân phối trong việc đổi mới sản phẩm.

14. Đối với các công ty bảo hiểm thứ nhất hiện nay, cơ hội thương mại từ bảo hiểm nhúng (và tài chính nhúng) là rất đáng kể: khả năng tiếp cận biên lợi nhuận cao đối với các phân khúc thị trường có thể giải quyết mới, từng quá rủi ro hoặc không khả thi về mặt thương mại trong quá khứ. Vì bảo hiểm nhúng thúc đẩy công nghệ và dữ liệu theo những cách mới, nó có thể hoạt động như một chất xúc tác để chuyển đổi kỹ thuật số rộng rãi hơn và hiệu quả chi phí. Tuy nhiên, hiện có rất ít công ty bảo hiểm có khả năng thực thi tốt, khó thoát ra khỏi những cách làm cũ hay có khả năng thu hút, quản lý và giữ chân những tài năng công nghệ hàng đầu. Nếu một nhà lãnh đạo chỉ còn vài năm trước khi nghỉ hưu, rất khó có khả năng họ đầu tư vào tương lai và chấp nhận giảm lợi nhuận ngắn hạn.

Wakam, một công ty bảo hiểm P&C nhỏ 190 năm tuổi có trụ sở tại Paris, chứng minh rằng sự thay đổi có lợi có thể thực hiện được với sự lãnh đạo táo bạo. Sáu năm trước, họ đã quyết định tạo nền tảng dịch vụ kỹ thuật số 100%. Công ty hiện có 240 quan hệ đối tác công nghệ bảo hiểm trên khắp châu Âu - hỗ trợ những mối quan hệ mà các công ty bảo hiểm truyền thống sẽ không chạm tới. Với tất cả các sản phẩm P&C được cung cấp bởi API ngày nay, họ hiện nhận được hơn mười triệu lệnh gọi API mỗi tháng và lưu trữ 300.000 hợp đồng bảo hiểm trong chuỗi khối riêng của mình, giúp tự động hóa chính sách và quản lý yêu cầu. Nền tảng tự phục vụ mới (Sản phẩm bảo hiểm như một dịch vụ) cho phép các đối tác trong các lĩnh vực thích hợp xác định các thông số cho chính họ và phát triển sản phẩm trong vài giờ. Công ty này đã tăng trưởng CAGR 37% kể từ chiến lược mới được triển khai, tạo ra tỷ suất lợi nhuận RoE là 25% vào năm 2019.

Wakam cũng cung cấp License-as-a-Service cho các đối tác của mình, đây là cơ hội đáng kể cho các công ty bảo hiểm thứ nhất khác. Điều tương tự đang xảy ra ở Mỹ với các ngân hàng nhỏ thu được lợi nhuận rất tốt nhờ Fintech và ngân hàng nhúng.

Baloise là một ví dụ khác về một công ty P&C quy mô trung bình của châu Âu rất có lãi, đã có những bước đi táo bạo trong lĩnh vực bảo hiểm nhúng. Mô phỏng chiến lược hệ sinh thái của PingAn, công ty này đã tạo ra một danh mục đầu tư gồm các dự án liên quan đến nền tảng kỹ thuật số không bảo hiểm liên quan đến tính di động và gia đình cũng như đầu tư rất nhiều vào các API.

Rõ ràng, đối với các công ty bảo hiểm, các đối tác kênh truyền thống rất quan trọng và cần được duy trì và hỗ trợ hiệu quả. Nhưng vì hiệu quả và khả năng phát triển trong tương lai, việc xem xét xu hướng bảo hiểm nhúng là điều cần làm ngay.

Các công ty bảo hiểm hiện có nhiều lựa chọn về thị trường và cách giành chiến thắng trong thị trường này. Ví dụ, họ có thể thực hiện một hoặc nhiều việc sau:

- Tạo ra các sản phẩm linh hoạt có thể dễ dàng bán hơn thông qua các kênh nhúng.

- Tạo nền tảng dành cho nhà phát triển, qua đó có thể phân phối các sản phẩm và công cụ của riêng họ và bên thứ ba.

- Tạo ra các dịch vụ, nền tảng và hệ sinh thái kỹ thuật số phi bảo hiểm tạo ra mối quan hệ chặt chẽ hơn với người dùng cuối và nhu cầu mới về các giải pháp bảo hiểm.

- Tạo các sản phẩm và công cụ phần mềm giúp các bên thứ ba và nhóm nội bộ khai thác bảo hiểm nhúng.

- Mua lại các công ty trong bất kỳ lĩnh vực nào ở trên.

- Thúc đẩy các tiêu chuẩn ngành về API, quản lý danh tính, hộ chiếu, tuân thủ quy định, truy cập và sử dụng dữ liệu, theo cách thúc đẩy (và kiểm soát) hướng đổi mới trong không gian này.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 24 năm 2022

Nguyễn Anh Tuấn