Cho vay bán lẻ có cơ hội phục hồi

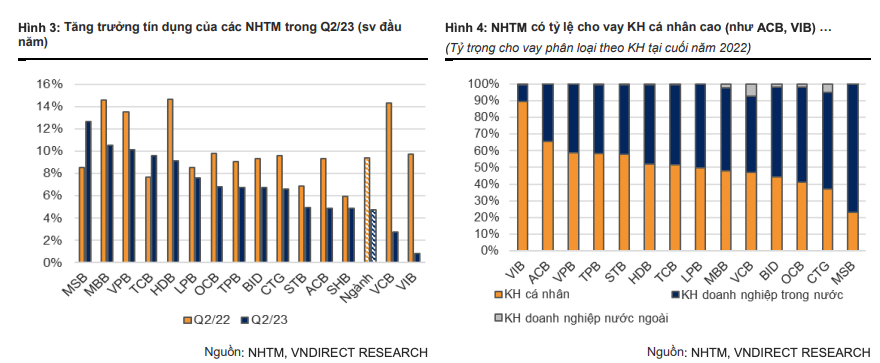

Trong báo cáo mới công bố CTCK VNDirect cho biết, tại cuối quý II/2023, tín dụng toàn hệ thống tăng 4,7% so với đầu năm – thấp hơn mức tăng 9,4% tại cuối quý II/2022, nhưng đã tăng đáng kể từ mức 3,17% tại cuối tháng 5/2023.

Trong quý II/2023, Techcombank, HDBank cho thấy tốc độ tăng trưởng tín dụng chậm lại khi cả hai ngân hàng đều đã gần chạm hạn mức tăng trưởng tín dụng cho 6 tháng đầu năm 2023 (tăng trưởng tín dụng của Techcombank và HDBank chỉ đạt lần lượt 0,57% và 0,19% so với quý trước).

Trong khi đó, các ngân hàng có tỷ lệ cho vay bán lẻ cao đạt mức tăng trưởng tín dụng ấn tượng trong quý II/2023, như ACB đạt 5,51%; VIB đạt 2,19% so với quý trước, cho thấy dấu hiệu hồi phục nhẹ từ nhu cầu tiêu dùng.

MB, với kế hoạch tham gia tái cấu trúc một TCTD yếu kém, cũng đạt mức tăng trưởng tín dụng cao trong quý II/2023 (6,49% so với quý trước) cũng như giới hạn tín dụng tốt hơn so với ngành (24%).

Trường hợp tương tự với VPBank (tăng trưởng tín dụng đạt 5,0% so với quý trước và 24% hạn mức cho năm 2023) chủ yếu nhờ thanh khoản dồi dào sau thương vụ bán 15% vốn cho SMBC.

Cho nửa cuối năm, bên cạnh dư địa tín dụng còn lại, VNDirect kỳ vọng những ngân hàng có tỷ lệ cao về cho vay bán lẻ như VIB, ACB có nhiều cơ hội để cải thiện tăng trưởng tín dụng khi Việt Nam đang dần bước vào giai đoạn phục hồi ban đầu. Ngược lại, những ngân hàng có tỷ lệ cho vay bất động sản cao có thể sẽ gặp khó khăn trong việc mở rộng tín dụng khi Thông tư 06/2023 (hiệu lực từ tháng 9/2023) sẽ giới hạn khả năng tiếp cận vốn của các doanh nghiệp.

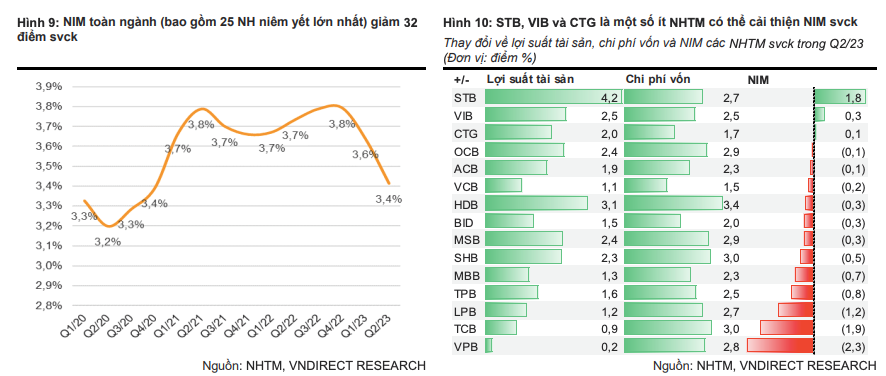

NIM chưa thể cải thiện ngay

Tỷ lệ thu nhập lãi thuần - NIM toàn ngành (từ 25 ngân hàng niêm yết lớn nhất) giảm 32 điểm cơ bản so với cùng kỳ xuống 3,41% trong quý II/2023, với 19/25 ngân hàng ghi nhận mức sụt giảm ở NIM.

Trong nhóm các ngân hàng vừa và lớn, chỉ có Sacombank, VIB và VietinBank có thể duy trì mức NIM cao hơn so với cùng kỳ. Cụ thể, VIB và VietinBank đã thành công trong việc tận dụng nguồn vốn liên ngân hàng (có sự sụt giảm mạnh trong quý II/2023) khi tỷ lệ vốn liên ngân hàng/tổng nguồn vốn của VIB và VietinBank tăng lần lượt 4,3% và 4,9% so với cùng kỳ tại cuối quý II/2023. NIM của Sacombank cải thiện mạnh trong năm 2023 khi không còn áp lực lãi dự thu.

Trong khi đó, NIM của VPBank, Techcombank, LPBank và TPBank tiếp tục giảm mạnh nhất khi thị trường Trái phiếu doanh nghiệp" data-glossary-english="Corporate Bond" data-glossary-def="Chứng khoán nợ do doanh nghiệp phát hành để huy động vốn.">trái phiếu doanh nghiệp và bất động sản vẫn gặp khó khăn trong vấn đề thanh khoản.

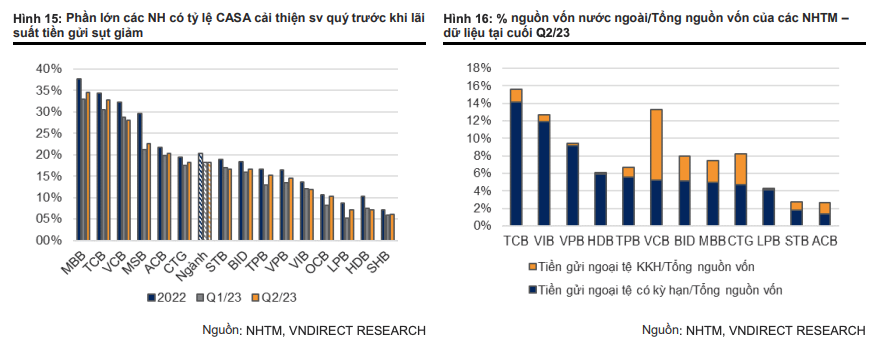

CASA toàn ngành cho thấy sự cải thiện từ mức 17,6% tại cuối quý I/2023 lên 18,2% tại cuối quý II/2023 khi lãi suất tiền gửi giảm liên tục theo 4 lần cắt giảm lãi suất điều hành. Các chuyên gia kỳ vọng chi phí vốn sẽ giảm mạnh hơn khi lần thứ 3 và 4 cắt giảm lãi suất diễn ra vào cuối quý II/2023 sẽ có hiệu lực toàn bộ từ nửa cuối năm 2023 trở đi.

Tuy nhiên, sự cải thiện ở NIM có thể sẽ không diễn ra ngay lập tức khi việc cắt giảm lãi suất vẫn là ưu tiên hàng đầu để thúc đẩy hoạt động kinh tế. Cho nửa cuối năm, VNDirect kỳ vọng một số ngân hàng sở hữu tỷ lệ cho vay cá nhân cao, tỷ lệ dư tín dụng/vốn huy động - LDR thấp và tỷ trọng vốn ngoại tệ trên tổng nguồn vốn thấp sẽ có nhiều cơ hội để cải thiện NIM tốt hơn so với toàn ngành như MB, VIB.

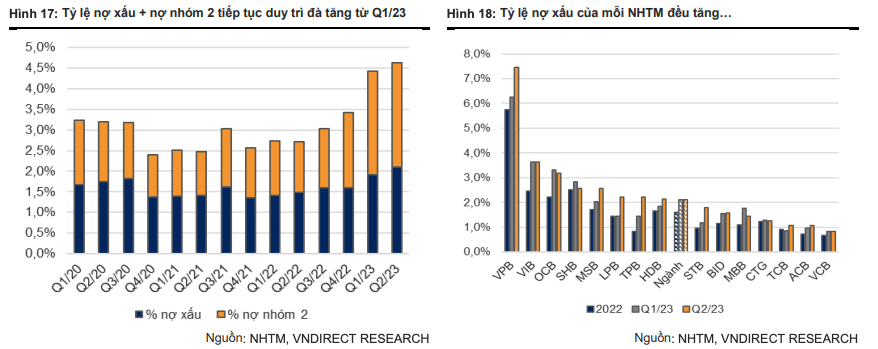

Chất lượng tài sản vẫn cần chú ý

Tỷ lệ nợ xấu của top 25 ngân hàng niêm yết lớn nhất tăng lên 2,1% tại cuối quý II/2023 từ mức 1,9% tại cuối quý I/2023. Theo đó, tỷ lệ bao phủ nợ xấu - LLR cũng suy giảm từ 106% cuối quý I/2023 xuống 98% cuối quý II/2023.

Ngoài ra, tổng giá trị nợ tái cơ cấu theo Thông tư 02/2023 đạt 62,5 nghìn tỷ đồng tại thời điểm cuối tháng 6/2023, tương đương với 0,5% tổng tín dụng toàn hệ thống (theo số liệu của NHNN). Trước tình hình thị trường bất động sản vẫn gặp khó khăn về vấn đề thanh khoản như hiện tại, các ngân hàng thương mại với dự phòng vững chắc và danh mục tín dụng lành mạnh được đánh giá cao. Top 3 ngân hàng có tỷ lệ bao phủ nợ xấu cao nhất bao gồm Vietcombank (386%), VietinBank (169%) và MB (156%).

Trần Thúy