Mức giảm lãi suất cho vay có độ trễ và phân hóa giữa các ngành

Trong tháng 8/2023, Ngân hàng Nhà nước tiếp tục duy trì định hướng về kéo giảm mặt bằng lãi suất cho vay nhằm hỗ trợ doanh nghiệp và người dân trong việc tiếp cận vốn.

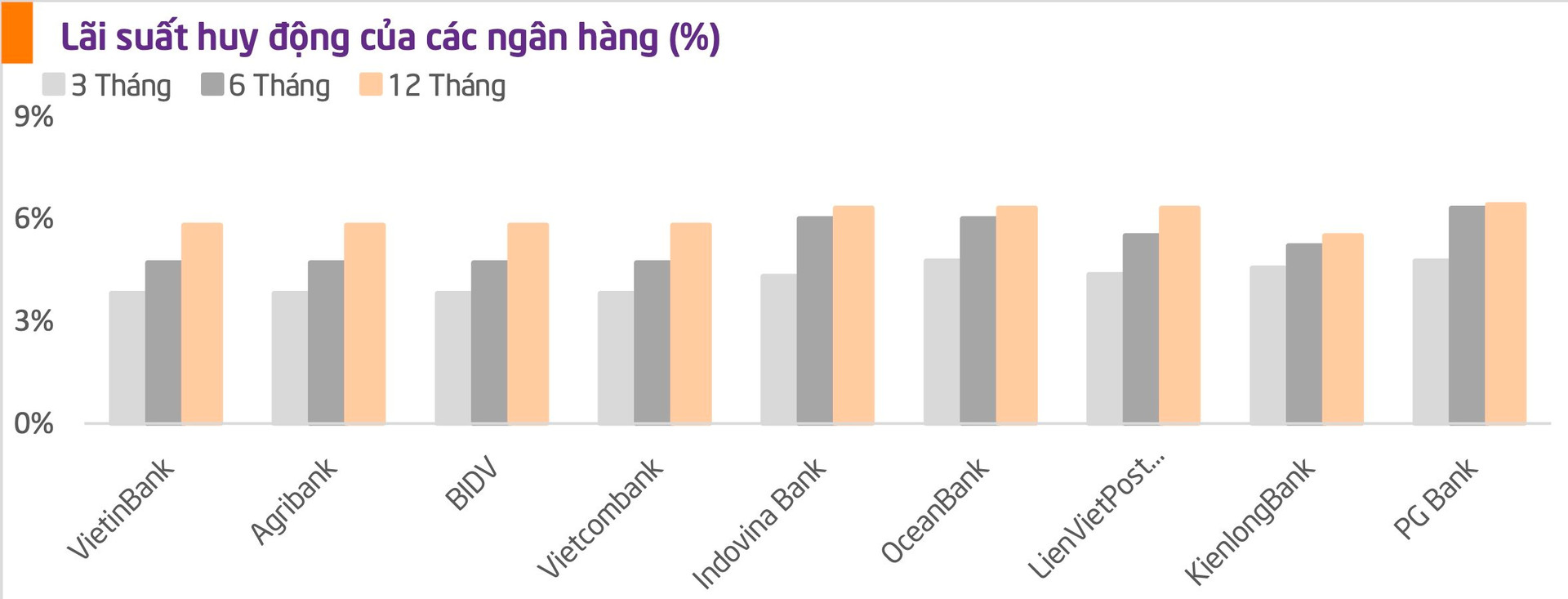

Theo đó, Interest Rate" data-glossary-def="Mức lãi mà ngân hàng trả cho người gửi tiền, phụ thuộc vào kỳ hạn và số tiền gửi.">lãi suất huy động trung bình tại hệ thống ngân hàng trong tháng 8/2023 tiếp tục giảm thêm 30 đến 50 điểm cơ bản/tuỳ từng kỳ hạn, trong đó các kỳ hạn dài ghi nhận mức giảm lớn hơn. Đây là điều kiện cần thiết để tiếp tục kéo giảm mặt bằng lãi suất cho vay vốn có độ trễ từ 3 - 6 tháng so với lãi suất huy động. Mặt bằng lãi suất huy động hiện tại đã tiến sát xuống mức thấp trong giai đoạn đại dịch COVID-19.

Theo dự báo của CTCK Vietcombank (VCBS), lãi suất cho vay sẽ tiếp tục giảm trong thời gian tới. Mặc dù vậy, mức giảm chậm hơn lãi suất huy động, do độ trễ chính sách và có mức độ tập trung cao vào một số doanh nghiệp ngành nghề ưu tiên.

Trong khi đó, CTCK Bảo Việt (BVSC) cho biết, việc tăng trưởng tín dụng chậm làm tăng thêm áp lực giảm lãi suất để hỗ trợ tăng trưởng tín dụng, qua đó hỗ trợ tăng trưởng kinh tế trong các tháng còn lại của năm.

Dù vậy, với việc lạm phát có dấu hiệu tăng trở lại cùng rủi ro tỷ giá lớn hơn, BVSC cho rằng, mặt bằng lãi suất thời gian tới có thể sẽ giảm chậm hơn so với các tháng vừa qua.

Ngoài ra, mặt bằng lãi suất điều hành và lãi suất huy động đều đã giảm gần tới mức thấp nhất trong giai đoạn đại dịch COVID-19, do đó, BVSC cho rằng, dư địa giảm lãi suất điều hành và huy động sẽ không còn lớn.

Lãi suất liên ngân hàng có thể tăng những tháng cuối năm

Trên thị trường liên ngân hàng, lãi suất giao dịch bình quân bằng đồng VND ghi nhận những diễn biến trái chiều trong tháng 8/2023 vừa qua. So với thời điểm đầu tháng, lãi suất liên ngân hàng tăng ở các kỳ hạn 1 tháng và 3 tháng nhưng giảm ở các kỳ hạn qua đêm, 1 tuần, 2 tuần và 6 tháng.

Cụ thể, so với đầu tháng 8/2023, lãi suất liên ngân hàng kỳ hạn qua đêm giảm 6 điểm cơ bản, 1 tuần giảm 17 điểm cơ bản, 2 tuần giảm 9 điểm cơ bản và 6 tháng giảm 40 điểm cơ bản. Ngược lại, 1 tháng tăng 60 điểm cơ bản và 3 tháng tăng 35 điểm cơ bản. Tuy nhiên, lãi suất liên ngân hàng vẫn duy trì ở mức khá thấp. Cụ thể, kỳ hạn qua đêm luôn dữ dưới mức 1%/năm kể từ ngày 26/6/2023 tới nay.

Nguyên nhân chủ yếu là do chính sách nới lỏng tiền tệ của chính phủ kể từ đầu năm tới nay. Trong khi đó, khả năng hấp thụ tín dụng của doanh nghiệp vẫn còn yếu do lĩnh vực sản xuất phục hồi chậm dẫn tới thanh khoản hệ thống ngân hàng dồi dào.

CTCK TPBank (TPS) cho biết, khi lượng tiền trong hệ thống ngân hàng ngày càng nhiều buộc các ngân hàng phải đẩy mạnh cho vay và nhu cầu về huy động cũng giảm xuống. Như vậy, lãi suất liên ngân hàng giảm xuống đang là yếu tố nền tảng góp phần thúc đẩy lãi suất huy động và cho vay đang giảm dần trong giai đoạn gần đây.

Theo đánh giá của TPS, lãi suất liên ngân hàng có thể tăng lên ở những tháng cuối năm 2023 do các yếu tố: Thanh khoản dồi dào buộc các ngân hàng thương mại phải đẩy mạnh cho vay; lĩnh vực sản xuất được cải thiện khi xuất khẩu phục hồi (PMI sản xuất vượt ngưỡng 50); thị trường tiêu thụ trong nước vẫn duy trì tăng trưởng (theo tính chu kỳ thì các tháng cuối năm các doanh nghiệp thường có nhu cầu vốn tăng cho các hoạt động sản xuất kinh doanh).

“Ngoại trừ tháng cuối năm thì lãi suất liên ngân hàng có thể sẽ không tăng quá cao nếu NHNN vẫn duy trì chính sách tiền tệ nới lỏng và giữ vững quan điểm không hạ chuẩn tín dụng. Tuy nhiên, chính sách tiền tệ trong thời gian tới phụ thuộc vào nhiều yếu tố như tỷ giá, lạm phát, chính sách tiền tệ của các quốc gia trên thế giới và tình hình kinh tế của Việt Nam cũng như toàn cầu”, TPS lưu ý.

Thị trường bất động sản là động lực cho tăng trưởng tín dụng cuối năm

Về tăng trưởng tín dụng, theo VCBS, tính đến cuối tháng 8/2023, tín dụng nền kinh tế đạt khoảng 12,56 triệu tỷ đồng, tăng 5,33% so với cuối năm 2022, hồi phục nhẹ trở lại so với mức tăng trưởng âm của tháng 7/2023 và vẫn thấp hơn con số 9,87% năm 2022.

VCBS cho rằng, cần thêm thời gian trước khi tăng trưởng tín dụng gia tốc trở lại. "Dự báo tăng trưởng tín dụng cho cả năm nhiều khả năng đạt 12%", VCBS dự báo.

CTCK VDSC cũng ước tính con số 12% cho tăng trưởng tín dụng cả năm 2023. Theo đó, trong những tháng cuối năm, nhu cầu tín dụng vào các ngành nghề công nghiệp, sản xuất, thương mại, dịch vụ phục hồi từ động lực xuất - nhập khẩu và tiêu dùng cải thiện, những tín hiệu tích cực hơn của thị trường bất động sản từ quý IV/2023 khi mặt bằng lãi suất giảm đượckỳ vọng sẽ giúp tăng trưởng tín dụng phục hồi.

“Có thể thấy tín dụng liên quan đến bất động sản là động lực của tổng tăng trưởng tín dụng trong nhiều năm, chiếm khoảng 20% dư nợ tín dụng, nên việc lãi suất cho vay đối với các khoản vay mua nhà trở về mức ưu đãi, các dự án sắp chào bán vào cuối năm nay có thể tiếp tục là động cơ thúc đẩy nhu cầu tín dụng của các nhà phát triển và cá nhân ở nửa sau năm 2023 và năm 2024”, VDSC đánh giá.

Bên cạnh đó, SGI Capital nhấn mạnh thêm, Thông tư số 10/2023/TT-NHNN được Ngân hàng Nhà nước ban hành ngày 23/8/2023 về việc hoãn thi hành một số điểm ở Thông tư số 06/2023/TT-NHNN đang tiếp tục là điểm tựa cho thị trường tài chính kỳ vọng về khơi thông dòng vốn cho các doanh nghiệp bất động sản. Việc tín dụng tăng trưởng yếu những tháng đầu năm, trong khi kế hoạch cả năm vẫn đặt cao càng giúp thị trường kỳ vọng việc giải ngân và lan toả sẽ diễn ra ở những tháng cuối năm.

Trong thực tế, nhu cầu vốn vay để thanh toán tiền góp vốn theo hợp đồng góp vốn, hợp đồng hợp tác đầu tư hoặc hợp đồng hợp tác kinh doanh để thực hiện dự án đầu tư không đủ điều kiện đưa vào kinh doanh hay vay để bù đắp tài chính là khá phổ biến, đặc biệt trong lĩnh vực bất động sản.

Do đó, việc ban hành Thông tư số 10/2023/TT-NHNN giúp giảm áp lực tài chính, giải quyết những khó khăn về dòng tiền, tháo gỡ nhiều vướng mắc trong nhu cầu vay vốn của doanh nghiệp nói chung và doanh nghiệp bất động sản nói riêng. Từ đó, hỗ trợ thuận lợi cho quá trình tái cấu trúc của doanh nghiệp, hoạt động M&A, giảm bớt khó khăn cho doanh nghiệp và tạo đà khởi sắc cho thị trường bất động sản.

Quỳnh Lê