Kết quả kinh doanh chưa xứng với kỳ vọng

Kết quả kinh doanh Q1/2024 của Hóa chất Đức Giang chưa có sự bứt phá mạnh so với cùng kỳ mặc dù sản lượng tiêu thụ tăng 7% so với quý 4/2023, với doanh thu đạt 2.385 tỷ VND (-4% YoY) và LNST ở mức 704 tỷ VND (-16% YoY). KQKD chưa khả quan này đến từ: (1) Giá bán bình quân của doanh nghiệp dao động ở mức 4.200 USD/tấn (-22% YoY), lấn át tăng trưởng đơn hàng 8% YoY.

Doanh thu dự kiến hồi phục nhẹ theo giá điện trong hai quý tới so với hiện tại do nhu cầu phục hồi dần nhờ hoạt động sản xuất linh kiện định tử trở lại và sự trở lại của nhóm khách hàng Đông Á, tương đương với mức tăng 5%-10%

Nhìn chung, mặt bằng giá bán hiện tại chưa có tín hiệu khả quan do nhu cầu còn yếu.

Điều này xuất phát từ: (1) Sản phẩm H3PO4 cấp điện tử của DGC được tiêu thụ chủ yếu bởi thị trường linh kiện điện tử- hiện nhu cầu tiêu dùng mọi phân khúc còn yếu do lạm phát, và (2) Mặc dù doanh thu bán dẫn tăng trưởng 15,3% YoY, sự tăng trưởng này chỉ tập trung ở một số khu vực như Mỹ, Nhật Bản và Hàn Quốc, và (3) Tồn kho các hóa chất gốc phốt pho cần thiết vẫn còn dư thừa. Đồng thời sản phẩm photpho vàng không sử dụng trực tiếp trong quy trình sản xuất bán dẫn. Trên cơ sở đó, DSC nhận định thị trường linh kiện điện tử và bán dẫn cần hồi phục rõ ràng hơn để có thể tác động được lên giá đầu ra của DGC.

Doanh thu sẽ còn tăng khi Bán Dẫn được trú trọng

Mức dự báo KQKD Q2 của các doanh nghiệp đầu ngành Bán dẫn đều tăng khoảng 10%-15% so với Q1 nhờ lượng đơn hàng ký mới tăng. Ngoài ra, SIA cũng nhận định thị trường bán dẫn được dẫn dắt bởi các thị trường Châu Á, điền hình là Trung Quốc, Nhật Bản, và Hàn Quốc - phản ánh các gói hỗ trợ ngành bán dẫn được tung ra gần đây từ các thị trường này.

Nhờ vậy, cộng hưởng với việc hoàn thành bảo trì dây chuyền trong Q1 và việc Trung Quốc chưa thể xuất khẩu lại phốt pho trong năm 2024, DGC có thể đón được nhu cầu tăng dần của nhóm khách hàng Ấn Độ và Đông Á từ Q2 với ít trở ngại cạnh tranh, giúp tăng trưởng sản lượng khoảng 10% so với hiện tại.

|

Kỳ vọng vào thị trường Phốt Pho Vàng bớt ảm đạm

Q1/2024, giá Phốt Pho Vàng bình quân tăng 1,77% so với Q4/2023. Sản lượng tiêu thụ cải thiện nhưng chưa đáng kể do: (1) Thị trường linh kiện điện tử và bán dẫn chưa hồi phục rõ rệt, và (2) DGC bảo trì dây chuyền nhà máy WPA và Phốt Pho Vàng. DSC kỳ vọng giá bán bình quân có thể tăng khoảng 5%-10% YoY theo giá điện khi: (1) Nhu cầu sản xuất linh kiện điện tử và bán dẫn của thị trường Hàn Quốc và Nhật Bản sẽ tăng nhờ các chính sách đầu tư mới, và (2) Công tác bảo trì hoàn thiện trong Q1 và sẵn sàng đón khách Đông Á mua giá cao hơn mặt bằng chung khoảng 3-5%.

Đến gần hơn với "Cú đấm thép" Tổ hợp Nghi Sơn

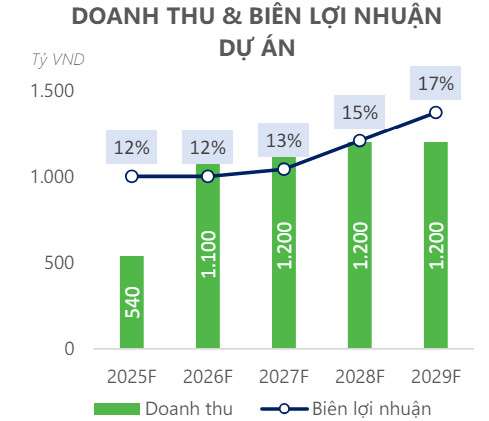

Theo cập nhật mới nhất, doanh nghiệp đã hoàn thiện các khâu chuẩn bị hậu kỳ trước ngày khởi công xây dựng Tổ hợp Hóa Chất Đức Giang Nghi Sơn vào tháng 6 năm nay. Đây là dự án cốt lõi sẽ đưa DGC tiến vào thị trường Xút đang thiếu tới 50% nhu cầu hàng năm. Giai đoạn 1 của dự án dự kiến sẽ bắt đầu ghi nhận 540 tỷ VND doanh thu từ 2025 và sẽ đóng góp 1200 tỷ VND hàng năm từ giai đoạn 2027. DSC ước tính biên lợi nhuận từ dự án Nghi Sơn sẽ ở khoảng 12%-17%.

Triển vọng dài hạn chưa rõ ràng

Với triển vọng từ lĩnh vực bán dẫn, DGC phải sản xuất được H3PO4 cấp bán dẫn để hưởng lợi hoàn toàn. Hiện tại DGC đã sản xuất thành công H3PO4 cấp điện tử tinh khiết 99% sử dụng cho ngành linh kiện, nhưng không thể sử dụng cho sản xuất bán dẫn.

Việc sản xuất H3PO4 cấp bán dẫn cần đầu tư dây chuyền khác với dây chuyền hiện có của doanh nghiệp. Trên cơ sở đó, chúng tôi không phản ánh hoàn toàn tốc độ tăng trưởng ngành bán dẫn vào định giá cho đến khi có thông tin đột phá hơn.

Ở thời điểm hiện tại Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E 16,24 lần, cao hơn trung bình 5 năm (9,04 lần), P/B 3,8 lần cao hơn trung bình 5 năm (2,74 lần). Đây là mức định giá tương đối cao do đó DSC khuyến nghị nhà đầu tư chỉ nên giải ngân tại vùng giá đủ an toàn, tương đương với mức khoảng 118.000-120.000 VND/cổ phiếu.

DSC ước tính kết quả kinh doanh 2024 của DGC sẽ có sự hồi phục nhẹ từ nền thấp nhờ sự hồi phục của các thị trường quan trọng Hàn Quốc và Nhật Bản, thêm vào đó là triển vọng giảm chi phí đầu vào nhờ việc mở rộng khai trường số 25. Cụ thể, DSC ước tính doanh thu đạt 10.202 tỷ (+5% YoY) và lợi nhuận sau thuế đạt 3.400 tỷ (+5% YoY).

Sử dụng phương pháp P/B, chúng tôi xác định mức giá hợp lý cho cổ phiếu DGC cho 1 năm tới là 140.000 VND/ cổ phiếu. Thống kê báo cáo phân tích gần nhất của các công ty chứng khoán về mức giá mục tiêu 12 tháng tới của cổ phiếu DGC, giá mục tiêu bình quân là 135.000 VND/ cổ phiếu.

|

| Kỳ vọng gì ở PC1 khi El Nino kết thúc? Chứng khoán DSC vừa có báo cáo phân tích về triển vọng của Công ty CP Tập đoàn PC1 (HoSE: PC1). |

| May Sông Hồng (MSH): Cơn bão đói đơn hàng đã qua Chứng khoán DSC vừa có báo cáo phân tích về triển vọng Công ty CP May Sông Hồng (HOSE: MSH) với điểm tích cực là ... |

| 3 cổ phiếu giàu triển vọng trong mắt Chứng khoán SSI Chứng khoán SSI cho rằng, các cổ phiếu có kết quả kinh doanh tăng trưởng vững chắc trong các nhóm ngành bán lẻ, phân bón, ... |

Linh Đan