Phiên giao dịch ngày 29/11, VN-Index đóng cửa tăng 26,47 điểm (2,63%) lên 1.032,16 điểm, HNX-Index tăng 4,16 điểm (2,04%) đạt 208,22 điểm, UPCoM-Index tăng 0,35 điểm (0,5%) đạt 70,38 điểm.Xu hướng tăng giá đồng thuận đẩy VN-Index đóng cửa tăng hơn 26 điểm. Toàn thị trường ghi nhận 709 mã tăng, 253 mã giảm và 148 mã tham chiếu.

margin:0px;" title=""> margin:0px;" title=""> |

Khối lượng giao dịch bùng nổ với hơn 1,39 tỷ đơn vị, tương đương 20.601 tỷ đồng. Trong đó, giao dịch khớp lệnh trên HOSE đạt 16.505 tỷ đồng, tăng gần 18,3% so với phiên trước và tăng tới 75% so với giá trị trong 1 tháng trở lại đây.

Thế nhưng xét về xu hướng chung, thị trường chứng khoán quý 3/2022 và nửa đầu quý 4/2022 tiếp tục ghi nhận diễn biến trồi sụt với mức giảm điểm mạnh đến từ nhiều yếu tố “thiên nga đen” cả trong và ngoài nước.

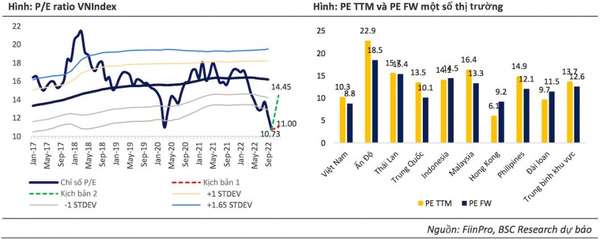

Trong báo cáo triển vọng mới đây, Chứng khoán BIDV (BSC) cho rằng thị trường chứng khoán Việt Nam phần nào đã phản ánh các rủi ro chung của TTCK thế giới và trong nước sau đợt điều chỉnh mạnh của VN-Index quý 3/2022 vừa qua.

BSC cho rằng đây sẽ là “cơ hội lớn” cho mục tiêu đầu tư dài hạn 2023-2024 trong điều kiện nền kinh tế Việt Nam có thể chống chịu tốt trước sức ép tăng lãi suất của FED, lạm phát và tiếp tục duy trì tăng trưởng. Tại thời điểm 31/10, PE trailing của thị trường đang giao dịch ở mức 10,7 lần, nằm sâu dưới mức -1,5 độ lệch chuẩn, tương đương với thời điểm thấp nhất của VN-Index trong năm 2020.

|

Theo đó, BSC điều chỉnh dự phóng tăng trưởng lợi nhuận sau thuế nhóm cổ phiếu BSC theo dõi từ mức 28% xuống mức 22,2% so với cùng kỳ, tương đương với mức tăng trưởng EPS sau pha loãng khoảng 16% (tỷ lệ pha loãng giai đoạn 2019-2021 là 5%). Nguyên nhân do CTCK này điều chỉnh giảm lợi nhuận dự phóng một số ngành như Bất động sản, Ngân hàng, Bán lẻ, Vật liệu xây dựng, Viễn Thông, Dệt May, bắt nguồn từ môi trường lãi suất tăng cao, sự suy giảm các đơn hàng từ thị trường Mỹ và EU và sự trầm lắng của thị trường Bất động sản trong quý 3 và 4/2022.

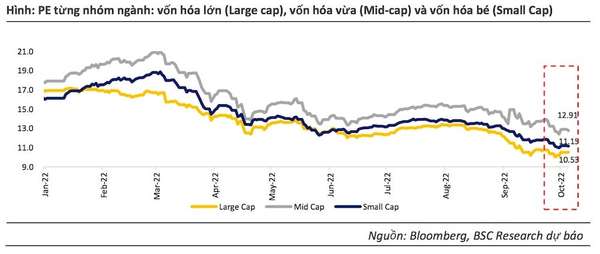

Đánh giá về nhóm cổ phiếu vốn hoá lớn (>15.000 tỷ) , đội ngũ phân tích BSC nhận thấy một số tín hiệu tích cực. Về mặt định giá, tăng trưởng lợi nhuận của nhóm ngành vốn hóa lớn trong nửa cuối năm 2022 tiếp tục kỳ vọng ghi nhận mức khả quan hai chữ số trong bối cảnh giá cổ phiếu cũng đang ở mức chiết khấu hấp dẫn hơn với PE chỉ ở mức 10,5 lần, tính đến ngày 31/10/2022.

Nhờ vậy, BSC kỳ vọng nhóm cổ phiếu vốn hóa lớn sẽ là tâm điểm cho thị trường giai đoạn nửa cuối năm 2022. Đối với nhóm cổ phiếu vừa và nhỏ, giá hàng hóa hạ nhiệt sẽ là “ cơn gió ngược chiều ” khiến triển vọng lợi nhuận bớt lạc quan hơn trong khi đó định giá của nhóm ngành vốn hóa vừa và nhỏ vẫn cao hơn nhóm ngành vốn hóa lớn.

“Ngân hàng, tài nguyên cơ bản, bất động sản, vật liệu xây dựng, cảng biển và tiện ích là các nhóm ngành có mức định giá hấp dẫn so với mức bình quân 5 năm cũng như kỳ vọng mức tăng trưởng lợi nhuận tốt. Tâm điểm hướng đến của dòng tiền là các doanh nghiệp có nền tảng cơ bản tốt có câu chuyện riêng đi kèm yếu tố tăng trưởng lợi nhuận và bảng cân đối tài chính khỏe mạnh”, báo cáo triển vọng BSC nêu rõ.

|

Ngoài ra, báo cáo BSC cũng chỉ ra một số cơn gió ngược chiều như môi trường lãi suất cao, áp lực về thanh khoản liên quan thị trường trái phiếu bất động sản, khả năng suy thoái của một số nền kinh tế lớn thế giới (Mỹ, EU) cũng như chính sách Zero Covid của TQ sẽ là những yếu tố rủi ro khác có thể tạo ra áp lực lên tăng trưởng lợi nhuận cũng như định giá ngành và cổ phiếu trong năm 2023.

Anh Khôi