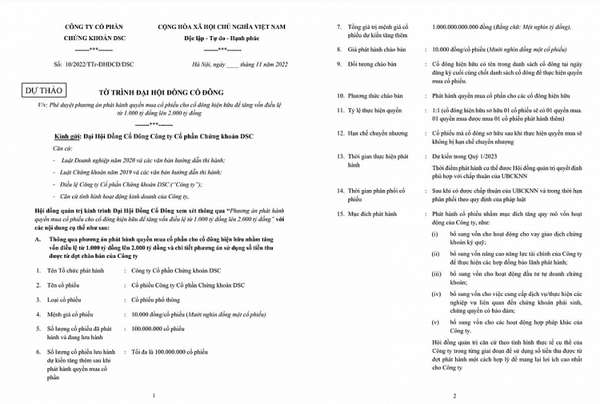

Theo đó, DSC dự kiến chào bán tối đa 100 triệu cổ phiếu cho cổ đông hiện hữu. Giá chào bán là 10.000 đồng/cổ phần, tương ứng tổng giá trị phát hành theo mệnh giá là 1.000 tỷ đồng. Thời gian thực hiện dự kiến trong quý 1/2023, thời điểm phát hành cụ thể được HĐQT quyết định phù hợp với chấp thuận của UBCKNN. Thời gian phân phối cổ phiếu ngay sau khi có được chấp thuận của UBCKNN và trong thời hạn phân phối theo quy định của pháp luật.

Số tiền 1.000 tỷ đồng thu về từ đợt chào bán này sẽ được DSC sử dụng nhằm tăng quy mô vốn hoạt động của công ty như: bổ sung vốn cho hoạt động cho vay giao dịch chứng khoán ký quỹ; bổ sung vốn nâng cao năng lực tài chính của Công ty để thực hiện các hợp đồng bảo lãnh phát hành; bổ sung vốn cho hoạt động đầu tư tự doanh chứng khoán; bổ sung vốn cho việc cung cấp dịch vụ/thực hiện các nghiệp vụ liên quan đến chứng khoán phái sinh, chứng quyền có bảo đảm; và bổ sung vốn cho các hoạt động hợp pháp khác của Công ty.

Nếu đợt chào bán cổ phiếu trên thành công, vốn điều lệ của DSC sẽ tăng từ 1.000 tỷ đồng lên 2.000 tỷ đồng, tương ứng với 200 triệu cổ phiếu được lưu hành.

margin:0px;" title="Chứng khoán DSC muốn tăng vốn điều lệ lên 2.000 tỷ đồng"> margin:0px;" title="Chứng khoán DSC muốn tăng vốn điều lệ lên 2.000 tỷ đồng"> |

| Phương án chào bán cổ phiếu tăng vốn điều lệ của CTCK DSC |

Về kết quả kinh doanh, quý 3/2022, DSC ghi nhận lợi nhuận cao nhất trong nhóm các CTCK. Cụ thể, doanh thu hoạt động của DSC đạt 42,4 tỷ đồng, gấp 5,1 lần so với cùng kỳ. Nhờ đó, lợi nhuận sau thuế ghi nhận đạt 8,6 tỷ đồng, gấp hơn 3 lần cùng kỳ. Kết quả này hoàn toàn trái ngược với con số lỗ hơn 4 tỷ đồng trong quý II trước đó.

Theo DSC, nguyên nhân lợi nhuận quý 3 tăng trưởng mạnh chủ yếu do doanh thu hoạt động tăng mạnh (410%) so với cùng kỳ, từ hơn 8 tỷ đồng lên hơn 42,4 tỷ đồng. Trong đó, mảng tự doanh DSC lãi hơn 18 tỷ đồng (gấp 2,4 lần).

Luỹ kế 9 tháng đầu năm, doanh thu hoạt động và lợi nhuận sau thuế của DSC đạt lần lượt là 100 tỷ đồng và 18 tỷ đồng, lần lượt tăng gấp 8 lần và 19 lần so với cùng kỳ. Năm 2022, DSC đặt mục tiêu doanh thu đạt 188 tỷ đồng, lợi nhuận sau thuế là 45 tỷ đồng. Như vậy, công ty thực hiện được 53% kế hoạch doanh thu và 40% kế hoạch lợi nhuận. Tính đến cuối tháng 9, tổng tài sản của DSC đạt 1.958 tỷ đồng, tăng 148 tỷ đồng so với đầu năm.

Trên thị trường chứng khoán, cổ phiếu DSC ngược dòng ấn tượng so với xu hướng đi xuống chung của thị trường. Tính từ phiên ngày 13/6 ở mức 11.500 đồng/cp, giá cổ phiếu DSC ghi nhận liên tục tăng mạnh trong khi các phần lớn cổ phiếu của các CTCK khác đều giảm sâu. Đóng cửa phiên ngày 18/11, cổ phiếu DSC tăng 4,26% lên mức 49.000 đồng/cổ phiếu. Như vậy, sau 5 tháng, thị giá của DSC đã tăng gấp 4,26 lần. Khối lượng giao dịch khớp lệnh trung bình 10 phiên gần nhất đạt gần 60.000 đơn vị.

|

| Diễn biến giá cổ phiếu DSC trong thời gian gần đây (Nguồn: Tradingview) |

| Công ty CP Chứng khoán DSC có tiền thân là Công ty CP Chứng khoán Đà Nẵng, được thành lập từ năm 2006 với vốn điều lệ 22 tỷ đồng. Năm 2021, công ty đã tái cấu trúc thành công và tăng vốn điều lệ từ 60 tỷ đồng lên 1.000 tỷ đồng thông qua việc phát hành riêng lẻ 94 triệu cổ phiếu cho các nhà đầu tư chiến lược. Trong đó, cổ đông lớn nhất là Công ty CP Đầu tư NTP với tỷ lệ nắm giữ 70% cổ phần. Công ty sau đó đã đổi tên thành Công ty CP Chứng khoán DSC, đồng thời rời trụ sở chính tại TP Đà Nẵng ra địa chỉ 80 Dịch Vọng Hậu, quận Cầu Giấy, Hà Nội. Ngành nghề chính của công ty là: Môi giới chứng khoán, bảo lãnh phát hành chứng khoán, lưu ký chứng khoán, tự doanh chứng khoán, và tư vấn đầu tư chứng khoán. |

Thế Hưng