Ngày 27/3/2023, Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) cho biết đã đạt thỏa thuận bán 15% cổ phần cho Ngân hàng Sumitomo Mitsui Banking Corporation (SMBC), thuộc tập đoàn tài chính Sumitomo Mitsui Financial Group, Inc (SMFG) của Nhật Bản, thông qua một đợt phát hành cổ phiếu riêng lẻ.

Thỏa thuận bán vốn này đã chính thức đưa SMBC Group trở thành nhà đầu tư chiến lược của ngân hàng VPBank.

margin:0px;" title="VPBank đạt thỏa thuận bán 15% vốn điều lệ cho Ngân hàng SMBC của Nhật Bản"> margin:0px;" title="VPBank đạt thỏa thuận bán 15% vốn điều lệ cho Ngân hàng SMBC của Nhật Bản"> |

| VPBank đạt thỏa thuận bán 15% vốn điều lệ cho Ngân hàng SMBC của Nhật Bản |

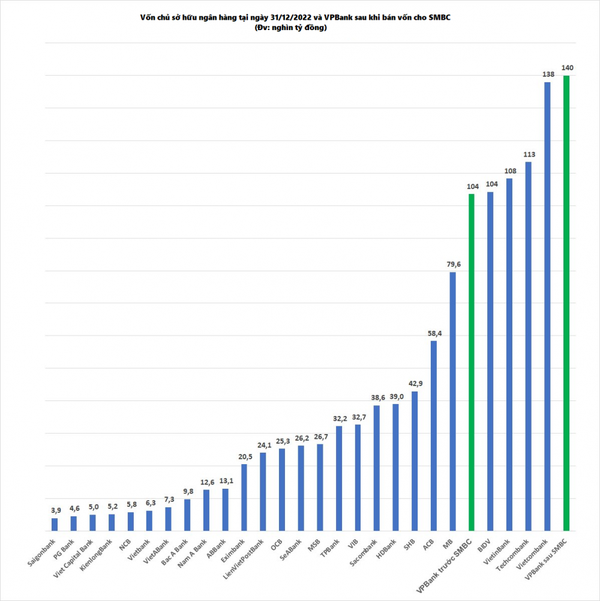

Lãnh đạo VPBank cho biết, khoản đầu tư từ SMBC sẽ giúp vốn cấp 1 của ngân hàng tăng gần 35.900 tỷ đồng, nâng tổng vốn chủ sở hữu lên gần 140.000 tỷ đồng.

Thực tế, thông tin thương vụ hợp tác giữa VPBank và SMBC đã xuất hiện từ lâu trên thị trường. SMBC ban đầu là cổ đông lớn tại Eximbank, tuy nhiên để có thể chính thức đầu tư vào VPBank, SMBC đã phải thoái vốn khỏi Eximbank sau hơn 15 năm đầu tư (theo quy định, một nhà đầu tư tổ chức chỉ được là cổ đông lớn - nắm trên 5% vốn - tại một ngân hàng Việt Nam).

Thỏa thuận đầu tư lần này là một phần trong kế hoạch tăng vốn đã được VPBank thực hiện từ năm 2022 nhằm tăng cường năng lực tài chính dài hạn và giúp ngân hàng đạt được mục tiêu tăng trưởng chiến lược trong 5 năm tới.

Bên cạnh đó, thỏa thuận đầu tư được ký kết giữa hai bên đã minh chứng cho sự hợp tác chặt chẽ và tin tưởng lẫn nhau giữa VPBank và SMBC. Trước đó, vào tháng 5/2022, hai bên đã ký kết với nhau Thỏa thuận Hợp tác Kinh doanh. Cuối năm 2021, Công ty Tài chính Tiêu dùng SMBC – công ty con của SMFG – cũng đã mua lại 49% cổ phần tại FE Credit, công ty con của VPBank.

Tiếp nối theo khoản đầu tư chiến lược của SMBC lần này, VPBank sẽ trở thành ngân hàng có vốn chủ sở hữu lớn thứ 2 tại Việt Nam. Điều đó cho phép VPBank có đủ sức mạnh tài chính để đáp ứng mọi nhu cầu của khách hàng ở những phân khúc chiến lược như khách hàng cá nhân, doanh nghiệp vừa và nhỏ. Nền tảng vốn lớn còn cho phép VPBank có đủ năng lực tài chính để phục vụ những khách hàng doanh nghiệp có quy mô rất lớn, đặc biệt là những doanh nghiệp FDI, các tập đoàn đa quốc gia đang và sẽ đầu tư vào Việt Nam.

|

| Tổng vốn chủ sở hữu của VPBank sẽ tăng lên gần 140.000 tỷ đồng |

Ở vai trò là một nhà đầu tư chiến lược, SMBC sẽ đóng góp vào sự tăng trưởng của VPBank bằng cách chia sẻ những bí quyết, kinh nghiệm mà tập đoàn này đã tích lũy được trong nhiều năm qua ở nhiều thị trường châu Á. Quá trình chuyển đổi số cũng là một trong những yếu tố được kỳ vọng đẩy nhanh sau khi SMBC tham gia vào hoạt động của VPBank, nhằm mang đến những sản phẩm, dịch vụ ngân hàng được phát triển đáp ứng đúng nhu cầu và hành vi của khách hàng.

Hơn nữa, thỏa thuận đầu tư chiến lược này được kỳ vọng sẽ tạo ra sức hút và khuyến khích các nhà đầu tư FDI, trong danh sách hơn 200.000 khách hàng là các tập đoàn đa quốc gia, doanh nghiệp lớn trên khắp thế giới của SMBC Group và ngân hàng SMBC, tìm hiểu và mở rộng đầu tư vào Việt Nam. Những tập đoàn này, khi đầu tư vào Việt Nam, có thể sẽ trở thành khách hàng tiềm năng của VPBank trong tương lai.

Đối với SMBC, thông qua một ngân hàng bản địa như VPBank, tập đoàn này cũng có thể tăng cường sự hiện diện và mở ra cơ hội cung cấp vốn cho các dự án đầu tư lớn trong nước, đặc biệt ở những lĩnh vực như xây dựng cơ sở hạ tầng, các dự án kinh doanh tăng trưởng xanh, thân thiện môi trường, phát triển bền vững mà tập đoàn đang có sự quan tâm.

Cổ phiếu tăng vọt

Trên thị trường chứng khoán, trước khi chính thức công bố thương vụ bán vốn cho SMBC, cổ phiếu VPB đã ghi nhận chuỗi phục hồi ấn tượng trong tháng 3.

Từ vùng giá dưới 17.000 đồng/cổ phiếu, mã chứng khoán này đã tăng một mạch lên vùng hơn 21.000 đồng hiện tại, tương đương mức tăng ròng gần 25% chỉ sau một tháng. Tại vùng giá này, vốn hóa thị trường của VPBank vào khoảng 142.000 tỷ đồng.

|

| Giá cổ phiếu VPB tăng vọt trong một tháng qua, trước khi thương vụ bán vốn cho SMBC chính thức được ký kết. (Nguồn: Tradingview) |

VPBank là một trong những ngân hàng thương mại cổ phần tư nhân quy mô lớn. Những năm gần đây, VPBank, MBBank và Techcombank luôn là bộ ba dẫn đầu về kết quả lợi nhuận của nhóm.

Tính đến cuối năm 2022, VPBank có tổng tài sản đạt trên 631.000 tỷ đồng, trong đó hai chỉ tiêu tài chính quan trọng nhất là cho vay khách hàng đạt gần 424.700 tỷ và tiền gửi của khách hàng đạt 303.150 tỷ đồng. Cũng trong năm vừa qua, ngân hàng đã thu về khoản lãi trước thuế 21.220 tỷ đồng, tăng 48% so với năm liền trước. Đây là khoản lợi nhuận cao thứ 5 trong hệ thống ngân hàng và cao thứ 3 nếu tính riêng trong nhóm ngân hàng thương mại cổ phần tư nhân.

Về phía Sumitomo Mitsui Banking Corporation (SMBC), đây là ngân hàng thành viên thuộc tập đoàn tài chính Sumitomo Mitsui Financial Group (SMFG) của Nhật Bản.

SMBC đang gia tăng sự hiện diện trên toàn cầu với một mạng lưới mở rộng tại 39 quốc gia và khu vực, bao gồm ở châu Mỹ, châu Âu, Trung Đông, châu Phi, châu Á.

SMBC cùng các công ty thành viên cung cấp đa dạng dịch vụ tài chính, bao gồm gửi tiết kiệm, cho vay, môi giới và giao dịch chứng khoán, đầu tư chứng khoán, chuyển tiền, đổi ngoại tệ, dịch vụ ủy thác Trái phiếu doanh nghiệp" data-glossary-english="Corporate Bond" data-glossary-def="Chứng khoán nợ do doanh nghiệp phát hành để huy động vốn.">trái phiếu doanh nghiệp, dịch vụ lưu ký, bảo lãnh hợp đồng tài chính kỳ hạn và các hoạt động ngân hàng thương mại khác.

Thu Thủy