Nhận định trên vừa được ông Michael Kokalari, CFA, Chuyên gia Kinh tế trưởng của VinaCapital đưa ra trong bài viết phân tích về kinh tế Việt Nam năm 2023. Bài viết cho biết, VinaCapital kỳ vọng kinh tế vĩ mô của Việt Nam năm 2023 sẽ duy trì ổn định trong năm nay, giá trị VND tăng 2-3%, CPI ở mức 4%...

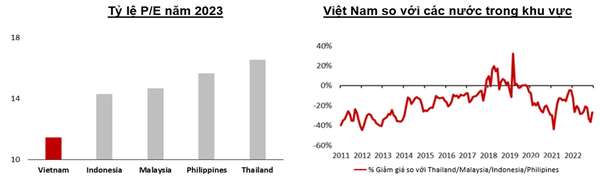

Với thị trường chứng khoán, các dự báo đều cho rằng VN-Index sẽ tăng hơn 20% trong năm nay, cho thấy sự bình thường hóa trong định giá của thị trường chứng khoán. Thêm vào đó, VN-Index đang giao dịch ở mức xấp xỉ 2 độ lệch chuẩn so với tỷ lệ Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E trung bình trong 5 năm qua vào cuối 2022 và TTCK Việt Nam hiện đang giao dịch với mức chiết khấu đáng kể so với các TTCK của các quốc gia tương tự trong khu vực (Thái Lan, Malaysia, Indonesia, Philippines).

|

Tăng trưởng GDP của Việt Nam chậm lại trong năm 2023

VinaCapital dự báo GDP của Việt Nam năm 2023 sẽ giảm từ mức 8% năm 2022 xuống còn 6% năm 2023, vì 3 yếu tố:

Thứ nhất, giai đoạn bùng nổ sau COVID của Việt Nam hiện đã kết thúc và nhu cầu về các sản phẩm "Made in Vietnam" đang chậm lại đáng kể, cùng với sự suy giảm của nền kinh tế toàn cầu.

Thứ hai, nhưng Trung Quốc mở cửa trở lại sẽ thúc đẩy kinh tế Việt Nam trong nửa cuối 2023 (số ca mắc COVID ở Trung Quốc có khả năng đạt đỉnh trong vòng 1-2 tháng tới) bởi sự gia tăng khách du lịch nước ngoài tại Việt Nam.

Thứ ba, kế hoạch đầu tư cho cơ sở hạ tầng của Chính phủ Việt Nam tăng khoảng 50%, điều này sẽ tăng chi tiêu từ 4%/GDP vào năm 2022 lên 7%/GDP vào năm 2023.

Năm 2022, GDP của Việt Nam tăng trưởng với tốc độ nhanh nhất trong 25 năm qua, được dẫn dắt bởi sự bùng nổ tiêu dùng hậu COVID vì người tiêu dùng Việt Nam tích cực mua sắm và khách du lịch nước ngoài bắt đầu quay trở lại Việt Nam. Tiêu dùng chiếm gần 2/3 GDP của Việt Nam và doanh số bán lẻ (yếu tố đại diện cho tiêu dùng nội địa) tăng trưởng theo từng tháng trong hầu hết năm 2022. Doanh số bán lẻ đã tăng trở lại trên mức trước COVID-19 lần đầu tiên vào cuối năm ngoái.

Tuy nhiên, sự tăng trưởng này đã giảm dần vào cuối năm 2022. Ngược lại, lượng khách du lịch nước ngoài tăng trưởng đáng kể trong nửa cuối 2022 nhưng chỉ đạt khoảng 20% mức trước COVID. Vì vậy, VinaCapital kỳ vọng lượng khách du lịch sẽ tiếp tục gia tăng do sự mở cửa trở lại của Trung Quốc và sẽ đạt 50% mức trước COVID vào năm 2023.

|

Cũng theo VinaCapital, kinh tế Việt Nam sẽ chịu ảnh hưởng lớn từ sự suy giảm của nền kinh tế toàn cầu (do việc tăng lãi suất/thắt chặt tiền tệ của các ngân hàng trung ương), vì sản xuất đóng góp khoảng 1/4 GDP của Việt Nam và xuất khẩu của Việt Nam tương đương với hơn 90% GDP. Tuy nhiên, VinaCapital tin rằng, Chính phủ sẽ có giải pháp hỗ trợ nền kinh tế bằng cách tăng cường giải ngân đầu tư công.

Tăng trưởng chậm lại của Mỹ/toàn cầu tạo áp lực lên Việt Nam

Sản xuất của Việt Nam đóng góp lớn cho kinh tế đất nước trong giai đoạn năm 2020-2021 nhờ nhu cầu của người tiêu dùng tại Mỹ và EU. Sản xuất đã phục hồi đáng kể trong nửa đầu năm 2022 nhưng tăng trưởng đạt đỉnh vào giữa năm và giảm dần trong suốt nửa cuối năm khi nhu cầu tiêu thụ chậm lại đáng kể. Đến cuối năm 2022, sản lượng, việc làm và đơn đặt hàng tại các nhà máy của Việt Nam đều giảm khá mạnh.

Hàng tồn kho tại các nhà bán lẻ và các công ty tiêu dùng tại Mỹ như Nike và Lululemon được báo cáo đã tăng khoảng 20% trong năm 2022, dẫn đến việc các đơn đặt hàng xuất khẩu của Việt Nam giảm vào cuối năm 2022 và nhập khẩu hàng tiêu dùng ở Mỹ ghi nhận mức giảm kỷ lục 13% so với tháng trước đó 11/2022. Trong 12/2022, xuất khẩu của Việt Nam giảm 14% so với cùng kỳ, trong khi xuất khẩu của cả Trung Quốc và Hàn Quốc cũng giảm khoảng 10% cùng kỳ.

|

VinaCapital kỳ vọng các đơn đặt hàng xuất khẩu sẽ phục hồi trong nửa cuối năm 2023, bởi các nhà bán lẻ ở Mỹ và EU có thể mất ít nhất 6 tháng để giải quyết hàng tồn kho. Ngoài ra, lượng giao dịch mua bán nhà tại Mỹ hiện đang giảm với tốc độ nhanh hơn so với cuộc khủng hoảng tài chính toàn cầu năm 2008 (giảm với tốc độ kỷ lục: -35%/năm so với -31%/năm vào thời điểm tồi tệ nhất trong cuộc khủng hoảng tài chính toàn cầu 2008). Điều này sẽ làm giảm nhu cầu về đồ nội thất và các sản phẩm gia dụng khác được sản xuất tại Việt Nam.

Cuối cùng, tác động đến việc tăng lãi suất năm ngoái của FED và ECB sẽ tiếp tục làm chậm nền kinh tế Mỹ và châu Âu năm nay và hai nền kinh tế này chiếm gần một nửa tổng kim ngạch xuất khẩu của Việt Nam.

Trung Quốc mở cửa trở lại sẽ bù đắp sự sụt giảm nhu cầu đối với sản phẩm “Made in Vietnam”

VinaCapital kỳ vọng lượng khách du lịch Trung Quốc sẽ phục hồi hoàn toàn vào nửa cuối năm 2023 và số lượng khách du lịch nước ngoài đến thăm Việt Nam đã tăng từ khoảng 20% so với mức trước COVID vào năm 2022 lên 50% vào năm 2023.

Khách du lịch Trung Quốc trước đây chiếm 1/3 tổng số khách du lịch của Việt Nam, nếu phục hồi hoàn toàn vào nửa cuối năm 2023 sẽ tương đương với lượng khách du lịch tăng thêm khoảng 20% vào năm 2023.

Du lịch nước ngoài trước đây đóng góp khoảng 10% GDP của Việt Nam, vì vậy, VinaCapital ước tính rằng, việc một phần lượng khách du lịch nước ngoài trở lại đã đóng góp khoảng 2% vào tăng trưởng GDP của Việt Nam vào năm ngoái. Sự tăng trưởng liên tục của lượng khách du lịch nước ngoài đến Việt Nam có thể sẽ thúc đẩy tốc độ tăng trưởng GDP của Việt Nam hơn 2% trong năm nay. Điều này sẽ bù đắp nhiều hơn cho sự sụt giảm trong lĩnh vực sản xuất.

Ngoài ra, Goldman Sachs dự báo việc tiếp tục thu hút khách du lịch Trung Quốc sẽ thúc đẩy tăng trưởng GDP năm 2023 của Thái Lan thêm 3% như có thể thấy trong biểu đồ bên trái bên dưới. “Đây là tham khảo thực tế cho mức tăng 2% mà chúng tôi ước tính cho Việt Nam (du lịch đóng góp vào GDP của Thái Lan nhiều hơn khoảng 50% so với Việt Nam)”, ông Michael Kokalari chia sẻ.

|

Cuối cùng, Trung Quốc mở cửa trở lại sẽ có một số tác động tích cực khác đến nền kinh tế Việt Nam nhưng việc khách du lịch Trung Quốc quay trở lại hoàn toàn vào nửa cuối năm 2023 sẽ là lợi ích lớn nhất đối với Việt Nam từ việc Trung Quốc từ bỏ chính sách “Zero COVID”.

Một số nhà quan sát cho rằng nền kinh tế Việt Nam sẽ có thêm những lợi ích lớn khác từ việc Trung Quốc mở cửa trở lại, vì Trung Quốc là đối tác thương mại lớn nhất và là thị trường xuất khẩu lớn thứ hai của Việt Nam. Tuy nhiên, trong khi một số ngành riêng lẻ ở Việt Nam sẽ được hưởng lợi rất nhiều từ việc mở cửa trở lại của Trung Quốc (ví dụ: các nhà xuất khẩu sản phẩm như trái cây và hải sản), thì Việt Nam lại có thâm hụt thương mại lớn với Trung Quốc, như có thể thấy trong biểu đồ bên phải ở trên. Theo đó, sự gia tăng nhu cầu thị trường nội địa của Trung Quốc sẽ mang lại lợi ích không đáng kể cho Việt Nam.

Phát triển cơ sở hạ tầng để hỗ trợ tăng trưởng GDP

Chính phủ Việt Nam đặt mục tiêu gia tăng đầu tư công từ 4%/GDP năm 2022 lên 7%/GDP năm 2023 sẽ giúp hỗ trợ tăng trưởng kinh tế dài hạn của đất nước. Cơ sở hạ tầng mới là cần thiết để giúp đảm bảo dòng vốn FDI tiếp tục chảy vào Việt Nam trong nhiều năm tới và các dự án cũng sẽ bù đắp nhiều hơn cho nền kinh tế Việt Nam khi hoạt động sản xuất chậm lại.

Chính phủ đặt mục tiêu tăng khoảng 50% chi tiêu cho cơ sở hạ tầng trong năm nay, từ khoảng 20 tỷ USD năm 2022 lên trên 30 tỷ USD trong năm 2023, so với khoảng 16 tỷ USD chi tiêu trung bình hàng năm cho cơ sở hạ tầng trong 5 năm qua (bao gồm cả năm 2022).

Về những nút thắt thủ tục, Chính phủ đã công bố Nghị định 1513 vào ngày 15/12/2022 nhằm đẩy nhanh tiến độ một số dự án, trong đó có đường cao tốc Bắc-Nam vốn đã bị chậm tiến độ kéo dài. Nghị định 1513 quy định rõ ràng về khoản chi 15 tỷ USD “phải” thực hiện vào năm 2023.

Dòng vốn FDI tiếp tục chảy vào Việt Nam

Theo khảo sát của JETRO và các tổ chức khác, sức hấp dẫn chính của Việt Nam với tư cách là điểm đến của FDI bắt nguồn từ thực tế là mức lương tại nhà máy chỉ bằng 1/3 so với ở Trung Quốc và chất lượng lực lượng lao động tương đương với Trung Quốc.

Một yếu tố khác là vị trí địa lý của Việt Nam gần với chuỗi cung ứng của châu Á, đặc biệt là ngành công nghệ cao. Trong những năm gần đây, ngày càng có nhiều công ty đa quốc gia bắt đầu đa dạng hóa hoạt động sản xuất bên ngoài Trung Quốc vì nhiều lý do, bao gồm chính sách “Zero COVID” của Trung Quốc và cuộc chiến thương mại Mỹ-Trung.

Sự leo thang căng thẳng thương mại, cùng với chính sách “Zero COVID” của Trung Quốc, giúp giải thích tại sao Samsung (vốn đã là nhà đầu tư nước ngoài lớn nhất của Việt Nam) tuyên bố sẽ bắt đầu sản xuất linh kiện bán dẫn trong nước và Apple tuyên bố sẽ bắt đầu sản xuất Apple Watch và MacBook tại Việt Nam - đây sẽ là sản phẩm đầu tiên được sản xuất bên ngoài Trung Quốc. Theo những người trong cuộc, Apple có “kế hoạch lớn cho Việt Nam”, đồng thời lưu ý rằng việc sản xuất Apple Watch là đặc biệt phức tạp.

Hệ quả của tất cả những điều trên, dòng vốn FDI vào Việt Nam đã tăng thêm 14% vào năm 2022, lên 22 tỷ USD (hay 6% GDP) và VinaCapital kỳ vọng dòng vốn này sẽ tiếp tục tăng tương tự trong năm nay.

Điều kiện vĩ mô vẫn duy trì ổn định

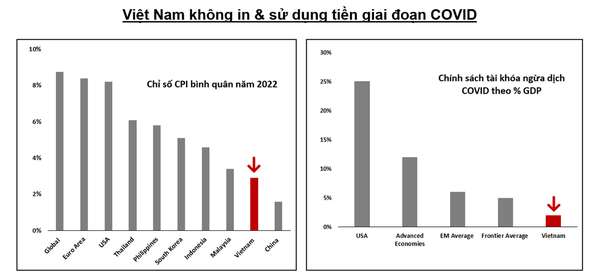

Lạm phát ở Việt Nam là 3,2% năm 2022, thấp hơn nhiều so với lạm phát ở hầu hết các quốc gia khác trên thế giới, như có thể thấy trong biểu đồ bên trái bên dưới. VinaCapital cho rằng, một lý do khiến lạm phát ở Việt Nam thấp hơn ở hầu hết các quốc gia có thị trường phát triển là Chính phủ Việt Nam đã không in và chi một khoản tiền khổng lồ để hỗ trợ nền kinh tế trong thời kỳ COVID-19, như có thể thấy trong biểu đồ bên dưới, bên phải. Việt Nam chi dưới 2% GDP cho hỗ trợ COVID so với mức trung bình là 6% ở các quốc gia có thị trường mới nổi.

|

Ngoài các điểm trên, VinaCapital cũng lưu ý rằng, mặc dù Việt Nam gần như tự túc về năng lượng nhưng vẫn phải nhập khẩu năng lượng với giá trị khoảng 3-4% GDP, do đó, khi giá năng lượng toàn cầu tăng sẽ gây áp lực tăng lên lạm phát trên giá tiêu dùng chung trong nước, Việt Nam chỉ bị tác động ở mức thấp.

Giá xăng dầu ở Việt Nam phù hợp với giá thế giới/giá thị trường hợp lý nhưng Tập đoàn Điện lực Việt Nam (EVN) đang chậm tăng giá bán lẻ điện để đối phó với giá năng lượng toàn cầu tăng cao. Do đó, giá điện ở Việt Nam có khả năng tăng 5-10% trong năm nay, khi kết hợp với áp lực lạm phát do Trung Quốc mở cửa trở lại. Điều này lý giải cho dự báo của VinaCapital về tỷ lệ lạm phát CPI trung bình của Việt Nam sẽ tăng từ 3% trong năm 2022 lên 4% trong năm 2023.

|

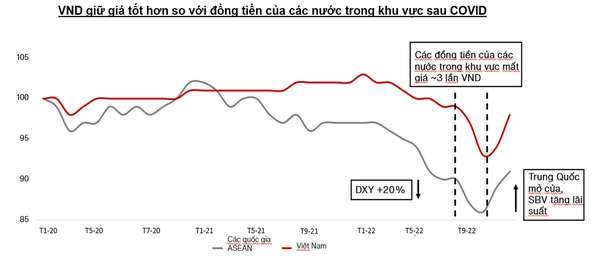

VND đã mất giá 3% năm 2022 so với mức mất giá trung bình 7% đối với các đồng tiền ở khu vực các thị trường mới nổi vào năm ngoái và VinaCapital kỳ vọng VND sẽ tăng 2-3% giá trị trong năm 2023. VianCapital đánh giá, các động thái của NHNN đã củng cố niềm tin vào VND.

Giai đoạn giảm điểm của VN-Index đang kết thúc

Thống kê cho thấy, VN-Index đã giảm 33% trong năm 2022 (hoặc 35% nếu tính bằng USD), vì vậy, tỷ lệ P/E năm 2022 của thị trường giảm từ 20x vào cuối năm 2021 xuống còn 12x vào cuối năm 2022 (EPS tăng ước tính 5% vào năm ngoái).

Sự sụt giảm của VN-Index năm ngoái, bất chấp tăng trưởng kinh tế của Việt Nam nhanh nhất trong 25 năm, là do 3 yếu tố tiêu cực:

Thứ nhất, thị trường chứng khoán toàn cầu suy yếu (bao gồm việc S&P500 giảm 20% vào năm ngoái) do Ngân hàng Trung ương Mỹ và các ngân hàng trung ương khác tăng lãi suất mạnh mẽ;

Thứ hai, giá trị của đồng USD tăng tới 20% vào cuối năm 2022 (đồng USD tăng giá gây bất lợi cho các thị trường chứng khoán mới nổi);

Thứ ba, các vấn đề trong nước, bao gồm ba vụ bắt giữ các lãnh đạo cấp cao các doanh nghiệp và việc chỉnh đốn của Chính phủ đã tác động đến thị trường Trái phiếu doanh nghiệp" data-glossary-english="Corporate Bond" data-glossary-def="Chứng khoán nợ do doanh nghiệp phát hành để huy động vốn.">trái phiếu doanh nghiệp cũng như một số nhà phát triển bất động sản.

VinaCapital tin rằng giai đoạn giảm điểm của TTCK Việt Nam hiện đã kết thúc và nên chú ý rằng có sự đồng thuận về kỳ vọng VN-Index sẽ tăng hơn 20% với sự phục hồi về cơ bản là do sự cải thiện ở cả yếu tố trong nước và quốc tế vốn đã tạo áp lực lên thị trường trong năm ngoái. Đặc biệt: Áp lực lạm phát toàn cầu hiện đang giảm bớt, điều đó có nghĩa là việc tăng lãi suất mạnh mẽ của các ngân hàng trung ương làm suy yếu các TTCK phát triển lẫn mới nổi vào năm ngoái có thể sẽ sớm kết thúc.

VinaCapital kỳ vọng Chính phủ sẽ thực hiện các bước để giảm bớt các vấn đề thanh khoản hiện đang tác động đến thị trường trái phiếu doanh nghiệp Việt Nam, điều này sẽ dẫn đến việc nối lại khả năng tái cấp vốn cho các khoản nợ đáo hạn của các công ty Việt Nam.

“Niềm tin trở lại TTCK Việt Nam sẽ là một quá trình kéo dài nhưng định giá hấp dẫn và triển vọng tăng trưởng lợi nhuận vững chắc của thị trường có lẽ giải thích tại sao các nhà đầu tư nước ngoài mua cổ phiếu Việt Nam trị giá 1,1 tỷ USD trong 2 tháng cuối năm 2022. Họ cũng là những người mua ròng của TTCK Việt Nam cho cả năm 2022, lần đầu tiên kể từ năm 2019 (với dự kiến tăng trưởng lợi nhuận 7% của VN-Index vào năm 2023, theo Bloomberg)”, ông Michael Kokalari chia sẻ.

Chủ đề và lĩnh vực đầu tư

Với các chủ đề và lĩnh vực đầu tư năm 2023, ông Michael Kokalari cho biết, đội ngũ nghiên cứu của VinaCapital tiếp tục ủng hộ các chủ đề tiêu dùng trong nước, cơ sở hạ tầng và đầu tư FDI trong năm 2023 (không thay đổi so với bản phân tích "Hướng đến 2022") và bổ sung các đối tượng hưởng lợi từ lãi suất thấp và sự hợp nhất là hai chủ đề mới cho năm nay.

Về tiêu dùng trong nước, sự tăng trưởng của tầng lớp trung lưu Việt Nam đang thúc đẩy sự tăng trưởng chắc chắn về nhu cầu về các sản phẩm và dịch vụ mà nhóm người tiêu dùng này mong muốn, sẽ mang lại lợi ích cho các công ty hàng tiêu dùng không thiết yếu. Điều này cũng mang lại lợi ích cho các công ty dịch vụ tài chính vì nhu cầu về khoản vay thế chấp, thẻ tín dụng và các sản phẩm tài chính tiêu dùng/tín dụng tiêu dùng khác tăng lên, cũng như mong muốn về gửi tiết kiệm và sản phẩm đầu tư.

Các công ty hàng không tại Việt Nam cũng được hưởng lợi từ sự tăng trưởng liên tục của tầng lớp trung lưu mới nổi trong nước, vì nhu cầu du lịch trong và ngoài nước của phân khúc khách hàng này và việc Trung Quốc mở cửa trở lại cũng sẽ thúc đẩy nhu cầu về dịch vụ hàng không.

Cơ sở hạ tầng đã là một chủ đề đầu tư nhất quán của Việt Nam trong nhiều năm. Sự tập trung của Chính phủ trong đầu tư công trong năm nay khiến VinaCapital đặc biệt lạc quan về triển vọng của các công ty được hưởng lợi từ việc tăng cường phát triển cơ sở hạ tầng, bao gồm các công ty vật liệu xây dựng và các công ty hàng không được hưởng lợi từ việc xây dựng các sân bay mới.

|

Tiếp theo, dòng vốn FDI là một trong những động lực tăng trưởng chính của Việt Nam trong những năm gần đây. Thực tế cho thấy, dòng vốn FDI đã tăng 14% trong năm ngoái và có khả năng tăng trưởng với mức độ tương tự trong năm nay, khi ngày càng có nhiều nhà máy chuyển từ Trung Quốc hoặc thành lập tại Việt Nam thay vì ở Trung Quốc. Những dòng vốn này cũng mang lại lợi ích trực tiếp cho các nhà phát triển khu công nghiệp, cảng biển, nhà phát triển bất động sản với dự án gần các nhà máy có nguồn vốn từ FDI.

VinaCapital kỳ vọng nền kinh tế và thị trường chứng khoán Việt Nam sẽ trở lại, thể hiện đúng với tiềm năng trong năm nay khi mà nền kinh tế của đất nước đang quay trở lại quỹ đạo tăng trưởng dài hạn. Giai đoạn giảm điểm năm 2022 dường như sắp kết thúc với bằng chứng là dòng vốn ngoại đã quay lại thị trường.

Tăng trưởng GDP có khả năng giảm tốc từ 8% năm 2022 xuống 6% năm 2023, một phần do nền kinh tế toàn cầu chậm lại sẽ ảnh hưởng đến lĩnh vực sản xuất và xuất khẩu của Việt Nam. Nhưng việc mở cửa trở lại của Trung Quốc có thể sẽ thúc đẩy tăng trưởng GDP của Việt Nam thêm 2% thông qua tăng trưởng du lịch nước ngoài. Và Chính phủ Việt Nam đã định hướng mục tiêu tăng chi tiêu cho cơ sở hạ tầng từ khoảng 4% GDP vào năm 2022 lên 7% GDP (tương đương khoảng 30 tỷ USD) vào năm 2023.

Thực tế là nền kinh tế Việt Nam sẽ có những động lực thúc đẩy tăng trưởng cao hơn trong năm nay, có nghĩa là thu nhập của một số công ty sẽ tốt hơn, trong khi những công ty khác có thể bị ảnh hưởng nhiều hơn do suy thoái toàn cầu. Trong bối cảnh này, VinaCapital dự báo hiệu quả hoạt động giữa các ngành và trong nội bộ ngành sẽ có sự khác biệt đang kể, vì thế đầu tư chủ động sẽ mang lại kết quả tốt hơn. Điều này cũng xảy ra vào năm 2022, khi tất cả các quỹ mở của VinaCapital đều hoạt động tốt hơn chỉ số tham chiếu trong kỳ hạn 1 và 3 năm.

Lan Nguyễn -