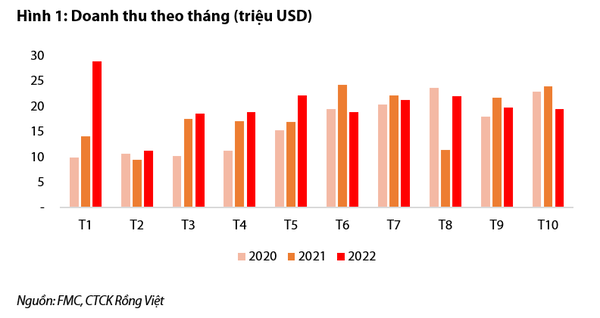

Lũy kế 10 tháng đầu năm 2022, FMC ghi nhận doanh thu đạt 201 triệu USD, tăng 13% so với cùng kỳ năm trước (+13% YoY). Tuy nhiên, doanh thu tháng 9 và tháng 10 bắt đầu có dấu hiệu chững lại so với các tháng trước do nhu cầu của các nước nhập khẩu yếu trước áp lực lạm phát. VDSC kỳ vọng rằng doanh thu của những tháng cuối năm 2022 sẽ duy trì ở mức thấp ngang tháng 10 dù là mùa cao điểm. Tình trạng này nhiều khả năng sẽ kéo dài đến 6 tháng đầu 2023 trước khi phục hồi dần trong 6 tháng cuối 2023 khi nhu cầu tăng trở lại. Tuy nhiên, VDSC kỳ vọng LNST sau cổ đông thiểu số (CĐTS) quý 4/2022 chỉ giảm 13% trên mức nền cao của quý 4/2021, ở mức 91 tỷ đồng, một phần nhờ lãi tỷ giá.

margin:0px;" title="Nguồn: VDSC"> margin:0px;" title="Nguồn: VDSC"> |

| Nguồn: VDSC |

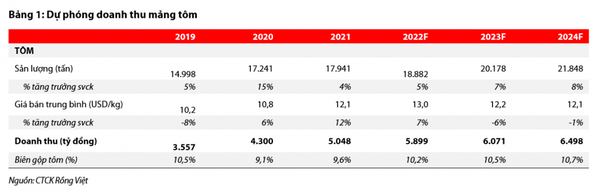

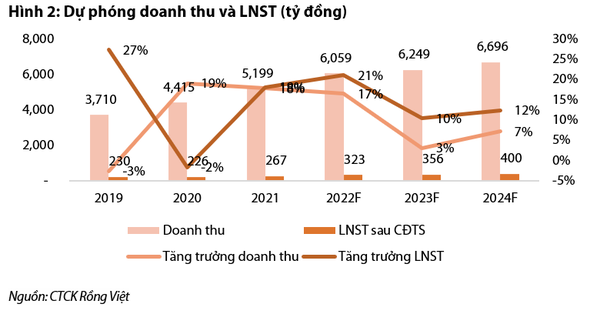

Cho cả năm 2022, VDSC đưa ra dự phóng doanh thu và LNST sau CĐTS dự kiến lần lượt là 6.059 tỷ đồng (+17% YoY) và 323 tỷ đồng (+21% YoY). Trong đó, các giả định là: Kỳ vọng sản lượng xuất khẩu tôm và giá bán trung bình của FMC sẽ tăng trưởng lần lượt 5% và 7% YoY nhờ nhu cầu đối với các sản phẩm tôm phục hồi sau COVID-19; Tỷ suất lợi nhuận gộp có thể tăng 50 điểm cơ bản để đạt 10,7% trong năm 2022; và công ty có thể đạt mức lãi ròng từ tỷ giá hối đoái là 19 tỷ đồng trong năm 2022 nhờ đồng USD tăng giá.

Theo VDSC, trong năm 2023, nhu cầu các thị trường tiêu thụ tôm chính của Việt Nam dự kiến sẽ chững lại khi nền kinh tế toàn cầu biến động tiêu cực, lạm phát chưa có dấu hiệu hạ nhiệt và hàng tồn kho cao tại các nước nhập khẩu. Tôm được xem là một loại protein cao cấp, vì vậy tiêu thụ sẽ chậm lại khi người tiêu dùng ở nhiều nước thắt chặt chi tiêu để đối phó với tình hình lạm phát cao kỷ lục. Bên cạnh đó, đồng nội tệ của EU, Anh, Nhật Bản và Hàn Quốc liên tục mất giá so với USD đã làm giảm sức mua tại các thị trường trọng điểm này.

Tuy nhiên, VDSC cho rằng xuất khẩu tôm của Việt Nam có thể chậm lại nhưng khó có thể giảm mạnh do nhu cầu đối với tôm chế biến của Việt Nam nhìn chung ổn định. Sản phẩm tôm chế biến của Việt Nam có thể tiêu thụ chậm nhưng khó bị các sản phẩm tôm khác thay thế.

Đối với FMC, trong năm 2023, chúng tôi dự báo doanh thu và LNST sau CĐTS lần lượt đạt 6.249 tỷ đồng (+3% YoY) và 356 tỷ đồng (+10% YoY), dựa trên các giả định:

- Kỳ vọng sản lượng xuất khẩu tôm của công ty sẽ tăng 7% trong năm 2023, thấp hơn so với kế hoạch ban đầu của FMC là 20% do những tác động tiêu cực nêu trên. Sự gia tăng sản lượng này được thúc đẩy bởi sự gia tăng khách hàng đầu ra cho nhà máy mới mà chúng tôi thận trọng dự báo sẽ chỉ hoạt động với 20% công suất trong năm 2023. Công ty có thể tăng đơn đặt hàng từ khách hàng mới, chẳng hạn như Costco ở Mỹ, và tăng đơn đặt hàng từ khách hàng Nhật Bản hiện tại - Kyokuyo.

- Giá bán tôm nhiều khả năng sẽ giảm trong năm 2023 nhưng ít tác động đến biên lợi nhuận ròng. Trong năm 2023, VDSC dự báo giá bán trung bình của FMC sẽ giảm 6% YoY do chi phí logistics hạ nhiệt và giá nguyên vật liệu giảm. Trong giai đoạn 2021-2022, giá bán bình quân tăng trong bối cảnh chi phí vận chuyển tăng cao và tình trạng khan hiếm lương thực toàn cầu, nhưng chi phí bán hàng cũng tăng tương ứng do chi phí vận tải tăng cao. Do đó, việc tăng giá bán có rất ít tác động thực sự đến lợi nhuận trong giai đoạn này. Theo đó, mặc dù giá bán có khả năng giảm trong năm 2023, VDSC kỳ vọng giá nguyên liệu sẽ giảm cùng thời điểm, một phần do tỷ lệ nguyên liệu tự cung cấp tăng, giúp biên lợi nhuận gộp mảng tôm cải thiện 30 điểm cơ bản lên 10,5%.

- Chi phí bán hàng/doanh thu có thể sẽ giảm 30 điểm cơ bản do giá cước vận tải giảm.

- Tỷ suất lợi nhuận ròng sẽ tăng 28 điểm cơ bản lên 5,7% vào năm 2023.

VDSC cho rằng những tác động tiêu cực của nền kinh tế thế giới đối với ngành tôm và FMC năm 2023 chỉ là tạm thời, phản ánh vào việc chậm tiến độ hoạt động công suất nhà máy mới và lợi nhuận chỉ tăng nhẹ. Khi vượt qua các khó khăn, VDSC kỳ vọng từ năm 2024 trở đi, các nguồn lực nội tại của công ty sẽ sẵn sàng cho một sự tăng trưởng vượt bậc. Một khi nền kinh tế toàn cầu phục hồi và nhu cầu tôm tăng trở lại, VDSC kỳ vọng FMC sẽ tăng công suất nhanh chóng và tìm kiếm khách hàng đầu ra với sự giúp đỡ của Tập đoàn PAN và C.P Việt Nam, đặc biệt đó cũng là thời điểm những lợi thế của EVFTA phát huy hết hiệu quả. Vậy nên, chúng tôi dự phóng doanh thu và LNST của FMC sẽ tăng trưởng với tốc độ tăng trưởng kép hàng năm (CAGR) lần lượt là 9% và 15% trong giai đoạn FY2021 - 2026F.

|

| Nguồn: VDSC |

|

| Nguồn: VDSC |

Kết hợp phương pháp chiết khấu dòng tiền FCFF và Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E, VDSC đưa ra khuyến nghị mua FMC trong dài hạn với giá mục tiêu 45.000 đồng/cp cộng với cổ tức tiền mặt dự kiến là 2.000 đồng/cổ phiếu cho năm 2022, tương đương với tỷ suất sinh lợi 48%, dựa trên giá đóng cửa vào ngày 25/11/2022.

Đối với phương pháp FCFF, VDSC áp dụng WACC là 13,4% và tốc độ tăng trưởng vĩnh viễn là 2,3%. Đối với phương pháp P/E, VDSC áp dụng P/E mục tiêu năm 2022 là 8 lần, thấp hơn 30% so với P/E trung bình 5 năm để phản ánh những khó khăn ngắn hạn trong năm 2023.

Những khuyến nghị của các công ty chứng khoán là nguồn thông tin tham khảo, các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên.

Thế Hưng