Sau nhiều phiên liên tiếp chịu áp lực bán ở vùng kháng cự mạnh quanh 1.295 điểm, tương ứng giá cao nhất tháng 3/2024 và tháng 8/2022. Áp lực bán, rung lắc đã gia tăng mạnh hơn trong phiên 11/6 với thanh khoản gia tăng, nhiều mã/nhóm mã chịu áp lực điều chỉnh mạnh, thanh khoản gia tăng khá đột biến. Kết phiên, VN-Index giảm 6,26 điểm (-0,24%) về 1.284,41 điểm, quay trở lại vùng giá quanh 1.275 điểm tương ứng vùng giá cao phiên giảm mạnh ngày 15/4.

Nhà đầu tư đang thận trọng chờ đợi thông tin của họp FED diễn ra vào ngày 13/6, dẫn đến các vị thế bán gia tăng nhiều ở các mã có tính chất đầu cơ, các mã đã tăng giá mạnh trong thời gian ngắn khi VN-Index đang gặp vùng kháng cự mạnh.

Trong báo cáo mới đây, SSI Research nhận định thị trường chứng khoán tiếp nối nhịp phục hồi xuyên suốt tháng 5 và hiện tạm chững lại đi ngang khi tiếp cận ngưỡng kháng cự mạnh 1.285-1.292 điểm. Nhờ lực đẩy từ dòng tiền cá nhân và lực bắt đáy mạnh mẽ, bức tranh chung của thị trường mang gam màu sáng nhưng phân hóa xuyên suốt tháng 5.

Tháng 6, theo lịch sử thống kê của SSI Research từ năm 2010 đến nay không phải là một tháng thật sự tích cực cho thị trường chứng khoán, đặc biệt trong bối cảnh hiện tại chỉ số VN-Index đã phục hồi gần 10% và mức phục hồi cao hơn ở những ngành công nghệ thông tin, bán lẻ, thép, năng lượng, tài chính chỉ trong khoảng 5 tuần giao dịch.

margin:0px;" title="CHU KỲ THÁNG 6 KHÔNG PHẢI LÀ THÁNG QUÁ TỐT CHO TTCKNguồn: SSIResearch"> margin:0px;" title="CHU KỲ THÁNG 6 KHÔNG PHẢI LÀ THÁNG QUÁ TỐT CHO TTCKNguồn: SSIResearch"> |

| CHU KỲ THÁNG 6 KHÔNG PHẢI LÀ THÁNG QUÁ TỐT CHO TTCK. Nguồn: SSIResearch |

Tín hiệu kỹ thuật cho thấy thị trường vẫn còn động lực đi lên trong tháng 6, nhưng khó có sự bứt phá và cần phải thận trọng chuẩn bị cho các nhịp "pullback" xuất hiện sau đợt hồi phục đáng kể và vùng 1.260 điểm là ngưỡng hỗ trợ ngắn hạn cho chỉ số.

SSI Research cho rằng, cung chốt lời bảo toàn lợi nhuận và hạ tỷ lệ vay nợ khi tiến về cuối quý 2 có thể khiến thị trường khó bứt phá trong ngắn hạn. Trong ngắn hạn, cơ hội sẽ đến từ kỳ vọng về kết quả kinh doanh quý 2 hay thông tin liên quan đến Thông tư cho phép công ty chứng khoán triển khai hình thức hỗ trợ thanh toán đối với các nhà đầu tư tổ chức.

Theo đó, việc tận dụng vùng giá cao để bảo toàn thành quả cho danh mục là chiến lược đầu tư phù hợp với bối cảnh thị trường hiện tại. Ở chiều mua, việc đa dạng hóa danh mục theo ngành có thể giúp nhà đầu tư chủ động đón đầu dòng tiền liên tục xoay vòng và hạn chế rủi ro. Tỷ trọng cổ phiếu tiếp tục duy trì ở mức cân bằng, chỉ mua gom trong các nhịp điều chỉnh và việc lựa chọn nên tập trung vào các cổ phiếu có tiềm năng tăng trưởng kết quả kinh doanh cao và ổn định.

|

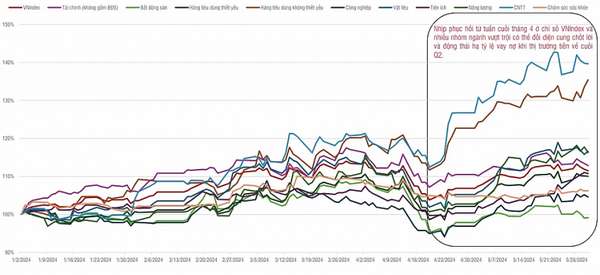

| Nhịp phục hồi từ tuần cuối tháng 4 ở chỉ số VN-Index và nhiều nhóm ngành vượt trội có thể đối diện cung chốt lời và động thái hạ tỷ lệ vay nợ khi thị trường tiến về cuối quý 2 |

Theo ước tính của SSI Research, các cổ phiếu có kết quả kinh doanh tăng trưởng vững chắc trong các nhóm ngành Bán lẻ, Phân bón, Thép-Tôn mạ, Chứng khoán và Xuất khẩu sẽ có cơ hội nhiều nhất trong năm 2024. Trong khi đó, sự chú ý của thị trường còn mở rộng sang một số nhóm ngành có định giá gần như đi ngang nếu tính từ đầu năm 2023 như nhóm Thực phẩm đồ uống và nhóm Tiện ích (điện) và các cổ phiếu dự kiến trả cổ tức cao.

Nhìn về triển vọng thị trường chứng khoán trung dài hạn, nhóm phân tích SSI đánh giá tích cực khi nhìn vào bức tranh lớn. Theo đó, việc duy trì chính sách tiền tệ linh hoạt và chính sách tài khóa mở rộng trong năm 2024 sẽ giúp cho các hoạt động sản xuất, thương mại, đầu tư và tiêu dùng lần lượt hồi phục. Nhờ vậy, kỳ vọng về kết quả kinh doanh các doanh nghiệp niêm yết quay lại quỹ đạo tăng trưởng là một trong những động lực chính cho thị trường chứng khoán Việt Nam trong quý 2 và nửa cuối năm 2024.

Bên cạnh đó, các biện pháp nhằm giải quyết vướng mắc trong việc nâng hạng lên thị trường mới nổi của FTSE Russel sẽ được cụ thể hóa hơn cũng là một yếu tố quan trọng cho thị trường chứng khoán. Ngoài ra, giai đoạn nửa cuối năm cũng là lúc các nhà đầu tư bắt đầu thiết lập kỳ vọng cho năm 2025.

Dù vậy, rủi ro về địa chính trị và viêc Cục dự trữ liên bang Mỹ trì hoãn giảm lãi suất sẽ là yếu tố ảnh hưởng lớn đến các cân đối vĩ mô trong nước và sẽ tác động không tích cực đến thị trường chứng khoán. Trong nước, các rủi ro lớn có thể kể đến như tỷ giá và áp lực lên lãi suất, thị trường bất động sản còn yếu trong khi dư nợ Trái phiếu doanh nghiệp" data-glossary-english="Corporate Bond" data-glossary-def="Chứng khoán nợ do doanh nghiệp phát hành để huy động vốn.">trái phiếu doanh nghiệp đáo hạn còn lại trong năm 2024 vẫn còn rất cao và tiêu dùng phục hồi không đạt như kỳ vọng.

| VNDirect chỉ ra 3 yếu tố để thị trường chứng khoán bước vào sóng tăng VNDirect giữ nguyên dự báo tăng trưởng lợi nhuận ròng của các doanh nghiệp niêm yết trên HOSE là 16-18% so với cùng kỳ và ... |

| Dự báo những nhóm ngành bứt phá lợi nhuận: Bán lẻ là đầu tàu? Quý II/2024, cơ hội tìm kiếm các nhóm ngành tăng trưởng lợi nhuận cao dần khan hiếm hơn, yếu tố nền kết quả kinh doanh ... |

| ABS Research lạc quan về TTCK tháng 6, khuyến nghị lựa chọn cổ phiếu có câu chuyện riêng Trong báo cáo chiến lược mới đây, bộ phận phân tích của Công ty Chứng khoán An Bình (ABS Research) đã đưa ra dự báo ... |

Đức Anh