Công ty chứng khoán KB Việt Nam – KBSV

Khuyến nghị mua cổ phiếu CTD với giá mục tiêu 40.000 đồng/cp

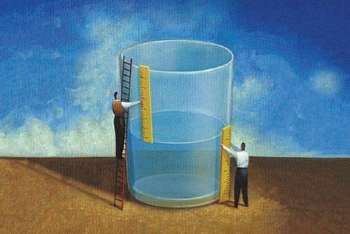

Công ty CP Xây dựng Coteccons (HOSE: CTD) đạt lợi nhuận sau thuế Quý 3 tiếp tục ghi nhận lỗ 3,5 tỷ đồng so với mức lỗ 23,8 tỷ đồng trong quý 2 và 11,8 tỷ đồng cùng kỳ năm 2021 do (1) Giá nguyên vật liệu tăng cao (2) Các hoạt động xây dựng trong nước vẫn gặp nhiều khó khăn, mức độ cạnh tranh cao khiến các chủ đầu tư xây dựng phải cạnh tranh về giá thầu.

|

| KBSV khuyến nghị mua cổ phiếu CTD với giá mục tiêu 40.000 đồng/cp. |

Lũy kế 9 tháng đầu năm, LNST của cổ đông công ty mẹ đạt 1,8 tỷ đồng (-97,9%YoY). CTD đã trích lập 299 tỷ đồng chi phí dự phòng trong chi phí quản lý doanh nghiệp, cao gấp 5,4 lần so với cùng kỳ, trong đó khoản phải thu hơn 242 tỷ đồng từ dự án D'Capitale của chủ đầu tư Tập đoàn Tân Hoàng Minh.

Dự báo KQKD cả năm 2022 của CTD lỗ khoảng 181 tỷ đồng do (1) Công ty tăng cường trích lập dự phòng; (2) Thị trường xây dựng tiếp tục khó khăn trong quý 4/2022.

Coteccons sẽ còn đối mặt với nhiều thách thức khi (1) Ngành bất động sản dân dụng gặp nhiều khó khăn trong giai đoạn 2022-2023 (2) Tính cạnh tranh cao của ngành xây dựng (3) Chất lượng các khoản phải thu Coteccons cũng là vấn đề đáng lo ngại khi công ty liên tục phải trích lập các khoản nợ phải thu khó đòi.

KBSV ước tính giá trị backlog trong giai đoạn 2023-2026 đạt 18.000 tỷ đồng, thấp hơn đáng kể so với giai đoạn 2016-2018. Điểm sáng đối với hoạt động của CTD là đầu tư công được đẩy mạnh trong năm 2023 khi các động lực tăng trưởng khác của năm 2023 suy yếu khiến đầu tư công quay trở lại làm điểm tựa.

Dựa trên kết quả định giá, KBSV khuyến nghị MUA đối với cổ phiếu CTD với giá mục tiêu là 40.000 đồng/cp, upside 23%.

Công ty chứng khoán VNDirect – VND

Khuyến nghị khả quan cho cổ phiếu VIB với giá mục tiêu 27.000 đồng/cp

LN ròng của Ngân hàng TMCP Quốc tế Việt Nam (HOSE: VIB) trong Q3/22 tăng gấp đôi svck nhờ NIM cải thiện mạnh mẽ và thu nhập từ phí phục hồi trở lại từ mức nền thấp trong Q3/21 (do ảnh hưởng bởi Covid-19). Theo đó, LN ròng 9T22 đạt 6,2 nghìn tỷ đồng (+46,3% svck), hoàn thành 78% dự phóng của VND. Dư nợ tín dụng tăng 12,6% so với đầu năm tính đến cuối Q3/22. VIB cho biết ngân hàng đã sử dụng gần hết hạn mức tín dụng hiện có, và khả năng tăng trưởng tín dụng năm nay sẽ đạt mức 14,5% svck. VND dự báo LN ròng năm 2022 của VIB sẽ tăng 30% svck nhờ NIM cải thiện, thu nhập từ phí tăng mạnh và chi phí tín dụng giảm.

Cho vay mua nhà là mảng cho vay chính của VIB (chiếm ~46% danh mục), và đây là động lực giúp VIB cải thiện NIM trong 9T22. Lãi suất vay mua nhà đã tăng mạnh từ nửa cuối 2022 và đạt ~12% cuối Q3/22 (so với mức ~10% năm ngoái). Tuy vậy, khi tín dụng vẫn hạn hẹp và việc phát hành trái phiếu ngày càng khó khăn, lãi suất vay mua nhà đã tiếp tục tăng mạnh và chạm mức 15-16% tính đến thời điểm này. Bối cảnh lãi suất và giá nhà cao như hiện tại sẽ làm giảm nhu cầu mua nhà một cách đáng kể (thực tế điều này đã xảy ra – tham khảo báo cáo ngành BĐS mới nhất của VND, trang thứ 3 tại đây để có thêm chi tiết). Theo đó, khả năng triển khai cho vay của VIB sẽ chậm lại; Mặt khác, với danh mục cho vay BĐS lớn, VIB sẽ khó nhận được hạn mức tín dụng cao trong năm sau.

VND ước tính tăng trưởng tín dụng của VIB đạt 10-15% trong 2023-24 (tăng trưởng kép 2019-21: 25%). Hơn nữa, với môi trường lãi suất cao và căng thẳng thanh khoản tiếp diễn, rủi ro NIM thu hẹp và chi phí tín dụng tăng sẽ hiện hữu. Vì vậy, tăng trưởng LN ròng của VIB sẽ giảm tốc (15-18% trong 2023-24; tăng trưởng kép 2019-21: 40%). Tuy vậy, về dài hạn, VND vẫn ưa thích VIB với vị thế tốt trong xu hướng phát triển ngân hàng bán lẻ tại Việt Nam. Nhờ tập trung vào cho vay mua nhà và mua xe – 2 mảng có tiềm năng lớn hiện nay, VIB đã vươn mình và trở thành top 5 các ngân hàng có tỷ suất sinh lời cao nhất với NIM và ROE trung bình 2019-21 lần lượt là 4,1% và 29%.

Theo đó, VND duy trì khuyến nghị Khả quan với giá mục tiêu thấp hơn là 27.000 đồng/cp. VND hạ P/B mục tiêu xuống 1,5 lần từ 2,0 lần để phản ánh những khó khăn của ngành. Cùng với tỷ trọng 50% của phương pháp thu nhập thặng dư (COE: 16,7%, LTG: 3%), VND đưa ra giá mục tiêu mới là 27.000 đồng/cp.

VIB hiện đang giao dịch ở mức P/B 2023 rất thấp chỉ 1,1 lần – cho thấy rủi ro đã được phản ánh vào giá. Rủi ro giảm giá gồm (i) lãi suất tăng cao hơn dự kiến, (ii) nợ xấu tăng cao hơn dự kiến và (iii) khó khăn trên thị trường bất động sản kéo dài

Công ty chứng khoán Phú Hưng - PHS

Khuyến nghị nắm giữ cổ phiếu TCM

Kết thúc 10T2022, doanh thu của Công ty CP Dệt may - Đầu tư - Thương mại Thành Công (HOSE: TCM) đạt 156,4 triệu USD (+25% YoY), tương đương gần 3.700 tỷ đồng, hoàn thành 88% kế hoạch doanh thu năm 2022, LNST tăng mạnh mẽ 99% YoY, đạt 9,8 triệu USD, tương đương gần 235 tỷ đồng, hoàn thành 91% kế hoạch lợi nhuận năm 2022 nhờ nhu cầu dệt may thế giới tăng mạnh trong nửa đầu năm 2022. Đáng chú ý, biên lợi nhuận gộp quý 3/2022 của TCM được cải thiện lên mức 17,5% từ mức 9,7% vào quý 3/2021.

TCM là một trong số ít những doanh nghiệp dệt may sở hữu chuỗi cung ứng hoàn chỉnh gồm sợi, dệt, đan, nhuộm, may và phân phối, giúp TCM tự chủ nguồn cung vải, ổn định biên lợi nhuận. Tránh phụ thuộc quá nhiều vào nhập khẩu nguyên vật liệu nhằm khắc phục “điểm nghẽn” của ngành là điểm vượt trội của TCM so với các doanh nghiệp khác.

Vào tháng 3/2022, TCM đã hoàn thành xây dựng nhà máy may Vĩnh Long 2, dự kiến đóng góp vào khoảng 30% vào tổng công suất may. Giai đoạn 2023 – 2025, TCM sẽ tiếp tục đầu tư tiếp các giai đoạn còn lại của dự án Vĩnh Long, gồm nhà máy nhuộm và đan kim với công suất lần lượt là 10.650 tấn/năm và 4.818 tấn/năm.

Nhằm hướng đến nền kinh tế tuần hoàn và phát triển bền vững trong ngành dệt may, TCM đã và đang từng bước cụ thể hóa mục tiêu hành động trong sản xuất kinh doanh dựa trên nguyên tắc 3R: Giảm thiểu, Tái sử dụng và Tái chế. TCM đã hợp tác với Viện nghiên cứu, kiểm định dệt may Hàn Quốc – KOTITI Global để gia tăng công tác R&BD, mang lại giá trị gia tăng cho sản phẩm TCM.

Chuỗi cung ứng hoàn chỉnh tạo điều kiện thuận lợi cho TCM đáp ứng yêu cầu về nguyên tắc xuất xứ của CPTPP và EVFTA.

Trong bối cảnh lạm phát tăng cao, nhu cầu dệt may toàn cầu bị ảnh hưởng, PHS ước tính doanh thu thuần của TCM năm 2023 đạt 4.101 tỷ đồng (-2,6% YoY). PHS ước tính biên lợi nhuận gộp năm 2023 sẽ giảm xuống mức 16,7% dựa trên tình hình chung của ngành là thiếu đơn hàng trong khi giá bán lại bị ép giảm. Qua đó, LNST năm 2023 đạt 253 tỷ đồng (-4.4% YoY).

Bằng phương pháp định giá DCF và EV/EBITDA, PHS ước tính mức giá hợp lý dành cho cổ phiếu TCM là 55.200 đồng/cp. Do đó đưa ra khuyến nghị Giữ cho TCM.

Rủi ro: (1) Rủi ro tỷ giá; (2) Rủi ro cạnh tranh; (3), Rủi ro thanh toán; (4) Rủi ro nguồn nguyên liệu.

Công ty Chứng khoán SSI - SSI Research

Lặp lại khuyến nghị khả quan đối với cổ phiếu QNS

Đối với mảng sữa đậu nành của Công ty CP Đường Quảng Ngãi (UPCoM: QNS), SSI ước tính sản lượng tiêu thụ cho năm 2022/2023 sẽ tương đương với năm 2021 do sức tiêu thụ của người tiêu dùng yếu hơn. SSI điều chỉnh giảm dự báo tăng trưởng mảng sữa đậu nành xuống 0% so với cùng kỳ cho năm 2023 (từ mức 2% so với cùng kỳ trong dự báo trước đó). Đối với mảng đường, SSI giữ nguyên dự báo, với sản lượng đường tinh luyện tăng 33% và tỷ suất lợi nhuận gộp là 28,4% (so với 29,5% trong năm 2022).

Theo đó, năm 2023, SSI điều chỉnh giảm 10% dự báo lợi nhuận xuống 1,3 nghìn tỷ đồng (tăng 9% so với cùng kỳ). Giá mục tiêu mới của SSI đối với cổ phiếu QNS là 40.400 đồng/cp (điều chỉnh giảm từ 44.600 đồng/cp), dựa trên Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E mục tiêu là 11 lần đối với mảng sữa đậu nành và 6 lần đối với các mảng hoạt động khác. Với tiềm năng tăng giá 14% (tổng ROI là 22%), SSI lặp lại khuyến nghị KHẢ QUAN đối với cổ phiếu QNS.

Những khuyến nghị của các công ty chứng khoán là nguồn thông tin tham khảo, các công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên.

| Thị trường chứng khoán 2023 sẽ phát triển bền vững, là kênh dẫn vốn quan trọng của nền kinh tế Theo Thứ trưởng Bộ Tài chính, thị trường chứng khoán sẽ đi vào thực chất để phát triển bền vững trong năm 2023. Do đó, ... |

| Chứng khoán phiên chiều 28/12: Tiếp tục hồi phục dù thanh khoản "còn vơi" Thị trường chứng khoán đóng cửa phiên giao dịch ngày 28/12 ghi nhận tiếp tục hồi phục dù thanh khoản "còn vơi"... |

| Khối ngoại tiếp đà giải ngân hàng trăm tỷ đồng phiên 28/12, gom mạnh nhất cổ phiếu STB Phiên giao dịch ngày 28/12, khối ngoại vẫn là yếu tố tích cực nhất trên thị trường khi tiếp tục giải ngân hàng trăm tỷ ... |

Đức Anh