margin:0px;" title="NHNN hút ròng hơn 57.600 tỷ đồng điều tiết chênh lệch lãi suất USD và VND. (Ảnh: SBV)"> margin:0px;" title="NHNN hút ròng hơn 57.600 tỷ đồng điều tiết chênh lệch lãi suất USD và VND. (Ảnh: SBV)"> |

| NHNN hút ròng hơn 57.600 tỷ đồng điều tiết chênh lệch lãi suất USD và VND. (Ảnh: SBV) |

Theo báo cáo thị trường tiền tệ tuần 19/9-23/9, Bộ phận phân tích Chứng khoán SSI (SSI Research) cho biết Ngân hàng Nhà nước (NHNN) tiếp tục sử dụng các công cụ hoạt động thị trường mở nhằm duy trì thanh khoản trên hệ thống ở mức vừa đủ và gián tiếp tác động lên mặt bằng lãi suất liên ngân hàng.

Cụ thể, nhà điều hành tiền tệ đã phát hành 73,8 nghìn tỷ đồng tín phiếu với kỳ hạn 7 ngày, tăng 65,5% so với tuần trước. Lãi suất phát hành đạt 4,5% (tăng 50 điểm cơ bản so với tuần trước) trong 4 ngày đầu tuần và tăng lên 5,0% vào phiên giao dịch thứ 6.

Nghiệp vụ mua kỳ hạn 7 ngày cũng được sử dụng đều đặn với khối lượng trung bình hàng ngày đạt 1 nghìn tỷ đồng và lãi suất cũng được điều chỉnh tăng dần và kết tuần đạt 5,5% (tăng 90 điểm cơ bản).

|

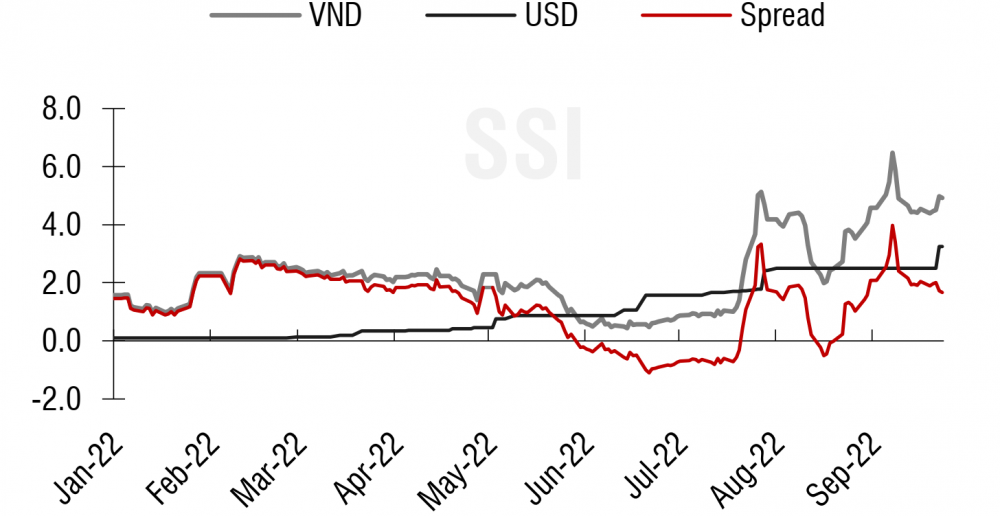

| Diễn biến lãi suất VND-USD kỳ hạn qua đêm (%) |

Kết tuần, NHNN đã hút ròng tổng cộng 34,6 nghìn tỷ đồng thông qua kênh hoạt động thị trường mở và khoảng hơn 23 nghìn tỷ đồng thông qua kênh bán ngoại tệ.

Do tiền bị hút về, mặt bằng lãi suất liên ngân hàng kỳ hạn qua đêm tăng 0,4 điểm phần trăm lên 4,9%/năm và kỳ hạn 1 tuần – 1 tháng lên vùng 5,2% - 5,6%.

Theo SSI Research, Ngân hàng Nhà nước sẽ duy trì thanh khoản trên hệ thống ngân hàng ở trạng thái không quá dồi dào trong giai đoạn còn lại của năm nhằm duy trì mặt bằng lãi suất liên ngân hàng VND ở vùng 5-5,5%, để tạo mức chênh lệch hợp lý với lãi suất USD, giảm thiểu áp lực lên tỷ giá.

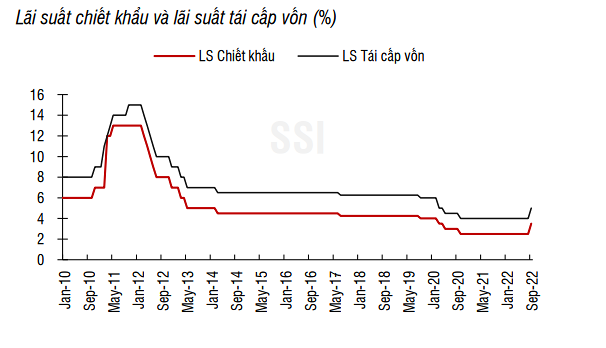

Mới đây, NHNN đã thông báo tăng một số lãi suất điều hành, sau gần 11 năm kể từ lần tăng gần nhất, trong đó đáng chú ý nhất là việc tăng 1 điểm % cho một số lãi suất như lãi suất chiết khấu, tái cấp vốn và trần Interest Rate" data-glossary-def="Mức lãi mà ngân hàng trả cho người gửi tiền, phụ thuộc vào kỳ hạn và số tiền gửi.">lãi suất huy động dưới 6 tháng.

|

| Lãi suất chiết khấu và lãi suất tái cấp vốn (%) |

Với mức điều chỉnh kể trên, nhóm phân tích cho biết lãi suất điều hành đã về lại mức tương đương tháng 3/2020 và thấp hơn 0,5 điểm % so với thời điểm trước COVID-19 (ngoại trừ trần lãi suất huy động dưới 6 tháng). Động thái này diễn ra ngay sau khi Cục Dự trữ Liên Bang Mỹ (Fed) nâng lãi suất điều hành trong kỳ họp tháng 9 và tương đồng với xu hướng của các ngân hàng trung ương khác sau quyết định của Fed.

Tuy việc tăng lãi suất này không gây quá nhiều bất ngờ cho thị trường (khi mặt bằng lãi suất trên thị trường 2 đã liên tục tăng kể từ cuối tháng 7), mức tăng 1 điểm % trong một lần được đánh giá là tương đối lớn so với các quyết định trước đó của NHNN và so với các quốc gia trong khu vực.

Bên cạnh đó, việc tăng lãi suất nghiêng nhiều về hướng duy trì môi trường ổn đỉnh tỷ giá, hơn là kiểm soát lạm phát khi chỉ số CPI vẫn ở trong tầm kiểm soát.

SSI Research cho rằng, dư địa NHNN để tiếp tục tăng lãi suất điều hành là có khi lạm phát có thể sẽ cao hơn giai đoạn trước COVID-19 trong khi đó mặt bằng lãi suất vẫn thấp hơn mức trước COVID-10.

Sau khi NHNN áp dụng lãi suất điều hành mới vào ngày 23/9, ngoại trừ các NHTM cổ phần Nhà nước, các NHTM cổ phần đều có động thái điều chỉnh mặt bằng lãi suất huy động ở hầu hết các kỳ hạn. Trong đó, lãi suất ghi nhận mức tăng kịch trần ở kỳ hạn 6 tháng tại ACB, SHB và các NHTM nhỏ khác và tăng khoảng 0,2-0,5 điểm % ở kỳ hạn trên 12 tháng, tại MB, ACB, SHB,…

Hoàng Quyên