Tóm tắt: Tài chính vi mô được ra đời vào khoảng thế kỷ thứ 17 nhằm hỗ trợ người nghèo, người có thu nhập thấp được tiếp cận với các dịch vụ tài chính một cách thuận tiện và phù hợp, đóng góp tích cực trong công cuộc xóa đói giảm nghèo, đảm bảo an sinh xã hội và thúc đẩy sự phát triển của nền kinh tế. Tín dụng vi mô là một hoạt động của tài chính vi mô, đối tượng cho vay của tín dụng vi mô là người nghèo và những người có thu nhập thấp do không có đủ điều kiện để tiếp cận các nguồn vốn khác. Mục tiêu của bài viết nhằm tìm hiểu thực trạng hoạt động tín dụng của các tổ chức tài chính vi mô chính thức tại Việt Nam, từ đó đưa ra một số gợi ý nhằm nâng cao hiệu quả hoạt động tín dụng vi mô.

IMPROVING THE EFFICIENCY OF CREDIT ACTIVITIES OF OFFICIAL MICROFINANCE INSTITUTIONS IN VIETNAM

Abstract: Microfinance was established around the 17th century to support the poor and low-income people to have access to financial services in convenient and appropriate approach, making a positive contribution to reduce poverty, ensure social security and promote economic development. Microcredit is an activity of microfinance, clients of microcredit are the poor and the low income because they are not qualified enough to access other official capital sources. The purpose of this article is to find out the current status of credit activities of official microfinance institutions in Vietnam, thereby giving some suggestions to improve the efficiency of microcredit activities.

1. Tổ chức tài chính vi mô và hoạt động tín dụng vi mô

Tại Việt Nam, thuật ngữ tài chính vi mô đã được ghi trong Nghị định 28/2005/NĐ-CP là “tài chính quy mô nhỏ” và được định nghĩa: “Tài chính quy mô nhỏ là hoạt động cung cấp một số dịch vụ tài chính, ngân hàng nhỏ, đơn giản cho các hộ gia đình, cá nhân có thu nhập thấp, đặc biệt là hộ gia đình nghèo và người nghèo”. Theo điều 4 khoản 5 Luật các Tổ chức tín dụng số 47/2010/QH12 quy định: “Tổ chức tài chính vi mô là loại hình tổ chức tín dụng chủ yếu thực hiện một số hoạt động ngân hàng nhằm đáp ứng nhu cầu của các cá nhân, hộ gia đình có thu nhập thấp và doanh nghiệp siêu nhỏ”. Các dịch vụ tài chính vi mô bao gồm: dịch vụ tín dụng vi mô, dịch vụ tiết kiệm vi mô, bảo hiểm vi mô, dịch vụ thanh toán và các dịch vụ phi tài chính khác.

Có thể nói, tín dụng vi mô (TDVM) là dịch vụ cơ bản của hầu hết các tổ chức tài chính vi mô (TCTCVM), là hình thức tín dụng cho vay với số tiền nhỏ, cung cấp cho các đối tượng là các tổ, nhóm sản xuất, các hộ gia đình nghèo. Mục đích của TDVM là nhằm hỗ trợ, giúp đỡ các đối tượng trên tìm kế sinh nhai; tham gia vào các hoạt động sản xuất, khởi tạo các hoạt động kinh doanh nhỏ nhằm cải thiện cuộc sống. Dịch vụ TDVM là hoạt động cung ứng tín dụng chủ yếu cho khách hàng dưới nhiều hình thức cho vay khác nhau: cho vay theo nhóm và cho vay theo từng cá nhân độc lập. Không chỉ điều kiện cho vay linh hoạt mà phương thức trả gốc và lãi của TDVM cũng được thiết kế phù hợp với điều kiện của khách hàng, giúp khách hàng kế hoạch hóa và có nguồn trả nợ hợp lý hơn so với các tổ chức khác cùng cung cấp dịch vụ TDVM; phổ biến là trả gốc và lãi theo tuần, tháng.

Đối tượng khách hàng của các TCTCVM cũng có mục đích sử dụng vốn khá đa dạng như sản xuất, kinh doanh hoặc tiêu dùng. Tương ứng với các mục đích sử dụng vốn này, các TCTCVM thiết kế ra các sản phẩm phù hợp nhằm đáp ứng nhu cầu của khách hàng. Cụ thể, sản phẩm vay sản xuất, kinh doanh hộ gia đình nhằm tạo thu nhập, mua thêm tài sản cho hộ gia đình; khoản vay khẩn cấp nhằm đáp ứng cho các nhu cầu phát sinh khẩn cấp liên quan đến sức khỏe, nằm viện hay ma chay, cưới hỏi …; sản phẩm vay sản xuất, kinh doanh cá nhân nhằm tạo thu nhập, mua thêm tài sản cho cá nhân.

2. Dữ liệu và phương pháp nghiên cứu

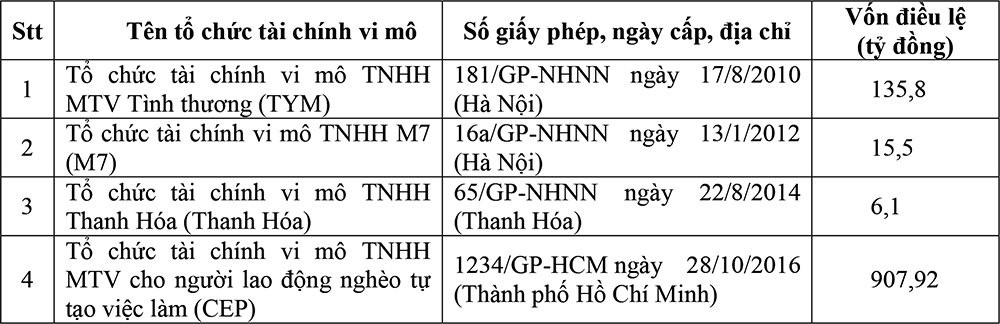

Bài viết sử dụng phương pháp tổng hợp, so sánh, phân tích số liệu từ các báo cáo hoạt động của các TCTCVM nhằm phân tích thực trạng phát triển hoạt động TDVM. Nguồn dữ liệu thứ cấp sử dụng trong nghiên cứu này được thu thập từ danh bạ các TCTCVM Việt Nam phát hành bởi Trung tâm Tư vấn nguồn lực tài chính vi mô doanh nghiệp nhỏ và vừa (tiền thân là Nhóm công tác tài chính vi mô Việt Nam) từ năm 2013 đến năm 2017 gồm 4 TCTCVM được Ngân hàng Nhà nước cấp phép thành lập và hoạt động theo Luật các Tổ chức tín dụng năm 2010 bao gồm: TCTCVM trách nhiệm hữu hạn một thành viên Tình Thương (TYM); TCTCVM trách nhiệm hữu hạn M7 (M7); TCTCVM trách nhiệm hữu hạn Thanh Hóa (Thanh Hóa); và TCTCVM trách nhiệm hữu hạn một thành viên cho người lao động nghèo tự tạo việc làm (Capital Aid For Employment Of The Poor Microfinance Institution - CEP).

BẢNG 1: CÁC TCTCVM CHÍNH THỨC TẠI VIỆT NAM

3. Thực trạng hoạt động tín dụng của các tổ chức tài chính vi mô chính thức tại Việt Nam

Chương trình tài chính vi mô du nhập vào Việt Nam từ năm 1987 thông qua kênh các tổ chức phi chính phủ (NGO) quốc tế, các chương trình hỗ trợ phát triển chính thức (ODA) song phương và đa phương, các cơ quan đoàn thể và chính quyền địa phương nhằm mục đích tiếp cận được với người nghèo, đặc biệt là phụ nữ và trẻ em. Trải qua thời gian 40 năm phát triển, với mục tiêu toàn diện hơn nhằm tạo điều kiện cho mọi người dân và doanh nghiệp, đặc biệt chú trọng tới phân khúc người nghèo, người có thu nhập thấp, doanh nghiệp siêu nhỏ được tiếp cận và sử dụng an toàn, thuận tiện các sản phẩm, dịch vụ tài chính phù hợp nhu cầu với chi phí hợp lý, Chính phủ đã ban hành một số văn bản pháp luật liên quan đến hoạt động kinh doanh của các TCTCVM.

Năm 2010, lần đầu tiên hoạt động tài chính vi mô được đưa vào phạm vi điều chỉnh của Luật các Tổ chức tín dụng. Ngày 6/12/2011, Thủ tướng Chính phủ đã ban hành Quyết định số 2195/QĐ-TTg phê duyệt Đề án xây dựng và phát triển hệ thống TCTCVM tại Việt Nam đến năm 2020. Tiếp đó, ngày 12/6/2017, Thủ tướng Chính phủ cũng đã ký ban hành Quyết định số 20/2017/QĐ-TTg quy định về hoạt động của chương trình, dự án tài chính vi mô của tổ chức chính trị xã hội, tổ chức phi chính phủ. Ngày 22/1/2020, Thủ tướng Chính phủ ký Quyết định số 149/QĐ-TTg phê duyệt Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030. Sự ra đời của các văn bản này được đánh giá là bước tiến vượt bậc trong việc hoàn thiện khuôn khổ pháp lý cho hoạt động của các TCTCVM chính thức.

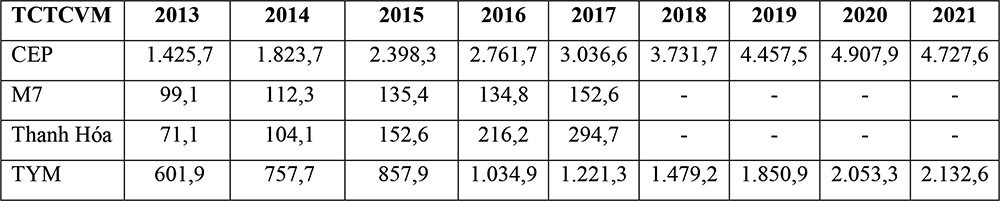

BẢNG 2: DƯ NỢ TÍN DỤNG CỦA CÁC TCTCVM

Đơn vị tính: tỷ đồng

Tín dụng là một hoạt động chiếm tỷ trọng gần như tuyệt đối trong tổng tài sản của các TCTCVM, giá trị dư nợ tín dụng năm sau cao hơn năm trước phản ánh hoạt động của các TCTCVM chính thức dần đi vào ổn định và thể hiện sự cải thiện trong hiệu quả sử dụng tài sản. Mặc dù là tổ chức được cấp phép muộn hơn so với các tổ chức khác nhưng với bề dày về lịch sử hoạt động trong lĩnh vực tài chính vi mô và có nhiều thuận lợi hơn các tổ chức còn lại đó là được cấp vốn bởi Liên đoàn lao động TP. Hồ Chí Minh và các tổ chức quốc tế khác nên CEP là tổ chức dẫn đầu về quy mô dư nợ. Đứng thứ hai về quy mô dư nợ là TYM, tổ chức đầu tiên được cấp phép vào năm 2010. Phân loại các TCTCVM theo quy mô dư nợ, tính đến thời điểm cuối năm 2017 thì có 3/4 tổ chức chính thức được xếp vào loại tổ chức có quy mô lớn với tổng dư nợ trên 8 triệu USD (gồm CEP, TYM và Thanh Hóa). M7 là tổ chức duy nhất có qui mô vừa với tổng dư nợ đạt 152,56 tỷ đồng vào năm 2017 nằm trong khoảng từ 2 - 8 triệu USD.

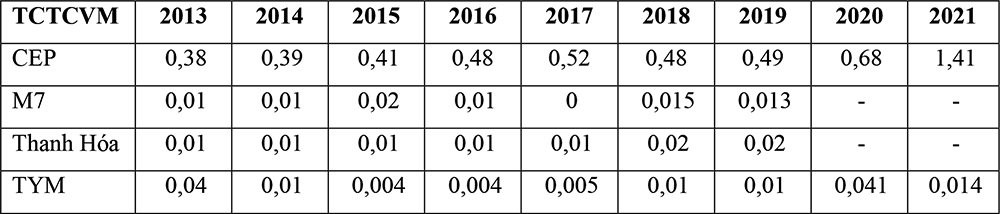

BẢNG 3: TỶ LỆ DƯ NỢ CHO VAY TRÊN TÀI SẢN CỦA CÁC TCTCVM

Đơn vị tính: %

Hoạt động chủ yếu của các TCTCVM chính thức ở Việt Nam là hoạt động cho vay, với tỷ trọng dư nợ cho vay trên tổng tài sản ở mức rất cao nằm trong khoảng từ 80 - 100%. CEP là tổ chức duy trì tỷ lệ cho vay trên tổng tài sản cao nhất, bình quân trên 92%. TYM là tổ chức chính thức đầu tiên và cũng là tổ chức duy trì tỷ lệ cho vay trên tổng tài sản ở mức thấp nhất, bình quân 84%. Tỷ trọng dư nợ cho vay trên tổng tài sản có sự giảm dần từ mức bình quân trên 91% (năm 2013) xuống còn 85% (năm 2017), năm 2021 tỷ lệ này của CEP là 90,4%. Sự giảm dần về tỷ trọng dư nợ cho vay trên tổng tài sản là do các TCTCVM chính thức này được phép huy động tiền gửi tự nguyện của khách hàng nên chỉ số này cần được duy trì ở mức hợp lý để đảm bảo tính thanh khoản của tổ chức theo qui định về tỷ lệ an toàn của Ngân hàng Nhà nước.

BẢNG 4: TỶ LỆ NHNN.">NỢ XẤU (PAR30) CỦA CÁC TCTCVM

Đơn vị tính: %

Các TCTCVM sau khi cấp phép đã mở rộng phạm vi hoạt động và khách hàng thông qua việc gia tăng vốn dành cho hoạt động kinh doanh với hoạt động tín dụng là chủ yếu. Theo thông lệ quốc tế, TCTCVM được đánh giá là bền vững nếu như tỷ lệ Par30 (Porfolio At Risk 30 - chỉ số nợ quá hạn trên 30 ngày) nhỏ hơn 5%. Chỉ số này cho biết trong một đơn vị tiền tệ dư nợ có bao nhiêu đơn vị tiền tệ quá hạn 30 ngày tại thời điểm đánh giá. Chỉ số này càng thấp chứng tỏ chất lượng danh mục cho vay càng cao. Tại Việt Nam, theo quy định của Ngân hàng Nhà nước, tỷ lệ nợ xấu của các tổ chức tín dụng là dưới 3%.

Trong giai đoạn 2013 - 2021, tỷ lệ PAR (30) của các TCTCVM tại Việt Nam rất thấp, hầu hết dưới 0,5% (ngoại trừ năm 2021 tỷ lệ này là 1,41% của CEP do tác động của dịch bệnh COVID-19 ảnh hưởng đến khả năng trả nợ của khách hàng) cho thấy chất lượng danh mục cho vay được đảm bảo, công tác quản lý rủi ro tín dụng được tiến hành có hiệu quả. Rủi ro trong hoạt động tín dụng ở mức thấp là do các khoản TDVM được thiết kế với quy mô khoản vay nhỏ, phương thức trả dần gốc và lãi định kỳ phù hợp với điều kiện và khả năng của khách hàng nên đã không tạo ra gánh nặng trả nợ cho khách hàng. CEP có mức độ rủi ro cao nhất trong 4 tổ chức vì có Par30 lớn nhất, nguyên nhân do quy mô dư nợ lớn nhất, địa bàn hoạt động rộng hơn nên ảnh hưởng đến quá trình quản lý chất lượng dư nợ.

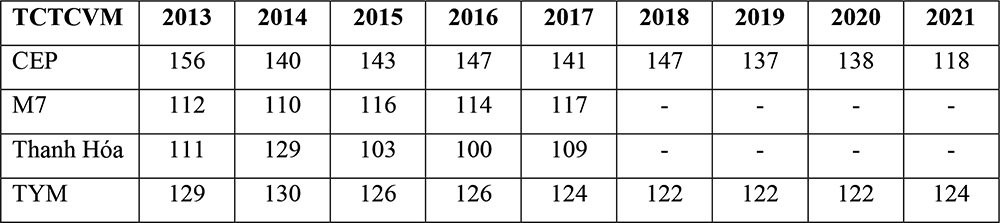

BẢNG 5: CHỈ SỐ TỰ VỮNG HOẠT ĐỘNG CỦA CÁC TCTCVM

Đơn vị tính: %

Chỉ số tự vững hoạt động (Operational Self-Sufficiency - OSS) thể hiện mối quan hệ giữa thu nhập hoạt động và tổng chi phí hoạt động (gồm cả khấu hao và dự phòng rủi ro) thường được các nhà quản lý của TCTCVM và các nhà tài trợ dùng để đánh giá xem TCTCVM đã tự trang trải được các chi phí hoạt động bằng thu nhập từ hoạt động hay chưa. Tỷ lệ OSS = 100% cho biết điểm hòa vốn của TCTCVM, tại đó thu nhập hoạt động bằng với tổng chi phí. Một TCTCVM được coi là bền vững về hoạt động nếu OSS > 100%, điều này có nghĩa là TCTCVM có thể trang trải toàn bộ chi phí hoạt động bằng nguồn thu từ hoạt động. Từ số liệu về chỉ số tự vững hoạt động của 4 TCTCVM chính thức đều lớn hơn 100% cho thấy nguồn thu nhập của 4 TCTCVM đã đủ để trang trải toàn bộ phi phí hoạt động và có nguồn lợi nhuận giữ lại để có thể gia tăng nguồn vốn hoạt động.

Tuy nhiên, theo tiêu chuẩn của World Bank, để đạt bền vững hoạt động lâu dài thì TCTCVM được đánh giá là có mức độ bền vững về hoạt động khi chỉ tiêu OSS lớn hơn 120%. Đánh giá theo tiêu chí các tổ chức đạt được sự bền vững hoạt động trong dài hạn nếu như tỷ số OSS lớn hơn 120%, trong số 4 TCTCVM chính thức chỉ có TYM và CEP là những tổ chức có chỉ số OSS lớn nhất, đạt bình quân trên 120% và tương đối ổn định trong giai đoạn 2013 - 2021. Thanh Hóa và M7 có chỉ số OSS thấp hơn, bình quân đạt dưới 120%, vì vậy so với tiêu chuẩn quốc tế thì cả hai tổ chức này đều chưa đảm bảo tự vững trong dài hạn.

4. Kết luận và khuyến nghị

Hoạt động TDVM có vai trò tích cực trong xóa đói, giảm nghèo, cũng như giảm thiểu tín dụng đen trong xã hội. Nhằm nâng cao hiệu quả hoạt động TDVM để góp thêm một kênh cung cấp vốn sản xuất kinh doanh cho khu vực kinh tế nông nghiệp, nông thôn, qua đó, đóng góp cho sự phát triển của tài chính toàn diện tại Việt Nam, một số khuyến nghị được đề xuất như sau:

Khuyến nghị về quy định pháp luật về TDVM: Thông tư số 03/2018/TT-NHNN ngày 23/2/2018 không quy định đối tượng khách hàng TDVM bao gồm người “có thu nhập thấp” như quy định tại Luật các Tổ chức tín dụng 2010 dẫn tới khó khăn cho các TCTCVM trong mở rộng đối tượng phục vụ. Ngoài ra, Thông tư số 03/2018/TT-NHNN quy định “Tổng dư nợ cho vay của TCTCVM đối với một khách hàng không được vượt quá 100 triệu đồng” thì mức vay này được đánh giá còn khá khiêm tốn với mục tiêu toàn diện hóa đối tượng. Chính vì vậy, cần sửa đổi các quy định liên quan đến tổ chức và hoạt động của TCTCVM tạo điều kiện phát triển chương trình, dự án TDVM theo hướng bền vững hơn.

Khuyến nghị về quy mô hoạt động: Hiện tại chỉ có 4 TCTCVM chính thức, các TCTCVM này chủ yếu hoạt động ở miền Bắc và miền Nam, miền Trung chỉ có một TCTCVM nhưng chủ yếu hoạt động ở Thanh Hóa. Vì vậy, các TCTCVM nên mở rộng phạm vi hoạt động để tăng cơ hội tiếp cận dịch vụ TDVM cho người dân, đặc biệt tại các khu vực nông thôn và miền núi vùng sâu, vùng xa.

Khuyến nghị về sản phẩm TDVM: Các TCTCVM cần đa dạng hóa danh mục cho vay trên cơ sở ứng dụng các nền tảng công nghệ nhằm tối đa hóa lợi ích cho khách hàng, cần tích hợp ứng dụng công nghệ trong các hoạt động cụ thể như: hệ thống tin nhắn báo số dư, nhắc lịch trả nợ, quản lý thu nợ cho cán bộ tín dụng giúp hạn chế tình trạng chậm trả tiền vay của khách hàng, bỏ sót khách hàng trong quá trình thu nợ của nhân viên tín dụng. Các TCTCVM chính thức có thể nghiên cứu để triển khai dịch vụ tài chính qua điện thoại di động, hợp tác với các tổ chức tín dụng và công ty Fintech để gia tăng cơ hội tiếp cận các dịch vụ tài chính cho người dân.

Khuyến nghị về năng lực tài chính: Kinh tế Việt Nam ngày càng phát triển thì nguồn vốn viện trợ, vốn giao cho các chương trình, dự án tài chính vi mô dưới dạng vốn chủ sở hữu có xu hướng ngày càng co hẹp và khó khăn trong tiếp cận. Bên cạnh đó, vốn do tổ chức chính trị xã hội cấp cho chương trình, dự án tài chính vi mô cũng có hạn. Chính vì vậy, các TCTCVM cần nhiều sự hỗ trợ từ các bộ, ban, ngành, có các kế hoạch phân bổ ngân sách hàng năm cho hoạt động của các tổ chức, chương trình TDVM; cần có chính sách hấp dẫn kêu gọi các nhà đầu tư trong và ngoài nước đầu tư vào hoạt động TDVM; có chính sách vận động đầu tư cho phát triển xã hội từ các doanh nghiệp, các nhà hảo tâm....

Tài liệu tham khảo:

1. CEP; Báo cáo hoạt động năm 2018, 2019, 2020, 2021.

2. Chính phủ, Nghị định số 28/2005/NĐ-CP ngày 09/03/2005 về tổ chức và hoạt động của tổ chức tài chính quy mô nhỏ tại Việt Nam.

3. Nhóm công tác tài chính vi mô Việt Nam, Danh bạ tài chính vi mô Việt Nam, 2018.

4. Nhóm công tác tài chính vi mô Việt Nam; Báo cáo hoạt động 2019, 2020.

5. Ngân hàng Nhà nước; Thông tư 03/2018/TT-NHNN qui định về cấp phép, tổ chức và hoạt động của TCTCVM.

6. Quốc hội, Luật các Tổ chức tín dụng 47/2010/QH12 ngày 17/6/2010.

7. Thủ tướng Chính phủ, Quyết định số 2195/QĐ-TTg ngày 06/12/2011 phê duyệt Đề án xây dựng và phát triển hệ thống tài chính vi mô tại Việt Nam đến năm 2020.

8. Thủ tướng Chính phủ, Quyết định số 20/2017/QĐ-TTg quy định về hoạt động của chương trình, dự án tài chính vi mô của tổ chức chính trị, tổ chức chính trị xã hội, tổ chức phi chính phủ.

9. Thủ tướng Chính phủ; Quyết định số 149/2020/QĐ-TTg về Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030.

10. TYM; Báo cáo hoạt động năm 2018, 2019, 2020, 2021.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 22 năm 2022

TS. Huỳnh Thị Hương Thảo - Ths. Trần Nguyễn Anh Phương