trái phiếu ra công chúng" style="max-width:100%; padding:0px; margin:0px;" title="LienVietPostBank chào bán 4.000 tỷ đồng trái phiếu ra công chúng"> trái phiếu ra công chúng" style="max-width:100%; padding:0px; margin:0px;" title="LienVietPostBank chào bán 4.000 tỷ đồng trái phiếu ra công chúng"> |

| LienVietPostBank chào bán 4.000 tỷ đồng trái phiếu ra công chúng (Ảnh minh họa) |

Theo đó, lô trái phiếu này là trái phiếu không chuyển đổi, không có bảo đảm, không kèm theo chứng quyền, là nợ thứ cấp và thỏa mãn các điều kiện để được tính vào vốn cấp 2 của tổ chức phát hành. Kỳ hạn của 4.000 tỷ đồng trái phiếu này là 7 năm và 10 năm.

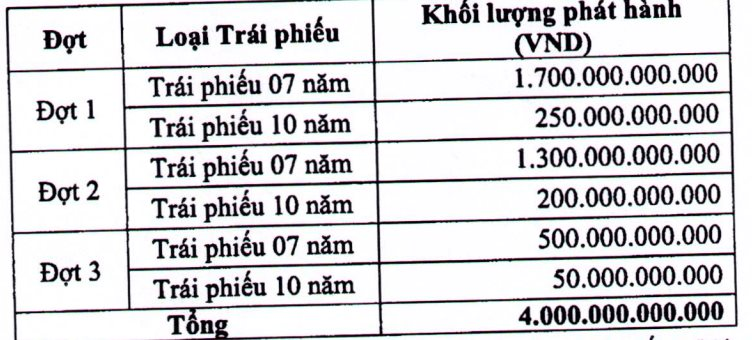

Ngân hàng dự kiến phát hành trái phiếu thành ba đợt. Cụ thể:

|

| Phương án phát hành trái phiếu thành 3 đợt của LienVietPostBank. (Nguồn: LienVietPostBank) |

Đợt 1, ngân hàng phát hành 1.700 tỷ đồng trái phiếu 7 năm và 250 tỷ đồng trái phiếu 10 năm. Đợt 2, ngân hàng phát hành 1.300 tỷ đồng trái phiếu 7 năm và 200 tỷ đồng trái phiếu 10 năm. Đợt 3, ngân hàng phát hành 500 tỷ đồng trái phiếu 7 năm và 50 tỷ đồng trái phiếu 10 năm.

Lãi suất trái phiếu kỳ hạn 7 năm bằng lãi suất tham chiếu cộng với biên độ 2,3%/năm. Lãi suất trái phiếu kỳ hạn 10 năm là lãi suất tham chiếu cộng với biên độ 2,6%/năm.

Lãi suất tham chiếu dùng để xác định lãi suất cho kỳ tính lãi là bình quân lãi suất tiền gửi tiết kiệm cá nhân bằng VND, kỳ hạn 12 tháng, trả lãi cuối kỳ được công bố trên trang thông tin điện tử của 4 ngân hàng lớn là BIDV, Vietcombank, VietinBank và Agribank.

Số trái phiếu này được phân phối theo hình thức bán trực tiếp cho các nhà đầu tư tại các chi nhánh/phòng giao dịch của LienVietPostBank và thông qua đại lý phát hành là CTCK Sài Gòn – Hà Nội.

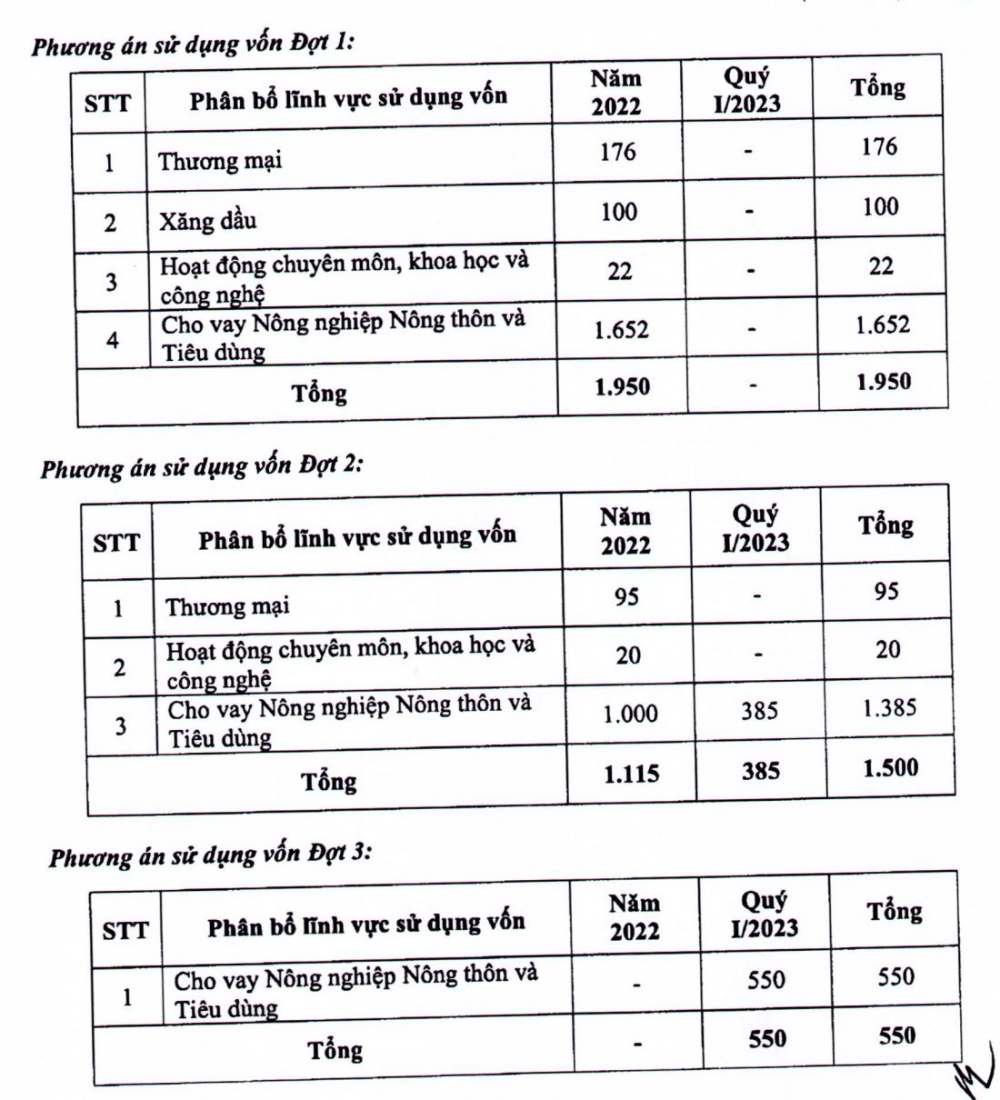

Số tiền thu được từ ba đợt phát hành trái phiếu trên dự kiến được sử dụng để bổ sung nguồn vốn huy động trung dài hạn nhằm đáp ứng nhu cầu vay vốn của khách hàng đối với các dự án trung dài hạn trong năm 2022 đến quý I/2023.

|

| Phương án sử dụng vốn từ phát hành trái phiếu. (Nguồn: LienVietPostBank) |

Mới đây, LienVietPostBank đã công bố Nghị quyết thông qua việc triển khai thực hiện phát hành cổ phiếu trả cổ tức năm 2021 và chào bán cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ.

Theo đó, nhà băng này dự kiến sẽ phát hành cổ phiếu trả cổ tức năm 2021 cho cổ đông hiện hữu với tỉ lệ 15%. Đồng thời, LienVietPostBank cũng lên kế hoạch chào bán cổ phiếu cho cổ đông hiện hữu với tổng số lượng chào bán dự kiến là 300 triệu cổ phần.

Sau khi hoàn thành các đợt phát hành, vốn điều lệ của ngân hàng sẽ tăng từ mức 15.035 tỷ đồng lên 20.291 tỷ đồng, tương đương mức tăng 35%.

Về tình hình kinh doanh, theo báo cáo tài chính soát xét bán niên, LienVietPostBank ghi nhận thu nhập lãi thuần đạt 5.920 tỷ đồng, tăng gần 40% so với năm trước, chủ yếu do thu nhập lãi cho vay khách hàng và thu nhập lãi tiền gửi tăng mạnh.

Đáng chú ý, chi phí dự phòng rủi ro tín dụng kỳ này tăng đến 54,3% so với năm trước. Sau khi khấu trừ các chi phí, ngân hàng ghi nhận lợi nhuận trước thuế hơn 3.588 tỷ đồng, tăng 76,1% so với con số cùng kỳ năm trước.

Tính đến cuối tháng 6/2022, tổng tài sản của ngân hàng là 300.919 tỷ đồng, tăng 4% so với đầu năm. Cũng tại thời điểm trên, nhà băng này đang có tổng nợ xấu nội bảng là 3.183 tỷ đồng, tăng 11,2% so với đầu năm.

Trên thị trường chứng khoán, chốt phiên giao dịch hôm nay (4/10) cổ phiếu LPB đang dừng tại mức giá 11.700 đồng, giảm 2,9% so với mức tham chiếu. Thanh khoản đạt trên 6,1 triệu đơn vị.

|

Hoàng Hà