Trong báo cáo mới đây, SGI Capital cho rằng, FED và ECB tiếp tục nâng lãi suất 0,25% vào cuối tháng 7/2023 như thị trường đã kỳ vọng và rất có thể đây là lần tăng lãi suất cuối cùng của FED. Các doanh nghiệp Mỹ và người tiêu dùng vẫn đang có sức chống chịu với lãi suất nâng lên nhờ đã phát hành trái phiếu và vay mortgage dài hạn với lãi suất thấp ở giai đoạn kích thích. Tuy nhiên, tác động của lãi suất cao sẽ bắt đầu ảnh hưởng rõ hơn từ cuối 2023 với lượng đáo hạn bắt đầu tăng nhanh và giai đoạn 2023 – 2026 sẽ chứng kiến lượng đáo hạn trái phiếu doanh nghiệp hàng năm tăng khoảng 60% so với 2022.

|

Các Ngân hàng Trung ương (NHTW) vẫn đang hút tiền mạnh về trong bối cảnh Bộ Tài chính Mỹ sẽ phát hành gần 1.000 tỷ trái phiếu từ nay tới cuối năm và NHTW Nhật sẽ lỏng tay hơn trong việc kiểm soát lợi suất trái phiếu khi cho phép trái phiếu 10 năm dao động ở mức 1%. Việc hút thanh khoản tiếp tục sẽ tạo áp lực trực tiếp cho việc phát hành mới cổ phiếu và trái phiếu tại thị trường chứng khoán. Sự kiện Fitch Ratings hạ mức tín nhiệm của Mỹ từ AAA xuống AA+ sẽ càng gây áp lực cho nhu cầu phát hành mới của chính phủ Mỹ.

Trong khi đó, dữ liệu lạm phát Mỹ sẽ không thể gây ngạc nhiên theo chiều xuống khi thị trường đã dự báo hiệu ứng nền cao của tháng 7/2022 trong khi đó, giá năng lượng và lương thực đã tăng mạnh trở lại. Vì vậy, thị trường chứng khoán sẽ khó có ngạc nhiên tích cực ở thời điểm ra dữ liệu lạm phát.

Ngoài ra, thị trường tài chính lại kỳ vọng Trung Quốc sẽ đưa ra nhiều biện pháp kích thích. Các thị trường hàng hóa, cổ phiếu doanh nghiệp bất động sản, công nghệ của Trung Quốc đã tăng mạnh cho dù dữ liệu vĩ mô chưa được cải thiện rõ nét. FDI vào Trung Quốc ở quý 2 có mức tăng thấp nhất kể từ 1990. Vay mortgage của Trung Quốc suy giảm lần đầu trong lịch sử bất chấp lãi suất giảm cùng nhiều biện pháp kích thích. Cơ cấu dân số già (tương ứng Nhật Bản thập kỷ 90) đang gây sức ép lên sự ổn định của thị trường bất động sản và khiến các vòng quay kinh tế giảm tốc.

Theo đó, SGI Capital cho rằng, những rủi ro lớn với vĩ mô thế giới chưa thực sự rõ nét và đáng ngại nhờ sức mạnh kinh tế Mỹ và EU vẫn duy trì trong khi chu kỳ tăng lãi suất đã đi tới cuối con đường. Trong chu kỳ này, NHTW nhiều quốc gia mới nổi đã chủ động hơn khi dừng tăng hoặc hạ lãi suất trước FED. Trong nửa cuối năm, nhiều NHTW dự kiến sẽ cắt giảm lãi suất như Hàn Quốc, Brazil, Việt Nam...

Những rủi ro có thể tiềm ẩn với chứng khoán Việt Nam

Đối với thị trường Việt Nam, SGI Capital có một số điểm lưu ý như lãi suất tiền gửi, cho vay, lợi suất trái phiếu và lãi suất qua đêm tại thị trường liên ngân hàng liên tục giảm. Theo SGI Capital, lãi suất giảm tiếp tục là động lực chính cho thị trường chứng khoán. Nhờ đó, giá trị giao dịch của thị trường được đẩy lên cao và định giá của thị trường được cải thiện.

Thống kê của Fiintrade cho thấy lợi nhuận sau thuế quý 2 của các doanh nghiệp niêm yết ước tính giảm 11,2%, dịch vụ tài chính và bất động sản có mức tăng trưởng lợi nhuận ấn tượng trong đó khối ngân hàng chỉ giảm 1,3%. Thị trường phần lớn phản ứng tích cực với kết quả kinh doanh quý 2 của các doanh nghiệp lớn và kỳ vọng kinh tế phục hồi những tháng cuối năm sẽ hỗ trợ nhóm ngành yếu kém hồi phục.

Tuy nhiên, SGI Capital cũng chỉ ra những rủi ro tiềm ẩn đối với thị trường chứng khoán Việt Nam. Tỷ giá USD/VND đang âm thầm nhích tăng, tiến về mốc 24.000. Tỷ giá nếu tăng mạnh sẽ gây áp lực lên thị trường chứng khoán khi Ngân hàng Nhà nước (SBV) sẽ cần cân đối lãi suất ngắn hạn để tạo sự hấp dẫn của VND. Thị trường chứng khoán khi ở nền định giá không rẻ sẽ dễ phản ứng không tích cực với những thông tin bất lợi/đảo chiều của lãi suất.

|

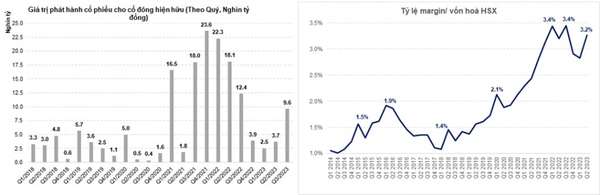

Lưu ý rằng, tỷ lệ margin thị trường đang tiếp tục tăng và tiến dần về vùng rủi ro (vượt 3,5% vốn hóa thị trường). Lượng phát hành cổ phiếu của quý 3 sẽ tăng đột biến gấp đôi quý 2 và giao dịch tụ tập vào một số nhóm cổ phiếu bất động sản, chứng khoán sẽ tiềm tàng tạo một vùng cung đủ lớn tạo nên rủi ro điều chỉnh cho những nhóm ngành đã tăng mạnh này.

Nhìn chung, SGI Capital đánh giá chính sách tiền tệ và tài khóa nới lỏng dưới quyết tâm hỗ trợ tăng trưởng của Chính phủ vẫn sẽ là động lực lớn nhất thúc đẩy dòng tiền quay trở lại tìm kiếm cơ hội trên thị trường chứng khoán và sau đó là cả thị trường bất động sản trong những tháng tới.

| BVSC gợi ý ba nhóm ngành tiềm năng cho nhà đầu tư trong tháng 8 Xuất hiện các cơ hội đầu tư hấp dẫn ở những ngành vốn hóa lớn. BVSC gợi ý ba nhóm ngành tiềm năng cho nhà ... |

| Lãi suất giảm hỗ trợ tăng trưởng, VN-Index hướng tới mốc 1.284 điểm Với việc VN-Index tăng điểm trong 3 tháng 5, 6, 7 và dựa trên kết quả kinh doanh quý 2 của các doanh nghiệp niêm ... |

| VN-Index có thể điều chỉnh vào cuối tháng 8, 4 nhóm cổ phiếu tiềm năng được "chọn mặt gửi vàng" Chứng khoán Yuanta cho rằng, đồ thị giá của VN-Index đang bước vào giai đoạn tích lũy cho thấy thị trường có thể sẽ biến ... |

Khánh Vân