Lãi suất thị trường liên ngân hàng mấy ngày qua có tín hiệu bật tăng mạnh lên tới 4,59%/năm và đã gần chạm trần lãi suất theo quy định của Ngân hàng Nhà nước (5%). Đây là mức lãi suất cao nhất của thị trường liên ngân hàng kể từ tháng 5/2023 đến nay.

Diễn biến này đã đảo ngược hoàn toàn so với thời điểm chỉ cách đó hơn 10 ngày, khi ngày 22/3, lãi suất qua đêm thị trường liên ngân hàng (kỳ hạn chính chiếm khoảng 90% giá trị giao dịch) đã từng giảm về mức rất thấp chỉ 0,13%.

Theo đó, lãi suất liên ngân hàng qua đêm đã tăng cao gấp hơn 35 lần chỉ trong vòng chưa đầy 2 tuần. Gần đây nhất, lãi suất qua đêm liên ngân hàng đã có 5 phiên tăng mạnh liên tiếp, từ mức 0,28%/năm ghi nhận vào ngày 28/3 lên 4,59%/năm trong phiên 3/4, tức tăng gấp gần 15 lần chỉ trong vòng 1 tuần.

Đáng chú ý là mức lãi suất qua đêm hiện nay đã tiến gần sát mức lãi suất trần theo quy định hiện hành của Ngân hàng Nhà nước. Hiện nay, trần lãi suất qua đêm được quy định là 5%, theo Quyết định số 1123/QĐ-NHNN ngày 16/6/2023 về lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ.

margin:0px;" title="Lãi suất liên ngân hàng lập đỉnh, tiến sát mức trần"> margin:0px;" title="Lãi suất liên ngân hàng lập đỉnh, tiến sát mức trần"> |

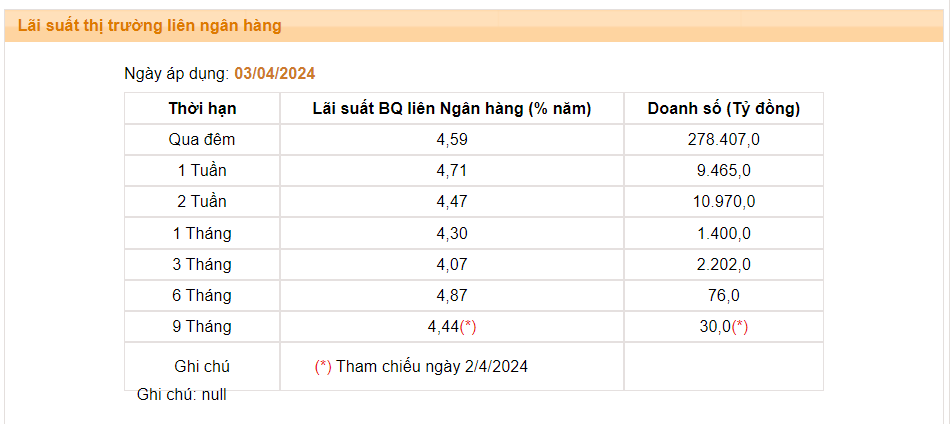

| Bảng lãi suất thị trường liên ngân |

Không chỉ kỳ hạn qua đêm mà lãi suất liên ngân hàng ở các kỳ hạn chủ chốt khác cũng tăng vọt trong phiên 3/4. Cụ thể, kỳ hạn 1 tuần tăng từ 1,56%/năm lên 4,71%/năm; kỳ hạn 2 tuần tăng từ 2,04%/năm lên 4,47%/năm; kỳ hạn 2 tháng tăng từ 2,36%/năm lên 4,3%/năm; kỳ hạn 3 tháng tăng lên 4,07%/năm từ mức 3,1%/năm.

Đặc biệt, lãi suất liên ngân hàng tăng mạnh khi ngày 2/4, Ngân hàng Nhà nước đã bơm tiền trở lại khi cho một thành viên vay 5.952 tỷ đồng thông qua kênh thị OMO (nghiệp vụ thị trường mở), với lãi suất 4%/năm, kỳ hạn 7 ngày. Đây là lần giao dịch đầu tiên trên kênh cho vay cầm cố giấy tờ có giá kể từ cuối tháng 2/2024.

Lãi suất liên ngân hàng tăng mạnh cho thấy, thanh khoản hệ thống đã không còn quá dư thừa trong bối cảnh Ngân hàng Nhà nước đã hút về lượng lớn thanh khoản qua kênh tín phiếu (khoảng 172.000 tỷ đồng) và nhu cầu cân đối gia tăng vào dịp cao điểm cuối quý 1 và đầu quý 2.

Một nguyên nhân nữa khiến lãi suất liên ngân hàng tăng là do tín dụng có dấu hiệu hồi phục khi tăng trưởng dương trở lại. Cầu vốn trở lại một số ngân hàng cũng bắt đầu tăng nhẹ lãi suất tiền gửi tiết kiệm, nhằm tăng thanh khoản đón cầu tín dụng.

|

| Lãi suất liên ngân hàng qua đêm đã tăng cao gấp hơn 35 lần chỉ trong vòng chưa đầy 2 tuần |

Từ đầu tuần tới (ngày 8/4), các lô tín phiếu 28 ngày được phát hành đầu tiên trong đợt vừa qua sẽ bắt đầu đáo hạn, đồng nghĩa Ngân hàng Nhà nước sẽ bơm trả hệ thống ngân hàng lượng lớn thanh khoản đã hút về từ trung tuần tháng 3. Diễn biến này đi cùng kênh cho cho vay OMO vẫn luôn được Ngân hàng Nhà nước duy trì sẽ giúp thanh khoản hệ thống sẽ không quá căng cứng và lãi suất liên ngân hàng nhiều khả năng sớm hạ nhiệt khi giai đoạn cao điểm cuối quý I đi qua.

Tuy nhiên, với việc tỷ giá vẫn đang tăng nóng, nhà điều hành nhiều khả năng vẫn sẽ duy trì kênh phát hành tín phiếu trong thời gian tới. Điều này đi cùng nhu cầu tín dụng gia tăng vào quý II sẽ khiến lãi suất liên ngân hàng khó có thể giảm sâu trong thời gian tới.

Theo Chứng khoán Vietcombank (VCBS), trong thời gian tới, Ngân hàng Nhà nước sẽ sử dụng linh hoạt công cụ OMO và tín phiếu trên thị trường mở. Mua kỳ hạn có thể được sẽ dụng nhằm đáp ứng thanh khoản ngắn hạn, và vẫn sẽ mang tính định hướng, truyền tải thông điệp điều hành chính sách tiền tệ. Đồng thời, tín phiếu vẫn sẽ được phối hợp sử dụng, đặc biệt khi khối lượng gọi thầu trước đó sẽ dần đáo hạn vào tuần thứ hai của tháng 4.

“Động thái điều hành của Ngân hàng Nhà nước trên thị trường mở, nhằm giảm áp lực tỷ giá cũng sẽ không gây ra những thay đổi quá nhanh về thanh khoản trong hệ thống ngân hàng; thay vào đó, việc duy trì mặt bằng lãi suất thấp, hỗ trợ khả năng tiếp cận vốn của doanh nghiệp và người dân vẫn đang được ưu tiên”, VCBS nhận định.

Theo số liệu mới nhất được Ngân hàng Nhà nước công bố, tính đến ngày 25/3, tín dụng nền kinh tế tăng 0,26% so với cuối năm 2023 (riêng tháng Ba tăng 0,98%) sau 2 tháng liên tiếp duy trì ở mức âm.

Cũng theo Ngân hàng Nhà nước, doanh số giao dịch trên thị trường liên ngân hàng trong tuần cuối tháng 3/2024 bằng VND đạt xấp xỷ 1,734 triệu tỷ đồng, bình quân 346.984 tỷ đồng/ngày, tăng 84.867 tỷ đồng/ngày so với tuần trước đó.

Các giao dịch VND chủ yếu tập trung vào kỳ hạn qua đêm chiếm 88% tổng doanh số giao dịch, kỳ hạn 1 tuần chiếm 8% tổng doanh số giao dịch.

Ngân Thương