Theo Chứng khoán Tiên Phong - TPS, đà giảm từ tháng 9 tiếp tục nối dài sang tháng 11 khiến VN-Index đánh mất mốc hỗ trợ tâm lý 1.000 điểm. Với việc mức hỗ trợ quan trọng bị xuyên thủng, áp lực bán tiếp tục gia tăng khiến chỉ số chung liên tục lao dốc và đã có lúc rơi về mức thấp nhất trong năm là 873 điểm. Tuy nhiên, tình trạng chiết khấu sâu này đã kích hoạt dòng tiền bắt đáy trở lại một cách mạnh mẽ đặc biệt là dòng tiền của khối ngoại để giúp thị trường leo dốc thần tốc.

|

| Kịch bản tích cực, nếu VN-Index có thể trở lại trên mức 1.130 điểm, upside của thị trường sẽ gia tăng và từ đó thu hút dòng tiền sôi động trở lại. Mục tiêu của chỉ số trong giai đoạn này là vùng 1.131-1.200 điểm. Hình minh họa |

Đáng chú ý, sự đảo chiều của VN-Index cuối tháng 11 đã giúp TTCK Việt Nam bắt nhịp với xu hướng phục hồi của thị trường toàn cầu. Có thể thấy, việc FED truyền đi các thông tin tích cực về việc chính sách “diều hâu” sẽ bớt khốc liệt hơn sau báo cáo CPI tháng 10 và xác suất cao FED sẽ chỉ tăng thêm 50 cơ bản trong kỳ họp giữa tháng 12 sắp tới (thay vì mức đáng quan ngại là 75 điểm) đã giúp ổn định tâm lý thị trường và giúp nhà đầu tư kỳ vọng về việc tổ chức này sẽ bắt đầu cắt giảm lãi suất trong năm sau.

Bước sang tháng 12/2022, TPS kỳ vọng đà hồi phục này sẽ tiếp tục được duy trì sau thời gian suy giảm mạnh trước đó tương tự như giai đoạn tháng 7-8/2022 vì ở giai đoạn này, các cú shock về các mức tăng lãi suất của FED đã qua đi và thị trường đang đón nhận các thông tích cực như chính quyền Trung Quốc đã nới lỏng một số biện pháp kiểm soát dịch, thanh khoản thị trường bùng nổ, tỷ giá hạ nhiệt, Ngân hàng Nhà nước công bố nới room tín dụng thêm 1,5-2% cho toàn hệ thống cùng việc một số ngân hàng thương mại đã bắt đầu giảm lãi suất cho vay.

Tuy nhiên, rủi ro là vẫn còn khi quan ngại việc chủ tịch Powell sẽ có những động thái đi ngược với phát ngôn của mình trước đó nhằm đưa lạm phát về mức mục tiêu 2% sau khi báo cáo việc làm của Mỹ tháng 11 vẫn chưa có dấu hiệu hạ nhiệt.

Thanh khoản VN-Index hồi phục trở lại sau 2 tháng suy giảm liên tiếp và rơi về mức thấp thứ nhất kể từ 2021. Cụ thể, GTGD khớp lệnh bình quân tháng 11/2022 đạt 10,8 nghìn tỷ đồng/phiên, tăng 15,4% MoM

Khối ngoại trở lại mua ròng trong tháng 11 với giá trị khớp lệnh trên HOSE đạt mức kỷ lục hơn 18 nghìn tỷ đồng. Cụ thể, ở chiều mua, VHM, STB và HPG dẫn đầu với tổng giá trị mua ròng đạt gần 5.500 tỷ đồng. Ngược lại, HPX, DXG và KDC ghi nhận mức thoái ròng hơn 600 tỷ đồng. Các cổ phiếu được khối ngoại tích cực mua vào đều đã ghi nhận tình trạng bán ròng mạnh trong thời gian qua.

TPS nhận định, câu chuyện thu hút dòng tiền từ khối ngoại trong tháng cuối năm vẫn sẽ đổ dồn sự chú ý vào diễn biến tỷ giá Việt Nam. Mặc dù tỷ giá bán USD/VND của Ngân hàng Nhà nước vẫn gần như chạm trần kể từ khi Quyết định 1747/QĐ-NHNN có hiệu lực thì tỷ giá mua USD tại NHTM với đại diện là Vietcombank và tỷ giá thị trường tự do đã có sự điều chỉnh mạnh, qua đó cho thấy áp lực tỷ giá đã hạ nhiệt rõ rệt.

Bên cạnh đó, Chủ tịch FED - Jerome Powell trong bài phát biểu mới đây đã chỉ ra rằng, tốc độ tăng lãi suất có thể chậm lại trong thời gian tới. Điều đó đã kéo chỉ số DXY tiếp tục giảm mạnh, mất 8,4% so với mức đỉnh năm 2022 và góp phần hạ nhiệt tỷ giá USD/VND. Tuy nhiên, rủi ro chỉ số này bật tăng trở lại là vẫn còn khi cuộc họp FOMC sắp tới sẽ diễn ra vào giữa tháng 12.

Các quỹ ETFs đầu tư cổ phiếu trên TTCK Việt Nam ghi nhận dòng tiền vào ròng rất tích cực trong tháng 11, đạt gần 7,9 nghìn tỷ đồng, chủ yếu ghi nhận ở các quỹ ETFs ngoại. Đây là tháng ghi nhận dòng tiền vào ròng mạnh nhất từ đầu năm 2022, nâng tổng giá trị vào ròng lũy kế 11 tháng lên mức 18,6 nghìn tỷ đồng.

Theo thông tin được công bố, Fubon FTSE Vietnam ETF đã được Ủy ban Quản lý và Giám sát Tài chính thông qua đợt huy động vốn bổ sung lần thứ 4 với số vốn 5 tỷ TWD, tương đương khoảng 4 nghìn tỷ đồng, bắt đầu tiến hành gọi vốn từ ngày 29/11. Ngay sau đó, trong phiên giao dịch từ ngày 29/11-5/12, quỹ này đã lần lượt phát hành ròng 139 triệu chứng chỉ quỹ, đạt 1,6 tỷ TWD, tương tứng gần 1,3 nghìn tỷ đồng và toàn bộ đã được giải ngân mua cổ phiếu Việt Nam.

TPS cho rằng, tỷ giá USD/VND nếu tiếp tục được kiểm soát tốt sẽ giúp TTCK Việt Nam thu hút dòng vốn ngoại. Cùng với đó, tỉnh đến ngày 5/12/2022, lượng tiền huy động trong đợt huy động vốn lần 4 của Fubon FTSE mới chỉ đạt 1,6 tỷ TWD, đồng nghĩa với dư địa còn 3,4 tỷ TWD để đạt mục tiêu 5 tỷ TWD. Do đó, trong tháng cuối năm, TTCK Việt Nam vẫn sẽ đón nhận dòng vốn giải ngân từ quỹ này.

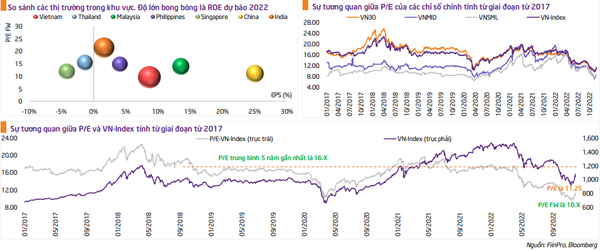

Kết thúc 10 tháng đầu năm 2022, Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E trailing của VN-Index hiện ở quanh mức 11,25 lần, thấp hơn rất nhiều so với mức P/E trung bình 5 năm là 16.x. Cho cả năm 2022, nhóm phân tích đánh giá tăng trưởng EPS của toàn thị trường dự kiến trên 20% và mức P/E forward định giá hiện tại chỉ tương đương 10.x.

|

Bên cạnh đó, khi so với các quốc gia trong khu vực, thị trường chứng khoán Việt Nam cũng đang hết sức hấp dẫn với P/E forward 2022 ở mức gần như thấp nhất nhưng lại có mức ROE thuộc nhóm cao nhất. Chính vì vậy, TPS đánh giá đây là thời điểm hợp lý để tích lũy những cổ phiếu có nội tại tốt, kết quả kinh doanh tích cực và thanh khoản cao.

Trong ngắn hạn, triển vọng thị trường đã tích cực hơn khi VN-Index hồi phục mạnh và trở lại trên mốc tâm lý 1.000 điểm và hướng gần đến kháng cự mạnh là đường SMA 100 ngày (tương đương mức 1.130 điểm).

Tại đây, có sự hiện diện của cả trendline giảm bắt đầu từ tháng 4/2022, ngưỡng Fibonacci Retracement 61,8% và kháng cự của chỉ báo Ichimoku Cloud cho thấy đây là ngưỡng cản đáng lưu ý. Vì vậy, chỉ số nhiều khả năng sẽ xuất hiện rung lắc khi tiến gần đây.

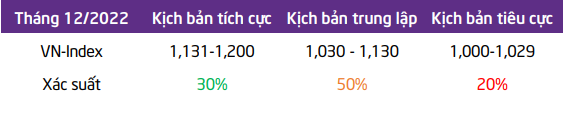

Dựa trên biến động của VN-Index tại ngưỡng cản trên, TPS đưa ra 3 kịch bản cho thị trường trong tháng 12/2022.

Kịch bản tích cực, nếu VN-Index có thể trở lại trên mức 1.130 điểm, upside của thị trường sẽ gia tăng và từ đó thu hút dòng tiền sôi động trở lại. Mục tiêu của chỉ số trong giai đoạn này là vùng 1.131-1.200 điểm (ngưỡng Fibonacci Retracement 78,6%).

|

Kịch bản trung lập, VN-Index sẽ biến động sideway trong kênh giá 1.030-1.130 điểm với thanh khoản duy trì trên mức trung bình 20 phiên.

Kịch bản tiêu cực, VN-Index nhiều khả năng sẽ test lại lực mua tại mức tâm lý 1.000 điểm (tương đương vùng 1.000-1.029 điểm ).

Những nhận định của công ty chứng khoán là nguồn thông tin tham khảo, công ty chứng khoán đều có khuyến cáo miễn trách nhiệm đối với những nhận định trên.

Hồng Quân