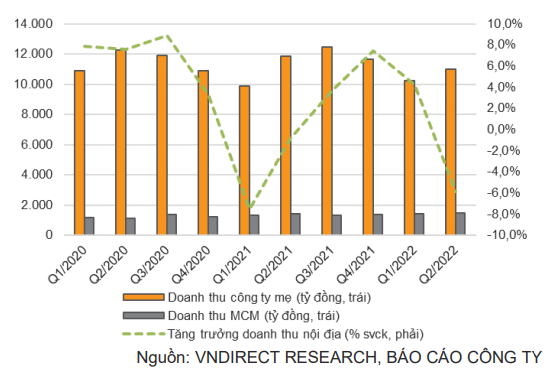

Tăng trưởng doanh thu nội địa của VNM thấp hơn kỳ vọng

Trong quý 2/2022, CTCP Sữa Việt Nam (Vinamilk, HOSE - Mã: VNM) đạt doanh thu nội địa giảm 5,9% so với cùng kỳ (svck), thấp hơn kỳ vọng của VND, trong bối cảnh tổng mức tiêu dùng phục hồi trên mức nền thấp của năm 2021. VND thấy một số yếu tố ảnh hưởng đến sản lượng tiêu thụ sữa của VNM trong quý 2/2022 như: VND quan sát thấy có sự thay đổi trong xu hướng tiêu dùng của ngành sữa. Theo Kantar World Pannel, tiêu thụ sữa ở khu vực nông thôn đã tăng đáng kể tuy nhiên khu vực bốn thành phố lớn lại ghi nhận sự sụt giảm.

cổ phiếu VNM (Vinamilk) với giá mục tiêu 85.400 đồng/cp" style="max-width:100%; padding:0px; margin:0px;" title="Khuyến nghị khả quan cho cổ phiếu VNM (Vinamilk) với giá mục tiêu 85.400 đồng/cp"> cổ phiếu VNM (Vinamilk) với giá mục tiêu 85.400 đồng/cp" style="max-width:100%; padding:0px; margin:0px;" title="Khuyến nghị khả quan cho cổ phiếu VNM (Vinamilk) với giá mục tiêu 85.400 đồng/cp"> |

| Khuyến nghị khả quan cho cổ phiếu VNM (Vinamilk) với giá mục tiêu 85.400 đồng/cp. Hình minh họa |

VND cho rằng, ở khu vực thành thị, người tiêu dùng có nhiều sự lựa chọn hơn bên cạnh các sản phẩm sữa nội địa và có thể tiếp cận các sản phẩm sữa nhập khẩu, xách tay dễ dàng hơn so với khu vực nông thôn. Do đó, thị phần của VNM tại khu vực thành thị có thể đã bị ảnh hưởng trong quý 2/2022.

Trong quý 2/2022, VNM đã cải tiến và nâng cấp các dòng sản phẩm. Tuy nhiên, VND nhận thấy số lượng sản phẩm mới tung ra còn hạn chế và chưa thực sự tạo được ấn tượng mạnh với người tiêu dùng trong bối cảnh thị trường sữa có nhiều sản phẩm đa dạng đến từ các đối thủ nội địa và nước ngoài. Do đó, tốc độ tăng trưởng các sản phẩm mới còn hạn chế, trong khi sản phẩm mới là yếu tố then chốt giúp VNM tăng trưởng doanh thu bên cạnh các sản phẩm chủ lực hiện có.

|

| Doanh thu nội địa của VNM từ quý 1/2020 đến quý 2/2022 |

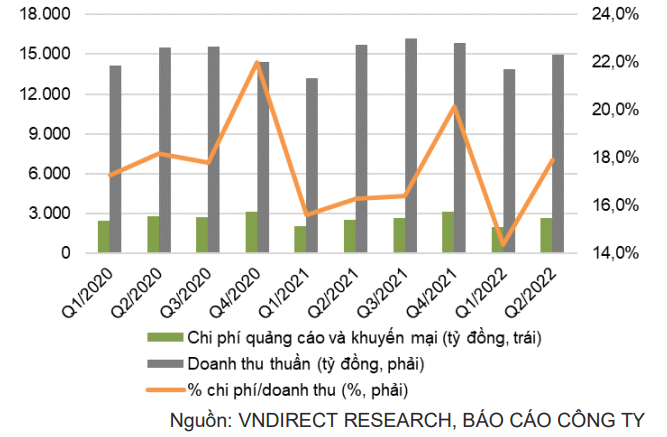

Kể từ quý 1/2021, VNM bắt đầu cắt giảm chi phí bán hàng nhằm bảo toàn biên lợi nhuận ròng trong bối cảnh triển vọng tăng trưởng doanh thu yếu. Trong những quý đầu tiên kể từ khi cắt giảm, biên lợi nhuận ròng của VNM đã thực sự được bảo toàn. Tuy nhiên, do việc giảm chi tiêu cho hoạt động khuyến mại kéo dài kết hợp với nhiều đợt tăng giá, một số nhà bán lẻ chuyển sang ưa thich các thương hiệu khác có chiết khấu hoặc khuyến mại cao hơn, làm ảnh hưởng đến doanh số bán hàng của VNM trong ngắn hạn. Công ty đã nhận thấy vấn đề này và mở rộng chiến dịch quảng cáo/khuyến mại từ đầu quý 2/2022.

Ban lãnh đạo cũng thừa nhận có một số vấn đề trong khâu phân phối khi ở một số thời điểm, các cửa hàng nhỏ lẻ có xu hướng tìm nguồn hàng giá rẻ từ kênh siêu thị, nông thôn và bán lại thay vì nhập từ đại lý phân phối của VNM.

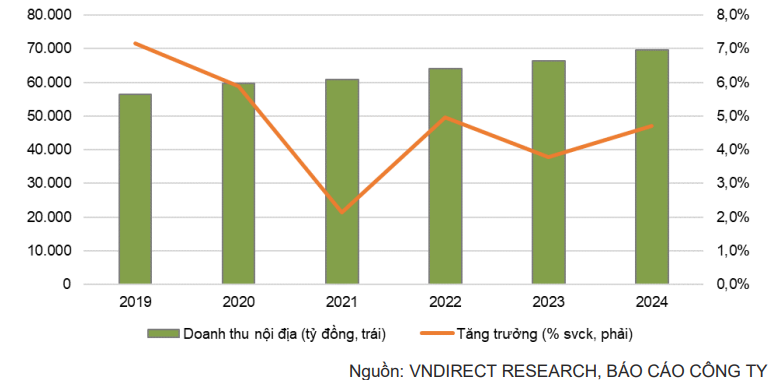

Kỳ vọng doanh thu nội địa của VNM tăng trưởng 9,8% vào cuối năm

VND kỳ vọng tăng trưởng DT nội địa sẽ phục hồi vào nửa cuối 2022 nhờ: Áp lực từ việc tăng giá bán sẽ giảm bớt khi các nhà bán lẻ và người tiêu dùng đã quen với mức giá mới. Xu hướng giảm của giá bột sữa nguyên kem cũng sẽ giúp công ty duy trì giá bán ổn định trong thời gian tới.

|

| Chi phí khuyến mại và quảng cáo của Vinamilk từ quý 1/2020 đến quý 2/2022 |

Việc tăng chi phí đầu tư vào các chương trình khuyến mại sẽ bắt đầu có hiệu lực. Công ty mới đây tung ra chương trình khuyến mại kích cầu tiêu dùng - “Săn thẻ” cho phép khách hàng tích lũy điểm sau khi mua các sản phẩm của VNM (Yomilk và ADN) và đổi lấy nhiều quà tặng hấp dẫn như thẻ nạp di động, xe đạp, tai nghe. Theo quan điểm của VND, các chiến lược tiếp thị của công ty sẽ cần thời gian để có thể mang lại hiệu quả và thúc đẩy doanh thu nội địa tăng trở lại từ quý 3/2022. Theo ban lãnh đạo, doanh thu của VNM đã tăng 10% svck trong tháng 7/2022.

Ban lãnh đạo cho biết, công ty đã tái cấu trúc hệ thống phân phối trong quý 1 - quý 2/2022. VND kỳ vọng, điều này sẽ mang lại những cải thiện nhất định về tăng trưởng doanh thu trong những quý tới.

Nhu cầu tiêu thụ sữa ghi nhận mức tăng trưởng tích cực hơn trong nửa cuối năm do học sinh quay trở lại trường học sau kỳ nghỉ hè trong quý 3/2022 và Tết nguyên đán đến sớm sẽ thúc đẩy tiêu thụ các tháng cuối năm năm 2022.

Do đó, VND dự phóng doanh thu nội địa tăng 9,8% svck trong 6 tháng cuối năm. Trong khi đó, VND kỳ vọng MCM sẽ ghi nhận mức tăng trưởng doanh thu 7,5% svck trong 2022 (đóng góp 5,0% vào tổng doanh thu) nhờ 1) mảng sữa tươi và sữa chua tăng trưởng khả quan, 2) tăng số lượng điểm bán hàng với mục tiêu mở 70 cửa hàng vào cuối năm nay, và 3) tận dụng hệ thống phân phối có sẵn của VNM. Do đó, VND dự báo doanh thu nội địa sẽ tăng 3,5%/3,0% svck trong 2022/2023.

|

| Doanh thu nội địa Vinamilk trong giai đoạn 2019-2024 |

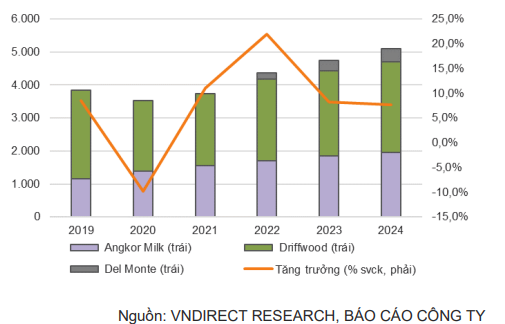

Kỳ vọng Công ty con của VNM tăng trưởng hai chữ số trong nửa cuối năm 2022

VND kỳ vọng, Driftwood ghi nhận doanh thu tăng 12,2% svck trong 2022 nhờ 1) nhu cầu tiêu thụ sữa phục hồi do trong nửa cuối năm 2021 các trường học ở Mỹ đóng cửa, 2) Driftwood sẽ mở rộng tệp khách hàng sang các khách sạn và nhà hàng. Theo VNM, Driftwood đã nhận được đơn đặt hàng từ các trường học tại Mỹ cho đến cuối tháng 3/2023.

|

| Doanh thu các công ty con tại nước ngoài trong giai đoạn 2019-2024 (đơn vị: tỷ đồng) |

Ngoài ra, VNM cũng có kế hoạch thâm nhập thị trường Indonesia thông qua hoạt động mua bán và sáp nhập. Theo VND tìm hiểu, hiện vẫn chưa có công ty dẫn đầu trong ngành sữa Indonesia do các sản phẩm sữa chủ yếu được nhập khẩu. Trong khi đó, nhu cầu tiêu thụ sữa ở Indonesia vẫn đang tăng lên, dự kiến sẽ tăng 7,4% svck trong 2022, theo USDA (Bộ nông nghiệp Hoa Kỳ). Do đó, VND cho rằng Indonesia sẽ là một thị trường tiềm năng cho VNM. Trong khi đó, với kinh nghiệm là công ty hàng đầu trong ngành sữa Việt Nam, doanh nghiệp sẽ nhanh chóng có được chỗ đứng vững chắc tại thị trường Indonesia.

Tuy nhiên, hiện tại thông tin về kế hoạch M&A vẫn chưa rõ ràng, VND chưa phản ánh yếu tố này vào mô hình dự phóng và sẽ cập nhật thông tin trong báo cáo tiếp theo. Nhìn chung, VND ước tính tổng doanh thu từ các công ty con ở nước ngoài sẽ tăng 21,9%/8,3% svck trong năm 2022/2023 nhờ 1) doanh thu từ Drifwood tăng 12,2%/5,0% svck và 2) doanh thu từ Angkor Milk tăng 10,2%/8,0% svck.

Hạ bớt áp lực về chi phí đầu vào trong nửa cuối năm 2022

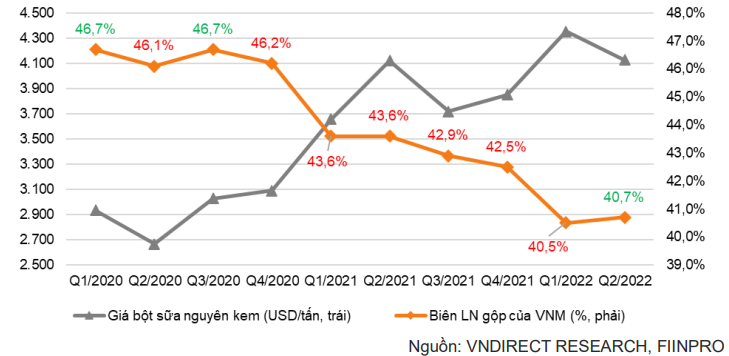

Trong quý 2/2022, biên lợi nhuận gộp của VNM giảm 2,9 điểm % svck do giá bột sữa nguyên kem tăng cao trong quý 1/2022 (trùng với thời điểm chốt giá sữa nguyên liệu cho quý 2 của công ty). Giá bột sữa nguyên kem đã tăng nhanh từ quý 1/2022 theo xu hướng tăng giá hàng hóa toàn cầu và đạt mức cao nhất vào tháng 3/2022. Đây là mức giá cao nhất trong gần 5 năm trở lại đây. Tuy nhiên, VND quan sát thấy giá bột sữa nguyên kem đã quay trở lại mức trước khi có cuộc khủng hoảng Nga-Ukraine và giảm 28,2% trong ngày 16/8 so với mức đỉnh.

|

| Biên LN gộp của VNM và giá bột sữa nguyên kem từ Q1/20 đến Q2/22 |

Theo Rabobank, tình trạng dư cung tại Trung Quốc đã khiến cho sản lượng nhập khẩu bột sữa tại nước này giảm do 1) nguồn cung sữa trong nước tăng trưởng 8% svck trong quý 1/2022, 2) nguồn dự trữ ở mức cao do Trung Quốc tăng sản lượng nhập khẩu trong năm ngoái và 3) nhu cầu yếu hơn do các chính sách Zero Covid. Do Trung Quốc là khách hàng lớn nhất trên thị trường nhập khẩu bột sữa, VND tin rằng, điều này sẽ dần tác động khiến giá bột sữa toàn cầu hạ nhiệt trong sáu tháng cuối năm.

Theo ban lãnh đạo, VNM đã chốt giá bột sữa nguyên liệu đến tháng 10/2022. Bên cạnh đó, công ty cũng đang đàm phán với các nhà cung cấp để chốt giá bột sữa nguyên liệu đến tháng 1/2023. VND kỳ vọng chi phí nguyên liệu đầu vào của VNM sẽ giảm đáng kể trong quý 4/2022 phù hợp với xu hướng giảm của giá bột sữa nguyên kem trong nửa cuối 2022. Tuy nhiên, chi phí sản xuất vẫn sẽ ở mức cao trong quý 3/2022 do trong tháng 3/2022 VNM đã chốt hợp đồng giá bột sữa nguyên liệu tháng 8/2022. Do đó, VND kỳ vọng biên lợi nhuận gộp của VNM sẽ thu hẹp 1,3 điểm % trong 2022 xuống còn 41,9% và cải thiện 1,8 điểm % lên 43,6% trong 2023.

VND dự báo giá bột sữa nguyên kem sẽ dao động trong khoảng 3.800- 4.100 USD/tấn trong giai đoạn 2022-25. Tại mức giá này, biên LN gộp của VNM đạt trung bình ở mức 43,7% (cao hơn 0,6 điểm % so với năm 2021) trong giai đoạn 2022-2025. Trong tháng 7/2022, công ty đã đón 2.500 con bò sữa HF thuần chủng nhập khẩu từ Mỹ về để mở rộng đàn cho trang trại sinh thái Green Farm và tổ hợp trang trại Lao-Jagro.

Dự án trang trại tại Lào (quy mô 8.000 con bò) dự kiến sẽ cho ra sản phẩm vào năm 2023. VND ước tính dự án này sẽ giúp công ty tăng khả năng tự chủ về nguyên liệu sữa đầu vào lên 4% và giảm sự phụ thuộc của biên lợi nhuận gộp vào giá bột sữa thế giới. So với các công ty sữa nội địa trong khu vực, VNM vẫn giữ biên lợi nhuận gộp cao nhất, theo sau là IDP (39,0%), MCM (32,7%), và HNM (19,1%).

Chi phí khuyến mại tăng gây áp lực lên lợi nhuận ròng

Nhìn chung, VND kỳ vọng doanh thu thuần tăng 5,0%/3,8% svck trong 2022/23 nhờ 1) doanh thu nội địa tăng 3,5%/3,0% svck và 2) doanh thu từ nước ngoài tăng 12,6%/7,5% svck. Do tác động của việc tăng giá nguyên liệu trong 6 tháng đầu năm 2022, biên lợi nhuận gộp VNM có thể thu hẹp 1,3 điểm % trong 2022 xuống còn 41,9% sau đó cải thiện 1,8 điểm % lên 43,6% trong 2023.

Ngoài ra, VND dự phóng chi phí bán hàng tăng 9,9%/5,7% svck trong 2022/2023 do chi phí khuyến mại tăng 13,5%/3,8% svck. VND dự phóng % chi phí bán hàng và quản lý doanh nghiệp dự kiến đạt 25,2%/25,5% trong 2022- 23, tương đương với mức tỷ lệ trong giai đoạn 2015-16 khi công ty tăng cường các chương trình quảng cáo, khuyến mại nhằm duy trì mức tăng trưởng doanh thu hai chữ số. VND cho rằng việc tăng chi phí đầu tư vào các chương trình khuyến mại sẽ có hiệu quả giúp thúc đẩy doanh thu tăng 9,8% svck trong nửa cuối năm.

Tuy nhiên, theo quan điểm của VND, việc công ty tăng chi phí khuyến mại để bảo vệ thị phần trong bối cảnh thị trường sữa cạnh tranh gay gắt sẽ gây áp lực lên biên lợi nhuận ròng của VNM. Do đó, VND kỳ vọng lợi nhuận ròng của VNM sẽ giảm 12,6% svck trong 2022 trước khi tăng 12,8% svck trong 2023.

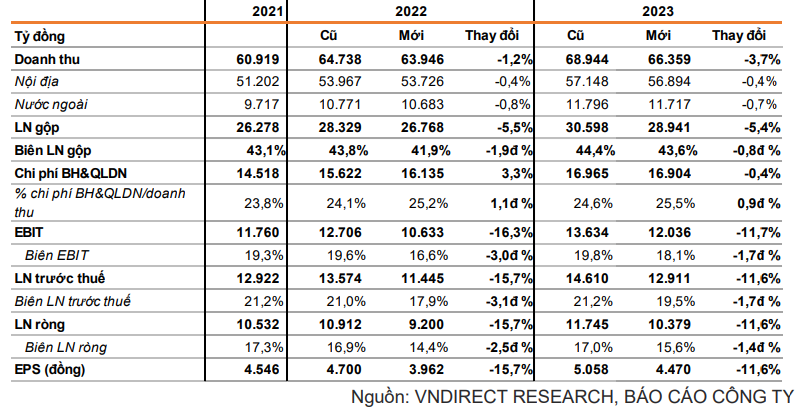

Theo đó, VND thay đổi dự phóng giai đoạn 2022-23 như sau: VND hạ dự phóng doanh thu nội địa lần lượt xuống 1,2%/3,7% trong 2022/2023 phù hợp với kết quả kinh doanh nửa đầu năm đồng thời phản ánh sản lượng tiêu thụ thấp hơn kỳ vọng trong 6 tháng đầu năm 2022.

|

| Điều chỉnh dự phóng lợi nhuận giai đoạn 2022-2023 |

Biên lợi nhuận gộp dự phóng giảm 1,9 điểm %/0,8 điểm % trong 2022/2023 so với dự phóng trước đó phản ánh mức tăng giả định giá bột sữa nguyên liệu lên 19,0%/8,0% do ảnh hưởng từ cuộc xung đột tại Ukraine.

VND tăng % chi phí bán hàng và quản lý doanh nghiệp/doanh thu lên 1,1 điểm %/0,9 điểm % so với dự phóng trước đó nhằm phản ảnh mức tăng chi phí bán hàng lên 3,3%/1,6%. VND cho rằng, công ty sẽ tăng chi phí quảng cáo và khuyến mại để bảo vệ thị phần trong bối cảnh thị trường sữa nội địa cạnh tranh gay gắt.

Luận điểm đầu tư cổ phiếu VNM

VND duy trì khuyến nghị Khả quan với giá mục tiêu thấp hơn là 85.400 đồng/cp do: VNM vẫn duy trì vị thế dẫn đầu ngành sữa nội địa nhờ thương hiệu mạnh, mạng lưới phân phối rộng khắp và đội ngũ quản lý hàng đầu.

VND cho rằng, giá nguyên liệu đầu vào tăng và biên lợi nhuận gộp liên tục giảm đã phản ánh vào mức giá cổ phiếu VNM giảm 27% kể từ đầu năm 2021. VND cho rằng, giá bột sữa nguyên kem đã đạt đỉnh trong quý 2/2022 và hạ nhiệt trong nửa cuối năm, trong khi công ty đã thực hiện 2 đợt tăng giá trong 6 tháng đầu năm 2022 với mức tăng 5,5% svck. Giá đầu vào giảm trong khi giá bán không đổi sẽ giúp VNM cải thiện biên lợi nhuận gộp hàng quý. Trong quý 2/2022, biên LN gộp của VNM đánh dấu sự phục hồi kể từ quý 3/2020, VND tin rằng biên lợi nhuận gộp sẽ tiếp tục cải thiện và tăng 2,6 điểm % trong 6 tháng cuối năm so với 6 tháng đầu năm 2022.

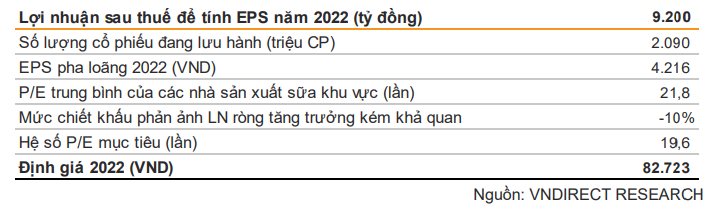

VNM hiện được giao dịch ở mức Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E là 16,4x, thấp hơn 18,4% so với bình quân 3 năm của VNM. VND cho rằng, mức thị giá cổ phiếu gần đây là cơ hội tích lũy cổ phiếu vốn hóa lớn như VNM. Công ty cũng có mức cổ tức ổn định từ 4-5%/năm. Bên cạnh đó, VND nhận thấy nhà đầu tư nước ngoài cũng đang quay trở lại mua VNM với giá trị mua ròng gần đây trong 3 tháng gần đây đạt 288,5 tỷ đồng.

|

| : Định giá theo phương pháp P/E |

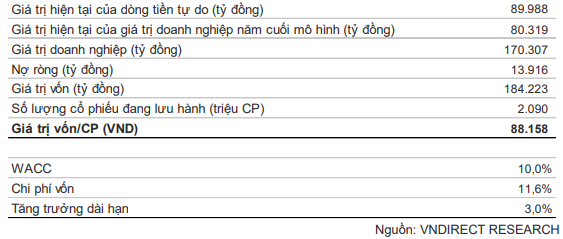

Giá mục tiêu của VND dựa trên sự kết hợp với tỷ trọng tương đương giữa phương pháp định giá DCF (WACC 10,3%, COE 11,6% và LTG 3,0%) và phương định giá P/E với P/E mục tiêu là 19,6x. VND dự báo lợi nhuận ròng của VNM giảm 12,6% svck trong 2022 trước khi tăng 12,8% svck trong 2023 trong khi các doanh nghiệp sữa nội địa khác trong khu vực vẫn có thể duy trì mức tăng trưởng LN ròng khả quan trong 2022. Do đó, VND áp dụng mức chiết khấu 10% trên P/E trung bình của các nhà sản xuất sữa cùng ngành để phản ánh mức tăng trưởng lợi nhuận ròng kém khả quan trong 2022.

|

| Định giá theo phương pháp DCF |

Tiềm năng tăng giá là nhu cầu tiêu thụ sữa nội địa cao hơn dự kiến. Rủi ro giảm giá bao gồm 1) giá bột sữa cao hơn dự kiến, 2) tiến độ hoàn thành các dự án trang trại lâu hơn dự kiến và 3) nhu cầu tiêu thụ sữa thấp hơn dự kiến.

Ngoài ra, chúng tôi cũng giới thiệu tới độc giả các thông tin mà nhiều người quan tâm trong lĩnh vực Kinh tế - Chứng khoán được liên tục cập nhật như: #Nhận định chứng khoán #Bản tin chứng khoán #chứng khoán phái sinh #Cổ phiếu tâm điểm #đại hội cổ đông #chia cổ tức #phát hành cổ phiếu #bản tin bất động sản #Bản tin tài chính ngân hàng. Kính mời độc giả đón đọc.

| Chuyên gia VDSC chỉ ra "chất xúc tác" cho cổ phiếu ngân hàng trong dài hạn Theo chuyên gia của Chứng khoán Rồng Việt (VDSC), bên cạnh câu chuyện về kết quả kinh doanh, thì phát hành riêng lẻ và tiếp ... |

| Chứng khoán phiên sáng 23/8: Dư âm giảm còn đó, VN-Index đỏ nhẹ dưới tham chiếu Ngay từ đầu phiên giao dịch ngày 23/8, sắc đỏ đã áp đảo nhóm cổ phiếu vốn hóa lớn và điều này khiến các chỉ ... |

| Cổ đông lớn nhất Sara Việt Nam (SRA) muốn thoái toàn bộ vốn Từ cuối tháng 6/2022, giá cổ phiếu SRA có xu hướng đi ngang, dao động quanh vùng 6.600-7.800 đồng/cp. Tại phiên giao dịch sáng ngày ... |

Hồng Quân