margin:0px;" title="Hé mở thời điểm "> margin:0px;" title="Hé mở thời điểm "> |

| VNG đặt mục tiêu huy động 150 triệu USD thông qua đợt IPO sẽ diễn ra vào khoảng 1, 2 tháng tới |

Theo Reuters và Wall Street Journal, “kỳ lân công nghệ” của Việt Nam đặt mục tiêu huy động khoảng 150 triệu USD thông qua đợt IPO của công ty holding là VNG Limited.

Đáng chú ý, các nguồn tin cho hay, hoạt động niêm yết của VNG trên sàn Nasdaq có thể diễn ra vào cuối tháng 9 hoặc tháng 10. Việc này sẽ đưa VNG trở thành công ty công nghệ đầu tiên của Việt Nam niêm yết tại Mỹ.

Reuters cũng thông tin, hai cổ đông chủ chốt của VNG Limited là “gã khổng lồ công nghệ” Trung Quốc Tencent và quỹ đầu tư thuộc chính phủ Singapore Temasek đã từ chối bình luận về mục tiêu huy động vốn.

Nói thêm về việc VNG tiến hành IPO, Reuters cho rằng, những động thái mà “kỳ lân công nghệ” Việt Nam ngay sau đợt IPO của VinFast có thể tạo thêm động lực cho các công ty Đông Nam Á khác trong việc tìm kiếm cơ hội niêm yết tại Mỹ.

Trả lời phỏng vấn của Reuters, ông Seth Farbman, Chủ tịch và là nhà đồng sáng lập của công ty chuyển nhượng chứng khoán VStock Transfer có trụ sở tại New York cho biết: “Mặc dù kết quả trong tương lai của kế hoạch IPO của các công ty khởi nghiệp này không thể được đảm bảo, nhưng sự quan tâm ngày càng tăng đối với việc niêm yết quốc tế và sự hiện diện của những công ty đáng chú ý trong khu vực cho thấy một bối cảnh đầy hứa hẹn cho các công ty khởi nghiệp Đông Nam Á đang tìm cách mở rộng phạm vi tiếp cận và tiếp cận thị trường vốn toàn cầu”.

Trong khi đó, tờ Wall Street Journal nhận định, động thái nộp hồ sơ IPO của VNG diễn ra trong bối cảnh thị trường niêm yết mới tại Mỹ vừa thức dậy sau một giấc ngủ dài. Tuần trước, cổ phiếu VFS của VinFast đã gây chấn động với chuỗi 5 phiên tăng điểm liên tiếp.

Trên thực tế, VNG đã “ấp ủ” kế hoạch niêm yết cổ phiếu trên sàn chứng khoán quốc tế từ nhiều năm nay. “Kỳ lân công nghệ” của Việt Nam từng ký thỏa thuận sơ bộ với Nasdaq về việc tiến hành IPO vào năm 2017 nhưng mãi đến năm nay, doanh nghiệp này mới có thêm động thái mới.

Như Kinhtechungkhoan.vn từng đưa tin, sáng 24/8, Công ty CP VNG (UPCoM: VNZ) đã thông báo về việc công ty holding của họ là VNG Limited chính thức nộp hồ sơ đăng ký theo mẫu F-1 lên Ủy ban Giao dịch chứng khoán Hoa Kỳ (SEC). Dự kiến, VNG sẽ chào bán ra công chúng (IPO) cổ phiếu phổ thông loại A tại sàn chứng khoán Nasdaq. Tại thời điểm công bố, VNG không tiết lộ về quy mô giao dịch và khoảng giá chào bán.

VNG đi “đường” nào để IPO, ai đang là chủ thực sự?

Đáng chú ý, hồ sơ đăng ký IPO mà VNG nộp cho SEC đã hé lộ những thông tin về cách thức IPO và cơ cấu cổ đông của doanh nghiệp này.

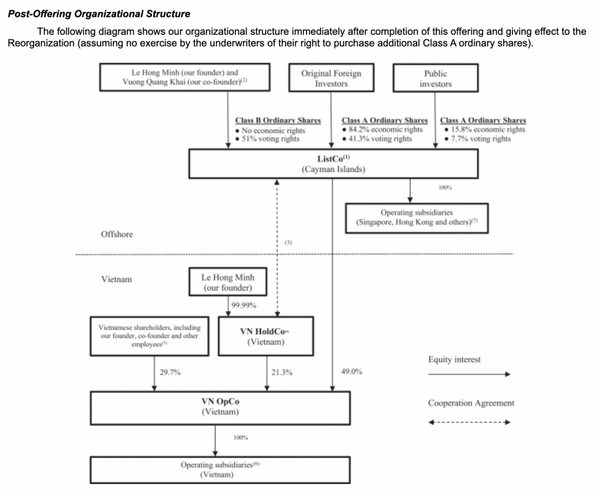

Về cách thức IPO, khác với VinFast, VNG không sử dụng SPAC (công ty mua lại có mục đích đặc biệt) làm “cửa sau” mà lựa chọn đi theo “con đường” VIE Structure (Variable Interest Entity: Mô hình sở hữu đặc biệt) để lên sàn chứng khoán Mỹ.

Đây là cách làm mà nhiều ông lớn công nghệ Trung Quốc như Alibaba, JD.com, Tencent, Didi Global… từng thực hiện. Theo đó, các doanh nghiệp này đều thành lập một pháp nhân có trụ sở tại nước ngoài (offshore SPV) để tiến hành niêm yết pháp nhân này trên sàn chứng khoán Mỹ. Pháp nhân nước ngoài này sẽ có hợp đồng với pháp nhân nước sở tại, với các điều khoản cụ thể về quyền kiểm soát hoạt động và quyền sở hữu.

Ở trường hợp của VNG, pháp nhân có trụ sở tại nước ngoài (offshore SPV) là VNG Limited - một tổ chức nước ngoài có trụ sở tại “thiên đường thuế” Cayman.

|

| Cấu trúc VIE Structure mà VNG sử dụng trong kế hoạch IPO tại Mỹ |

Theo cấu trúc sở hữu được thể hiện trong hồ sơ gửi SEC, VNG Limited là doanh nghiệp tiến hành niêm yết (Listed Co), trực tiếp nắm giữ 49% cổ phần của VNG (được gọi là OpCo, công ty điều hành) và gián tiếp sở hữu 21,3% cổ phần thông qua thỏa thuận với công ty holding (HoldCo) tại Việt Nam (mà cụ thể ở đây là Công ty CP Công nghệ Big V). Big V hiện tại do Tổng Giám đốc Lê Hồng Minh nắm giữ 99,99% cổ phần.

Cũng theo hồ sơ này, VNG Limited phát hành 2 loại cổ phiếu hạng A (nắm 100% lợi ích kinh tế nhưng chỉ giữ 49% quyền biểu quyết) và cổ phiếu hạng B (không có lợi ích kinh tế nhưng có 51% quyền biểu quyết).

Trong đó, cổ phiếu hạng B được phát hành cho nhà sáng lập Lê Hồng Minh và nhà đồng sáng lập Vương Quang Khải. Hồ sơ nêu rõ, ông Minh sẽ nắm giữ 88,2% còn ông Khải sẽ nắm giữ 11,8% số cổ phiếu phổ thông loại B đang lưu hành sau khi hoàn thành đợt chào bán và tái tổ chức. Tỷ lệ thực hiện quyền biểu quyết tương ứng lần lượt là 45% và 6%.

Trong khi đó, cổ phiếu hạng A được phát hành cho các nhà đầu tư nước ngoài ban đầu và nhà đầu tư đại chúng với tỷ lệ thực hiện quyền khác nhau. Cụ thể, các nhà đầu tư nước ngoài ban đầu nắm 84,2% lợi ích kinh tế và 41,3% quyền biểu quyết, còn các nhà đầu tư đại chúng chỉ nắm 15,8% lợi ích kinh tế và 7,7% quyền biểu quyết.

|

| Cơ cấu cổ đông và phân bổ quyền lực tại VNG Limited |

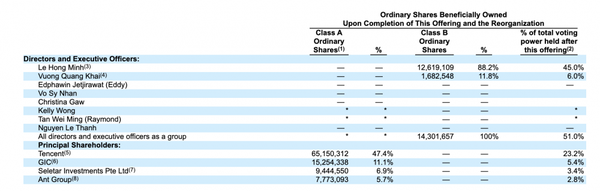

Đáng chú ý, danh sách những cổ đông chủ chốt sở hữu cổ phiếu hạng A của VNG Limited ghi nhận sự xuất hiện của những tập đoàn hàng đầu Trung Quốc như Tencent, Ant Group và các quỹ đầu tư của Chính phủ Singapore là Temasek và GIC.

Sau thời gian dài đồn đoán, cuối cùng Tập đoàn Công nghệ Tencent của tỷ phú Mã Tử Đằng đã được xác nhận là một trong những cổ đông chủ chốt của VNG. Doanh nghiệp này hiện nắm giữ 65,15 triệu cổ phiếu loại A của VNG thông qua 2 pháp nhân là Tenacious Bulldog Holdings và Prosperous Prince Enterprises Limited. Với việc nắm giữ 47,4% số lượng cổ phiếu loại A, tỷ lệ thực hiện quyền biểu quyết của Tencent là 23,2%.

Trong khi đó, quỹ đầu tư quốc gia Singapore GIC (thông qua Gamvest Pte) sở hữu 15,25 triệu cổ phiếu loại A, tương đương 5,4% quyền biểu quyết; còn Seletar Invesments (công ty con của Temasek) sở hữu 9,44 triệu cổ phiếu loại A, tương ứng 3,4% quyền biểu quyết.

Ngoài những tổ chức nói trên, danh sách nhà đầu tư của VNG có thêm sự hiện diện của Tập đoàn Tài chính Ant Group của tỷ phú Jack Ma. Đơn vị này nắm giữ 7,77 cổ phiếu loại A, tương ứng 2,8% quyền biểu quyết.

Cũng cần nói thêm, bên cạnh số cổ phiếu hiện hữu, VNG Limited sẽ phát hành thêm 7,5 triệu cổ phiếu cho Tencent sau khi hoàn tất IPO. Theo đó, hai tập đoàn của Trung Quốc là Tencent và Ant Group sẽ sở hữu gần 73 triệu cổ phiếu hạng A, tương đương 53,1% lợi ích kinh tế của VNG Limited. Tuy nhiên, hai đơn vị này chỉ nắm giữ 26% quyền biểu quyết.

Như vậy, với việc nắm giữ 51% quyền biểu quyết 51%, hai nhà sáng lập VNG là ông Lê Hồng Minh và ông Vương Quang Khải vẫn giữ quyền chi phối đối với những quyết sách quan trọng của VNG Limited.

| "Kỳ lân công nghệ" VNG hẹn gặp VinFast ở sàn Nasdaq “Kỳ lân công nghệ” Việt Nam VNG công bố kế hoạch niêm yết trên sàn Nasdaq thông qua công ty holding là VNG Limited. |

| Tổng Giám đốc Lê Hồng Minh bán cổ phiếu VNZ với giá 945 ngàn đồng/cp nhưng vẫn "bị hớ" Ông Lê Hồng Minh, Thành viên HĐQT kiêm Tổng Giám đốc Công ty CP VNG (UPCoM: VNZ) vừa bán thành công 983.783 triệu cổ phiếu ... |

| Doanh nghiệp tuần qua: VinFast "bùng nổ" trên đất Mỹ, Xây dựng Hòa Bình "tiến công" thị trường Trung Đông Nổi bật trong tuần qua là những bước đi chiến lược của VinFast, Vinhomes, VNG và Xây dựng Hoà Bình trong quá trình phát triển ... |

Hà Lê