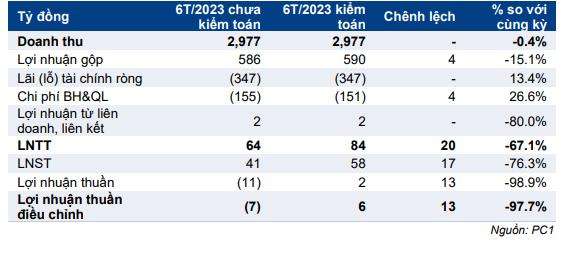

Theo báo cáo soát xét bán niên 2023 của PC1, lợi nhuận thuần của Công ty đã chuyển từ âm 11 tỷ đồng thành dương 13 tỷ đồng. Cùng với đó, lợi nhuận sau thuế cũng tăng từ 41 tỷ đồng lên 58 tỷ đồng (tăng 17 tỷ đồng). Tuy nhiên, kết quả trên vẫn giảm 67,1% so với cùng kỳ. Sự biến động đó được giải thích là do chênh lệch từ các khoản chi phí bán hàng, quản lý và hoàn nhập bảo hành xây dựng dựa trên các chuẩn mực kế toán.

margin:0px;" title="Nguồn: Công ty Cổ Phần Tập Đoàn PC1"> margin:0px;" title="Nguồn: Công ty Cổ Phần Tập Đoàn PC1"> |

| Nguồn: Công ty CP Tập đoàn PC1 |

Trong 6 tháng đầu năm 2023, doanh thu của Công ty đạt 2.977 tỷ đồng, tương ứng đạt gần 30% so với kế hoạch kinh doanh đề ra (khoảng 9,450 tỷ đồng). Doanh thu mảng điện năng sụt giảm, trong khi doanh thu khai khoáng bị trì hoãn. Ngoài ra, chi phí lãi vay tăng cao với giá trị là 421 tỷ đồng so với mức 250 tỷ đồng của cùng kỳ năm 2022.

Hiện nay, doanh thu của PC1 ở các mảng xây lắp thiết bị ngành điện chiếm đến 30,8% trong cơ cấu doanh thu, tăng 26% so cùng kỳ; mảng bán sản phẩm điện thứ cấp chiếm 22,4% cơ cấu doanh thu; mảng hàng hóa vật tư chiếm 22% cơ cấu doanh thu. Đây là ba mảng kinh doanh đóng góp chủ yếu và doanh thu chủ lực của PC1. Ngoài ra, PC1 cũng đang tập trung khai thác các mảng sản phẩm mới là khu công nghiệp, bù đắp cho khoảng sản xuất công nghiệp và bán hàng điện năng thứ cấp bị sụt giảm trong nửa đầu năm kinh doanh 2023.

Tiềm năng tăng trưởng của PC1 nửa cuối năm 2023

Sau khu dự thảo quy hoạch mạng lưới điện VIII được thông qua, các nhà đầu tư kỳ vọng là PC1 sẽ được hưởng lợi lớn bởi nhu cầu xây lắp lưới truyền tải điện và phát triển dự án năng lượng tái tạo tăng ổn định, trong khi Công ty CP Tập đoàn PC1 được đánh giá là đơn vị có năng lực tổng thầu EPC hàng đầu tại Việt Nam. Tình hình thời tiết đang trong giai đoạn chuyển giao. Được dự báo là sẽ gặp khó khăn trong năm nay, mảng thủy điện không được đánh giá quá cao.

Bên cạnh đó, theo đánh giá của chứng khoán VCBS, biên lãi gộp của PC1 tăng cao là nhờ vào giá sắt thép giảm mạnh trong nhiều năm trở lại đây, và kỳ vọng giá trị biên lãi sẽ duy trì đến cuối năm khi giá nguyên vật liệu vẫn có thể chạm đáy. Tuy nhiên, rất khó để PC1 ghi nhận tăng trưởng ở mảng này, bởi ít có dự án mới để triển khai. Ngoài ra, doanh nghiệp lớn trong ngành điện là EVN đang gặp khó khăn tài chính cũng sẽ làm tác động tiêu cực đến mảng EPC của công ty; hiện nay, PC1 có kế hoạch ký mới hợp đồng chuyển tiếp là 5,000 tỷ đồng.

|

| Nguồn: LME |

Mỏ Niken của PC1 cũng rất được các nhà sản xuất quốc tế quan tâm, và công ty quyết định bán cho Trafigura của Thụy Sĩ với giá cao hơn LME, sản lượng tối thiểu 5.000 tấn/lô hàng. Vì vậy, giá bán phần nhiều cũng sẽ gặp rủi ro khi giá trên sàn LME xuống thấp. Được đưa vào chạy hết công suất từ cuối tháng 4, nhưng các con số trên báo cáo tài chính của mảng Niken vẫn là một ẩn số. Ban lãnh đạo cũng chia sẻ mảng này không có biên lãi tốt, tuy nhiên vẫn được kỳ vọng sẽ là một điểm sáng trong bối cảnh 2023.

|

Cổ phiếu PC1 đã tăng trưởng mạnh trong 6 phiên liên tục, từ mức giá 25.2 nghìn đồng/ cổ lên 29,350 nghìn đồng/ cổ (phiên sáng ngày 7/9/2023), khoảng hơn 15%.

Cổ phiếu PC1 đang được giao dịch với Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E dự phóng 1 năm là 13,6 lần, thấp hơn 0.3 lần so với mức bình quân trong quá khứ là 14,7 lần.

Mặc dù vẫn có một số dự án xây dựng điện bị trì hoãn và những thách thức khác ngày càng gia tăng, CTCK Tp. Hồ Chí Minh nhận định rằng triển vọng dài hạn của PC1 vẫn khả quan và kỳ vọng mã cổ phiếu này sẽ được định giá lại. Mức giá HSC kỳ vọng cao nhất là 30.81 nghìn đồng/CP.

Xuân Hiểu