cổ phiếu ngành thép được MBS khuyến nghị " xu ti trong n style="max-width:100%; padding:0px; margin:0px;" title="Hai mã cổ phiếu ngành thép được MBS khuyến nghị "> cổ phiếu ngành thép được MBS khuyến nghị " xu ti trong n style="max-width:100%; padding:0px; margin:0px;" title="Hai mã cổ phiếu ngành thép được MBS khuyến nghị "> |

| Theo báo cáo của Hiệp Hội thép Châu Âu (Eurofer), nhu cầu thép tại EU sẽ giảm 3% so với cùng kỳ vào 2023 |

Theo báo cáo của Hiệp hội Thép Châu Âu (Eurofer), nhu cầu thép tại EU sẽ giảm 3% so với cùng kỳ vào 2023. Nhu cầu ở mức thấp khi các ngành tiêu thụ thép lớn như xây dựng là 35% và sản xuất ô tô là 18% bị ảnh hưởng bởi chính sách thắt chặt tại EU. Còn theo Hiệp hội Xây dựng Châu Âu (FIEC), tổng vốn đầu tư xây dựng dự kiến giảm 2,5% so với cùng kỳ vào 2023 trong bối cảnh lãi suất cao tác động đến nhu cầu bất động sản.

Tuy nhiên, sang năm 2024, nhu cầu được dự báo phục hồi hơn 6% trong 2024 lên mức 144 triệu tấn nhờ nhu cầu tăng nhẹ từ ngành xây dựng và sản xuất ô tô.

Theo FIEC, vốn đầu tư xây dựng dự kiến phục hồi 1,3% sẽ tác động tích cực tới nhu cầu sử dụng thép trong lĩnh vực này. Trong khi đó, Hiệp hội Các nhà sản xuất ô tô (ACEA) nhận định, sản lượng sản xuất xe trong năm 2024 đạt 11,7 triệu xe, tăng 3% so vời cùng kỳ khi nhu cầu phục hồi với kì vọng chính sách tiền tệ được nới lỏng.

|

| Tăng trưởng dự báo ngành xây dựng và sản xuất ô tô |

Bên cạnh EU, Ấn Độ được dự báo sẽ là điểm sáng tiêu thụ thép trên thế giới trong bối cảnh Chính phủ nước này dự kiến giải ngân 120 tỷ USD cho đầu tư công trong năm tới. Theo Hiệp hội Thép Ấn Độ (ISA), nhu cầu thép dự báo tăng trưởng hơn 7,5% so vời cùng kỳ vào 2024 và đạt mức 129 triệu tấn.

Trong năm 2023, nhu cầu suy giảm tại EU và Trung Quốc khiến nhu cầu thép thế giới dự kiến đi ngang so vời cùng năm ngoái. Tuy nhiên EU và Ấn Độ sẽ là điểm sáng hỗ trợ nhu cầu trên thế giới và Hiệp hội Thép thế giới (WSA) dự báo, nhu cầu thép sẽ phục hồi 1,9% lên mức 1,8 tỷ tấn thép vào năm 2024.

Tiêu thụ thép tại Trung Quốc suy yếu do thị trường bất động sản ảm đạm

Lĩnh vực bất động sản chiếm khoảng 33% nhu cầu thép tại Trung Quốc cho thấy dấu hiệu ấm lên trong bối cảnh nguồn cung dư thừa trở thành vấn đề nghiêm trọng cản trở sự phục hồi. Trong tháng 10/2023, giá nhà Trung Quốc tiếp tục điều chỉnh và giảm tháng thứ 3 liên tiếp với mức giảm 0,42% khi nhu cầu mua nhà vẫn ở mức thấp với doanh số bán nhà có mức suy giảm cao nhất từ đầu năm với con số gần 34% so với cùng kỳ.

Chính phủ Trung Quốc tiếp tục đưa ra những chính sách hỗ trợ thị trường bất động sản nước này với mục tiêu chính là kích thích nhu cầu của người dân thông qua các hình thức như: nới lỏng quy định cho vay thế chấp; giảm lãi vay thế chấp mua nhà; gia hạn một số biện pháp trong chính sách “16 điểm”.

|

| Doanh số bán nhà tại Trung Quốc giảm mạnh |

MBS đánh giá, các biện pháp hiện nay như giảm lãi vay mua nhà hay nới lỏng điều kiện cho vay sẽ tác động tích cực tới nhu cầu đặc biệt với đối tượng mua nhà lần đầu tại Trung Quốc và các biện pháp hỗ trợ nêu trên cần thời gian để phát huy tác dụng.

Ngoài ra, MBS cũng dự phóng thị trường bất động sản nước này có thể ấm lên vào 2024. Nhu cầu thép tại Trung Quốc dự kiến giảm nhẹ 1% so với cùng kỳ vào năm 2023 theo dự báo của S&P Global, trước khi đi ngang vào năm 2024 trong bối cảnh Chính phủ nước này đẩy mạnh đầu tư cơ sở hạ tầng.

Như vậy, đến thời điểm cuối quý III/2023, giá HRC tại EU và Mỹ duy trì quanh mức 700 – 750 USD/tấn, giảm khoảng 10% so với cùng kỳ khi nguồn cung ổn định và nhu cầu vẫn ở mức thấp. Trong giai đoạn cuối năm vẫn chưa được cải thiện khiến giá thép trung bình năm 2023 tại EU và Mỹ đạt mức 800 – 820 USD/tấn, giảm 15% so vời cùng kỳ.

Sang năm 2024, nhu cầu trên thế giới dự kiến tăng trưởng 1,9% so vời cùng kỳ (theo dự báo của WSA) khi EU và Ấn Độ hồi phục lần lượt 5,6% và 7,5% so với cùng kỳ. Nguồn cung thép toàn cầu dự kiến giảm nhẹ 1% do tác động từ Trung Quốc khi nước này thực hiện kế hoạch cắt giảm sản lượng 2% trong năm tới. Theo dự báo của WSA, giá thép thế giới trong năm 2024 dự kiến tăng nhẹ 3,5% so với cùng kỳ trong bối cảnh nhu cầu hồi phục và nguồn cung thắt chặt.

Thị trường thép nội địa và xuất khẩu của Việt Nam sẽ phục hồi tích cực cả về giá về sản lượng

Sau 9 tháng 2023, sản lượng tiêu thụ thép nội địa đạt 10,8 triệu tấn, giảm 27% so với cùng kỳ chủ yếu đến từ mức giảm gần 26% của thép xây dựng (chiếm 30% sản lượng toàn ngành). Tiêu thụ thép xây dựng ở mức thấp trong bối cảnh ngành bất động sản trầm lắng khi nguồn cung dự án giảm mạnh.

Ngoài ra, vướng mắc pháp lý cũng như khó khăn trong việc xác định tiền đền bù đã kéo dài quá trình triển khai của các dự án BĐS. Do đó, nguồn cung BĐS trên cả nước giảm mạnh sau 9 tháng 2023. Sau 3 quý, theo thống kê của CBRE, nguồn cung căn hộ tại TP. Hồ Chí Minh giảm 60% đạt trên 7.750 căn hộ và tại TP. Hà Nội nguồn cung giảm 42% về mức 7.000 căn hộ. Nhu cầu tiêu thụ thép yếu do nguồn cung BĐS sụt giảm khiến giá thép xây dựng giảm mạnh về mức trung bình 14,1 triệu đồng/tấn.

MBS dự báo cho cả năm 2023, giá thép nội địa duy trì quanh mức 13,9 triệu VNĐ, giảm 20% so với cùng kỳ.

Theo báo cáo của CBRE, nguồn cung căn hộ dự kiến cải thiện kể từ năm 2024 nguồn cung căn hộ tại TP. Hà Nội dự kiến tăng hơn 33% so với cùng kỳ vào năm 2024, đạt mức 20.000 căn hộ và tại TP. HCM nguồn cung đạt khoảng 12.000 căn, tăng 31% so với cùng kỳ. Nguồn cung căn hộ phục hồi sẽ tác động tích cực đến nhu cầu tiêu thụ thép xây dựng nội địa.

|

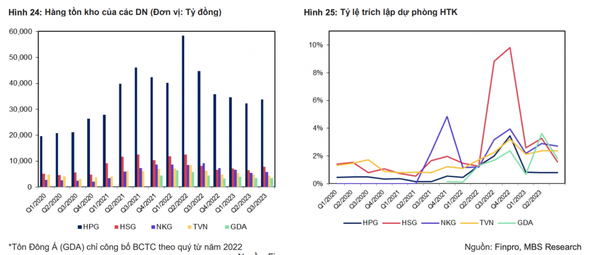

| Hàng tồn kho các doanh nghiệp |

Hơn nữa, Chính phủ đã ban hành 1 số biện pháp hỗ trợ thị trường bất động sản kể từ đầu năm 2023 nhằm giải quyết vướng mắc pháp lý các dự án. Các chính sách nổi bật như Nghị định 33/NĐ – CP, Nghị định 10/2023/NĐ – CP với mục tiêu tháo gỡ vướng mắc pháp lý nhằm cải thiện nguồn cung thị trường trong thời gian tới. Luật Đất Đai sửa đổi dự kiến thông qua vào tháng 10/2023 với quy định rõ ràng hơn về thủ tục đền bù, giải phóng mặt bằng sẽ khơi thông nguồn cung và góp phần giúp thị trường ấm trở lại.

Điểm sáng đã xuất hiện khi nguồn cung tại TP. Hồ Chí Minh trong quý III/2023 đạt hơn 3.600 căn hộ, hồi phục 187% so với cùng kỳ theo thống kê của CBRE. Các chủ đầu tư lớn như Nam Long hay Vinhomes mở bán phân khúc bình dân và đạt tỷ lệ hấp thụ cao trên 65%. MBS kì vọng các yếu tố tích cực từ giá thép thế giới và thị trường bất động sản phục hồi từ giữa năm 2024 thúc đẩy giá thép nội địa. Nhờ đó, giá thép xây dựng dự kiến phục hồi lên mức 15 triệu VNĐ/tấn, tăng 8% so với cùng kỳ vào 2024.

Các chuyên gia cũng dự báo về doanh nghiệp thép dự kiến tăng trưởng 40% so với cùng kỳ trong năm 2024 nhờ vào các yếu tố sau: Doanh thu dự kiến hồi phục 25% so với cùng kỳ nhờ sản lượng và giá bán tăng trưởng 9% và 8% so với cùng kỳ; biên lợi nhuận gộp phục hồi lên mức 13% (so với khoảng 8% của năm 2023); chi phí tài chính giảm 30% so với cùng kỳ trong bối cảnh áp lực tỷ giá và chi phí lãi vay hạ nhiệt.

Trên cơ sở đó, các chuyên gia cũng khuyến nghị đối với 2 mã cổ phiếu.

Thứ nhất, đó là cổ phiếu HPG của Công ty CP Tập đoàn Hoà Phát.

Trong năm 2023, sản lượng tiêu thụ dự kiến đạt 6,3 triệu tấn thép XD, HRC và phôi thép giảm 12% so với cùng kỳ, doanh thu đạt 114.928 tỷ đồng, giảm 18% so với cùng kỳ và lợi nhuận ròng dự kiến đạt 6.337 tỷ đồng, giảm 29% so với cùng kỳ.

Bước sang 2024, giá thép xây dựng và sản lượng bán hàng dự kiến phục hồi 8% và 7% so với cùng kỳ với kì vọng về thị trường bất động sản phục hồi kể từ giữa năm 2024. Trong đó, sản lượng xuất khẩu đạt 2,1 triệu tấn, tăng 5% nhờ nhu cầu thế giới kì vọng phục hồi. Lợi nhuận sau thuế của HPG trong năm 2024 có thể đạt hơn 10.929 tỷ đồng, tăng 70% nhờ các yếu tố như: Giá bán và sản lượng phục hồi trên 7%; biên lợi nhuận gộp phục hồi lên mức 12,8% nhờ giá bán cải thiện và nguyên liệu giảm nhẹ; tỷ giá ổn định hơn so với cùng kỳ giúp chi phí tài chính giảm 30%.

Như vậy, mức định giá P/B đang ở dưới trung bình trong 2 chu kì gần nhất; khuyến nghị mua với giá mục tiêu 32. 900 đồng/cp.

Thứ hai, đó là cổ phiếu NKG của Công ty CP Thép Nam Kim

Trong năm 2023, sản lượng tiêu thụ dự kiến đạt 854.878 tấn, giảm 2, 3% so với cùng kỳ, doanh thu ở mức 18.759 tỷ đồng, giảm 18, 7% so với cùng kỳ và lợi nhuận ròng đạt 179 tỷ đồng (hồi phục từ mức lỗ 126 tỷ đồng).

Giá tôn mạ xuất khẩu dự kiến phục hồi lên mức 945 USD/tấn, tăng 8% trong bối cảnh nhu cầu phục hồi tại Mỹ và EU trong năm 2024. Bên cạnh đó, sản lượng xuất khẩu dự báo tiếp tục hồi phục 5% khi nguồn cung tại EU vẫn bị ảnh hưởng bởi giá điện tăng.

Lợi nhuận sau thuế của NKG trong năm 2024 có thể đạt 555 tỷ đồng, tăng 66% so với cùng kỳ nhờ các yếu tố sau: Giá bán và sản lượng tăng trưởng trên 5% so với cùng kỳ; Biên lợi nhuận gộp phục hồi lên mức 7,1% vào năm 2024 ( so với khoảng 8% dự báo của năm 2023); Giá cước vận tải hạ nhiệt giúp chi phí vận chuyển giảm 30%so với cùng kỳ.

Như vây, mức định giá P/B đang ở dưới trung bình trong 2 chu kì gần nhất; khuyến nghị mua với giá mục tiêu 25.850 đồng/cp.

| Mirae Asset: Giá điện tăng có thể khiến ngành thép mất 23% lợi nhuận Theo ước tính, chi phí điện chiếm khoảng 9-10% giá vốn hàng bán đối với doanh nghiệp sản xuất thép, mức này cũng tương đương ... |

| Sàn Đại Liên (Trung Quốc) hạn chế giao dịch quặng sắt sau khi giá tăng "chóng mặt" Hôm qua, Sàn giao dịch hàng hóa Đại Liên (DCE) của Trung Quốc đã đặt giới hạn về khối lượng giao dịch đối với hợp ... |

| Giá thép liên tục thăng hoa, cổ phiếu thép kỳ vọng bứt phá Giá thép liên tục thăng hoa trong thời gian gần đây là động lực giúp nhóm cổ phiếu thép liên tục thể hiện sức mạnh ... |

Tiểu Vy