Thị trường Trái phiếu doanh nghiệp" data-glossary-english="Corporate Bond" data-glossary-def="Chứng khoán nợ do doanh nghiệp phát hành để huy động vốn.">trái phiếu doanh nghiệp (TPDN) trong 6 tháng đầu năm 2023 với điểm nhấn là sự ra đời của Nghị định 08/2023 đã đưa ra được một hành lang pháp lý phù hợp cho việc giãn/hoãn thanh toán nợ gốc/lãi trái phiếu, điều này đã giúp hoạt động phát hành trên thị trường sơ cấp đã phần nào tích cực hơn:

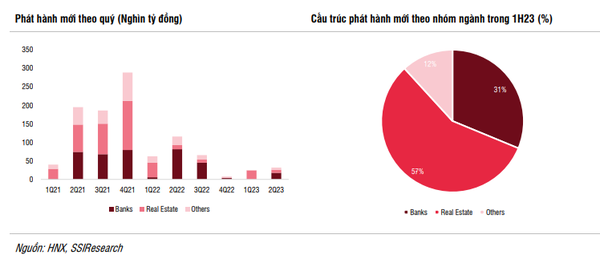

Cụ thể là khối lượng phát hành mới có dấu hiệu phục hồi từ quý 2 sau khi Nghị định 08 có hiệu lực. trong đó, lĩnh vực bất động sản dẫn đầu và chiếm 57% tổng lượng phát hành và ngân hàng đứng thứ hai, với 31%.

Doanh nghiệp có xu hướng tập trung hơn vào việc đàm phán giãn/hoãn nợ với các trái chủ hơn là tăng tốc mua lại như đã thấy vào cuối năm 2022.

|

Trong báo cáo Triển vọng thị trường TPDN Việt Nam 6 tháng cuối năm 2023 của Chứng khoán SSI, việc phát triển thị trường TPDN như một kênh cấp vốn trung và dài hạn cho nền kinh tế là một trọng tâm chính sách trong Chiến lược Phát triển Thị trường Chứng khoán.

Trên thực tế, thị trường TPDN không chỉ giúp giảm tải cho thị trường tiền tệ (tín dụng từ các ngân hàng) mà còn giúp đa dạng hóa danh mục đầu tư cho nhiều nhà đầu tư.

Vì vậy, Chính phủ đã đặt mục tiêu dư nợ thị trường TPDN phải đạt 20% GDP vào năm 2025 (hiện nay khoảng 14% GDP). Sau những động thái mang tính thanh lọc thị trường trong năm 2022, việc tiếp tục tái cấu trúc, minh bạch hóa thị trường, lấy lại niềm tin của nhà đầu tư vẫn sẽ là ưu tiên chính sách trong dài hạn.

|

| Ra đời sàn giao dịch TPDN một khởi đầu tốt, nhưng chỉ khi giữ được quy mô thanh khoản tốt với nhiều mã trái phiếu được giao dịch mới là điều cốt lõi cho việc có thể duy trì được lợi ích vốn có của một sàn giao dịch thứ cấp đối với thị trường nói chung. |

Ra đời sàn giao dịch TPDN thứ cấp

Thông tin đáng chú ý nhất trên thị trường TPDN trong thời gian qua này là việc đưa vào hoạt động sàn giao dịch TPDN phát hành riêng lẻ thứ cấp từ ngày 19/7/2023.

Nhìn chung, đây là một khởi đầu tốt, nhưng chỉ khi giữ được quy mô thanh khoản tốt với nhiều mã trái phiếu được giao dịch… thì mới là điều cốt lõi cho việc có thể duy trì được lợi ích vốn có của một sàn giao dịch thứ cấp đối với thị trường nói chung.

Đối với các quy định niêm yết/giao dịch, các tổ chức phát hành TPDN kể từ Nghị Định 153/2020 trở đi sẽ có tối đa ba tháng để bắt buộc đăng ký niêm yết với VSD. Sàn giao dịch này chỉ cho phép các giao dịch thỏa thuận đối với các TPDN đã đăng ký niêm yết và người mua phải là nhà đầu tư chuyên nghiệp trong khi đối với người bán thì chưa có quy định cụ thể do vẫn còn những khoảng cách pháp lý giữa Nghị định 153 và Nghị định 65.

Theo ước tính của SSI, sẽ có tổng cộng 733.000 tỷ đồng trái phiếu hoặc 455 tổ chức phát hành phải đăng ký ở HNX trong vòng ba tháng kể và cho đến nay, chỉ có 19 mã phát hành từ Tracodi, Vietcombank và Vinfast đã được đăng ký với tổng giá trị là 9.000 tỷ đồng.

Lợi ích của sàn giao dịch TPDN thứ cấp

Về lợi ích của sàn giao dịch thứ cấp, thứ nhất là sự minh bạch cho thị trường. Trước đây, mặc dù các tổ chức phát hành có nghĩa vụ báo cáo thông tin các đợt phát hành cho HNX, việc tiếp cận đến các thông tin về đợt phát hành như mục đích phát hành, thế chấp/cầm cố cho ngân hàng để đảm bảo nghĩa vụ trả nợ.">tài sản đảm bảo, lãi suất phát hành hay tổ chức tham gia lưu ký hay thông tin về dư nợ TPDN còn lại hoặc tính hình tài chính của tổ chức phát hành là khá khó khăn. Bên cạnh đó, các giao dịch thứ cấp và việc quan sát được dòng tiền trên thị trường thứ cấp là điều gần như không thể trong thời gian qua do thiếu thị trường công khai.

Do đó, sàn giao dịch này có thể cung cấp cho các nhà đầu tư một cách tiếp cận dễ dàng và chính thức hơn để nghiên cứu và theo dõi đường cong lợi suất/biến động giá, đặc biệt là với các tổ chức phát hành chưa niêm yết.

Thứ hai, mục tiêu chính của sàn giao dịch trái phiếu thứ cấp là cung cấp thanh khoản cho các nhà đầu tư. Chỉ khi giữ được quy mô thanh khoản tốt, với nhiều mã trái phiếu được giao dịch… thì mới là điều cốt lõi cho việc có thể duy trì được lợi ích vốn có của một sàn giao dịch thứ cấp đối với thị trường nói chung.

Thứ ba, trong một thị trường hiệu quả, các giao dịch của người mua và người bán trên thị trường thứ cấp sẽ quyết định xu hướng của lợi suất TPDN và đó sẽ là những chỉ báo mang tính định hướng để xác định các rủi ro về sức khỏe tài chính của nhà phát hành hay các biến động vĩ mô trên thị trường.

Với tất cả những lợi ích trên, SSI đánh giá việc xuất hiện của sàn giao dịch TPDN thứ cấp sẽ giúp nhu cầu TPDN có thể phục hồi, trước hết là từ các nhà đầu tư tổ chức với nguồn vốn dồi dào và nhu cầu đa dạng hóa danh mục đầu tư.

Đối với các nhà đầu tư cá nhân, có lẽ còn nhiều việc phải làm để khôi phục lại niềm tin và tâm lý đầu tư. Một điểm hỗ trợ cho thị trường này là môi trường lãi suất hiện tại đang có xu hướng giảm sẽ phần nào cải thiện nhu cầu đối với TPDN

Giải pháp để giải quyết các vấn đề đang tồn tại

Trong ngắn hạn, Chính phủ tiếp tục nghiên cứu thêm các giải pháp để giải quyết các vấn đề đang tồn tại, chẳng hạn như xếp hạng TPDN dựa trên khả năng thanh toán do Bộ Tài chính đánh giá hoặc ban hành các nghị định, thông tư đối với những vấn đề Thông tư 02 chưa quy định cho trái phiếu DN hoặc sửa đổi Nghị định 155/2020 để rút ngắn quy trình phê duyệt phát hành ra công chúng.

SSI tin rằng việc nhanh chóng đưa ra danh sách xếp hạng TPDN dựa trên khả năng thanh toán sẽ là một cách tiếp cận hợp lý nhằm phân loại các tổ chức phát hành theo rủi ro và từ đó có các cách hỗ trợ khác nhau.

Thứ hai, để khôi phục nhu cầu trái phiếu và niềm tin của nhà đầu tư cá nhân, SSI cho rằng việc định hình lại cấu trúc thị trường, giảm thiểu tỷ lệ tham gia trực tiếp của các nhà đâu tư cá nhân sẽ cần được xem xét. Trong đó các bên tổ chức trung gian (ngân hàng, công ty chứng khoán, quỹ trái phiếu) sẽ cần tuân thủ các tiêu chuẩn và trách nhiệm cao hơn phân phối. Việc điều phối dòng vốn từ các nhà đầu tư cá nhân sang một kênh bảo vệ và chuyên nghiệp hơn, thay vì chỉ dựa vào một kênh phân phối đơn giản và trực tiếp như hiện tại.

Cuối cùng, cần ban hành thêm các chính sách và văn bản quy phạm pháp luật để hoàn thiện khuôn khổ về việc xử lý tài sản đảm bảo và các quy đinh về công bố vỡ nợ, cũng như các biện pháp xử lý tiếp theo.

| Sàn giao dịch TPDN riêng lẻ chính thức vận hành, NĐT cần hiểu rõ thông tin trước khi mua và bán trái phiếu Sở Giao dịch Chứng khoán Hà Nội (HNX) đã chính thức khai trương hệ thống giao dịch trái phiếu doanh nghiệp (TPDN) riêng lẻ từ ... |

| Bốn nhiện vụ của UBCKNN nhằm phát triển thị trường trái phiếu doanh nghiệp Việc phát triển thị trường TPDN riêng lẻ lành mạnh, ổn định, hiệu quả, minh bạch và bền vững góp phần tạo ra một nền ... |

| Thị trường trái phiếu doanh nghiệp đã vượt qua giai đoạn khó khăn nhất Sàn trái phiếu doanh nghiệp phát hành riêng lẻ vừa được đưa vào giao dịch cùng với xu hướng lãi suất tiếp tục giảm… là ... |

Quỳnh Nga