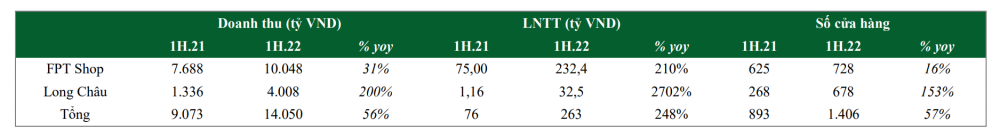

Quý 2.2022, FRT ghi nhận KQKD tăng trưởng ấn tượng khi DTT quý 2 năm 2022 đạt 6.213 tỷ đồng (+ 43% yoy); LNTT hợp nhất đạt 59 tỷ đồng (+59% yoy) giúp lợi nhuận ròng 1H.22 tăng trưởng 3,5 lần svck. Kết quả tích cực này chủ yếu đến từ sự mở rộng của mảng dược, và khả năng duy trì doanh thu tích cực của mảng bán lẻ ICT khi tác động của lạm phát thấp hơn dự kiến.

Về mảng bán lẻ ICT, doanh thu chuỗi FPT Shop đạt hơn 4.400 tỷ đồng trong Q2, lũy kế 6 tháng đạt 10.048 tỷ đồng (+30,6% svck). Tăng trưởng quý 2 giảm tốc so với quý 1 do đặc thù của mùa thấp điểm bán lẻ. Nhóm sản phẩm Apple đóng góp phần lớn doanh thu của FPT Shop (chiếm ~40%) đồng thời cũng là động lực tăng trưởng chính nhờ diễn biến tích cực của nhà Táo tại thị trường Việt Nam. Kế tiếp là nhóm laptop (~23% DT) nhưng doanh thu ghi nhận giảm so với cùng kì.

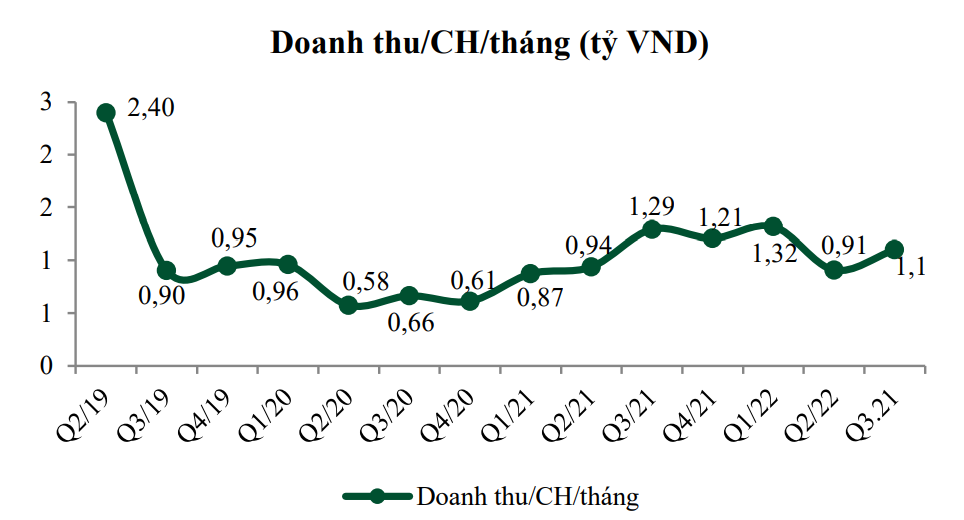

Về mảng bán lẻ dược phẩm, sự mở rộng mạnh mẽ của chuỗi Long Châu là điểm sáng chủ đạo của FRT trong năm 2022. Đến T6.22, chuỗi này có 678 cửa hàng (+69,5% so với cuối năm 2021), giúp doanh thu cả chuỗi 6T.22 tăng trưởng gấp đôi so với 6T.21. Doanh thu/ CH/ tháng tăng trưởng mạnh trong Q1, nhưng giảm trong Q2 ước tính khoảng 0,91 tỷ đồng (- 3% yoy và -31% qoq). Tại mức doanh thu này, Long Châu đạt điểm hòa vốn với biên LNTT khoảng 0,8%.

margin:0px;" title="Nguồn: VCBS"> margin:0px;" title="Nguồn: VCBS"> |

| Nguồn: VCBS |

Mảng dược là động lực dẫn dắt tăng trưởng cho FRT trong 5 năm tới

Dịch COVID 19 đem lại lợi thế vững vàng cho Long Châu để mở rộng mạnh mẽ sau thời kì lockdown, được thể hiện ở (1) việc đẩy nhanh tốc độ mở cửa hàng mới (2) Doanh thu/ CH ổn định (3) Điều chỉnh Product Mix và cải tiến hiệu quả hoạt động giúp tối đa hóa lợi nhuận cho Long Châu.

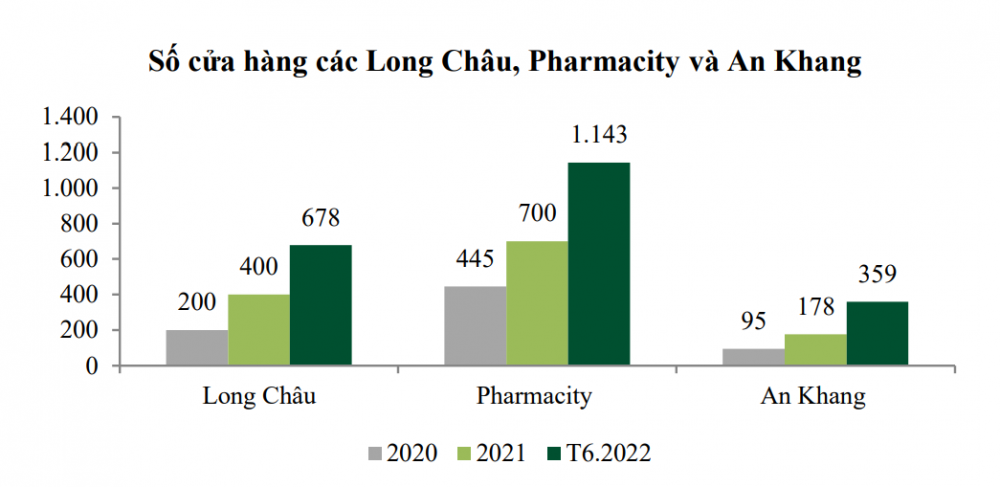

Đẩy nhanh tốc độ mở cửa hàng: Tính đến tháng 9 năm 2022, nhà thuốc Long Châu có tổng số 788 cửa hàng, tăng gần gấp đôi so với con số 400 cửa hàng vào cuối 2021. Sau 3 năm vận hành, 2022 là năm thể hiện những động thái mở rộng mạnh mẽ nhất của chuỗi dược này sau khi tìm ra công thức hòa vốn và có lãi nhẹ cuối năm ngoái. Theo đó, Long Châu hiện nay là nhà thuốc đứng thứ 2 về quy mô trên thị trường.

|

| Nguồn: VCBS |

Doanh thu/ CH ổn định trở lại sau khi loại bỏ yếu tố đột biến từ dịch COVID. Hiện nay cửa hàng Long Châu được xây dựng theo 3 quy mô, trong đó chủ yếu là loại hình khoảng 60-70 m2 và đạt điểm hòa vốn sau khoảng 6 tháng. Theo BLĐ chia sẻ, doanh thu/CH đạt mức trung bình 1,1 tỷ đồng/ tháng trong Q3.22, giảm 15% yoy nhưng tăng 21% qoq.

|

| Nguồn: VCBS |

COVID 19 đã tạo điều kiện để Long Châu gây dựng lòng tin và thương hiệu với người tiêu dùng. Điều này thể hiện qua lượng traffic khách hàng tự nhiên ra vào Long Châu tăng trưởng 30% so với mức trước COVID 19. Bên cạnh định vị là nhà thuốc số 1 về chất lượng và giá cả hợp lí (thấp hơn 10-15% so với thị trường), Long Châu cũng hướng tới đa dạng hóa danh mục sản phẩm sang thực phẩm chức năng và các sản phẩm chăm sóc sức khỏe để tối ưu hóa biên LN gộp của mình (Tỷ trọng thuốc >50%, TPCN ~ 30%, còn lại là các sản phẩm khác)

|

| Nguồn: VCBS |

Thị trường bán lẻ dược phẩm mở ra cơ hội lớn cho Long Châu

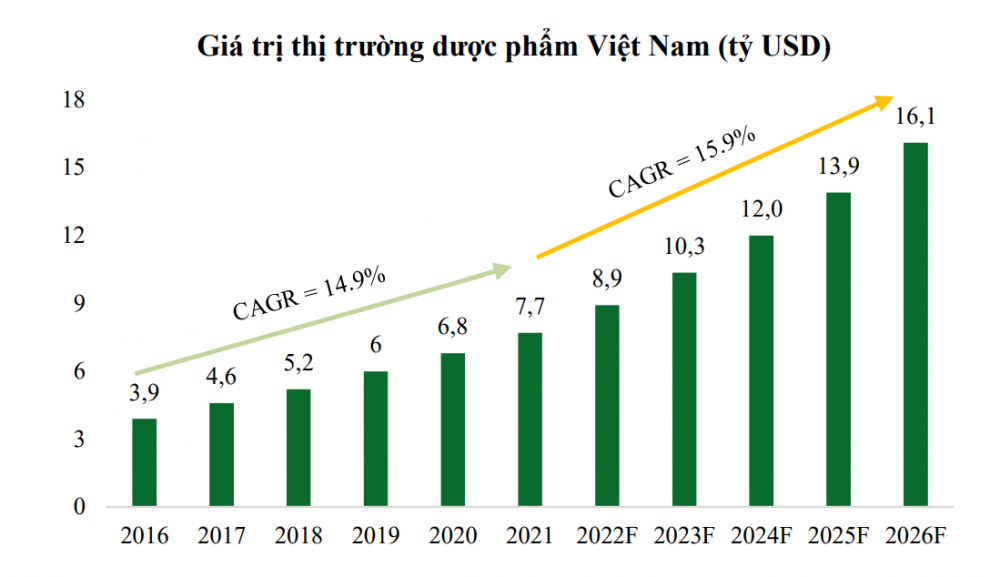

Theo BMI Research, thị trường dược phẩm Việt Nam dự kiến sẽ có tốc độ tăng trưởng cao với CAGR 15,9% trong giai đoạn 2021-2026, quy mô thị trường đạt hơn 16 tỷ USD. Chi tiêu bình quân hiện ở mức cao so với các nước trong khu vực thể hiện như cầu và sự quan tâm lớn của người dân Việt Nam tới sức khỏe, đặc biệt sau COVID 19.

Trong cơ cấu bán lẻ thuốc, thị trường mà FRT hướng tới là kênh OTC. Kênh này chiếm tỷ trọng khoảng 30% tổng doanh thu với quy mô dự kiến đạt 50.000 tỷ đồng trong 4 năm tới, nhưng có tính chất rất phân mảnh. Hơn 90% thuốc OTC đang được phân phối qua các cửa hàng nhỏ lẻ (khoảng 57.000 cửa hàng), còn lại là các chuỗi dược phẩm lớn như Pharmacity, Long Châu, An Khang (chỉ chiếm khoảng 5% toàn thị trường).

So với các nhà thuốc truyền thống, các chuỗi bán lẻ hiện đại ngày càng thể hiện nhiều điểm ưu việt hơn về chất lượng thuốc và giá cả (Long Châu), độ phủ nhanh (An Khang) cũng như sự tiện lợi (Pharmacity). VCBS tin rằng 5 năm tới sẽ là cơ hội các nhà bán lẻ này tăng trưởng mạnh mẽ để tái cấu trúc thị trường và chia lại miếng bánh thị phần.

|

| Nguồn: VCBS |

Theo chia sẻ từ BLĐ, FRT dự kiến sẽ tăng tổng số cửa hàng lên 3000 trong 5 năm tới với mục tiêu chiếm 30% thị phần bán lẻ OTC Việt Nam. Theo ước tính của VCBS dựa trên số cửa hàng Long Châu đã mở, quy mô dân số, diện tích và mức thu nhập của người dân các tỉnh thành, số cửa hàng FRT cần mở thêm để đạt được mục tiêu trên sẽ vào khoảng 2500, nâng tổng số cửa hàng toàn hệ thống lên 3.288 cho tới năm 2026.

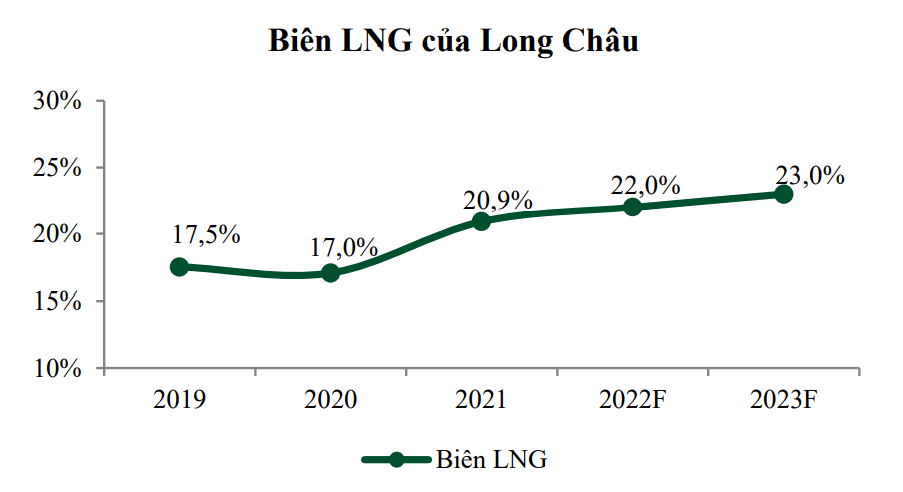

Về doanh thu, VCBS cho rằng 1,1 tỷ đồng/tháng là mức doanh thu hợp lí duy trì cho một cửa hàng để Long Châu dành nhiều dư địa hơn cho việc mở rộng về số lượng. Với mức doanh thu này, Long Châu sẽ tìm cách tối đa hóa lợi nhuận bằng cách (1) Gia tăng biên LNG nhờ product mix hướng tới sản phẩm có biên cao (2) Tăng hiệu quả kinh tế theo quy mô (3) Tối ưu hóa vận hành để giảm chi phí quản lí doanh nghiệp.

6T.2022, chuỗi Long Châu đem về 4.008 tỷ đồng doanh thu và 32,5 tỷ đồng LNTT, biên LNTT khoảng 0,8%. Kết quả này chủ yếu đến từ chi phí hoạt động cao trong trong nửa đầu năm (~ 23% so với 20,7% cùng kì) do tốc độ mở cửa hàng mới nhanh khi doanh thu chưa tăng kịp để bù đắp chi phí. Cho nửa cuối 2022, VCBS kì vọng biên lợi nhuận của Long Châu sẽ khả quan hơn khi doanh nghiệp đã đạt khoảng 70% KPI mở cửa hàng cho năm 2022, LNTT cả năm kì vọng vào khoảng 80-90 tỷ đồng.

Trong các năm tới, VCBS kì vọng Long Châu có thể gia tăng tốt hơn biên LNR nhờ cải thiện Product Mix và tối ưu chi phí. Mục tiêu biên ròng khoảng 3%-4% tương đương với mức trung bình của các chuỗi dược trên thế giới.

Chuỗi FPT Shop kì vọng tăng trưởng ổn định trên lợi thế có sẵn của FRT và chiến lược phát triển thị trường ngách

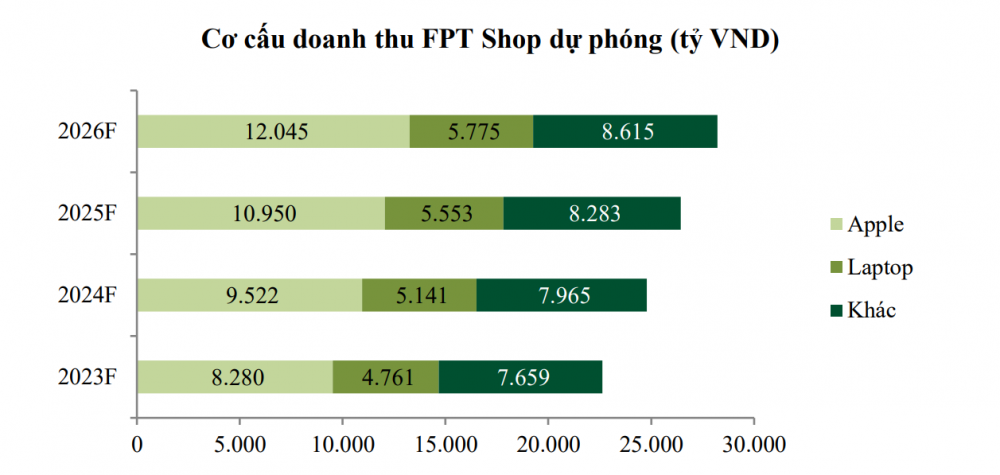

Doanh thu FPT Shop hiện nay chủ yếu đến từ Apple (40%), Laptop (23%) và các mảng còn lại như gia dụng, điện máy (37%). Trong nửa cuối 2022 cũng như triển vọng hai năm tới, VCBS cho rằng Apple sẽ là động lực tăng trưởng chính cho FPT Shop nói riêng và ngành ICT Việt nam nói chung, nhờ các yếu tố:

(1) Sự kiện mở bán Iphone 14 cuối năm 2022. Theo chia sẻ từ FRT, hiện số lượt đăng kí nhận thông tin về Iphone 14 tại FPT Shop đã lên đến 30.000 lượt đặt hàng. Với vị thế là đối tác lâu năm của Apple, VCBS tự tin vào triển vọng doanh thu Iphone cũng như mảng ICT của FPT Shop trong Q4 cũng như đầu 2023. Doanh thu Iphone ước tính của FPT Shop dao động khoảng 5000 – 6000 tỷ đồng.

(2) Xu hướng cao cấp hóa sản phẩm giúp FPT Shop duy trì doanh số. Trong bối cảnh lạm phát và lãi suất tăng cao, các sản phẩm thuộc phân khúc cao cấp như Apple vẫn ghi nhận tăng trưởng đáng ngạc nhiên (+115% yoy) do nhu cầu ít co giãn với giá. Trong bối cảnh nguồn cung ICT đang thu hẹp, giá bán các sản phẩm này còn có thể tăng cao. Doanh thu từ phân khúc hàng cao cấp sẽ trở thành động lực chính cho tăng trưởng của mảng bán lẻ ICT.

(3) Tiềm năng Việt Nam được Apple nâng hạng thị trường. Theo chia sẻ từ các chuyên gia bán lẻ, hiện Apple đang xếp Việt Nam ở cấp độ thị trường bậc 3 nhưng một số sản phẩm được áp dụng chế độ thị trường bậc 2. Nếu đợt mở bán Iphone 14 này thành công, khả năng Việt Nam được nâng hạng lên bậc 2 sẽ là rất lớn.

(4) Sự thu hẹp nhanh chóng của hàng xách tay. Tính đến cuối năm 2021, thị phần hàng chính hãng Apple tăng mạnh mẽ từ khoảng 30% năm 2019 lên khoảng 70% sau 2 năm COVID 19. VCBS cho rằng đại dịch đã góp phần tích cực vào việc thay đổi thói quen tiêu dùng của người Việt Nam từ hàng xách tay sang chính hãng. Với sự phát triển thần tốc của Apple, đây sẽ là động lực mạnh mẽ thúc đẩy doanh số cho các đối tác bán lẻ chính thức của Apple tại Việt Nam trong ít nhất là 2 năm tới.

Về laptop, VCBS cho rằng triển vọng tăng trưởng cho 2022-2023 là không quá tích cực khi động lực tăng trưởng là chưa rõ ràng cũng như các vấn đề về chuỗi cung ứng toàn cầu và nguy cơ lạm phát vẫn chưa được giải quyết. Trong kịch bản thận trọng, VCBS kì vọng chuỗi FPT sẽ tăng trưởng doanh thu với CAGR 6,8% trong từ 2022-2026.

Đà tăng trưởng chủ yếu đến từ: (1) Chiến lược mở rộng của FPT Shop tại các khu vực tier 2 và 3, (2) Tập trung vào thị trường ngách PC Gaming và Trung tâm Laptop, (3) Mở rộng ngành hàng sang mảng gia dụng góp phần tăng doanh thu trung bình/ cửa hàng.

|

| Nguồn: VCBS |

Khuyến nghị mua FRT với giá mục tiêu 85.750 đồng/cp

VCBS dự phóng doanh thu cả năm 2022 của FRT ở mức 28.606 tỷ đồng (27,2% yoy) và LNTT là 604 tỷ (+ 9,1% yoy), tương đương 81% KH 2022. Cụ thể, doanh thu từ chuỗi FPT Shop đạt 20.700 tỷ đồng, chiếm 72% và tăng trưởng 11,5% yoy; Long Châu đạt 7.906 tỷ, chiếm 28% và tăng trưởng 98.8% svck, chủ yếu đến từ việc mở rộng hơn 2 lần số cửa hàng hiện hữu.

Về biên LNG FRT sẽ có sự cải thiện tích cực trong 2022-2023 nhờ đóng góp lớn hơn từ mảng dược có biên tốt (~ 22-23%). Về chi phí bán hàng, VCBS thận trọng giả định vẫn ở mức cao trong ít nhất là 3 năm tới do Long Châu vẫn trong giai đoạn mở rộng.

Biên LNR theo đó cũng có sự tăng trưởng tốt trong 5 năm tới nhờ lợi nhuận tích cực của mảng dược phẩm (dự kiến LNTT khoảng 3-4% tới năm 2025)

VCBS tích cực về tiềm năng của mảng bán lẻ dược phẩm, khả năng mở rộng Long Châu cũng như vị trí dẫn đầu của nhà thuốc này về hiệu quả hoạt động. Cải thiện về biên LNR của Long Châu sẽ là động lực để FRT tăng trưởng LNST khoảng 30%/ năm trong 2 năm tới. Trong 2022, FRT có khả năng sẽ về đích với 28.606 tỷ đồng DTT và 484 tỷ đồng LNST (hoàn thành 81% KN2022).

Năm 2023, VCBS kì vọng FRT sẽ tiếp tục mở rộng nhanh Long Châu với doanh thu đạt 36.765 tỷ đồng DTT (+28% yoy), đồng thời quản lí chi phí bán hàng ổn định để hướng tới biên LNR tốt hơn ở mức 1,5% ~ 664 tỷ đồng LNST. VCBS ước tính EPS fwd 2023 của FRT đạt 5.601 đồng/CP, giá trị hợp lý của cổ phiếu là 85.750 VND tương ứng với Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E fwd 15,3. VCBS đưa ra khuyến nghị Mua đối với cổ phiếu FRT, tiềm năng tăng giá 28% so với giá đóng cửa 67.000 đồng ngày 04/10.

Thế Hưng