Ngành ngân hàng đi đầu trong chuyển đổi số năm 2022 | |

Lịch nghỉ Tết Dương 2023 của các ngân hàng và thời gian làm việc sau Tết |

Tăng trưởng cung tiền năm 2022 chỉ đạt khoảng 6-7%

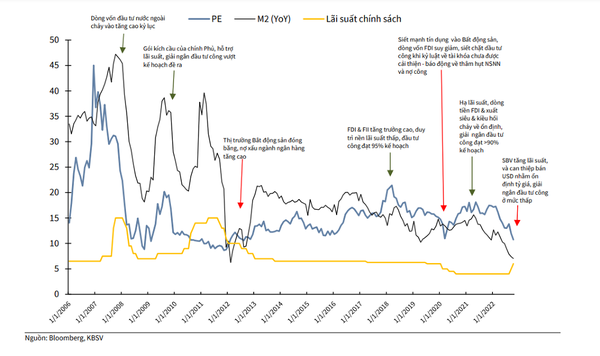

Trong báo cáo triển vọng thị trường công bố mới đây, Công ty CP Chứng khoán KB Việt Nam (KBSV) cho biết, năm 2022 tăng trưởng cung tiền M2 đạt mức thấp kỷ lục ước tính đạt 6-7%, so với mức bình quân 14% cho giai đoạn 2012- 2021 và là một trong những nguyên nhân quan trọng khiến thị trường chứng khoán Việt Nam lao dốc.

|

| Ảnh minh họa |

Việc M2 tăng ở mức thấp kỷ lục trong năm 2022 khiến điều kiện thanh khoản thị trường, hệ thống ngân hàng và cả nền kinh tế căng thẳng, đẩy mặt bằng lãi suất lên nền cao phần nào khiến chỉ số VN-Index diễn biến tiêu cực.

Nhìn lại giai đoạn 2006 - 2007, 2009, 2016 -2017, 2020 – 2021, thị trường chứng khoán Việt Nam đều có xu hướng tăng trưởng mạnh đi kèm với cung tiền M2 tăng cao (lớn hơn 14%).

Ngược lại, ở các giai đoạn 2011, 2018, và 2022, thị trường chứng khoán Việt Nam đều có xu hướng điều chỉnh đi kèm cùng tiền M2 tăng trưởng thấp (thấp hơn 12,5%) trước các yếu tố bất lợi bên trong và bên ngoài.

Theo KBSV, cung tiền sụt giảm do hai nguyên nhân. Thứ nhất là chính sách tiền tệ của Ngân hàng Nhà nước, khi tỷ giá và thị trường ngoại tệ bị chịu áp lực do cân đối cung cầu ngoại tệ và thị trường quốc tế có diễn biến bất lợi đã gây áp lực lên thị trường trong nước, buộc Ngân hàng Nhà nước phải bán ngoại tệ khi cần thiết để ổn định thị trường.

Thứ hai, chi tiêu giải ngân đầu tư công của chính phủ ở mức thấp. Theo Bộ Tài chính, ước tỷ lệ giải ngân vốn đầu tư công của cả nước 11 tháng năm 2022 mới đạt 52,43% kế hoạch. Trong khi đó, tiền của Kho bạc Nhà nước (KBNN) để tại Ngân hàng Nhà nước và hệ thống ngân hàng ước đạt hơn 900.000 tỷ đồng chưa được đẩy vào lưu thông. Cụ thể, tiền gửi của KBNN ở Ngân hàng Nhà nước là khoảng 600.000 tỷ đồng và hệ thống ngân hàng là 300.000 tỷ.

|

| Nguồn: KBSV |

Còn theo Chứng khoán Rồng Việt (VDSC), diễn biến thanh khoản hệ thống ngân hàng năm 2022 có thể thấy xu hướng chung là khó khăn do Ngân hàng Nhà nước bán ngoại tệ với mức cao kỷ lục khiến một lượng tiền đồng bị rút khỏi hệ thống.

Hơn nữa, từ tháng 6-9/2022, Ngân hàng Nhà nước tái sử dụng kênh bơm/hút vốn trên thị trường mở với xu hướng chủ đạo là rút ròng để đối phó với áp lực tỷ giá, sau đó mới chuyển sang bơm ròng mạnh bắt đầu tháng 10/2022 gắn với sự kiện Vạn Thịnh Phát.

Tăng trưởng cung tiền sẽ hồi phục lại trong năm 2023

KBSV dự báo, năm 2023 tăng trưởng cung tiền sẽ hồi phục lại dựa trên nền cơ sở thấp của năm 2022, song sẽ chịu tác động trái chiều.

Trong đó, tác động tích cực bao gồm Ngân hàng Nhà nước sẽ có dư địa để nới lỏng chính sách hơn trong năm 2023 khi áp lực tỷ giá và lạm phát được dự báo bớt căng thẳng, các đứt gãy chuỗi cung ứng dần được cải thiện và nhu cầu tiêu thụ toàn cầu sụt giảm giúp giá hàng hoá hạ nhiệt, trong khi Cục Dự trữ Liên bang Mỹ (Fed) được dự báo sẽ sớm kết thúc chu kỳ tăng lãi suất vào cuối quý I.

Ngân hàng Nhà nước có thể thực hiện lại nghiệp vụ mua USD, trong bối cảnh nguồn cung ngoại tệ tốt đến từ thặng dư thương mại, kiều hối và FDI, vay nợ ròng nước ngoài, qua đó giúp tăng dự trữ ngoại hối và hỗ trợ thanh khoản hệ thống, kéo giảm mặt bằng Interest Rate" data-glossary-def="Mức lãi mà ngân hàng trả cho người gửi tiền, phụ thuộc vào kỳ hạn và số tiền gửi.">lãi suất huy động cũng như cải thiện tăng trưởng cung tiền.

Tỷ lệ thực hiện giải ngân vốn đầu tư công kỳ vọng cải thiện dự báo đạt trên 80% kế hoạch (so với mức 75% của năm 2022), giúp khơi thông nguồn vốn bị tắc nghẽn ở KBNN, hỗ trợ thanh khoản nền kinh tế.

Ngược lại, tác động tiêu cực đến cung tiền có thể kể đến nhu cầu vay vốn mới của các doanh nghiệp và hộ gia đình dự báo suy giảm do mặt bằng lãi suất ở mức cao, trong khi điều kiện kinh doanh dự báo kém thuận lợi hơn trong năm 2023.

Thanh khoản hệ thống dù được dự báo bớt căng thẳng nhưng khó có thể sớm quay trở về mức ổn định. Rủi ro liên quan đến thị trường Trái phiếu doanh nghiệp" data-glossary-english="Corporate Bond" data-glossary-def="Chứng khoán nợ do doanh nghiệp phát hành để huy động vốn.">trái phiếu doanh nghiệp cũng đáng chú ý khi mà áp lực đáo hạn vào năm 2023 là rất lớn.

Một lượng tín dụng đáng kể sẽ được sử dụng để phục vụ mục đích tất toán trái phiếu doanh nghiệp, khiến nguồn cung tín dụng thực tế bị thu hẹp. Hơn nữa, trong kịch bản tiêu cực nợ xấu ngân hàng tăng mạnh dưới ảnh hưởng bởi sự đổ vỡ của thị trường trái phiếu doanh nghiệp, hoạt động cho vay của các ngân hàng nhiều khả năng sẽ bị thu hẹp đáng kể khiến cung tiền tăng trưởng chậm lại.

Theo ông Trần Ngọc Báu - CEO WiGroup, năm 2023 sẽ là năm bắt đầu chu kỳ thanh khoản mở rộng, mọi thứ dễ thở hơn, cũng có thể gọi là ánh sáng cuối đường hầm khi khó khăn về tiền - khó khăn cấp thiết nhất đã đi qua

Khi đó, tỷ giá sẽ không còn chịu áp lực trong năm tới, thậm chí Ngân hàng Nhà nước có thể quay trở lại mua dự trữ ngoại hối, tức bơm tiền vào thông qua kênh tỷ giá. Lãi suất sau khi đạt đỉnh cũng được dự báo sẽ bắt đầu giảm từ quý II/2023.

VDSC kỳ vọng thanh khoản hệ thống ngân hàng sẽ được cải thiện trong năm 2023. Một số yếu tố có thể hỗ trợ thanh khoản của hệ thống bao gồm việc Ngân hàng Nhà nước có thể tận dụng cơ hội để tích trữ ngoại tệ, đồng thời là cũng một kênh hỗ trợ thanh khoản tiền đồng với áp lực tỷ giá giảm bớt.

Hoàng Hà