Theo Dragon Capital, trong khoảng hơn 1 tháng trở lại đây, các quỹ mở trái phiếu trên thị trường trong đó bao gồm các quỹ của Dragon Capital đều đang gặp tình trạng rút ròng từ các nhà đầu tư. Để đảm bảo việc vận hành quỹ bình thường theo thông lệ, các quỹ trái phiếu cần phải có lượng tiền mặt đủ để đáp ứng việc mua lại chứng chỉ quỹ của nhà đầu tư, hoặc phải bán các tài sản trong danh mục đầu tư như trái phiếu và công cụ tiền tệ ra thị trường để đảm bảo thanh khoản cho quỹ.

quỹ đầu tư trái phiếu" style="max-width:100%; padding:0px; margin:0px;" title="Dragon Capital lên tiếng trước tình trạng rút ròng các quỹ đầu tư trái phiếu"> quỹ đầu tư trái phiếu" style="max-width:100%; padding:0px; margin:0px;" title="Dragon Capital lên tiếng trước tình trạng rút ròng các quỹ đầu tư trái phiếu"> |

| Nhà đầu tư liên tục bán trái phiếu trước hạn và rút ròng khỏi các quỹ đầu tư trái phiếu trong thời gian qua (Ảnh minh họa) |

Dragon Capital hiện đang có hai quỹ mở trái phiếu gồm DCBF (Quỹ trái phiếu DC) và DCIP (Quỹ trái phiếu gia tăng thu nhập cố định DC). Cả hai quỹ trái phiếu đều được thành lập và được giấy phép hoạt động bởi Ủy Ban Chứng Khoán Nhà Nước, tiền và tài sản của hai quỹ đều được lưu ký độc lập bởi ngân hàng giám sát Standard Chartered Bank Việt Nam. Công ty Pricewaterhouse Coopers, một trong bốn công ty kiểm toán lớn nhất thế giới hiện đang là công ty kiểm toán cho hai quỹ trên.

"Từ đầu năm đến nay, mặc dù tình hình thị trường có nhiều biến động, nhưng hai quỹ đều có hiệu quả hoạt động tương đối tích cực. Cụ thể tính từ đầu năm đến ngày 7/11/2022, quỹ DCBF đạt mức tăng trưởng 6,74% và tính tới ngày 23/11/2022, quỹ DCIP đạt mức tăng trưởng 2,75%. Việc phân tích lựa chọn trái phiếu cho danh mục đầu tư của các quỹ đều trải qua quy trình đánh giá nghiêm ngặt của DCVFM.

Các tổ chức phát hành đều là doanh nghiệp niêm yết, có năng lực cũng như khả năng quản trị tài chính tốt. Hồ sơ trái phiếu được xem xét kỹ lưỡng và kiểm soát chặt chẽ trước khi đầu tư. Danh mục và báo cáo hoạt động đầu tư của hai quỹ trái phiếu đều được cập nhật định kỳ hàng tháng và công bố công khai trên website dragoncapital.com.vn tại mục Quan hệ nhà đầu tư – Công bố thông tin", theo thông báo của Dragon Capital.

Công ty quản lý quỹ này cũng chỉ ra thị trường trái phiếu hiện nay đang đối mặt với nhiều biến động, lý do đến từ việc phát hành ồ ạt trong giai đoạn 2020-2021, khiến cho lượng trái phiếu đáo hạn sắp tới rất lớn; đồng thời lãi suất thế giới và trong nước gia tăng, khiến dòng vốn có xu hướng rút ròng trên diện rộng để tìm các kênh đầu tư cho lợi nhuận hấp dẫn hơn.

Để đảm bảo thanh khoản và mua lại chứng chỉ quỹ từ nhà đầu tư ở quy mô lớn bất thường, các quỹ trái phiếu cần chuẩn bị đủ tiền mặt hoặc phải bán trái phiếu ra thị trường kể cả với giá chiết khấu nhằm huy động tiền nhanh nhất có thể. Điều này tác động ngược đến giá trị tài sản theo thị trường của các quỹ trái phiếu đang nắm giữ, bao gồm trong đó là nhiều trái phiếu doanh nghiệp có tình hình hoạt động kinh doanh tốt và có dòng tiền thu nhập ổn định. Hệ quả là giá NAV/CCQ của các quỹ trái phiếu trực tiếp bị ảnh hưởng và sụt giảm.

Với bối cảnh khó khăn chung trên thị trường hiện tại cũng như sự quan ngại của các nhà đầu tư về tình hình thanh khoản của quỹ, Dragon Capital cho biết sẽ tiếp tục nỗ lực để đảm bảo hoạt động giao dịch của hai quỹ trái phiếu DCIP và DCBF duy trì như mức bình thường. Công ty cũng tiếp tục theo dõi sát sao những biến động trên thị trường và cập nhật thông tin liên tục cho quý nhà đầu tư chủ động với kế hoạch tài chính của mình.

"Đây là thời điểm nhà đầu tư có thể xem xét lại khoản đầu tư của mình tại quỹ để có quyết định phù hợp. Chúng tôi hoàn toàn tôn trọng mọi quyết định của quý nhà đầu tư và sẽ tạm thời không áp dụng phí bán chứng chỉ quỹ trong trường hợp quý nhà đầu tư cần rút tiền như một cách cùng chia sẻ khó khăn với nhà đầu tư. Thời gian áp dụng miễn phí bán của quỹ DCIP và DCBF có hiệu lực từ ngày giao dịch 02/12/2022 đến 28/02/2023", Dragon Capital cho biết.

Quỹ trái phiếu tại Việt Nam bị rút ròng 10.000 tỷ đồng trong 2 tháng

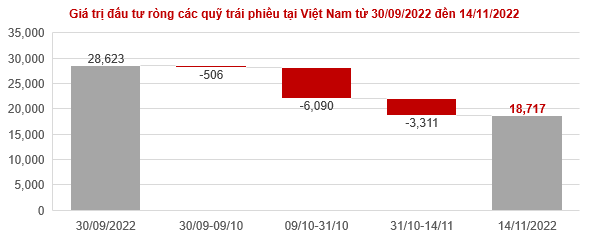

Theo thống kê mới đây của Công ty CP Quản lý Quỹ Kỹ Thương (Techcom Capital), từ ngày 30/9/2022 đến ngày 14/11/2022, các quỹ trái phiếu Việt Nam đã bị rút ròng gần 10.000 tỷ đồng tương ứng giảm từ 28.623 tỷ đồng xuống chỉ còn 18.717 tỷ đồng. Tỷ lệ rút ròng lên tới 34,6%.

Trong đó, quỹ trái phiếu SSIAM bị rút ròng nhiều nhất 67,7% từ 1.457 tỷ đồng xuống chỉ còn 471 tỷ đồng. Đứng thứ hai là quỹ MB Capital bị rút ròng 60,8% tương ứng giảm từ 2.491 tỷ đồng xuống còn 977 tỷ đồng. Đứng thứ ba là quỹ DCIP của Dragon Capital bị rút ròng 46,6% từ 1.022 tỷ đồng xuống còn 546 tỷ đồng.

Đứng thứ tư là TCBF của Techcom Capital bị rút 31,8% từ 19.983 tỷ đồng xuống còn 13.623 tỷ đồng. Đứng thứ năm là DCBF của Dragon Capital bị rút 23,8% tương ứng giảm từ 817 tỷ đồng xuống còn 623 tỷ đồng.

Một số quỹ khác cũng bị rút ròng mạnh trong vòng 2 tháng qua gồm quỹ ABBF của An Bình Capital bị rút 23,1%; VFF của VinaCapital bị rút 8,5% từ 1.192 tỷ đồng còn 1.090 tỷ đồng...

|

| Nguồn: Báo Đầu tư |

Bộ Tài chính: DN có trách nhiệm tự cân đối dòng tiền đảm bảo nghĩa vụ cam kết với NĐT mua trái phiếu

Trước hiện tượng các nhà đầu tư liên tục bán trái phiếu trước hạn do tâm lý bi quan sau sai phạm của một số doanh nghiệp phát hành trái phiếu, Bộ Tài chính mới đây cũng đã lên tiếng đưa ra khuyến nghị cho các nhà đầu tư.

Theo Bộ Tài chính, thị trường trái phiếu doanh nghiệp trong nước đã từng bước phát triển để trở thành kênh huy động vốn trung và dài hạn quan trọng cho các doanh nghiệp và nền kinh tế, qua đó hỗ trợ giảm áp lực lên kênh tín dụng ngân hàng.

Tuy nhiên, trước các vi phạm trong phát hành trái phiếu của doanh nghiệp thời gian qua, trên thị trường đã xảy ra hiện tượng doanh nghiệp tăng mua lại trái phiếu, các nhà đầu tư cá nhân bán lại trái phiếu trước hạn do quan ngại doanh nghiệp không trả được nợ.

Trước tình hình này, Bộ Tài chính đề nghị các chủ thể tham gia trên thị trường cần tuân thủ quy định của pháp luật và lưu ý như sau:

Đối với DN phát hành: Với nguyên tắc TPDN phát hành tự vay, tự trả, tự chịu trách nhiệm về hiệu quả sử dụng vốn, DN phải có trách nhiệm thanh toán đầy đủ, đúng hạn lãi, gốc trái phiếu và thực hiện các cam kết với nhà đầu tư. Do đó, các DN phát hành có trách nhiệm phải tự cân đối dòng tiền để đảm bảo các nghĩa vụ đã cam kết với nhà đầu tư khi phát hành trái phiếu.

Trường hợp có khó khăn về tình hình tài chính thì phải chủ động xây dựng phương án trả nợ cụ thể và làm việc thống nhất với các nhà đầu tư để đảm bảo quyền lợi của nhà đầu tư, đảm bảo uy tín của DN như: Cơ cấu lại nợ, đàm phán hoán đổi trái phiếu, xử lý tài sản đảm bảo, thỏa thuận thanh toán gốc, lãi trái phiếu bằng tài sản khác của DN; trường hợp không thỏa thuận được sẽ xử lý theo quyết định của tòa án.

Đối với các tổ chức cung cấp dịch vụ: Các tổ chức tư vấn, đại lý phát hành, đại lý lưu ký, chuyển nhượng trái phiếu và các tổ chức cung cấp dịch vụ khác có trách nhiệm phối hợp với DN phát hành và nhà đầu tư để đảm bảo các nghĩa vụ đã ký kết cũng như đảm bảo uy tín khi cung cấp dịch vụ trên thị trường.

Đối với các nhà đầu tư: Khi DN phát hành có khó khăn về thanh toán, nhà đầu tư có thể chủ động làm việc với DN và tổ chức cung cấp dịch vụ để thỏa thuận thống nhất phương án xử lý phù hợp, đảm bảo quyền lợi của cả nhà đầu tư và DN phát hành. Ngoài ra, các nhà đầu tư cần cẩn trọng để phân tích và phân loại các trái phiếu đang sở hữu để có quyết định phù hợp, không nghe tin đồn thất thiệt.

Các nhà đầu tư cá nhân khi được giới thiệu mua TPDN riêng lẻ hoặc có ý định đầu tư TPDN, nhà đầu tư cần yêu cầu tổ chức phân phối cung cấp thông tin đầy đủ, chính xác về DN phát hành, trái phiếu.

Nhà đầu tư cần đọc, hiểu và nắm rõ các quy định này tại văn kiện trái phiếu và các bản công bố thông tin của DN. Đồng thời, nhà đầu tư cũng cần hết sức lưu ý về trách nhiệm và cam kết của các tổ chức cung cấp dịch vụ.

"Việc các ngân hàng thương mại, công ty chứng khoán phân phối TPDN không có nghĩa là các tổ chức này bảo lãnh, bảo đảm cho việc mua trái phiếu. Các tổ chức này chỉ là tổ chức cung cấp dịch vụ, hưởng phí dịch vụ từ doanh nghiệp phát hành, rủi ro của trái phiếu vẫn là rủi ro của DN phát hành", Bộ Tài chính lưu ý.

Thị trường trái phiếu doanh nghiệp vẫn là thị trường tiềm năng

Bộ Tài chính khẳng định, thị trường TPDN vẫn là thị trường tiềm năng khi nhu cầu vốn của các DN trong thời gian tới cho phát triển sản xuất kinh doanh là rất lớn. Do đó, quan điểm của Chính phủ là tiếp tục phát triển thị trường hoạt động an toàn, lành mạnh và minh bạch. Các chủ thể tham gia thị trường TPDN cần tuân thủ quy định pháp luật.

Ngày 16/9/2022, Chính phủ đã ban hành Nghị định số 65/2022/NĐ-CP bổ sung các quy định để sàng lọc nhà đầu tư chứng khoán chuyên nghiệp, hạn chế việc nhà đầu tư nhỏ lẻ không có năng lực tham gia thị trường; đây cũng chính là các quy định để hạn chế nhà đầu tư cá nhân tiếp cận những rủi ro của TPDN khi không có khả năng phân tích, đánh giá và cũng là các quy định để bảo vệ nhà đầu tư cá nhân nhỏ, lẻ.

Đồng thời, Nghị định cũng tăng cường trách nhiệm và nghĩa vụ của DN phát hành trong việc tuân thủ phương án và hồ sơ chào bán, yêu cầu chế độ công bố thông tin, làm rõ trách nhiệm của các tổ chức cung cấp dịch vụ trên thị trường, hoàn thiện cơ chế quản lý giám sát và trách nhiệm thanh, kiểm tra của cơ quan quản lý.

"Cơ quan quản lý sẽ tiếp tục nghiên cứu, hoàn thiện khung pháp lý và tăng cường hiệu quả kiểm tra, giám sát. Trước mắt, việc triển khai Nghị định số 65/2022/NĐ-CP cùng với các giải pháp xử lý nghiêm các vi phạm của thị trường TPDN vừa qua sẽ giúp thị trường điều chỉnh hướng tới thị trường hoạt động hiệu quả hơn", Bộ Tài chính nhấn mạnh.

Trong cuộc phỏng vấn báo chí mới đây, Bộ trưởng Bộ tài chính Hồ Đức Phớc cũng khẳng định: Việc đảm bảo quyền lợi cho nhà đầu tư luôn được thực hiện một cách nghiêm túc. Vừa rồi có một số doanh nghiệp phát hành trái phiếu doanh nghiệp riêng lẻ đã vi phạm pháp luật khi đưa ra thông tin lừa dối khách hàng và bị xử lý hình sự. Một số doanh nghiệp chứng khoán sai phạm trong cung cấp dịch vụ cũng bị xử lý.

“Một số công ty sai phạm chỉ là đơn lẻ và đã bị xử lý pháp luật để lành mạnh thị trường. Các công ty phát hành này đã cam kết trả đúng hạn trái phiếu đến hạn. Chúng tôi sẽ tích cực giám sát và đảm bảo quyền lợi cho các nhà đầu tư theo quy định của pháp luật”, Bộ trưởng nhấn mạnh.

Cụ thể, Chính phủ, Bộ Tài chính đang hành động khẩn trương để đảm bảo tài sản cho nhà đầu tư. Phong tỏa tài khoản tài khoản hàng trăm công ty để bảo vệ và thu hồi tiền trái phiếu cho nhà đầu tư, đảm bảo trả nợ cho nhà đầu tư chính là một trong những phương án khẩn trương mà Chính phủ đang triển khai để mang đến môi trường đầu tư lành mạnh.

Cũng theo Bộ trưởng Hồ Đức Phớc, thời gian tới Bộ sẽ tiếp tục rà soát lại các cơ chế chính sách liên quan thị trường chứng khoán nói chung và thị trường trái phiếu doanh nghiệp nói riêng, hướng tới sự phát triển lành mạnh công khai, minh bạch cho các thị trường này.

Nguyễn Tâm