Nhận định trên được đưa ra trong báo cáo chuyên đề “Lãi suất và xu hướng thắt chặt tiền tệ ứng phó lạm phát”, vừa được Bộ phận nghiên cứu CTCK Vietcombank (VCBS) công bố. Tại báo cáo, VCBS cho biết, từ tháng 2/2022, áp lực lạm phát, đặc biệt tại khu vực châu Âu gia tăng với cú sốc cung đi kèm với gián đoạn chuỗi cung ứng.

Báo cáo cập nhật triển vọng thị trường hàng hóa tháng 4/2022 của Ngân hàng Thế giới (WB) cho thấy, xung đột tại Ukraine tạo ra cú sốc lớn với thị trường hàng hóa, làm thay đổi mô hình sản xuất, thương mại và tiêu dùng toàn cầu và khiến mặt bằng giá cả hàng hóa duy trì ở mức cao tới năm 2024.

Theo đó, hầu hết NHTW đã thực hiện tăng lãi suất. Với quyết định tăng lãi suất, các NHTW hy vọng rằng việc tăng lãi suất nhanh hơn có thể đảm bảo lạm phát cao sẽ không kéo dài. Tuy nhiên, theo VCBS, tốc độ tăng lãi suất nhanh chóng có thể sẽ gây ra một cú sốc tăng trưởng, làm tăng nguy cơ suy thoái.

Giai đoạn này, chính sách tiền tệ thắt chặt trở nên khá rõ nét ở các NHTW lớn, đặt ra bài toán về lãi suất tăng trong dài hạn trên phạm vi toàn cầu. Theo đó, các NHTW cần đảm bảo mục tiêu liên quan đến lạm phát và sự cân đối trong tương quan về chính sách tiền tệ so với các NHTW khác. “Việt Nam cũng không phải là ngoại lệ. Trong giai đoạn này ưu tiên hàng đầu về chính sách của Việt Nam là kiểm soát lạm phát, ổn định kinh tế vĩ mô khi các yếu tố bất định gia tăng”, VCBS đánh giá.

Rạng sáng 22/9 theo giờ Việt Nam, Ngân hàng Dự trữ Liên bang Mỹ (Fed) đã công bố quyết định tăng lãi suất 75 bps, lần thứ ba liên tiếp. Fed cũng cho biết, sẽ tăng lãi suất lên mức 4,25% - 4,5% vào cuối năm nay, trước khi đạt mức đỉnh 4,5%-4,75% vào cuối năm 2023. Đáng chú ý, Fed cũng phát đi tín hiệu về việc sẽ không giảm lãi suất.

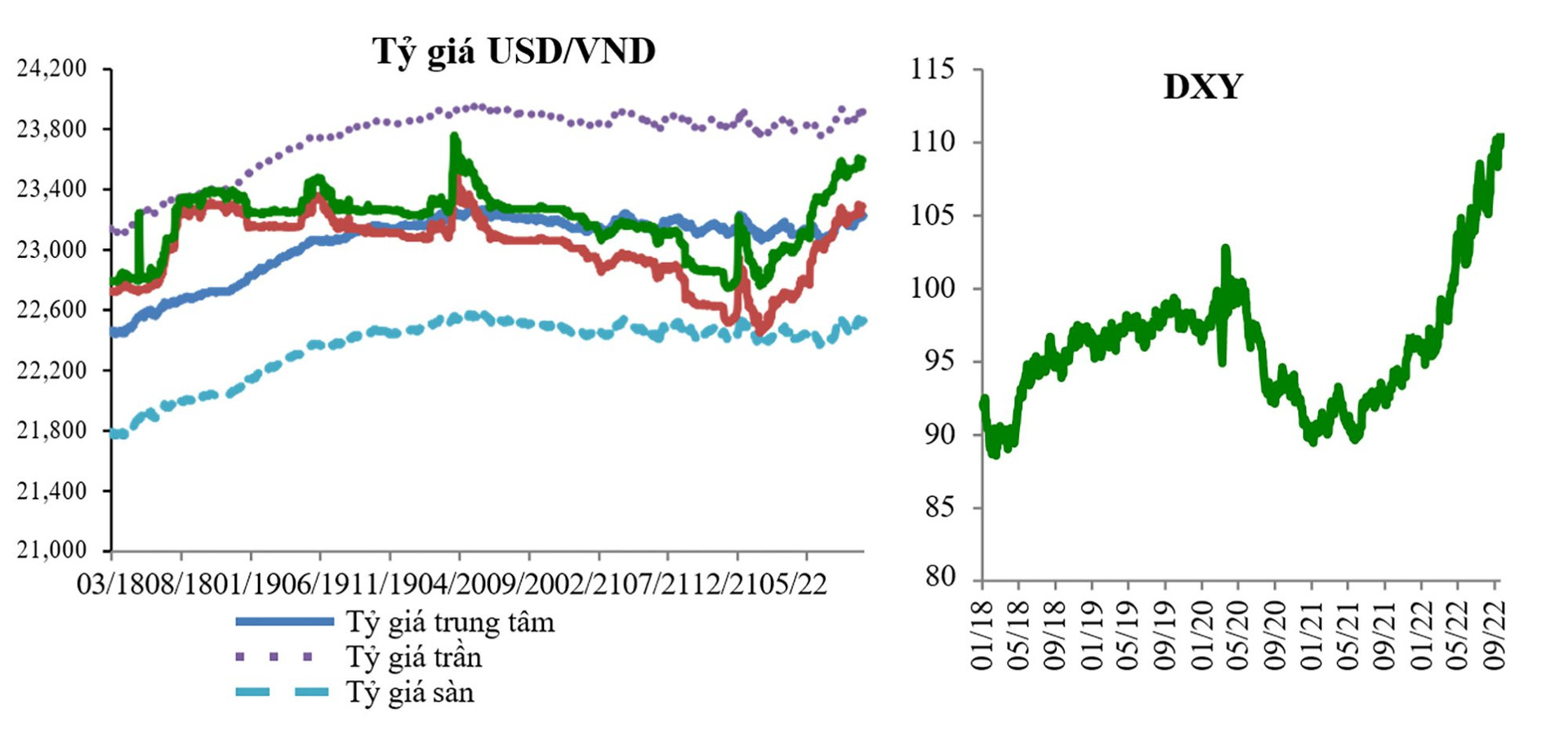

Trong giai đoạn Fed liên tục tăng lãi suất, chỉ số tăng sức mạnh USD (DXY) liên tục tăng vượt đỉnh. Do đó, đồng USD lên giá và duy trì sức mạnh tương đối so với các đồng tiền khác, VND cũng không phải là ngoại lệ.

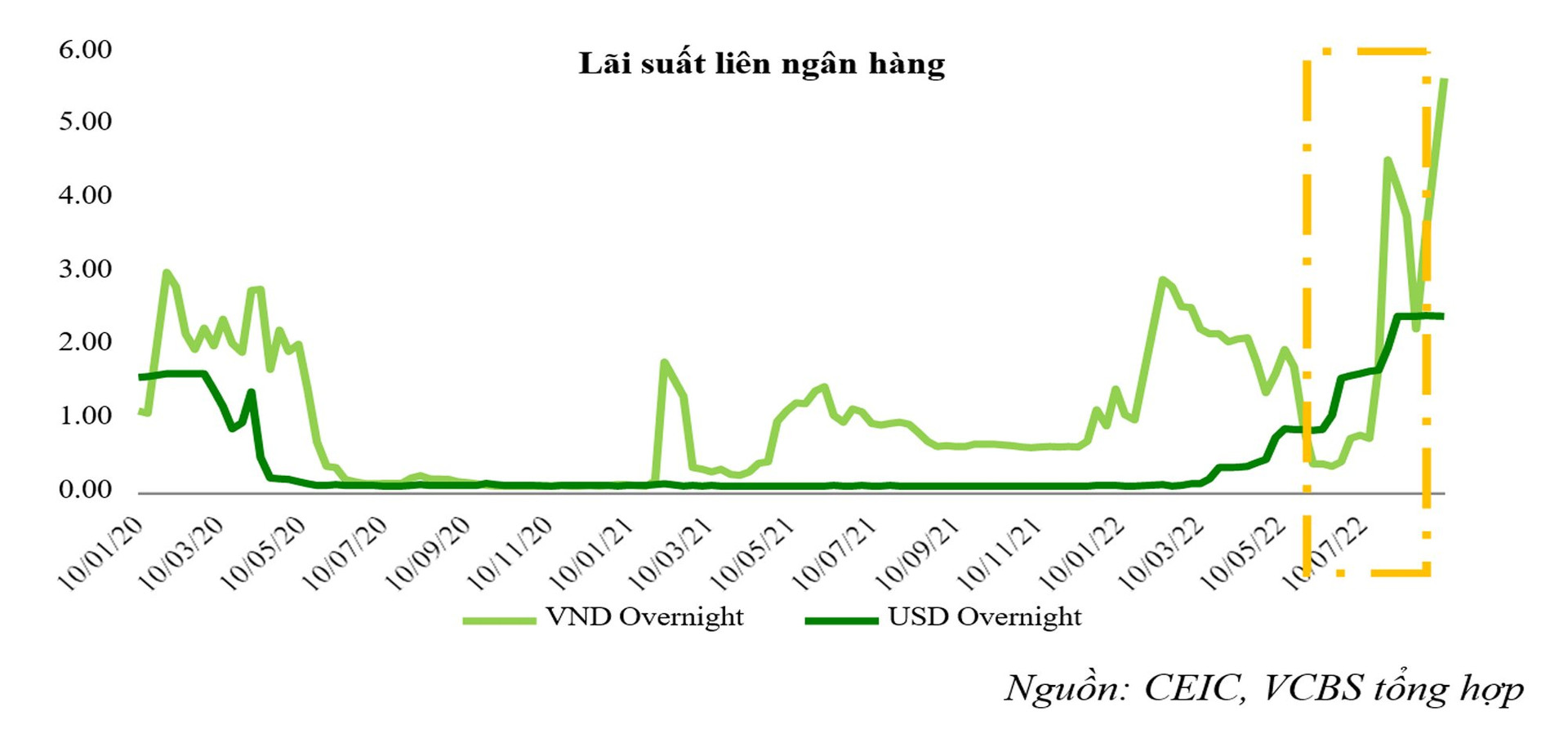

Trước các rủi ro bất định gia tăng, mặt bằng lãi suất tại Việt Nam chịu áp lực tăng trên cả thị trường 1 (khu vực tổ chức kinh tế và dân cư) và thị trường 2 (thị trường liên ngân hàng), ghi nhận rõ nét nhất đối với thị trường liên ngân hàng và Interest Rate" data-glossary-def="Mức lãi mà ngân hàng trả cho người gửi tiền, phụ thuộc vào kỳ hạn và số tiền gửi.">lãi suất huy động. Có thể thấy giai đoạn này thanh khoản thị trường liên ngân hàng không còn dồi dào so với giai đoạn trước.

|

Cùng lúc, nền kinh tế ghi nhận thách thức cho sự ổn định vĩ mô: áp lực tỷ giá chưa thể sớm hạ nhiệt, lạm phát kỳ vọng ở mức cao trong dài hạn khiến nhà điều hành tiếp tục có động thái thận trọng. Với ưu tiên chính sách hàng đầu là duy trì các yếu tố ổn định (kiểm soát lạm phát, ổn định tỷ giá), VCBS cho rằng, NHNN không thể quá mạnh tay trong việc duy trì trạng thái thanh khoản dồi dào, nhằm mục tiêu giảm sức hấp dẫn với việc nắm giữ đồng USD.

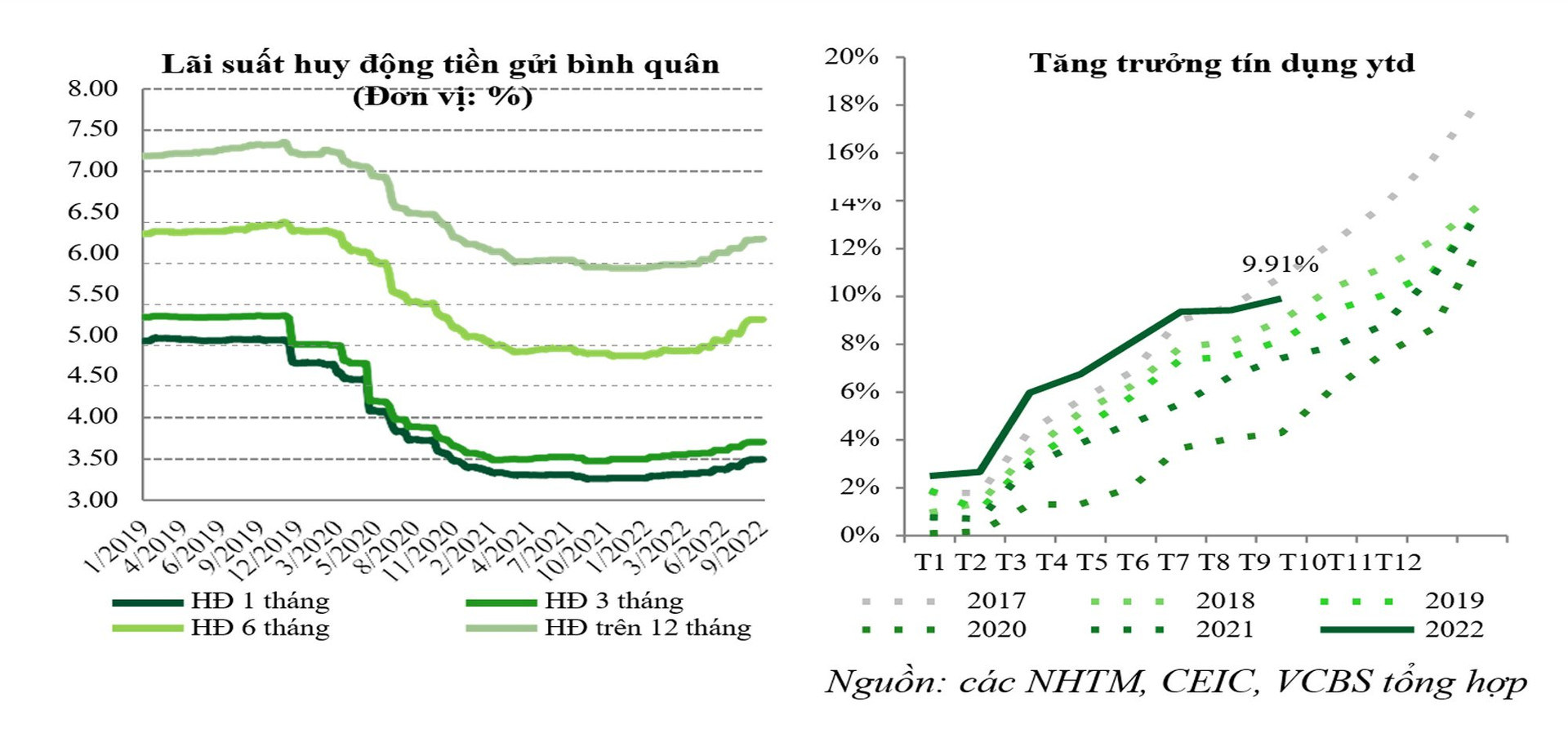

Thống kê từ VCBS cho thấy, lãi suất huy động đã tăng 90 – 110 điểm cơ bản, phần nào thể hiện nhu cầu thanh khoản của các NHTM đã có thay đổi đáng kể so với giai đoạn dịch bệnh. Cụ thể, tính đến ngày 26/8, tín dụng toàn nền kinh tế tăng 9,91% so với cuối năm 2021 - mức tăng cao so với cùng kỳ nhiều năm trở lại đây, trong khi tăng trưởng huy động chỉ đạt hơn 4%.

|

Thực tế này có thể được lý giải do nhu cầu tín dụng phục vụ sản xuất kinh doanh sau dịch tăng cao. Ngoài ra, VCBS cũng cho rằng xu hướng tăng của lãi suất huy động cũng được xem là phản ứng hợp lý khi mặt bằng lãi suất ở nhiều quốc gia đang trong xu hướng tăng.

Về thị trường ngoại hối, trước bối cảnh tỷ giá liên tục chịu áp lực tăng, từ đầu năm tới nay, NHNN đã nâng dần giá bán ngoại tệ, cũng như thay đổi phương thức bán ngoại tệ phù hợp. Như vậy, NHNN vẫn đang cho thấy những điều chỉnh kịp thời nhanh chóng, nhằm đảm bảo nguồn cung trên thị trường ngoại hối, góp phần giảm áp lực lạm phát và tỷ giá.

Đặc biệt, đứng trước nhiều rủi ro và yếu tố bất định gia tăng, nhà điều hành đã lựa chọn phương án duy trì mức thanh khoản vừa phải trên thị trường liên ngân hàng, đảm bảo hài hoà tăng trưởng tín dụng với các mục tiêu điều hành kinh tế vĩ mô, trong khi vẫn quản lý sát sao, chặt chẽ vấn đề dịch chuyển vốn, tiền tệ sang thị trường bất động sản hay các thị trường khác.

|

|

|

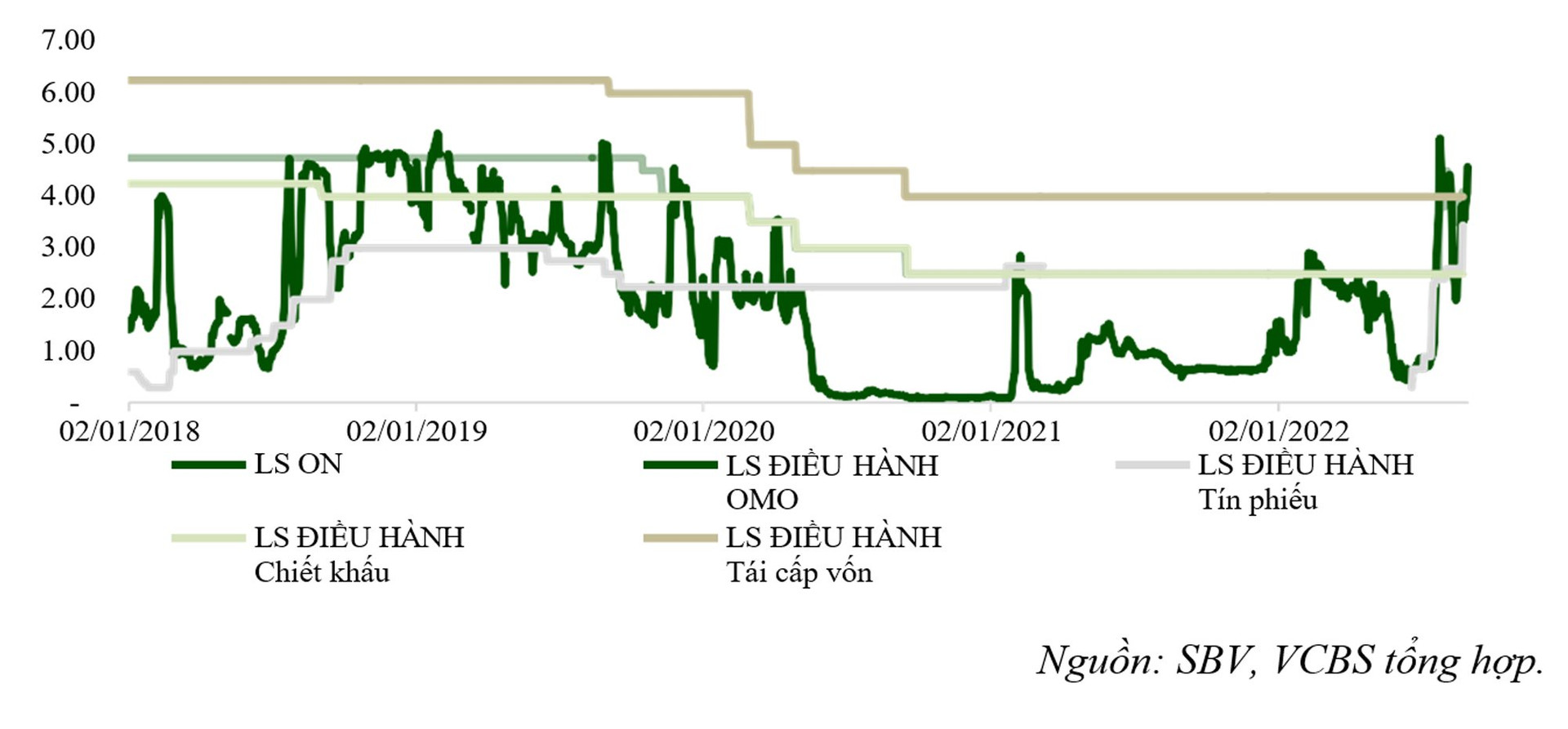

Các rủi ro mang tính chất địa chính trị, đi kèm với xu hướng trung hoà dần chính sách tiền tệ nới lỏng trên thế giới là các yếu tố chính tạo nên mặt bằng lợi suất liên ngân hàng cao hơn so với cùng kỳ. VCBS nhận định, cho đến thời điểm này lựa chọn điều hành chính sách tiền tệ của NHNN vẫn đang cho thấy sự hợp lý, linh hoạt nhất định trong bối cảnh tình hình chung trên thế giới có nhiều biến động, các yếu tố bất định gia tăng, đặc biệt là lạm phát kỳ vọng vẫn ở mức cao.

Với các quyết định được Fed đưa ra thời gian qua, đặc biệt có những đánh giá lại về kỳ vọng lãi suất điều hành cho năm 2023, để tránh những tác động cho thị trường tiền tệ trong nước, VCBS cho rằng, động thái hợp lý sẽ là NHNN điều chỉnh linh hoạt hơn nữa, bao gồm:

Thứ nhất, tăng lãi suất điều hành để tránh tạo ra khoảng cách quá lớn trong điều hành so với mặt bằng xu hướng chung của nhiều quốc gia lớn trên thế giới. Điều này đã hiện thực hóa vào ngày 22/9 vừa qua, khi NHNN công bố tăng lãi suất điều hành và lãi suất tiền gửi kỳ hạn dưới 6 tháng.

Thứ hai, cân nhắc tăng tỷ giá trung tâm và tăng giá bán ngoại tệ với mức giảm giá phù hợp của VND khoảng 3 - 4%. Cũng cần lưu ý thêm ở thời điểm này, mức giảm giá của VND so với nhiều quốc giá khác vẫn ở mức thấp.

|

“Cũng giống như các NHTW trên thế giới, NHNN cũng sẽ nhắm tới mục tiêu các định hướng rõ ràng, tiến hành thay đổi lãi suất, tỷ giá theo từng bước, tránh giật cục, gây cú sốc trên thị trường. Đồng thời, các bước điều chỉnh cũng sẽ được cân nhắc, tính toán kỹ lưỡng nhằm tránh có khoảng cách khác biệt quá lớn đối với phần đông các NHTW khác”, báo cáo của VCBS viết.

Trong bối cảnh, lãi suất tiếp tục tăng khiến cho các dư địa điều hành mang tính chất định hướng giảm sức nặng, trong khi nguồn lực của NHNN còn hạn chế được xem là tín hiệu không tích cực. Cùng với đó, trên thị trường thế giới, Fed và nhiều NHTW khác sẽ tiếp tục quyết liệt tăng lãi suất nhằm tránh khỏi vòng xoáy tiền lương - giá cả. VCBS dự báo: “mặt bằng lãi suất huy động giai đoạn tới sẽ tăng 150-200 điểm, lãi suất liên ngân hàng nhìn chung sẽ cao hơn đáng kể các năm trước và khó có khả năng thấp hơn ngưỡng 4%”.

Lan Nguyễn