Sau 10 năm tích lũy lợi nhuận để tái đầu tư hoạt động kinh doanh và không chia cổ tức, từ năm 2024, Techcombank sẽ triển khai kế hoạch trả cổ tức tiền mặt cho cổ đông. Trong tờ trình Đại hội đồng cổ đông, Ngân hàng dự kiến trả cổ tức tiền mặt 1.500 đồng/ cổ phiếu, là mức cổ tức tiền mặt cao nhất trong số các ngân hàng đã công bố. Nhà băng dự kiến dành hơn 5.283 tỷ đồng từ nguồn lợi nhuận chưa phân phối của ngân hàng sau khi trích lập các quỹ tính đến hết 2023 để chia cổ tức tiền mặt.

margin:0px;" title="Chủ tịch HĐQT Techcombank - ông Hồ Hùng Anh tại Đại hội đồng cổ đông Techcombank 2024"> margin:0px;" title="Chủ tịch HĐQT Techcombank - ông Hồ Hùng Anh tại Đại hội đồng cổ đông Techcombank 2024"> |

| Chủ tịch HĐQT Techcombank - ông Hồ Hùng Anh tại Đại hội đồng cổ đông Techcombank 2024 |

Theo Tổng giám đốc Techcombank, ông Jens Lottner, việc thay đổi chính sách chi trả cổ tức dựa trên đánh giá về tiềm năng lợi nhuận, tình hình vốn và những dự báo về thay đổi chính sách. Với những nền tảng hiện có, lãnh đạo Techcombank cho biết ngân hàng có thể thực hiện chia cổ tức bằng tiền mặt đồng thời vẫn duy trì được tốc độ tăng trưởng doanh thu, lợi nhuận 20% mỗi năm cũng như các tỷ lệ an toàn như chiến lược đề ra.

Trong cuộc trao đổi mới nhất cùng báo chí đầu tháng 4.2024, Giám đốc Tài chính tập đoàn Techcombank, ông Alex Macaire, cho biết, kế hoạch cổ tức này sẽ đảm bảo dòng tiền thường xuyên cho cổ đông, khi vừa có thu nhập trực tiếp đến từ kết quả kinh doanh hàng năm, trong khi vẫn tối ưu hóa lợi ích từ tiềm năng tăng giá dựa trên vị thế dẫn đầu của Techcombank. Nói cách khác, các cổ đông của Techcombank cũng chuẩn bị được bật tính năng “Sinh lời tự động” cho khoản đầu tư của mình vào ngân hàng.

Bên cạnh đó, Techcombank cũng trình phương án tăng vốn điều lệ từ 35.225 tỷ đồng lên 70.450 tỷ thông qua việc phát hành cổ phiếu tỷ lệ 100% từ nguồn vốn chủ sở hữu. Cổ đông sở hữu 100 cổ phiếu TCB có tên trong danh sách tại ngày chốt quyền sẽ được nhận thêm tương ứng 100 cổ phiếu mới.

|

| Theo Tổng giám đốc Techcombank, ông Jens Lottner, việc thay đổi chính sách chi trả cổ tức dựa trên đánh giá về tiềm năng lợi nhuận, tình hình vốn và những dự báo về thay đổi chính sách. |

Nguồn vốn chủ sở hữu dự kiến được sử dụng để tăng vốn điều lệ gồm lợi nhuận sau thuế chưa phân phối, quỹ dự trữ bổ sung vốn điều lệ và thặng dư vốn cổ phần trên báo cáo tài chính năm 2023 đã được kiểm toán. Việc phát hành cổ phiếu tăng vốn dự kiến hoàn thành trong năm nay hoặc cho đến khi Techcombank hoàn thành các thủ tục theo quy định của pháp luật.

Đây là một sự thay đổi lớn của Techcombank sau 10 năm liên tiếp giữ lại lợi nhuận để củng cổ nền tảng vốn, phát triển kinh doanh. Điều này, theo lãnh đạo nhà băng, sẽ đảm bảo dòng tiền thường xuyên cho cổ đông, khi vừa có thu nhập trực tiếp đến từ kết quả kinh doanh hàng năm, trong khi vẫn tối ưu hóa lợi ích từ tiềm năng tăng giá dựa trên vị thế dẫn đầu của ngân hàng tại Việt Nam.

Sau một thập kỷ giữ vững mức tăng trưởng lợi nhuận gần 40% mỗi năm, Techcombank hiện là ngân hàng tư nhân hàng đầu tại Việt Nam, với tổng lợi nhuận trước thuế trong 3 năm gần nhất đạt trên 3 tỷ đô la Mỹ.

Tạo vị thế dẫn đầu nhờ giá trị khác biệt

|

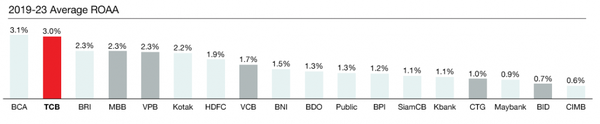

Theo số liệu được S&P Capital IQ công bố cuối tháng 2/2024 về chỉ số ROA của các ngân hàng Đông Nám Á và Ấn Độ có giá trị sổ sách trên 3 tỷ USD trong giai đoạn 2019-2023, Ngân hàng Trung ương Châu Á (BCA) của Indonesia và Techcombank (Việt Nam) đang dẫn đầu với chỉ số ROA lần lượt là 3,1% và 3%. Tiếp sau là ngân hàng BRI (Indonesia) và MBB, VPB (Việt Nam) cùng có chỉ số ROA là 2,3%. Các ngân hàng Kotak, HDFC (Ấn Độ) có chỉ số ROA đứng ở vị trí Top 6 và 7.

ROA - tỷ số lợi nhuận ròng trên tài sản (Return on total assets = Lợi nhuận ròng dành cho cổ đông thường/Tổng tài sản), là chỉ số đo lường khả năng sinh lợi trên mỗi đồng tài sản của một ngân hàng/doanh nghiệp. Đây là chỉ số quan trọng trong phân tích tài chính, cho thấy khả năng của ngân hàng trong việc sử dụng tài sản hiệu quả để tạo ra lợi nhuận.

ROA cung cấp cho nhà đầu tư thông tin về các khoản lãi được tạo ra từ lượng vốn đầu tư (hay lượng tài sản). Tài sản của một ngân hàng/ doanh nghiệp được hình thành từ vốn vay và vốn chủ sở hữu. Cả hai nguồn vốn này được sử dụng để tài trợ cho các hoạt động của công ty. Hiệu quả của việc chuyển vốn đầu tư thành lợi nhuận được thể hiện qua ROA. ROA càng cao thì càng tốt vì công ty đang kiếm được nhiều tiền hơn trên lượng đầu tư ít hơn.

Theo các chuyên gia, một trong những động lực chính giúp các ngân hàng tăng được tỷ lệ ROA là khả năng mở rộng nguồn thu, mà không phụ thuộc vào quy mô tổng tài sản. Do vậy, những ngân hàng có tỷ trọng các nguồn thu ngoài lãi ở mức cao (ít phụ thuộc vào quy mô tín dụng), thường có tỷ lệ ROA cao hơn so với trung bình ngành.

|

| ROA của các ngân hàng Đông Nam Á&Ấn Độ có giá trị sổ sách trên 3 tỷ USD trong giai đoạn 2019-2023 (ngoại trừ BPI và CIMB là số liệu 2019-2022 do chưa cập nhật 2023) |

Nhiều năm qua, Techcombank đã tạo nên vị thế vững chắc khi lựa chọn phân khúc chủ đạo là các khách hàng cá nhân có thu nhập khá và cao trở lên, cùng với đó là các tập đoàn uy tín hàng đầu đang dẫn dắt thị trường trong các phân khúc mục tiêu của Việt Nam. Cùng với đó, chuyển đổi số hiệu quả, cùng khả năng kiểm soát rủi ro và chi phí ở các chốt chặn, là động lực để ngân hàng tự tin chinh phục mục tiêu 2024, cho dù bối cảnh kinh tế chung vẫn còn thách thức.

Nhờ kinh nghiệm sâu sắc trong việc phục vụ khách hàng theo chuỗi giá trị, Techcombank có thể tiếp cận được những tệp khách hàng tốt nhất, tạo nên giá trị khác biệt trên thị trường. Chính điều này đã giúp Ngân hàng duy trì được chất lượng tài sản hàng đầu với NHNN.">nợ xấu của tệp khách hàng doanh nghiệp gần như bằng 0, đồng thời thiết lập vị thế vững chắc với hơn 50% thị phần tại phân khúc khách hàng cá nhân cao cấp. Mối quan hệ chặt chẽ trên cơ sở am hiểu và tin tưởng giữa ngân hàng và các thành viên của chuỗi giá trị giúp giảm thiểu rủi ro và gia tăng các cơ hội hợp tác giữa tất cả các bên.

Lợi thế này đã tạo nên giá trị khác biệt quan trọng mà các ngân hàng khác khó sao chép, giúp thúc đẩy thu hút khách hàng mới, giúp ngân hàng đáp ứng tốt hơn nhu cầu nhà ở của khách hàng, khi đây vẫn luôn là kênh tài sản được người Việt Nam yêu thích nhất và tạo ra một phân khúc có biên lợi nhuận hấp dẫn nhất. Bởi vậy viêc chiếm lĩnh ưu thế tuyệt đối tại phân khúc này giúp Techcombank liên tục duy trì mức sinh lời dẫn đầu thị trường ASEAN về ROA trong suốt những năm qua.

Với thành công đó, Techcombank đang từng bước nhân rộng cách tiếp cận theo chuỗi này ở các ngành kinh tế khác. Một ví dụ điển hình cho việc áp dụng chiến lược này ở một ngành mới chính là dự án “Winlife” hợp tác với Masan, đưa giải pháp thanh toán sáng tạo của Techcombank cùng các chương trình tích lũy điểm thưởng hấp dẫn đến với hàng triệu khách hàng thông qua mạng lưới hơn 3.000 cửa hàng tiện lợi Winmart trên cả nước. Khi tiếp cận theo chuỗi giá trị ngành, mối quan hệ sâu sắc giữa Ngân hàng với một vài khách hàng chủ chốt của chuỗi trở thành nền tảng. Để từ đó, Ngân hàng phát triển một bộ giải pháp tổng thể đáp ứng nhu cầu thanh toán, tín dụng và đầu tư… cung cấp cho toàn bộ các đối tượng tham gia chuỗi giá trị, từ nhà cung cấp cho tới những người tiêu dùng cuối cùng.

PV