Lần đầu thua lỗ sau một thập kỷ trong môi trường lãi suất cao

Ngân hàng Trung ương châu Âu (ECB) sẽ công bố báo cáo tài chính vào ngày 24/2 với dự kiến sẽ đưa ra cảnh báo thâm hụt vốn lớn trong năm nay và năm tới trên toàn khu vực do lãi suất tăng khiến chi phí thực hiện nới lỏng định lượng (QE) tăng cao. Theo sau báo cáo của ECB sẽ là một loạt báo cáo của các ngân hàng trung ương các nước trong khu vực, trong đó Ngân hàng Trung ương Đức (Bundesbank) có khả năng phải đối mặt với tác động lớn nhất.

Theo Daniel Gros, Giám đốc Trung tâm Nghiên cứu Chính sách châu Âu, Bundesbank có thể sẽ chỉ công bố một khoản lỗ nhỏ cho năm 2022, tuy nhiên khoản lỗ này sẽ tăng lên 26 tỷ euro (28 tỷ USD) vào năm 2023 nếu lãi suất của ECB giữ nguyên ở mức hiện tại. Như vậy, khoản lỗ này sẽ “thổi bay” 20 tỷ euro dự phòng trong các chương trình mua tài sản cũng như 5 tỷ euro vốn và dự trữ của Bundesbank. Đối với một công ty bình thường, điều này có nghĩa là công ty "mất khả năng thanh toán".

Daniel Gros mong đợi, Bundesbank sẽ đưa ra cảnh báo trong báo cáo tài chính sắp tới nhằm “cố gắng đàm phán lặng lẽ với Berlin về việc rót vốn” vào cuối năm nay.

Trong một cuộc phỏng vấn gần đây, Thống đốc Ngân hàng Trung ương Bồ Đào Nha Mário Centeno cho biết: “Kết quả của năm 2022 sẽ cho thấy tình hình tiêu cực mà nhiều ngân hàng phải đối mặt do sự không phù hợp giữa lãi suất đối với tài sản và nợ phải trả. Hiện tại, chúng tôi đang tài trợ cho chính mình với chi phí cao hơn, không phù hợp với lợi nhuận từ trái phiếu và tất cả các loại nợ khác trong bảng cân đối kế toán của ngân hàng trung ương”.

Tháng trước, Ngân hàng Quốc gia Thụy Sĩ (SNB) đã công bố khoản lỗ kỷ lục 132 tỷ franc (143 tỷ USD) cho năm tài chính 2022, cao nhất từ khi ngân hàng trung ương được thành lập cách đây 116 năm. Con số này tương đương 18% GDP của Thụy Sĩ năm 2022.

Khoản lỗ năm 2022 ở SNB là một trong những ví dụ nổi bật về cách môi trường lãi suất tăng toàn cầu đã thay đổi bối cảnh tài chính của các ngân hàng trung ương, dẫn đến những hậu quả về tài khóa.

|

|

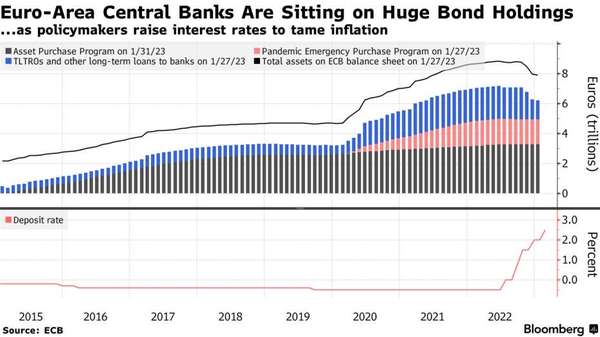

Các ngân hàng trung ương châu Âu đang nắm giữ lượng trái phiếu khổng lồ từ chương trình QE trong thời kỳ đại dịch |

Các ngân hàng trung ương khác trong khu vực cũng được dự báo sẽ lỗ lớn vào năm 2023, nhưng không đủ để xóa sạch vốn. Daniel Gros dự kiến, Pháp sẽ lỗ khoảng 17 tỷ euro, Ý - 9 tỷ euro và Hà Lan – 5 tỷ euro. Tuy nhiên, nếu lãi suất vẫn ở mức cao vào năm 2024, các ngân hàng trung ương của Hà Lan và Pháp cũng sẽ có nguy cơ âm vốn chủ sở hữu.

Vào tháng 9/2022, Thống đốc Ngân hàng Trung ương Hà Lan Klaas Knot từng cảnh báo chính phủ nước này về “những khoản lỗ lũy kế sẽ rất lớn” trong những năm tới. “Trong một trường hợp cực đoan, một khoản góp vốn từ “người nộp thuế” có thể là cần thiết”, ông nói.

Jerome Haegeli, Nhà kinh tế trưởng tại Swiss Re và là cựu quan chức của SNB, cho biết các khoản lỗ có thể khiến các ngân hàng trung ương và các chương trình in tiền của họ phải chịu sự giám sát chặt chẽ về mặt chính trị và xã hội.

“Trong trường hợp xấu nhất, việc lấp đầy các lỗ hổng tài chính tại các ngân hàng trung ương có thể đồng nghĩa với việc chính phủ phải tăng thuế", Jerome Haegelil lưu ý.

Các khoản lỗ phát sinh từ việc ECB tạo ra thanh khoản bằng cách mua 5.000 tỷ euro chủ yếu là trái phiếu chính phủ để ổn định thị trường tài chính trong thời kỳ đại dịch.

Mặc dù các chính sách tiền tệ được quyết định bởi ECB, song người thực hiện là các ngân hàng trung ương. Bundesbank bị ảnh hưởng nặng nề nhất vì trái phiếu chính phủ Đức được coi là bến đỗ an toàn, với lợi suất thấp hoặc thậm chí âm. Ngân hàng Trung ương Hy Lạp mua với số lượng nhỏ hơn nhiều và trái phiếu chính phủ nước này có lợi suất cao hơn nên có khả năng duy trì lợi nhuận.

Kết quả được lường trước

Bất chấp việc nhiều quan chức châu Âu lo lắng, tình trạng thua lỗ của các ngân hàng trung ương sẽ ảnh hưởng đến hệ thống tài chính của toàn khu vực. Song, Ngân hàng Thanh toán Quốc tế (BIS) mới đây đã khẳng định, những khoản lỗ không phải là vấn đề, các ngân hàng trung ương vẫn có thể hoạt động với vốn chủ sở hữu âm và họ không thể phá sản. Trên hết, các quan chức tuyên bố tổn thất không liên quan đến chính sách tiền tệ.

Các tổ chức khu vực đồng Euro đã lường trước và chuẩn bị cho kết quả này. Theo ECB, tổng số vốn và bộ đệm dự phòng chống lại tổn thất trong toàn hệ thống là 229 tỷ euro.

Trong nhiều năm qua, những khoản lợi nhuận mà các ngân hàng trung ương tạo ra đã tài trợ một phần chi tiêu của chính phủ. Với tình hình đảo ngược hiện nay, các quỹ ngân sách công sẽ cần hỗ trợ xây dựng lại bảng cân đối kế toán cho ngân hàng trung ương.

Trong một ví dụ gần đây, Vương quốc Anh đã phê duyệt khoản chi trị giá 11 tỷ bảng Anh (13,2 tỷ USD) cho Ngân hàng Trung ương Anh (BoE) dưới dạng một khoản bồi thường đã thỏa thuận trước.

Với SNB, do khoản lỗ kỷ lục ghi nhận trong năm ngoái, ngân hàng này sẽ không thực hiện các khoản thanh toán thông thường cho chính phủ Thụy Sĩ và các bang, buộc nhiều khu vực phải điều chỉnh kế hoạch chi tiêu của họ. Đồng thời, các quan chức đã bắt đầu thu hẹp bảng cân đối kế toán, hạn chế thâm hụt trong tương lai.

Theo Agustin Carstens, Giám đốc BIS, lo lắng cho tình trạng thua lỗ của các ngân hàng trung ương châu Âu là không cần thiết. Ông cho biết, các ngân hàng trung ương “có thể và đã hoạt động hiệu quả” ngay cả khi vốn chủ sở hữu âm.

“Điểm mấu chốt của các ngân hàng trung ương không phải là lợi nhuận, mà là lợi ích công”, Agustin Carstens kết luận.

Quỳnh Dương -