Tóm tắt: Sự phát triển mạnh mẽ của chuyển đổi số đã thúc đẩy sự ra đời của mô hình ngân hàng không chi nhánh - một hình thức ngân hàng hoạt động hoàn toàn trực tuyến, không cần sự hiện diện vật lý. Nghiên cứu này nhằm đánh giá tác động của các yếu tố thuộc mô hình ngân hàng không chi nhánh đến niềm tin khách hàng tại Việt Nam, một thị trường đang trong giai đoạn chuyển đổi số mạnh mẽ của lĩnh vực tài chính - ngân hàng. Dữ liệu được thu thập từ 230 khách hàng cá nhân đang sử dụng các nền tảng ngân hàng số như Timo, Cake, TNEX, VPBank NEO và Ubank. Phương pháp phân tích sử dụng SPSS 26.0, gồm các bước kiểm định độ tin cậy (Cronbach’s Alpha), phân tích nhân tố khám phá (EFA), tương quan Pearson và hồi quy tuyến tính đa biến. Kết quả chỉ ra rằng, 5 yếu tố: Khả năng tiếp cận dịch vụ; bảo mật kỹ thuật số; độ tin cậy hệ thống; trải nghiệm người dùng; chất lượng hỗ trợ khách hàng đều tác động tích cực và có ý nghĩa đến niềm tin khách hàng, trong đó bảo mật kỹ thuật số là yếu tố quan trọng nhất. Nghiên cứu góp phần cung cấp bằng chứng thực nghiệm mới cho lĩnh vực ngân hàng số tại Việt Nam và đề xuất hàm ý quản trị nhằm củng cố niềm tin khách hàng trong kỷ nguyên số hóa.

Từ khóa: Ngân hàng không chi nhánh, ngân hàng số, chuyển đổi số.

THE IMPACT OF BRANCHLESS BANKING ON CUSTOMER TRUST IN VIETNAM

Abstract: The rapid advancement of digital transformation has fueled the emergence of branchless banking - a fully online banking model that operates without physical branches. This study examines the impact of key branchless banking factors on customer trust in Vietnam, where the financial-banking sector is undergoing strong digitalization. Data were collected from 230 individual customers using digital banking platforms such as Timo, Cake, TNEX, VPBank NEO, and Ubank. The analysis was conducted using SPSS 26.0, including reliability testing (Cronbach’s Alpha), exploratory factor analysis (EFA), Pearson correlation, and multiple linear regression. The findings indicate that five factors including: Service accessibility; digital security; system reliability; user experience; and customer support quality positively and significantly influence customer trust, with digital security being the most influential factor. The study provides new empirical evidence for Vietnam’s digital banking landscape and offers managerial implications to strengthen customer trust in the digitalization era.

Keywords: Branchless banking, digital banking, digital transformation.

1. Giới thiệu

Mô hình ngân hàng không chi nhánh được xem là giải pháp chiến lược giúp các ngân hàng giảm chi phí vận hành, mở rộng độ phủ dịch vụ, đồng thời tăng khả năng tiếp cận tài chính toàn diện. Khác với ngân hàng truyền thống, nơi khách hàng có thể gặp trực tiếp nhân viên giao dịch, ngân hàng số lại phụ thuộc hoàn toàn vào nền tảng công nghệ và niềm tin số của người dùng. Niềm tin trở thành yếu tố then chốt quyết định mức độ chấp nhận, sử dụng và gắn bó của khách hàng đối với ngân hàng không chi nhánh.

Theo Mhlanga (2021), Chigada và Hirschfelder (2017), thành công của ngân hàng số phụ thuộc mạnh mẽ vào mức độ tin cậy mà khách hàng cảm nhận được về tính an toàn, bảo mật, ổn định và minh bạch của hệ thống. Tuy nhiên, tại Việt Nam, hầu hết nghiên cứu hiện nay mới chỉ tập trung vào các yếu tố như chất lượng dịch vụ điện tử, sự hài lòng hoặc ý định sử dụng ngân hàng số, mà chưa xem xét đầy đủ khía cạnh niềm tin trong ngân hàng không chi nhánh - nơi hoàn toàn thiếu yếu tố giao tiếp trực tiếp giữa khách hàng và ngân hàng.

Sự thiếu hụt nghiên cứu về chủ đề này đã tạo nên khoảng trống khoa học đáng kể. Dù Việt Nam là một trong những quốc gia có tốc độ tăng trưởng người dùng ngân hàng số cao nhất Đông Nam Á, song chưa có nhiều công trình đánh giá mối quan hệ giữa các yếu tố cấu thành của ngân hàng không chi nhánh và niềm tin của khách hàng. Việc làm rõ mối quan hệ này là cần thiết để hiểu rõ hơn cách thức khách hàng hình thành và duy trì niềm tin trong bối cảnh số, từ đó cung cấp hàm ý thiết thực cho các ngân hàng thương mại trong chiến lược phát triển ngân hàng số.

Trên cơ sở đó, nghiên cứu được thực hiện với ba mục tiêu: (i) Xác định các yếu tố cấu thành chính của mô hình ngân hàng không chi nhánh tại Việt Nam; (ii) Đo lường mức độ ảnh hưởng của từng yếu tố đến niềm tin của khách hàng sử dụng ngân hàng số; (iii) Đề xuất các hàm ý quản trị nhằm tăng cường niềm tin và thúc đẩy sự gắn bó của khách hàng với ngân hàng số. Kết quả nghiên cứu không chỉ góp phần làm rõ vai trò của niềm tin trong mối quan hệ giữa khách hàng và ngân hàng số, mà còn cung cấp bằng chứng thực nghiệm hữu ích cho việc hoạch định chính sách phát triển ngân hàng không chi nhánh tại Việt Nam, hướng tới một hệ sinh thái ngân hàng số an toàn, hiệu quả và bền vững.

2. Cơ sở lý thuyết và mô hình nghiên cứu

2.1. Các khái niệm

Ngân hàng không chi nhánh là mô hình cung cấp dịch vụ ngân hàng hoàn toàn thông qua các kênh kỹ thuật số, không cần mạng lưới chi nhánh vật lý (Laukkanen và Pasanen, 2008). Dưới hình thức này, khách hàng có thể mở tài khoản, chuyển tiền, thanh toán, hoặc đầu tư hoàn toàn trực tuyến. Theo Mhlanga (2021), ngân hàng không chi nhánh là bước tiến quan trọng trong quá trình chuyển đổi số ngành Ngân hàng, góp phần thúc đẩy tài chính toàn diện, đặc biệt tại các quốc gia đang phát triển.

Niềm tin của khách hàng là mức độ sẵn sàng của một cá nhân trong việc chấp nhận rủi ro khi kỳ vọng rằng bên kia sẽ hành động có trách nhiệm và đáng tin cậy (Mayer, Davis và Schoorman,1995). Trong bối cảnh ngân hàng số, niềm tin thể hiện ở sự an tâm của khách hàng khi thực hiện các giao dịch tài chính thông qua nền tảng trực tuyến (Gefen và cộng sự, 2003).

2.2. Các yếu tố ảnh hưởng đến niềm tin trong ngân hàng không chi nhánh

(1) Khả năng tiếp cận dịch vụ: Đề cập đến mức độ dễ dàng để khách hàng truy cập, đăng ký và sử dụng dịch vụ ngân hàng không chi nhánh (Laukkanen, 2016). Nền tảng dễ dùng, tốc độ xử lý nhanh và khả năng truy cập mọi lúc, mọi nơi sẽ làm tăng cảm nhận tích cực của khách hàng, từ đó củng cố niềm tin đối với ngân hàng.

(2) Bảo mật kỹ thuật số: Đây là yếu tố cốt lõi của mọi dịch vụ tài chính số. Niềm tin của khách hàng phụ thuộc nhiều vào cảm nhận về sự an toàn khi thực hiện các giao dịch (Flavián và cộng sự, 2022). Các hệ thống xác thực đa lớp, mã hóa dữ liệu và khả năng bảo vệ thông tin cá nhân giúp giảm thiểu rủi ro và gia tăng niềm tin.

(3) Độ tin cậy hệ thống: Thể hiện ở khả năng hệ thống hoạt động ổn định, ít lỗi và không bị gián đoạn. Theo Kim và cộng sự (2009), những trục trặc kỹ thuật nhỏ trong hệ thống ngân hàng điện tử có thể làm giảm đáng kể niềm tin của khách hàng.

(4) Trải nghiệm người dùng: Trải nghiệm người dùng phản ánh cảm nhận tổng thể của khách hàng khi tương tác với giao diện ứng dụng ngân hàng số. Một trải nghiệm mượt mà, trực quan, dễ thao tác sẽ tạo cảm xúc tích cực và góp phần hình thành niềm tin (McLean và cộng sự, 2020).

(5) Chất lượng hỗ trợ khách hàng: Dù không có chi nhánh vật lý, nhưng chất lượng hỗ trợ trực tuyến đóng vai trò thay thế cho yếu tố con người trong ngân hàng truyền thống. Khi khách hàng nhận được hỗ trợ nhanh chóng, rõ ràng, họ sẽ tin tưởng hơn vào dịch vụ và thương hiệu (Koksal, 2016).

2.3. Mối quan hệ giữa các yếu tố ngân hàng số và niềm tin khách hàng

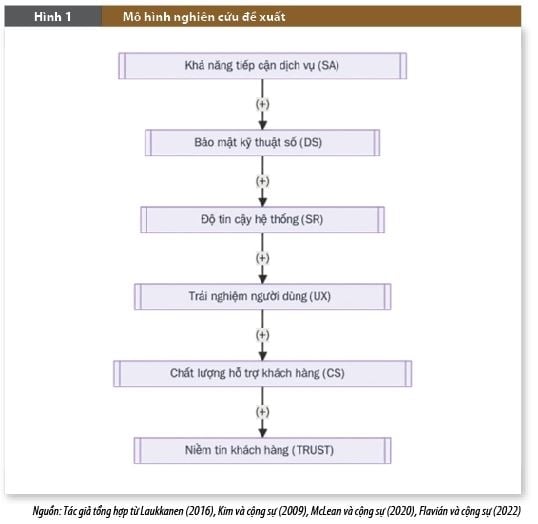

Các nghiên cứu trước (Flavián và cộng sự, 2022; Kim và cộng sự, 2009; McLean và cộng sự, 2020) đều khẳng định rằng, các yếu tố thuộc về chất lượng dịch vụ số có mối quan hệ tích cực với niềm tin khách hàng. Do đó, nghiên cứu này đưa ra các giả định:

H1: Khả năng tiếp cận dịch vụ ảnh hưởng tích cực đến niềm tin khách hàng.

H2: Bảo mật kỹ thuật số ảnh hưởng tích cực đến niềm tin khách hàng.

H3: Độ tin cậy hệ thống ảnh hưởng tích cực đến niềm tin khách hàng

H4: Trải nghiệm người dùng ảnh hưởng tích cực đến niềm tin khách hàng.

H5: Chất lượng hỗ trợ khách hàng ảnh hưởng tích cực đến niềm tin khách hàng.

2.4. Mô hình nghiên cứu

Dựa trên mô hình nghiên cứu của bài viết được đề xuất như Hình 1.

margin: 15px auto;" /> margin: 15px auto;" /> |

3. Phương pháp nghiên cứu

3.1. Thiết kế nghiên cứu

Nghiên cứu này sử dụng phương pháp định lượng, dựa trên dữ liệu sơ cấp thu thập từ khách hàng cá nhân đang sử dụng dịch vụ ngân hàng không chi nhánh tại Việt Nam. Phương pháp định lượng cho phép đo lường các mối quan hệ giữa các biến và kiểm định các giả thuyết trong mô hình nghiên cứu.

Bảng câu hỏi khảo sát được xây dựng dựa trên các thang đo kế thừa từ những nghiên cứu trước (Laukkanen, 2016; Kim và cộng sự, 2009; McLean và cộng sự, 2020; Flavián và cộng sự, 2022), sau đó được điều chỉnh phù hợp với bối cảnh Việt Nam. Mỗi biến quan sát được đo bằng thang đo Likert 5 mức: (1 = Hoàn toàn không đồng ý → 5 = Hoàn toàn đồng ý).

Dữ liệu được xử lý, phân tích bằng phần mềm SPSS 26.0, bao gồm các bước: (1) Kiểm định độ tin cậy thang đo (qua việc phân tích Cronbach’s Alpha); (2) Phân tích EFA; (3) Phân tích tương quan Pearson; (4) Phân tích hồi quy tuyến tính đa biến.

3.2. Đối tượng và phạm vi nghiên cứu

Đối tượng nghiên cứu là khách hàng cá nhân đang sử dụng ngân hàng số thuần túy (không có chi nhánh vật lý) tại Việt Nam, bao gồm các nền tảng Timo, Cake, TNEX, VPBank NEO, Ubank từ tháng 9 - 10/2025.

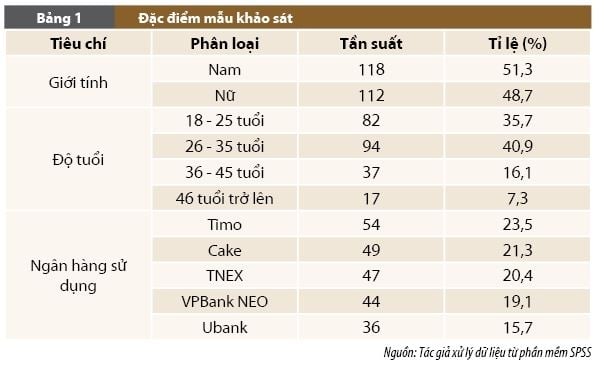

Phương pháp chọn mẫu lấy mẫu thuận tiện: Tổng số phiếu hợp lệ thu được là 230 mẫu, đáp ứng yêu cầu tối thiểu (theo Hair và cộng sự, 2010: Cỡ mẫu ≥ 5 lần số biến quan sát) (Bảng 1).

|

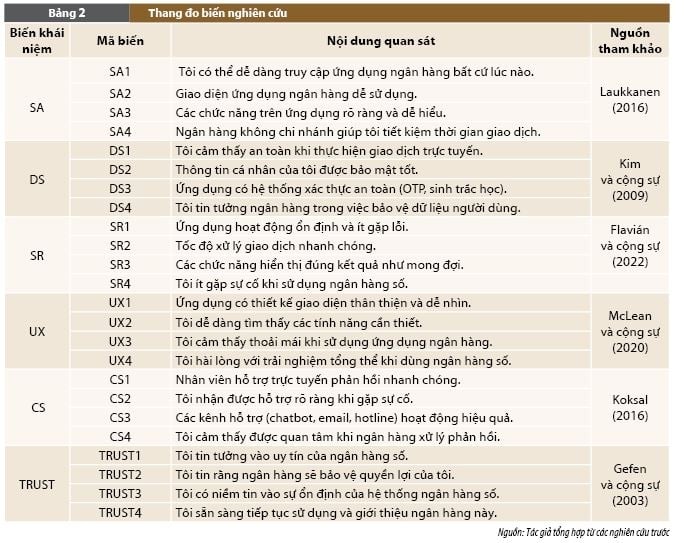

3.3. Thang đo và biến quan sát

Các thang đo trong nghiên cứu được kế thừa và điều chỉnh từ các công trình trước, được trình bày trong Bảng 2.

|

4. Kết quả và phân tích

4.1. Kiểm định độ tin cậy thang đo

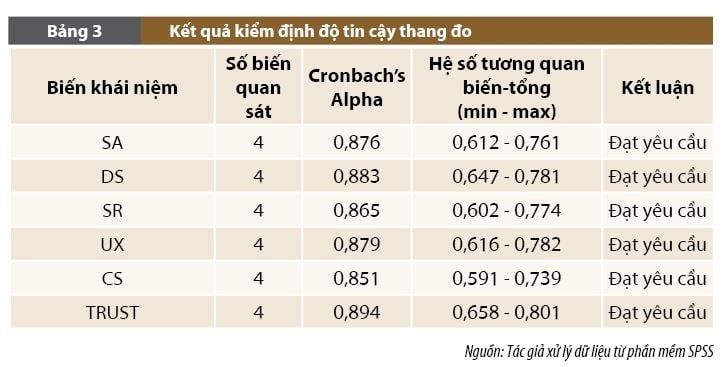

Bảng 3 trình bày kết quả kiểm định độ tin cậy thang đo cho 6 biến khái niệm trong mô hình nghiên cứu.

Kết quả cho thấy tất cả các thang đo đều có hệ số Cronbach’s Alpha > 0,8, đạt mức độ tin cậy cao (Nunnally và Bernstein, 1994). Điều này chứng tỏ các biến quan sát trong cùng một nhóm thang đo có sự nhất quán nội tại tốt, phản ánh chính xác khái niệm mà chúng đại diện. Đặc biệt, hai thang đo Bảo mật kỹ thuật số và Niềm tin khách hàng đạt hệ số cao nhất (lần lượt là 0,883 và 0,894), chứng tỏ người trả lời có nhận thức rõ ràng và ổn định về hai khía cạnh này. Điều này phù hợp với bối cảnh Việt Nam, khi vấn đề bảo mật thông tin và an toàn giao dịch là mối quan tâm hàng đầu trong việc sử dụng ngân hàng số. Do đó, không có biến quan sát nào bị loại bỏ, toàn bộ 24 biến được sử dụng cho phân tích EFA ở bước tiếp theo.

|

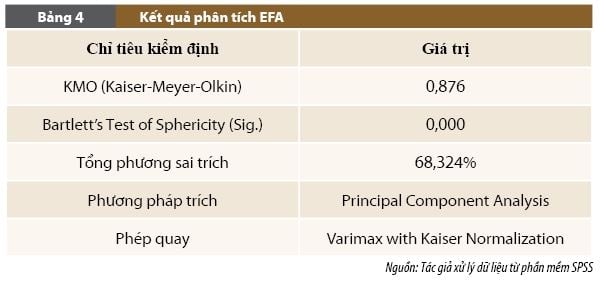

4.2. Phân tích EFA

Phân tích EFA được thực hiện để kiểm định tính hội tụ và phân biệt giữa các biến quan sát, qua đó xác nhận cấu trúc thang đo phù hợp mô hình lý thuyết (Bảng 4).

|

Kết quả cho thấy, hệ số KMO = 0,876 > 0,5, chứng tỏ dữ liệu đủ điều kiện để phân tích (Kaiser, 1974).

Giá trị Sig. = 0,000 < 0,05 khẳng định các biến có tương quan chặt chẽ, phù hợp cho việc rút trích nhân tố.

Tổng phương sai trích đạt 68,324%, nghĩa là 6 nhân tố trích đã được giải thích hơn 2/3 sự biến thiên trong dữ liệu.

Các biến quan sát tải đúng nhóm nhân tố lý thuyết ban đầu (SA, DS, SR, UX, CS, TRUST), không có hiện tượng giao thoa hoặc tải chéo lớn hơn 0,4.

Như vậy, cấu trúc thang đo có giá trị hội tụ và phân biệt tốt, đáp ứng tiêu chuẩn cho các bước phân tích tiếp theo.

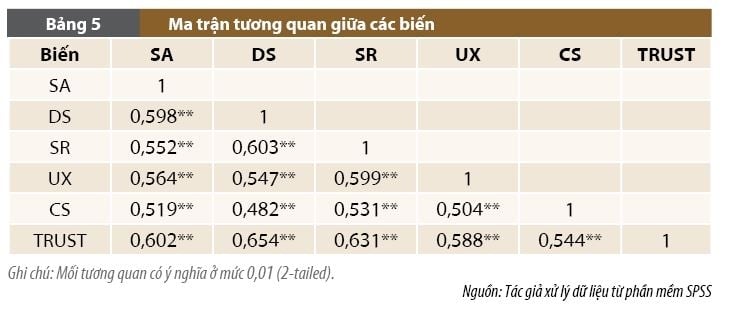

4.3. Phân tích tương quan Pearson

Phân tích tương quan được sử dụng để xem xét mối quan hệ tuyến tính giữa các biến độc lập (SA, DS, SR, UX, CS) và biến phụ thuộc (TRUST). Bảng 5 mô tả ma trận tương quan giữa các biến. Tất cả các hệ số tương quan dương và có ý nghĩa thống kê ở mức p < 0,01, cho thấy các yếu tố của ngân hàng không chi nhánh cùng chiều với niềm tin khách hàng. Mức tương quan mạnh nhất là giữa DS và TRUST (hệ số tương quan r = 0,654), tiếp theo là SR (hệ số tương quan r = 0,631).

|

Các hệ số tương quan đều < 0,8 cho thấy không có vấn đề đa cộng tuyến, đảm bảo tính độc lập tương đối giữa các biến. Điều này khẳng định yếu tố công nghệ và trải nghiệm người dùng có liên hệ chặt chẽ với việc hình thành niềm tin khách hàng.

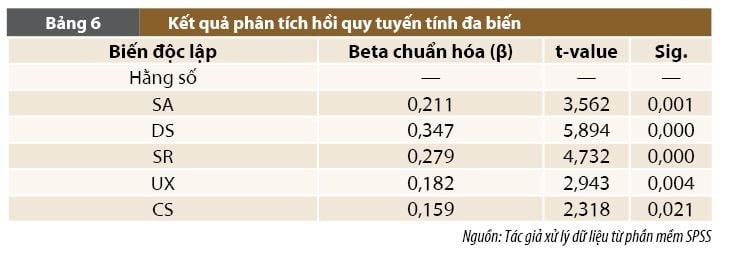

4.4. Phân tích hồi quy tuyến tính đa biến

Phân tích hồi quy tuyến tính được thực hiện nhằm xác định mức độ và hướng tác động của các yếu tố độc lập đến niềm tin khách hàng. Kết quả phân tích hồi quy tuyến tính đa biến được mô tả trong Bảng 6.

|

Bảng 7 cho thấy mô hình có ý nghĩa thống kê tổng thể (F = 42,673, Sig. = 0,000), với R² = 0,611, nghĩa là 61,1% biến thiên trong niềm tin khách hàng được giải thích bởi 5 yếu tố nghiên cứu. Tất cả các biến đều có Sig. < 0,05, chứng tỏ chúng có ảnh hưởng tích cực và có ý nghĩa đến niềm tin khách hàng. Cụ thể:

DS có ảnh hưởng mạnh nhất (β = 0,347), khẳng định an toàn giao dịch và bảo vệ dữ liệu là nền tảng của niềm tin khách hàng.

SR xếp thứ hai (β = 0,279), cho thấy sự ổn định và tốc độ xử lý của ứng dụng ảnh hưởng đáng kể đến niềm tin của khách hàng.

SA (β = 0,211), UX (β = 0,182) có tác động tích cực, phản ánh tầm quan trọng của việc thiết kế giao diện thân thiện, dễ thao tác.

Cuối cùng, CS (β = 0,159) cũng có tác động tích cực, dù nhỏ hơn, nhưng vẫn thể hiện vai trò tăng cường cảm giác an toàn, gắn bó khi người dùng nhận được phản hồi kịp thời.

|

Mô hình hồi quy được viết như sau:

TRUST = 0,347DS + 0,279SR + 0,211SA + 0,182UX + 0,159CS

Kết quả này củng cố các giả thuyết H1 - H5 của mô hình nghiên cứu, đồng thời khẳng định rằng niềm tin khách hàng trong ngân hàng không chi nhánh được hình thành chủ yếu dựa trên các yếu tố công nghệ, bảo mật và trải nghiệm người dùng, đúng như xu hướng toàn cầu theo nghiên cứu của Flavián và cộng sự (2022) và McLean và cộng sự (2020).

5. Thảo luận và hàm ý quản trị

5.1. Thảo luận kết quả nghiên cứu

Kết quả phân tích hồi quy khẳng định rằng cả 5 yếu tố trong mô hình: Khả năng tiếp cận dịch vụ, bảo mật kỹ thuật số, độ tin cậy hệ thống, trải nghiệm người dùng, chất lượng hỗ trợ khách hàng đều có tác động tích cực và có ý nghĩa thống kê đến niềm tin của khách hàng đối với ngân hàng không chi nhánh tại Việt Nam.

Thứ nhất, yếu tố bảo mật kỹ thuật số có ảnh hưởng mạnh nhất đến niềm tin khách hàng (β = 0,347). Điều này hoàn toàn phù hợp với các nghiên cứu trước như của Kim và cộng sự (2009); Flavián và cộng sự (2022), vốn khẳng định rằng an toàn giao dịch và bảo mật dữ liệu cá nhân là nền tảng tạo dựng niềm tin trong dịch vụ ngân hàng điện tử. Trong bối cảnh Việt Nam, vấn đề lừa đảo trực tuyến, rò rỉ thông tin và giả mạo tài khoản diễn ra thường xuyên khiến khách hàng đặc biệt nhạy cảm với yếu tố an toàn. Khi người dùng cảm nhận được rằng ngân hàng có cơ chế xác thực nhiều lớp (OTP, sinh trắc học, nhận diện khuôn mặt...), họ sẽ sẵn sàng sử dụng và gắn bó lâu dài hơn.

Thứ hai, độ tin cậy hệ thống có tác động mạnh thứ hai (β = 0,279). Một ứng dụng ngân hàng số hoạt động ổn định, nhanh và ít lỗi giúp khách hàng cảm thấy yên tâm và tin tưởng. Tại Việt Nam, người dùng từng trải qua nhiều sự cố hệ thống như “đăng nhập lỗi”, “chậm phản hồi giao dịch”, khiến họ lo ngại về tính an toàn của tiền gửi. Kết quả này củng cố nhận định của McLean và cộng sự (2020): Độ ổn định và tốc độ xử lý giao dịch là yếu tố cốt lõi của trải nghiệm ngân hàng số thành công.

Thứ ba, yếu tố khả năng tiếp cận dịch vụ có tác động tích cực (β = 0,211). Việc khách hàng có thể giao dịch ở mọi nơi, mọi lúc chính là lợi thế cạnh tranh lớn nhất của ngân hàng không chi nhánh. Tại Việt Nam, sự phổ biến của smartphone và Internet tốc độ cao đã tạo điều kiện để các nền tảng như Timo, Cake, TNEX phát triển nhanh chóng, đặc biệt trong nhóm khách hàng trẻ (18 - 35 tuổi). Điều này cho thấy rằng tính linh hoạt và sự tiện lợi trong truy cập là yếu tố quan trọng giúp duy trì lòng tin và sự gắn bó lâu dài.

Thứ tư, trải nghiệm người dùng cũng có ảnh hưởng đáng kể (β = 0,182). Khi giao diện dễ hiểu, thao tác mượt mà và thiết kế thân thiện, khách hàng cảm thấy thoải mái hơn khi sử dụng. Nghiên cứu của Laukkanen (2016) cũng chỉ ra rằng, thiết kế giao diện và khả năng sử dụng dễ dàng làm tăng đáng kể cảm nhận tin cậy và sự hài lòng. Tại Việt Nam, người dùng thường đánh giá cao các ứng dụng như Ngân hàng số Cake hay TPBank Digital nhờ giao diện rõ ràng, màu sắc dễ nhìn và hướng dẫn trực quan.

Cuối cùng, chất lượng hỗ trợ khách hàng có ảnh hưởng tích cực nhỏ hơn (β = 0,159), nhưng vẫn có ý nghĩa. Điều này phản ánh rằng dù là ngân hàng số, khách hàng vẫn mong muốn được tư vấn và hỗ trợ con người khi gặp sự cố. Các ngân hàng có chatbot thông minh, hotline 24/7, hoặc phản hồi nhanh qua ứng dụng thường nhận được đánh giá cao hơn. Kết quả này đồng thuận với Koksal (2016) cho rằng dịch vụ hỗ trợ nhanh chóng là một phần quan trọng để củng cố lòng tin trong dịch vụ ngân hàng trực tuyến.

Tổng hợp lại, nghiên cứu này khẳng định rằng niềm tin trong ngân hàng không chi nhánh tại Việt Nam được hình thành chủ yếu từ hai trụ cột chính: (i) Nền tảng công nghệ an toàn - ổn định; (ii) Trải nghiệm người dùng thuận tiện - thân thiện.

Điều này có ý nghĩa đặc biệt trong bối cảnh các ngân hàng đang mở rộng sang mô hình số hóa toàn diện, nơi niềm tin trở nên đặc biệt quan trọng để duy trì mối quan hệ giữa khách hàng và ngân hàng.

5.2. Hàm ý quản trị cho ngân hàng

Từ kết quả nghiên cứu, có thể đề xuất một số hàm ý quản trị cụ thể như sau:

Thứ nhất, tăng cường đầu tư vào hệ thống bảo mật kỹ thuật số. Các ngân hàng Việt Nam cần ưu tiên đầu tư mạnh cho hạ tầng bảo mật, bao gồm mã hóa dữ liệu, xác thực đa yếu tố, và công nghệ chống gian lận (AI Fraud Detection). Ngoài ra, nên thường xuyên cập nhật chính sách an ninh và truyền thông minh bạch về cách bảo vệ dữ liệu người dùng, nhằm củng cố niềm tin cho khách hàng

Thứ hai, duy trì và tối ưu độ tin cậy của hệ thống. Ngân hàng nên xây dựng đội ngũ kỹ thuật 24/7 để đảm bảo hệ thống vận hành ổn định, giảm thiểu gián đoạn giao dịch. Định kỳ thực hiện kiểm tra sức chịu đựng (stress test) và dự phòng dữ liệu (backup) để tránh rủi ro mất mát thông tin. Một ứng dụng mượt mà, không lỗi chính là “bằng chứng sống” của sự tin cậy.

Thứ ba, thiết kế trải nghiệm người dùng lấy khách hàng làm trung tâm. Cần đầu tư vào giao diện thân thiện, dễ thao tác, đồng thời tối ưu hóa theo thói quen và hành vi người dùng. Ví dụ, hệ thống có thể tự động gợi ý sản phẩm phù hợp, hiển thị báo cáo chi tiêu thông minh hoặc nhắc lịch thanh toán cá nhân hóa.

Thứ tư, nâng cao năng lực đội ngũ hỗ trợ khách hàng số. Ngân hàng nên kết hợp AI chatbot thông minh với nhân viên trực hỗ trợ thật để đảm bảo người dùng luôn được phản hồi kịp thời. Bên cạnh đó, cần tổ chức đào tạo định kỳ về kỹ năng giao tiếp trực tuyến, xử lý khiếu nại và kỹ năng đồng cảm, giúp khách hàng cảm thấy được quan tâm thật sự.

Thứ năm, xây dựng thương hiệu “niềm tin số” trong truyền thông ngân hàng. Thay vì quảng cáo đơn thuần về lãi suất hay khuyến mãi, ngân hàng nên tập trung truyền thông giá trị cốt lõi là sự tin cậy và an toàn. Các chiến dịch như “Ngân hàng của niềm tin kỹ thuật số” hay “Safe Digital Experience” có thể tạo dấu ấn thương hiệu rõ rệt trong tâm trí khách hàng.

6. Kết luận

Nghiên cứu này tập trung đánh giá ảnh hưởng của ngân hàng không chi nhánh đến niềm tin khách hàng trong bối cảnh ngân hàng số Việt Nam. Kết quả nghiên cứu bổ sung bằng chứng thực nghiệm mới cho bối cảnh Việt Nam, đồng thời củng cố các lý thuyết trước đó về niềm tin trong môi trường ngân hàng số. Về mặt thực tiễn, nghiên cứu giúp các ngân hàng hiểu rõ hơn các yếu tố cần ưu tiên trong chiến lược phát triển ngân hàng không chi nhánh, đặc biệt trong giai đoạn Việt Nam đang hướng tới chuyển đổi số toàn diện trong lĩnh vực tài chính - ngân hàng.

Tuy nhiên, nghiên cứu vẫn tồn tại một số hạn chế, bao gồm: (1) Cỡ mẫu còn tương đối nhỏ, chủ yếu tập trung tại khu vực thành thị; (2) Mô hình nghiên cứu mới dừng ở cấp độ định lượng, chưa kết hợp dữ liệu định tính; (3) Các biến kiểm soát như thu nhập, kinh nghiệm sử dụng công nghệ chưa được xem xét sâu. Do đó, các nghiên cứu tiếp theo có thể mở rộng mẫu khảo sát, kết hợp phương pháp hỗn hợp và xem xét vai trò trung gian hoặc điều tiết của các yếu tố tâm lý người dùng như sự lo ngại về rủi ro hoặc nhận thức đổi mới công nghệ.

Tài liệu tham khảo

1. Flavián, C., Pérez-Rueda, A., & Belanche, D. (2022), Exploring the impact of digital transformation on customer trust in financial services: The mediating role of perceived security and system reliability. Journal of Business Research, 142, 684-697.

2. Gefen, D., Karahanna, E., & Straub, D. W. (2003), Trust and TAM in online services: An integrated model. MIS Quarterly, 27(1), 51-90.

3. Hair, J. F., Black, W. C., Babin, B. J., & Anderson, R. E. (2010), Multivariate Data Analysis (7th ed.). Pearson.

4. Kaiser, H. F. (1974), An index of factorial simplicity. Psychometrika, 39(1), 31-36.

5. Kim, C., Tao, W., Shin, N., & Kim, K. S. (2009), An empirical study of customers’ perceptions of security and trust in e-payment systems. Electronic Commerce Research and Applications, 9(1), 84-95.

6. Koksal, M. H. (2016), The intentions of customers to use mobile banking: The case of Turkey. International Journal of Bank Marketing, 34(3), 389-409.

7. Laukkanen, T. (2016), Consumer adoption versus rejection decisions in seemingly similar service innovations: The case of the Internet and mobile banking. Journal of Business Research, 69(7), 2432-2439.

8. McLean, G., Al-Nabhani, K., & Wilson, A. (2020), Developing a digital service quality framework for online banking. International Journal of Bank Marketing, 38(2), 273-298.

9. Nunnally, J. C., & Bernstein, I. H. (1994), Psychometric Theory (3rd ed.). McGraw-Hill.

10. Vietnam Banking Association (2024), Digital banking transformation in Vietnam: Opportunities and challenges. Hanoi: VNBA Publications.