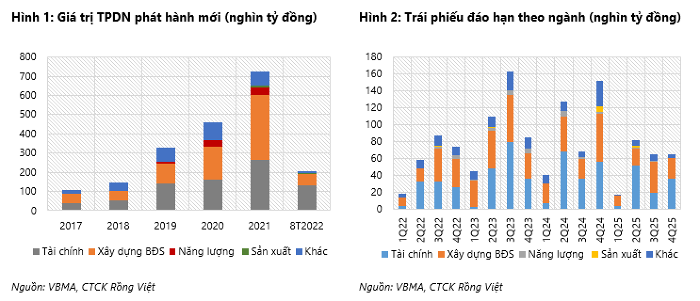

Chuyên gia của VDSC cho biết áp lực thanh khoản của các doanh nghiệp BĐS (vốn là những chủ thể có giá trị phát hành trái phiếu cao nhất) ngày càng tăng và ở mức cao trong thời gian còn lại của năm.

Nợ xấu ngân hàng chịu áp lực tăng khi thị trường BĐS vào giai đoạn điều chỉnh" style="max-width:100%; padding:0px; margin:0px;" title="Nợ xấu ngân hàng chịu áp lực tăng khi thị trường BĐS vào giai đoạn điều chỉnh"> Nợ xấu ngân hàng chịu áp lực tăng khi thị trường BĐS vào giai đoạn điều chỉnh" style="max-width:100%; padding:0px; margin:0px;" title="Nợ xấu ngân hàng chịu áp lực tăng khi thị trường BĐS vào giai đoạn điều chỉnh"> |

| Nợ xấu ngân hàng chịu áp lực tăng khi thị trường BĐS vào giai đoạn điều chỉnh (Ảnh minh họa) |

Nguyên nhân đầu tiên được kể đến là hoạt động phát hành trái phiếu riêng lẻ đã bị đình trệ trong phần lớn thời gian của năm 2022, do nghị định sửa đổi Nghị định 153 cần nhiều thời gian xem xét trước khi được thông qua vào tháng 9/2022, đã phần nào ảnh hưởng đến dòng tiền đáo hạn trong năm 2022.

Bên cạnh đó, niềm tin của nhà đầu tư trái phiếu bị thử thách khi liên tiếp có hai sự kiện bắt giữ lãnh đạo cấp cao của hai tập đoàn BĐS lớn vốn có quy mô phát hành trái phiếu riêng lẻ cao trong ngành bất động sản.

Điều này đã làm tăng thêm áp lực thanh khoản khi các nhà đầu tư yêu cầu mua lại trái phiếu trước hạn. Ước tính có khoảng 142.000 tỷ đồng trái phiếu đã được mua lại trước hạn trong 9 tháng đầu năm 2022.

VDSC cho rằng bên cạnh việc kiểm soát chặt chẽ tăng trưởng tín dụng trong năm 2022, Nghị định 65 và biến cố ở hai tập đoàn BĐS lớn vừa qua có thể xem là những “cú phanh gấp” về nguồn cung ứng vốn cho các doanh nghiệp, mà đặc biệt là doanh nghiệp BĐS.

Trong khi đó, từ đầu năm nay, ngành bất động sản bước vào giai đoạn điều chỉnh mạnh với nguồn cung và tỷ lệ hấp thụ giảm rõ rệt do cung không gặp cầu, dòng vốn vào bất động sản gặp khó do cả tín dụng thắt chặt và lãi suất tăng, cùng với chủ trương ngăn chặn đầu cơ bất động sản của Chính phủ gây sức ép giảm giá bán. Ngoài ra, cơ quan quản lý cũng đang xem xét bổ sung các quy định về tỷ lệ an toàn tài chính của doanh nghiệp bất động sản.

|

Theo VDSC, áp lực dòng tiền cao phát sinh trong ngắn hạn trong khi tỷ lệ tiêu thụ hàng hóa giảm có thể dẫn đến tình trạng một số doanh nghiệp có số dư trái phiếu riêng lẻ cao có thể rơi vào tình trạng mất khả năng thanh toán, ảnh hưởng đến khả năng trả nợ các khoản vay tại ngân hàng.

Đối với các nhà đầu tư cá nhân, những người nắm giữ trái phiếu không được thanh toán gốc và lãi đúng hạn, có thể gián tiếp gặp khó khăn về dòng tiền. Đây cũng là rủi ro tiềm tàng nếu các cá nhân này có khoản vay tại ngân hàng nhưng thiếu các dòng thu nhập ổn định.

|

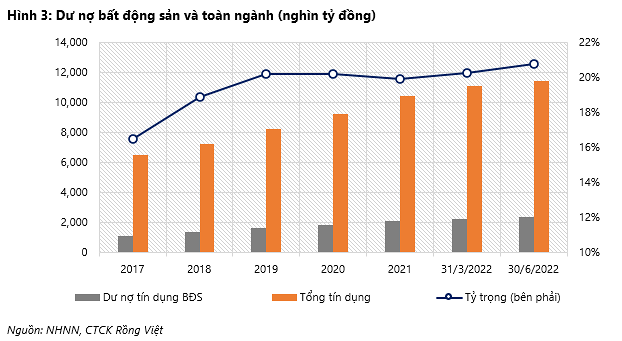

Theo thống kê của NHNN, quy mô tín dụng vào ngành bất động sản (gồm cho vay và TPDN) hiện nay cao hơn đáng kể so với trước đây. Số dư tính đến 30/6/2022 là 2,37 triệu tỷ đồng, tương đương 20,7% tổng tín dụng toàn nền kinh tế, so với mức 16,5% vào năm 2017.

Báo cáo nhận định, nhóm ngân hàng có mức phân bổ cao (trên 10%) tín dụng vào cho vay bất động sản và trái phiếu doanh nghiệp như: TPBank, Techcombank, MB, VPBank, SHB, SeABank, HDBank, MSB và Eximbank (đến cuối quý II) sẽ chịu rủi ro cao hơn các ngân hàng khác.

Tuy nhiên, mức độ rủi ro là khác nhau tùy vào mức độ tiếp xúc tín dụng (cho vay và đầu tư TPDN) với ngành bất động sản và sức khỏe tài chính của các đối tác bất động sản liên quan.

Nói thêm về ảnh hưởng của việc Thông tư 14, cho phép cơ cấu nợ bị ảnh hưởng bởi dịch COVID-19, hết hiệu lực từ ngày 30/6/2022, chuyên gia VDSC cho rằng nhiều ngân hàng đã trích lập đủ dự phòng cho nợ cơ cấu nên lợi nhuận sẽ không chịu áp lực từ vấn đề này.

Tuy nhiên, với những ngân hàng chưa trích lập đủ sẽ phải đối mặt với khả năng chi phí tín dụng gia tăng.

Đồng thời, tỷ lệ nợ xấu thời gian tới cũng sẽ tiếp tục phân hóa giữa các ngân hàng tùy tính chất tập khách hàng của từng ngân hàng và tác động của kinh tế vĩ mô lên các nhóm khách hàng. Nhóm doanh nghiệp vừa và nhỏ và khách hàng cá nhân thu nhập thấp sẽ khó khăn hơn trong điều kiện lãi suất và lạm phát có xu hướng tăng nhanh.

Việc NHNN cấp bổ sung hạn mức tăng trưởng tín dụng khác nhau giữa các ngân hàng cũng dẫn đến sự khác biệt về tỷ lệ nợ xấu.

Hoàng Quyên