Trong báo cáo triển vọng ngành cảng biển vừa cập nhật, Chứng khoán VnDirect đánh giá nhóm này sẽ có tình hình kinh doanh năm 2023 tươi sáng hơn nhờ giá cước vận tải đường biển giảm và giải tỏa ùn tắc tại các cảng lớn. Bên cạnh đó, sự nới lỏng chính sách Zero Covid tại Trung Quốc có thể bù đắp cho nền kinh tế toàn cầu suy yếu trong năm 2023- 24, mang lại triển vọng trung lập cho ngành cảng biển toàn cầu.

cổ phiếu ngành cảng biển năm 2023?" style="max-width:100%; padding:0px; margin:0px;" title="Triển vọng nào cho cổ phiếu ngành cảng biển năm 2023?"> cổ phiếu ngành cảng biển năm 2023?" style="max-width:100%; padding:0px; margin:0px;" title="Triển vọng nào cho cổ phiếu ngành cảng biển năm 2023?"> |

Theo VND, bất chấp thắt chặt tiền tệ toàn cầu, FDI giải ngân vào Việt Nam vẫn tăng 15,2% so với cùng kỳ trong 10T22 với phần lớn các dự án nhắm vào lĩnh vực công nghiệp và sản xuất (60%). Hiệp định RCEP, có hiệu lực vào đầu năm 2022, đã thúc đẩy một số ngành sản xuất của Việt Nam đạt mức tăng trưởng mạnh trong nửa đầu năm 2022, nhưng chậm lại trong nửa cuối năm do tiêu dùng toàn cầu giảm.

Các hiệp định thương mại này sẽ tác động tích cực đến hoạt động xuất nhập khẩu của Việt Nam trong những năm tới khi tiêu dùng toàn cầu phục hồi, từ đó mang lại lợi ích cho ngành cảng biển Việt Nam.

VnDirect kỳ vọng sản lượng container của Việt Nam sẽ tăng 2,5% trong năm 2022 lên 24,9 triệu TEU sau mức tăng trưởng 2,9% trong 10T22, sau đó tăng trưởng với tốc độ CAGR 8,6% trong năm 2022-30 theo mục tiêu của Bộ Giao thông vận tải theo quy hoạch tổng thể cảng biển giai đoạn 2021-30.

Trong quy hoạch tổng thể cảng biển giai đoạn 2021-30, trong số các cụm cảng lớn của Việt Nam, cụm cảng Hải Phòng và cụm cảng Cái Mép – Thị Vải được xếp vào cụm cảng đặc biệt của Việt Nam và sẽ được tập trung phát triển nhiều nhất.

Hai cụm cảng này sẽ có nhiều tiềm năng tăng trưởng hơn trong giai đoạn 2023- 24 như: Tình trạng dư cung tại cụm cảng Hải Phòng đã giảm dần, trong đó tỷ lệ dư thừa công suất có thể giảm xuống 31,6%/28,3%/22,6% trong năm 2022/23/24 do chỉ có 2 cảng đi vào hoạt động cho đến năm 2025 (GMD Nam Đình Vũ giai đoạn 2 và các cảng nước sâu của PHP) trong khi nhiều cảng thượng nguồn sẽ chuyển đổi công năng hoặc loại bỏ (cảng Hoàng Diệu của PHP).

Tỷ lệ công suất dư thừa thấp có thể giúp tăng hiệu suất sử dụng của Cảng Quốc tế Hải Phòng và các cảng hạ nguồn tại đây, đồng thời cũng có thể làm giảm cạnh tranh và tăng giá bán trung bình trong những năm tới. Dự báo sản lượng container của cụm cảng Hải Phòng sẽ tăng 3,0%/6,0%/8,0% trong các năm 2022/23/24.

VND cũng kỳ vọng sản lượng container Cái Mép – Thị Vải sẽ tăng 5,0%/8,0%/12,5% so với cùng kỳ trong giai đoạn 2022-24.

Chuyên gia phân tích của VnDirect nhận định các công ty Cảng biển và Vận tải biển có vị thế tiền mặt ròng và tỷ lệ nợ ròng/vốn chủ sở hữu thấp bao gồm VNA, PHP, VSC, MVN, SGP, VOS sẽ được hưởng lợi từ môi trường lãi suất tăng trong thời gian tới.

Trong đó, PHP là doanh nghiệp hưởng lợi nhiều nhất dựa trên tỷ lệ của thu nhập lãi thuần trên lợi nhuận trước thuế 9T22.

Ngược lại, HAH và GMD có thể bị ảnh hưởng từ môi trường lãi suất tăng do các công ty này có tỷ lệ đòn bẩy tài chính cao để đầu tư cho kế hoạch mở rộng công suất.

Việc đồng USD tăng mạnh cũng có thể ảnh hưởng đến các kế hoạch mở rộng công suất mới vay bằng USD trong thời gian tới.

Đáng chú ý, các công ty vận tải biển như HAH và MVN hiện có mức độ rủi ro cao với các khoản nợ dựa trên USD và có thể gặp khó khăn trong môi trường USD mạnh. Tuy nhiên, do các hãng vận tải này có một phần doanh thu tính bằng USD nên phần nào có thể bù đắp được chi phí tài chính gia tăng do lỗ tỷ giá khi USD tăng giá trong thời gian tới.

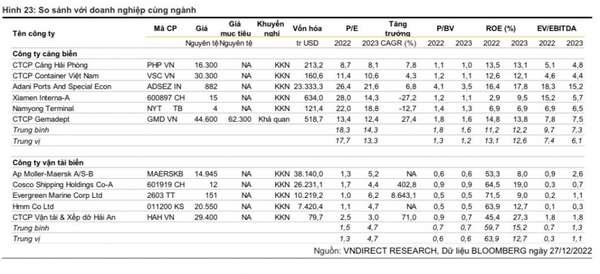

Trên cơ sở đó, VnDirect ưa thích các doanh nghiệp có kế hoạch mở rộng công suất trong khi vẫn duy trì được tăng trưởng lợi nhuận trong những năm tới, do đó lựa chọn GMD. PHP, VSC và HAH cũng lọt vào danh sách theo dõi do các công ty này cũng có kế hoạch mở rộng và đang ở mức định giá hấp dẫn.

|

Thanh Tùng