Phát triển công nghệ tài chính và tác động của công ty công nghệ tài chính đến hoạt động ngân hàng thương mại

Tóm tắt: Sự phát triển của công nghệ tài chính (Fintech) trong những thập niên gần đây đã tác động và làm thay đổi sâu sắc toàn bộ hoạt động kinh doanh của hệ thống ngân hàng thương mại (NHTM). Vì vậy, thuật ngữ Fintech trở nên phổ biến và thu hút nhiều sự chú ý của các nhà nghiên cứu. Bài viết tập trung làm rõ các nội dung của Fintech, phân tích các tác động của nó tới hoạt động NHTM và khái quát tác động, mối quan hệ giữa công ty Fintech và NHTM Việt Nam. Kết quả nghiên cứu khẳng định sự hợp tác cùng phát triển giữa các công ty Fintech với các NHTM tiếp tục là xu hướng chủ đạo trong thời gian tới và đề xuất một số khuyến nghị.

Fintech development and the impact of Fintech companies on commercial banking activity

Abstract: The advancement of financial technology (Fintech) in recent decades has brought dramatic impact on and revolutionized the entire business operations of the commercial banking sector. As a result, the term Fintech became popular and drew a lot of interest from researchers. The purpose of this article is to clarify the concepts of Fintech, analyze its effects on commercial banking activities, and generalize the impact and interaction between financial technology businesses and Vietnamese commercial banks. Findings of the study suggest that collaboration for mutual development between Fintech startups and commercial banks will continue to be a dominant trend in the future and suggest some recommendations.

1. Khái quát Fintech và quá trình phát triển

Fintech (Financial Technology- công nghệ tài chính) là thuật ngữ xuất hiện vào những năm 1850 và trải qua quá trình phát triển với nhiều dấu ấn. Cách mạng công nghiệp lần thứ tư (Cách mạng công nghiệp 4.0) ra đời và phát triển, Fintech trở thành chủ đề thu hút sự quan tâm nghiên cứu với nội dung là “áp dụng những công nghệ tiên tiến nhằm cải thiện và nâng cao chất lượng của các phương pháp cung cấp dịch vụ tài chính truyền thống” và nội hàm Fintech ngày càng được mở rộng. Song, đến nay chưa có một định nghĩa thống nhất về mặt pháp lý đối với thuật ngữ này.

Công ty Fintech là doanh nghiệp sử dụng mô hình kinh doanh mới và sản phẩm mới cạnh tranh với các dịch vụ ngân hàng cốt lõi, bảo hiểm hoặc thanh toán (ASIC, 2019); là các công ty sử dụng công nghệ mới, tạo ra các dịch vụ tài chính mới và tốt hơn cho cả người tiêu dùng và doanh nghiệp, gồm những công ty thuộc các loại hình có thể hoạt động trong lĩnh vực quản lý tài chính, bảo hiểm, thanh toán, quản lý tài sản với những tiến bộ về công nghệ trong lĩnh vực tài chính, từ những đổi mới trong kiến thức và giáo dục về tài chính, ngân hàng bán lẻ đến đầu tư và cả tiền mã hóa (Brian Boldt, 2017). Các công ty Fintech có thể chia thành 2 nhóm chính theo chức năng và đối tượng: Nhóm 1 là các công ty phục vụ người tiêu dùng, cung cấp các công cụ kỹ thuật số nhằm nâng cao cách các cá nhân vay mượn, tài trợ vốn cho doanh nghiệp mới thành lập, quản lý tiền bạc; Nhóm 2 là các công ty “bank-office” chuyên hỗ trợ công nghệ cho các định chế tài chính.

Ban đầu, Fintech chỉ phản ánh khía cạnh kĩ thuật hay công nghệ máy tính được tổ chức tài chính, ngân hàng ứng dụng trong quá trình cung ứng dịch vụ. Từ cuối thập niên đầu tiên của thế kỷ 21, Fintech đã và đang trở thành trào lưu phát triển mạnh mẽ trên thế giới với sự xâm nhập thị trường tài chính của các công ty công nghệ phi ngân hàng và nội hàm Fintech được mở rộng ra cho tất cả những tiến bộ về công nghệ trong lĩnh vực tài chính, bao gồm cả những đổi mới trong kiến thức và giáo dục về tài chính, ngân hàng bán lẻ, đầu tư và tiền kỹ thuật số...

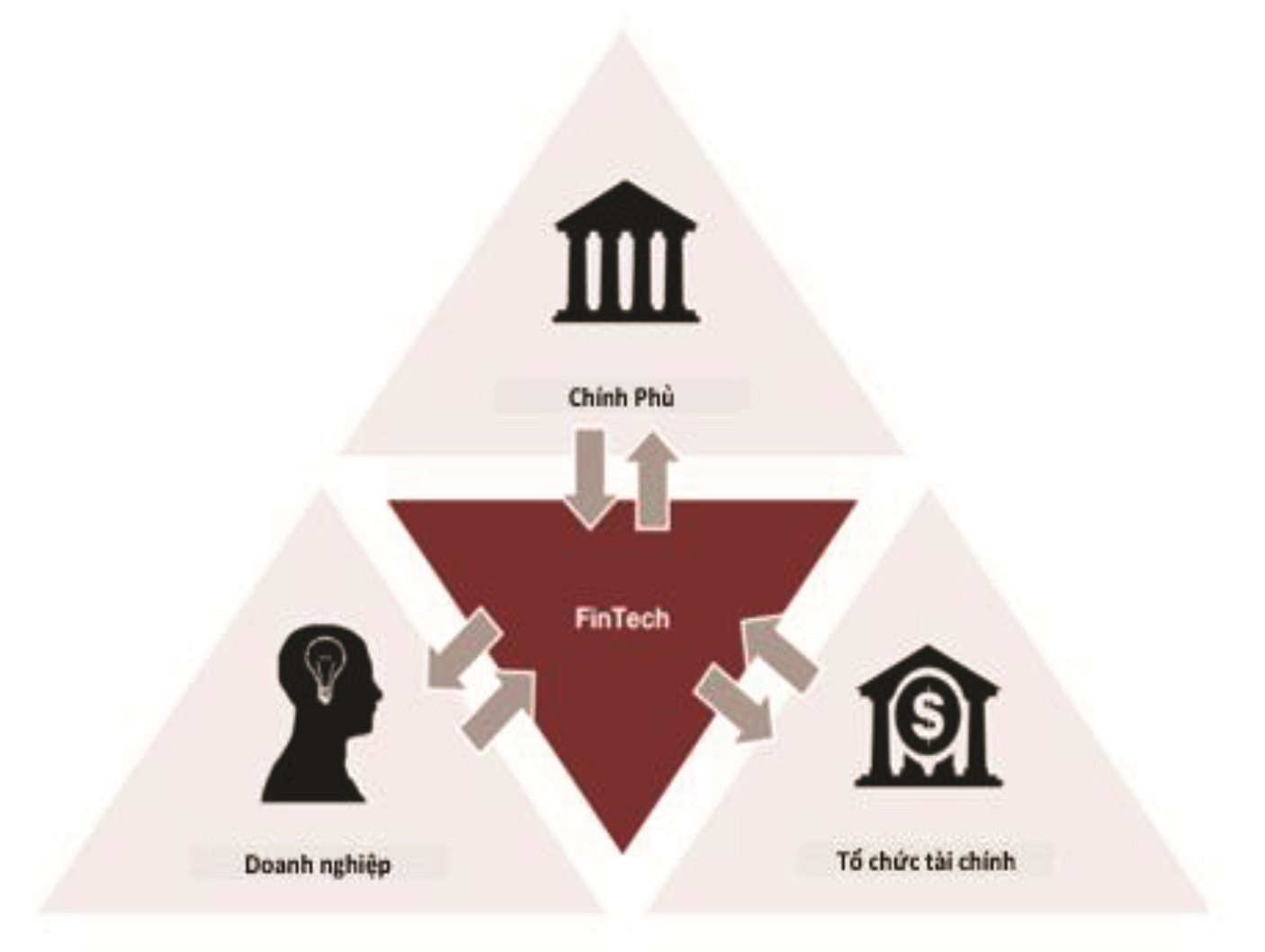

Quá trình hình thành, tồn tại và phát triển, Fintech đã tạo dựng nên một hệ sinh thái vận động xung quanh, với các nhân tố hoạt động tương hỗ lẫn nhau, trong đó bao gồm 3 nhân tố chính là Chính phủ, định chế tài chính và các công ty Fintech. Nghiên cứu của công ty Strategy& (2016) đã cho thấy để phát triển một hệ sinh thái bền vững và thành công cần có sự kết hợp chặt chẽ giữa ba (3) nhân tố này, trong đó:

(i) Chính phủ tham gia trong hệ sinh thái Fintech với vai trò triển khai xây dựng khuôn khổ pháp lý và thực thi các chính sách quản lý nhằm tạo thuận lợi cho sự phát triển của hệ sinh thái, khuyến khích các hoạt động khởi nghiệp sáng tạo của các công ty tài chính cũng như công ty công nghệ, qua đó giúp cải thiện năng lực cạnh tranh tổng thể của quốc gia.

(ii) Các định chế tài chính tham gia vào hệ sinh thái Fintech thông qua việc đầu tư hình thành các công ty Fintech, tham gia hỗ trợ các chương trình khởi nghiệp hỗ trợ sáng tạo của các Fintech Startup, hỗ trợ vốn cho các giải pháp Fintech hay đầu tư mạo hiểm vào các Fintech Startup, hợp tác nghiên cứu xây dựng và phát triển giải pháp công nghệ tài chính mới…

(iii) Các công ty Fintech tham gia vào hệ sinh thái Fintech thông qua việc đóng góp các giải pháp công nghệ mang tính đột phá và sáng tạo cho hệ sinh thái, giúp tăng cường các sản phẩm, dịch vụ tài chính sáng tạo tới các phân khúc thị trường tiềm năng và hưởng lợi từ việc tiếp cận tài chính và các chuyên gia thị trường.

Hệ sinh thái Fintech sẽ hạn chế dần thế độc tôn của những loại hình dịch vụ tài chính truyền thống và rất quan trọng để ươm mầm những đổi mới sáng tạo về công nghệ nhằm tạo sự hiệu quả cho các hệ thống tài chính và thị trường tài chính, đồng thời nâng cao trải nghiệm của khách hàng từ các sản phẩm, dịch vụ sáng tạo. Hệ sinh thái Fintech vững chắc có thể thúc đẩy sự phát triển của nền kinh tế trên phạm vi rộng lớn hơn thông qua thu hút các nhân tài có nhiều hoài bão tham gia vào các hoạt động nghiên cứu, kinh doanh ý tưởng sáng tạo.

Hình 1. Các chủ thể cấu thành một hệ sinh thái Fintech

2. Tác động của Fintech đối với hoạt động NHTM

2.1. Tác động tích cực

Việc thâm nhập thị trường tài chính, ngân hàng của các công ty Fintech đã mang lại nguồn gió mới với những lợi ích tích cực cho hệ thống tài chính, ngân hàng.

Một là, gia tăng cơ hội mở rộng tiếp cận tài chính cho người dân. Sự bùng nổ của các giải pháp Fintech đã có tác động đáng kể đối với lĩnh vực tài chính, ngân hàng, đặc biệt trong việc thúc đẩy mở rộng tiếp cận tài chính.

Phát triển trên nền tảng hệ thống công nghệ thông tin và viễn thông, không cần mạng lưới chi nhánh và phòng giao dịch, Fintech đã và đang thu hút được một lượng lớn khách hàng, kể cả̀ người dân sống ở khu vực nông thôn, vùng sâu, vùng xa và hải đảo vốn không có tài khoản ngân hàng, là những đối tượng khách hàng mà các ngân hàng, tổ chức tài chính truyền thống không hướng tới.

Theo Tổng cục Thống kê, Việt Nam với khoảng 65% dân số trong tổng số gần 100 triệu dân hiện đang sinh sống ở khu vực nông thôn, vùng sâu, vùng xa vốn gặp rất nhiều khó khăn trong việc tiếp cận các dịch vụ tài chính, ngân hàng. Hệ thống chi nhánh, phòng giao dịch hay mạng lưới ATM của các NHTM có độ bao phủ thấp tại những khu vực này. Khó khăn trong tiếp cận dịch vụ của NHTM nên người dân sinh sống ở các khu vực này thường tìm đến sử dụng các kênh thanh toán, chuyển tiền phi chính thống có độ an toàn thấp và rủi ro cao.

Nhiều nghiên cứu đã chứng minh công nghệ nói chung và Fintech nói riêng chính là bước đột phá để mở ra khả năng tiếp cận nhanh chóng, giá rẻ và an toàn đối với các dịch vụ tài chính, ngân hàng. Đối với nhiều người sinh sống ở khu vực nông thôn, vùng sâu, vùng xa, Internet hay công nghệ di động đã trở thành phương tiện thông tin mà họ có thể tiếp cận và cũng trở thành kênh để tiếp cận dịch vụ tài chính, ngân hàng đơn giản nhất. Các dịch vụ thanh toán, chuyển tiền chất lượng, giá cả dịch vụ hợp lý được phát triển nhờ những công nghệ tài chính mới sẽ giúp người dân nghèo không có tài khoản ngân hàng dễ dàng tiếp cận hơn, từ đó giúp mở rộng khả năng tiếp cận tài chính và đạt được sự bao phủ tài chính, một mục tiêu mà nhiều quốc gia trong đó có Việt Nam đang theo đuổi nhằm giảm bớt chênh lệch giàu nghèo, giải quyết các vấn đề xã hội và môi trường, hướng tới tăng trưởng kinh tế bền vững.

Hai là, nâng cao năng lực cạnh tranh của các tổ chức tài chính truyền thống. Bằng những giải pháp công nghệ sáng tạo, Fintech đã mang lại sự đa dạng trong dịch vụ tài chính, ngân hàng cho khách hàng với nhiều dịch vụ mới có khả năng thay thế cho các dịch vụ tài chính, ngân hàng truyền thống, tập trung vào một số lĩnh vực nổi bật như cho vay, thanh toán và bảo hiểm. Đồng thời, Fintech đem lại hiệu quả cao hơn đối với các dịch vụ tài chính như tư vấn, cho vay món nhỏ, lẻ, nhận diện khách hàng, an toàn bảo mật... Thông tin tài chính cũng minh bạch và chi tiết hơn bởi các giải pháp Fintech với sự phát triển của công nghệ dữ liệu lớn (Big Data) và Ứng dụng giao diện mở (Open API), qua đó giảm bất cân xứng thông tin trong lĩnh vực tài chính, cho phép các tổ chức tài chính có thể đánh giá và định lượng các rủi ro chính xác hơn. Từ đó, đòi hỏi các tổ chức tài chính, ngân hàng truyền thống phải thay đổi bản thân, tăng cường đầu tư, đổi mới công nghệ và gia tăng trải nghiệm sản phẩm cho khách hàng cũng như thay đổi mô hình kinh doanh và quản trị có thể không còn phù hợp với bối cảnh cạnh tranh gia tăng.

2.2. Các rủi ro, thách thức

Bên cạnh các tác động tích cực, Fintech cũng đem lại những tác động tiêu cực cho hệ thống tài chính, ngân hàng, bởi các công ty Fintech thường hạn chế kinh nghiệm quản trị hệ thống ngân hàng nên hoạt động của nó thường vượt ra khỏi các khuôn khổ quản lý, pháp lý và thiếu sự quản lý của các cơ quan quản lý nhà nước cũng như thiếu sự kiểm soát, giám sát quy trình hoạt động (yêu cầu kỹ thuật, yêu cầu về vốn, rủi ro hoạt động…) nên đôi khi có thể gây ra thiệt hại cho khách hàng, giảm niềm tin vào hệ thống tài chính ngân hàng. Fintech còn có khả năng phá vỡ sự ổn định của hệ thống tài chính, ngân hàng vốn có quá trình hoạt động dài và chịu sự quản lý bởi một hệ thống pháp lý chặt chẽ thông qua việc thu hút và lôi kéo khách hàng của các NHTM, bởi các dịch vụ tài chính thay thế giá rẻ nhưng độ an toàn và tin cậy cần thời gian kiểm chứng.

Do đó, “bắt tay” với công ty Fintech, các NHTM cần đặt ra vấn đề bảo mật thông tin và quản lý rủi ro, bởi công ty Fintech sẽ được tiếp cận sử dụng nguồn dữ liệu của NHTM. Mặc dù NHTM không quản lý trực tiếp nhưng vẫn có trách nhiệm pháp lý trong trường hợp rủi ro phát sinh liên quan đến bên thứ ba là công ty Fintech, vì vậy các NHTM cần lựa chọn kỹ lưỡng đơn vị cung cấp công nghệ, đồng thời áp dụng các biện pháp quản trị nội bộ; đánh giá, kiểm soát rủi ro, đảm bảo hoạt động an toàn và hiệu quả.

3. Thực trạng quan hệ giữa công ty Fintech và NHTM Việt Nam

Năm 2008, công ty Fintech đầu tiên được Ngân hàng Nhà nước (NHNN) cấp phép hoạt động chủ yếu ở lĩnh vực thanh toán và đến năm 2019 đã có hơn 150 công ty hoạt động trong lĩnh vực Fintech. Trong đó, 65% công ty hoạt động thanh toán, 10,5% công ty hoạt động trong lĩnh vực gọi vốn cộng đồng (Nguyễn Hồng Nga, 2020). Sự nổi lên của một số công ty Fintech trong lĩnh vực quản lý tài sản và bảo hiểm cho thấy, trong tương lai sẽ có sự dịch chuyển cơ cấu và nguồn vốn đầu tư giữa các lĩnh vực khác so với lĩnh vực thanh toán, hiện đang chiếm vị trí quan trọng tại Việt Nam (Nghiêm Thanh Sơn, 2020). Đến năm 2020, số lượng công ty Fintech tại Việt Nam tăng gần 4 lần so với năm 2016 và xu hướng vừa cạnh tranh, vừa hợp tác giữa công ty Fintech và NHTM Việt Nam diễn ra chủ yếu như sau:

Một là, cạnh tranh. Các công ty Fintech cạnh tranh với NHTM ở các nhóm thị phần ngách như thanh toán, ví điện tử, cho vay ngang hàng, trả góp bằng thẻ (MPOS-acquiring), thương mại kỹ thuật số (T-commerce). Theo đó, khách hàng không phải đến địa điểm giao dịch mà vẫn có thể thực hiện các sản phẩm dịch vụ tài chính như vay vốn, chi trả các dịch vụ, thanh toán thông qua các ứng dụng của công ty Fintech.

Theo thống kê của NHNN, số lượng công ty khởi nghiệp trong lĩnh vực Fintech tại Việt Nam tăng hơn 179% trong giai đoạn 2017- 2020. Trong đó, dịch vụ thanh toán vẫn là phân khúc lớn nhất, chiếm 31% số lượng các công ty khởi nghiệp Fintech. Đến tháng 10/2020, Việt Nam có 39 nhà cung cấp dịch vụ phi ngân hàng được cấp phép, trong đó có 5 ví điện tử lớn nhất là MoMo, Payoo, Moca, Zalo Pay và ViettelPay. Với 4,2 triệu người dùng ví điện tử trên tổng số gần 100 triệu dân cho thấy tiềm năng, cơ hội và dư địa phát triển trong lĩnh vực thanh toán trong nước, ngày càng nhiều công ty tham gia đầu tư. Trong khi các công ty khởi nghiệp trong lĩnh vực thanh toán của Việt Nam tiếp tục phát triển và thu hút được sự quan tâm của các nhà đầu tư.

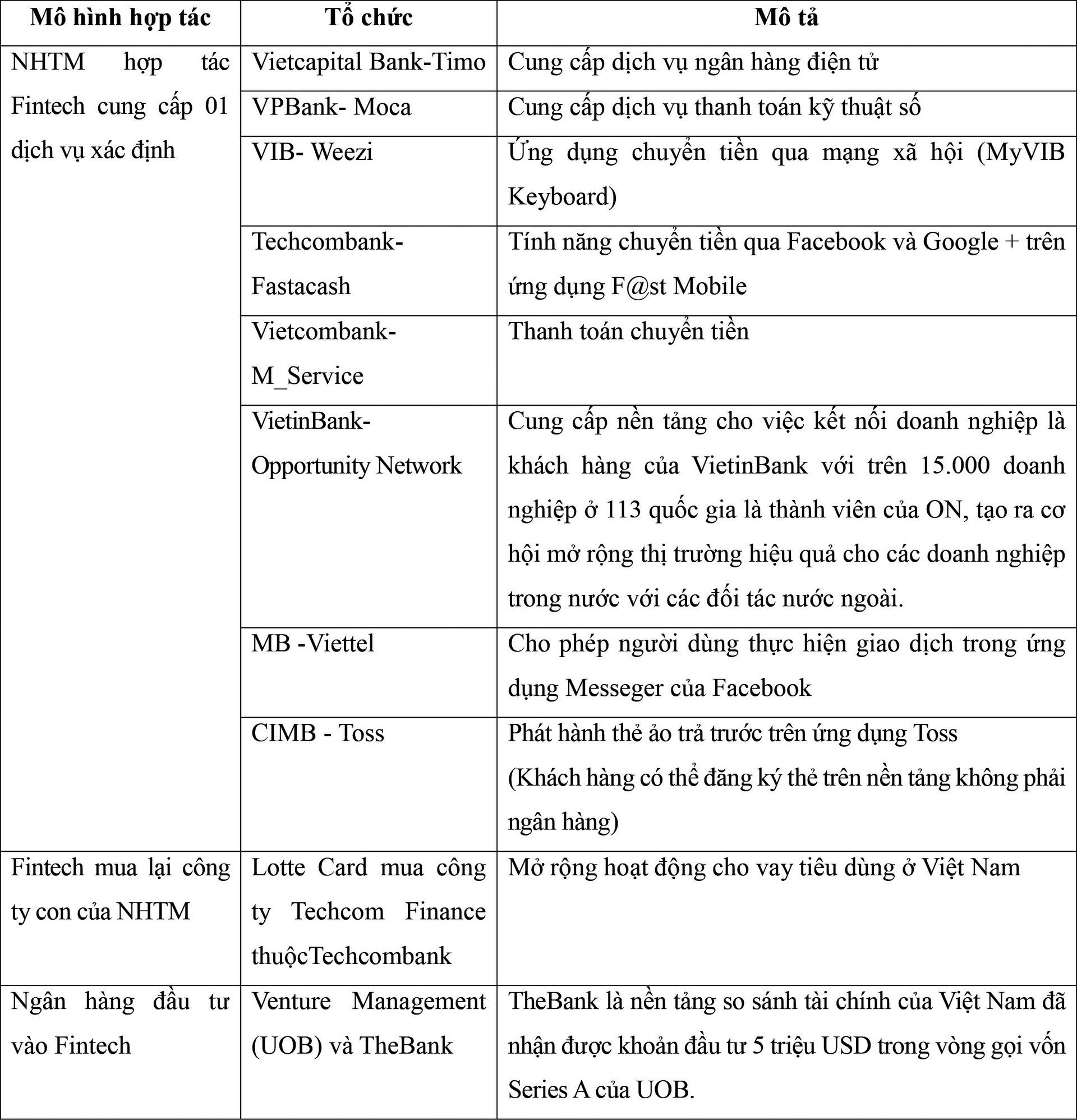

Hai là, hợp tác. Các công ty Fintech có lợi thế về công nghệ, ý tưởng sáng tạo, linh hoạt trong tổ chức nhưng ít kinh nghiệm hoạt động trong lĩnh vực tài chính - ngân hàng, thương hiệu và uy tín chưa đủ lớn để có thể dễ dàng mở rộng thị trường một cách nhanh chóng. Trong khi đó, các NHTM có lịch sử và thương hiệu lâu năm, có mạng lưới hoạt động lớn, lợi thế về lượng dữ liệu lớn của khách hàng, có đủ tài chính và kinh nghiệm hoạt động song luôn có một độ trễ nhất định về mặt công nghệ so với công ty Fintech. Do đó, có những chiến lược của NHTM trong thời gian qua không thể hoàn thành nếu thiếu công nghệ tài chính. Vì vậy, xu hướng hợp tác giữa NHTM và Fintech tại Việt Nam ngày càng trở nên rõ ràng, cụ thể: Hợp tác giữa các Fintech và các NHTM tại Việt Nam có xu hướng gia tăng. Thống kê của NHNN năm 2019, 72% các công ty Fintech đã liên kết với NHTM tại Việt Nam và 84% lãnh đạo NHTM có mong muốn hợp tác với các Fintech cùng phát triển dựa trên thế mạnh sẵn có của mỗi bên, tăng đáng kể so với giai đoạn 2014-2015, khi đó chỉ có khoảng 29% công ty Fintech muốn hợp tác với NHTM; Loại hình hợp tác giữa các Fintech và các NHTM tại Việt Nam ngày càng đa dạng, phong phú. Các công ty Fintech và NHTM hợp tác chủ yếu là kết nối thanh toán điện tử, quá trình tự động hóa bằng robot, tư vấn tài chính cá nhân và xu hướng phát triển là chương trình, kế hoạch hợp tác sâu rộng hơn trong các lĩnh vực như cho vay ngang hàng, phát triển công nghệ blockchain, trí tuệ nhân tạo, dữ liệu lớn, điện toán đám mây và an ninh mạng.

Bảng 1. Mô hình hợp tác của NHTM và Fintech tại Việt Nam

Cập nhật xu hướng phát triển của thế giới, mô hình ngân hàng số đang được triển khai mạnh mẽ tại Việt Nam, các NHTM đang trong quá trình chuyển đổi ngân hàng lõi, trang bị công nghệ cao, số hóa tài sản. Để triển khai được mô hình ngân hàng số, đòi hỏi phải có sự phối hợp cùng các công ty Fintech trong việc phát triển sản phẩm, dịch vụ ngân hàng. Sự hợp tác của NHTM và công ty Fintech thể hiện dưới hai hình thức sau:

a. Liên kết để tối ưu hóa sản phẩm dịch vụ ngân hàng

Theo thống kê của NHNN, 72% công ty Fintech đã cùng liên kết với các NHTM tại Việt Nam để cung cấp các sản phẩm dịch vụ, chỉ có 14% phát triển dịch vụ mới và 14% sẵn sàng cạnh tranh với NHTM (Viện Chiến lược Ngân hàng, 2019). Thực tế tại Việt Nam cho thấy, đa số các NHTM hiện nay đều ký kết với một vài công ty Fintech để cung cấp dịch vụ thanh toán, chuyển tiền cho khách hàng như: Dịch vụ chuyển tiền trên điện thoại di động (smartphone) do NHTM cổ phần Quân đội (MBBank) kết hợp với Tập đoàn Viễn thông Quân đội - Viettel triển khai thực hiện; Vietcombank phối hợp với Công ty cổ phần dịch vụ di động trực tuyến M-Service thực hiện dịch vụ chuyển tiền giá trị nhỏ dựa trên nền tảng MoMo (NHNN, 2015). Hiện nay hầu hết các NHTM đều liên kết với MoMo để phát triển ví điện tử; VPBank hợp tác với VnPay, Bankplus đẩy mạnh mảng thanh toán và giao dịch ngân hàng trực tuyến; VietinBank hợp tác cùng 7 công ty Fintech, mang đến cho khách hàng các sản phẩm mang tính công nghệ tài chính vượt trội (Nguyễn Hồng Nga, 2020).

b. Liên kết để tối ưu hóa sản phẩm dịch vụ của công ty Fintech. Là hình thức NHTM liên kết với công ty Fintech để tối ưu hóa sản phẩm dịch vụ của công ty này. Một trong những trường hợp điển hình là sự liên kết giữa Tima và Công ty bảo hiểm VietinBank (VBI). Thành lập năm 2015, Tima là sàn kết nối tài chính và nền tảng cho vay ngang hàng có quy mô nhất tại Việt Nam, với các sản phẩm và dịch vụ tài chính đa dạng. Tima hiện có 23.775 đơn vị/cá nhân cho vay và 2.133.405 người vay trên các nền tảng của mình. Tima và VBI đã ký kết hợp tác triển khai một số nội dung như Tima sử dụng dịch vụ của VBI để cung cấp cho người vay vốn. Với sản phẩm bảo hiểm này, VBI sẽ bảo vệ khách hàng trước rủi ro bệnh tật và thay khách hàng giải quyết khoản nợ của Tima (tối đa lên đến 1 tỷ đồng) nếu có biến cố xảy ra.

Ký kết hợp đồng hợp tác chiến lược giữa VBI và Tima góp phần gia tăng những giá trị cộng thêm của Tima và giúp cho những người tham gia vững tâm khi sử dụng các dịch vụ tài chính. Đây cũng là cơ hội tốt để NHTM và công ty Fintech mở rộng thị trường, tăng cường hiệu quả hoạt động kinh doanh.

c. Hợp tác để thiết lập giải pháp số. Đây là hình thức NHTM và công ty Fintech phối hợp để thành lập nên ngân hàng số độc lập. Điển hình nhất là sự kết hợp giữa Công ty Cổ phần Be Group (đơn vị sở hữu và phát triển Ứng dụng gọi xe Be) và VPBank vào tháng 1/2021 để thành lập Ngân hàng số Cake. Theo đó, Ngân hàng số Cake cung cấp đầy đủ dịch vụ như một ngân hàng truyền thống như mở tài khoản, chuyển- nhận tiền, thanh toán hóa đơn, gửi tiết kiệm, phát hành thẻ ghi nợ (Mastercard)… Điểm đặc biệt của Ngân hàng số Cake là việc mở tài khoản trực tuyến nhanh chóng chỉ trong 2 phút mà không cần phải đến quầy giao dịch. Bên cạnh đó, Cake cũng miễn phí dịch vụ suốt đời và phát hành thẻ miễn phí tận nhà.

Các sản phẩm, dịch vụ NHTM được kết nối giao dịch qua Cake theo giấy phép của NHNN cấp cho VPBank. Công ty TNHH BeFinancial (BeFinancial), công ty thành viên trực thuộc Be Group tham gia vận hành Cake trên cơ sở thỏa thuận hợp tác chiến lược dài hạn giữa VPBank và Be Group. Theo đó, BeFinancial thực hiện các công việc đặc thù về lĩnh vực công nghệ tài chính, cung ứng giải pháp, sản phẩm dịch vụ phần mềm công nghệ, phát triển, vận hành các giải pháp công nghệ mới như định danh khách hàng trực tuyến (eKYC), giao kết hợp đồng điện tử (chữ ký số) (eContract/e.Signature) cho hệ thống giải pháp Ngân hàng số Cake. Đồng thời, Be Group cũng hỗ trợ Cake thực hiện các hoạt động phát triển khách hàng, phát triển kinh doanh trên môi trường số.

4. Kết luận và khuyến nghị

Với những diễn biến trong giai đoạn vừa qua, Fintech được nhận định sẽ là xu hướng phát triển tất yếu trong hoạt động tài chính ngân hàng trên toàn cầu trong những năm tiếp theo. Fintech cũng được dự báo sẽ mang đến không ít thách thức cho cả ngành tài chính, là những đối thủ cạnh tranh tiềm tàng của các tổ chức tài chính truyền thống nhờ khả năng tối ưu hóa tiện ích cho người sử dụng.

Xu thế chủ đạo trong thời gian qua và những năm tiếp theo vẫn là mô hình kết hợp giữa các công ty Fintech với NHTM, tổ chức tài chính, do mặc dù có lợi thế về giải pháp công nghệ nhưng các công ty Fintech lại không có kiến thức sâu về dịch vụ tài chính ngân hàng nói chung, thiếu kinh nghiệm về quản trị hoạt động trong lĩnh vực ngân hàng và đặc biệt là chưa thể ngày một ngày hai tạo dựng được niềm tin đối với khách hàng sử dụng dịch vụ vốn đã quen thuộc với các dịch vụ ngân hàng truyền thống. Theo đó, cần hoàn thiện cơ chế, chính sách, bảo đảm nguyên tắc lợi ích hài hòa, rủi ro sản sẻ giữa các bên. Các chính sách, quy định pháp luật điều chỉnh Fintech cần đặt ra ưu tiên hàng đầu là thúc đẩy sự đổi mới sáng tạo, đảm bảo các công ty sáng tạo có thể cạnh tranh và phát triển trên cơ sở đảm bảo cho người tiêu dùng luôn được bảo vệ của pháp luật. Đồng thời, tăng cường và hỗ trợ đầu tư xây dựng cơ sở hạ tầng công nghệ số, hệ sinh thái tài chính, ngân hàng số, thay đổi tư duy, nhận thức và xây dựng, triển khai bài bản đào tạo nguồn nhân lực số theo lộ trình cụ thể, tạo điều kiện phát huy thế mạnh và hạn chế điểm yếu của các NHTM và công ty Fintech, góp phần ổn định và lành mạnh thị trường tài chính, tiền tệ.

Tài liệu tham khảo:

[1] ASIC (2019). Fintech regulatory sandbox. Retrieved from https://asic.gov.au/for- business/innovation-hub/Fintech-regulatory-sandbox/.

[2] Boldt, B. (2017). How FinTechis Streamlining Treasury Departments, http://c.ymcdn.com/sites/www.m...

[3] Douglas và cộng sự (2016). The Evolution of Fintech, The New York Times, The United States of America.

[4] Nghiêm Thanh Sơn và cộng sự (2020). Hoàn thiện hệ sinh thái Công nghệ tài chính (Fintech) ở Việt Nam giai đoạn 2018-2025, Đề tài Nghiên cứu cấp Ngành Ngân hàng Nhà nước.

[5] Nguyễn Hồng Nga (2020), Ngân hàng và Công ty Fintech: Đối thủ và đối tác

[6] PwC (2016). Blurred lines: How Fintech is shaping financial services, Global Fintech Report.

[7] Strategy (2016). Developing a Fintech Ecosystem in the GCC, PwC. Truy xuất từ: https://www.strategyand.pwc.co....\

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 8 năm 2023

TS. Trương Quốc Cường

- Bộ trưởng Bộ Tài chính: Kho bạc Nhà nước phải thanh lý xe chở tiền, kho chứa tiền để không

- Quy hoạch tỉnh Hậu Giang thời kỳ 2021-2030, tầm nhìn đến năm 2050: Ưu tiên phát triển công nghiệp và dịch vụ logistics

- Kết luận của Thường trực Chính phủ về Quy hoạch Thành phố Hồ Chí Minh thời kỳ 2021-2030, tầm nhìn đến năm 2050

- Xu hướng tăng lãi suất huy động lan rộng, nhịp điều chỉnh lên mức nền hợp lý hơn

- WB phê duyệt khoản tín dụng 107 triệu USD thúc đẩy hạ tầng đường thuỷ Việt Nam

- Các nền kinh tế Đông Nam Á không còn phụ thuộc nhiều vào các quyết định của FED

- Lời cảm ơn nhân Ngày Báo chí Cách mạng Việt Nam 21/6/2024

- Chủ tịch nước Tô Lâm và Tổng thống Vladimir Putin gặp gỡ báo chí

- Xuất hiện "làn sóng" đầu tư từ Trung Quốc sang Việt Nam

- UOB: Ngân hàng Nhà nước giữ lãi suất điều hành ổn định trong năm 2024

- Công đoàn Điện lực Việt Nam động viên người lao động thi công đường dây 500kV mạch 3

- Đồng Nai: Tạm hoãn xuất cảnh 12 đại diện doanh nghiệp do nợ thuế

- Link xem trực tiếp Scotland và Thụy Sĩ (2h00 ngày 20/6)

- Bộ Công Thương công bố quyết định công nhận Ngày truyền thống của Báo Công Thương

- Giá vàng chiều nay 19/6/2024: Vàng thế giới tiếp tục kéo dài đà tăng giá

- Nhiều ngân hàng khóa "room ngoại" ở mức thấp để thuận tiện tìm đối tác chiến lược

- Thông điệp một lần hạ lãi suất của FED khiến giá vàng mất “lực đỡ”

Ngân hàng nào lãi suất cao nhất ?

| Ngân hàng | 1 tháng | 6 tháng | 12 tháng |

|---|