|

| Đưa cổ phiếu lên sàn chứng khoán tập trung chính giúp DN tận dụng được kênh huy động vốn trung và dài hạn hiệu quả, mở rộng quy mô hoạt động |

Bài 1: Lên sàn chứng khoán, bước ngoặt “đổi đời”

Kể từ khi đưa vào vận hành thị trường chứng khoán năm 2000, đến nay sau 23 năm, Việt Nam đã có hơn 1.600 doanh nghiệp lên sàn chứng khoán tập trung. Các doanh nghiệp lên sàn dưới 2 hình thức: niêm yết trên HSX, HNX và đăng ký giao dịch trên UPCOM. Ngoại trừ một số doanh nghiệp phải hủy niêm yết, hủy tư cách công ty đại chúng vì nhiều lý do khác nhau, đa số doanh nghiệp trên sàn đã phát huy được thế mạnh, mở rộng quy mô hoạt động, gia tăng huy động vốn.

Thành công lớn nhất: Huy động vốn cho đầu tư, phát triển

Lợi ích đầu tiên của việc đưa cổ phiếu lên sàn chứng khoán tập trung chính là tận dụng được kênh huy động vốn trung và dài hạn hiệu quả, giúp tăng trưởng vốn nhanh chóng và mở rộng quy mô hoạt động. Không ít doanh nghiệp hoạt động ngày càng hiệu quả và gia tăng quy mô nhanh chóng nhờ tận dụng thị trường chứng khoán để huy động vốn và quảng bá thương hiệu.

Một lãnh đạo của Tập đoàn Hòa Phát (HOSE: HPG) đã từng chia sẻ rằng việc lên sàn đối với họ như một lần tái sinh. Quả thực, nhìn lại quá trình lên sàn của Tập đoàn này, có thể thấy Hòa Phát đã có sự bứt phá mạnh mẽ.

Cụ thể, kể từ khi niêm yết trên HOSE từ năm 2008 với 8,2 triệu cổ phiếu được lưu hành, sau 15 năm, lượng cổ phiếu này đã tăng lên gấp hơn 70 lần lên 5,8 tỷ cổ phiếu, tương đương vốn hóa thị trường đạt hơn 150.000 tỷ đồng.

Không chỉ ghi nhận tăng trưởng về vốn hóa, sau khi lên sàn, Tập đoàn Hòa Phát còn để lại dấu ấn với kết quả kinh doanh khi lợi nhuận thu về liên tục tăng trưởng từ hơn 800 tỷ (năm 2008) lên hơn 8.400 tỷ đồng (năm 2022), tương ứng mức tăng trưởng gấp 10 lần.

Hay như trường hợp của Ngân hàng TMCP Sài Gòn – Hà Nội (HOSE: SHB), chính thức niêm yết trên sàn HNX vào cuối tháng 4/2009 với khối lượng ban đầu là 50 triệu cổ phiếu, đến nay cổ phiếu này đã niêm yết trên HOSE với khối lượng hơn 3 tỷ cổ phiếu.

Sau 6 đợt tăng vốn từ khi niêm yết đến nay, vốn điều lệ của SHB đã tăng từ 2.000 tỷ đồng lên 30.674 tỷ đồng, gấp 15 lần so với trước khi chưa niêm yết. Đáng chú ý, mới đây, SHB còn được Ngân hàng Nhà nước chấp thuận phát hành cổ phiếu để trả cổ tức cho cổ động hiện hữu với tỷ lệ 18% và phát hành cổ phiếu theo chương trình lựa chọn cho người lao động.

Sau khi thực hiện 2 phương án này, vốn điều lệ của SHB sẽ được tăng lên 36.645 tỷ đồng – lọt Top 5 ngân hàng tư nhân có vốn điều lệ lớn nhất. Nhờ tiềm lực vốn huy động được từ sàn chứng khoán, kết quả kinh doanh của SHB cũng ngày một tăng trưởng, luôn giữ vị trí trang trọng trong toàn hệ thống.

| Trải qua 22 năm vận hành, thị trường chứng khoán Việt Nam đã không ngừng hoàn thiện về cấu trúc, phát triển mạnh mẽ. Nếu như năm 2000, hầu hết vốn của các doanh nghiệp được vay từ hệ thống ngân hàng, dư nợ tín dụng là khoảng 40% GDP, hoạt động huy động vốn trên thị trường chứng khoán hầu như chưa xuất hiện, thì đến nay, thị trường chứng khoán đã trở thành kênh huy động vốn quan trọng cho nền kinh tế. Theo số liệu từ Ủy ban Chứng khoán Nhà nước, giá trị huy động vốn của doanh nghiệp thông qua phát hành cổ phiếu, Trái phiếu doanh nghiệp" data-glossary-english="Corporate Bond" data-glossary-def="Chứng khoán nợ do doanh nghiệp phát hành để huy động vốn.">trái phiếu doanh nghiệp (TPDN) năm 2021 đạt gần 731.349 tỷ đồng. Trong đó giá trị huy động vốn thông qua phát hành cổ phiếu đạt gần 95.698 tỷ đồng, qua phát hành TPDN ra công chúng đạt gần 29.766 tỷ đồng, qua phát hành TPDN riêng lẻ là 605.934 tỷ đồng. Trong năm 2022, giá trị huy động vốn thông qua phát hành cổ phiếu và TPDN ra công chúng ước đạt 116.684 tỷ đồng. |

Nói về thành công khi niêm yết, không thể không kể tới trường hợp của Công ty CP Chứng khoán VNDirect (HOSE: VND) khi chính thức lên sàn từ năm 2010. Trong thời gian này, công ty đã tăng vốn 2 lần từ 300 tỷ đồng lên 450 tỷ đồng và 1.000 tỷ đồng. Đến quý III/2011, lần đầu tiên công ty dẫn đầu thị phần môi giới trên HNX.

Sau đó, VNDirect đã có thêm 4 lần tăng vốn, hiện đang mức vốn điều lệ 12.178 tỷ đồng, gấp hơn 40 lần trước khi niêm yết và gần 250 lần kể từ lúc mới thành lập. Đáng chú ý, mới đây, VNDirect vừa thông qua kế hoạch phát hành tổng cộng 499,4 triệu cổ phiếu để nâng vốn điều lệ lên 17.800 tỷ đồng.

Nếu phát hành thành công, VNDirect trở thành công ty chứng khoán có vốn điều lệ lớn nhất trên thị trường.

|

| Thống kê từ số liệu của ba sàn chứng khoán HOSE, HNX, UPCoM, Nguồn: Kinhtechungkhoan.vn tổng hợp |

Chắc hẳn các nhà đầu tư chứng khoán sẽ không thể quên thương vụ chào sàn của Công ty CP Vinhomes (HOSE: VHM). Ngay từ khi chào sàn, cổ phiếu VHM đã thu hút được sự quan tâm của nhiều nhà đầu tư, trở thành doanh nghiệp lớn thứ 2 trên sàn chứng khoán tại thời điểm đó. Từ khi đại chúng hóa và niêm yết, Vinhomes liên tục ghi nhận tăng trưởng về lợi nhuận.

Cập nhật kết quả kinh doanh mới nhất, trong quý I/2023, giữa lúc thị trường bất động sản vẫn trong trạng thái trầm lắng, chưa có dấu hiệu phục hồi, nhưng lợi nhuận của Vinhomes vẫn tăng 152% so với cùng kỳ đạt 11.293 tỷ đồng, hoàn thành 40% kế hoạch năm.

Trước đó, năm 2022, lợi nhuận Vinhomes đạt 28.628 tỷ đồng, năm 2021 là 38.825 tỷ đồng, năm 2020 là 28.206 tỷ đồng, năm 2019 là 24.314 tỷ đồng.

Tương tự, trường hợp của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HOSE: VPB) cũng để lại nhiều dấu ấn khó phai trong lòng giới đầu tư. Ngân hàng chính thức niêm yết từ tháng 8/2017 với hơn 1,3 tỷ cổ phiếu nhưng chỉ 1 năm sau đó, VPB đã chính thức nằm trong rổ chỉ số VN30 – nhóm các cổ phiếu có vốn hóa lớn nhất thị trường, các cổ phiếu tiềm năng mà nhiều nhà đầu tư quan tâm.

Có thời điểm, thị giá cổ phiếu VPB đã lên tới mức hơn 60.000 đồng/cp, trong khi giá chào sàn chỉ 39.000 đồng/cp. Sau thời gian niêm yết, thu hút được nhiều nhà đầu tư, năm 2020, biên lãi thuần của VPBank đạt 8,82%, nằm trong top 5 của khối ngân hàng; tỷ lệ nợ xấu thấp chỉ 3,41%, tỷ lệ bao phủ nợ xấu là 45,31%; ROE đạt 21,92%, đứng vị trí thứ 5 trong nhóm ngân hàng đại chúng trên sàn HOSE.

|

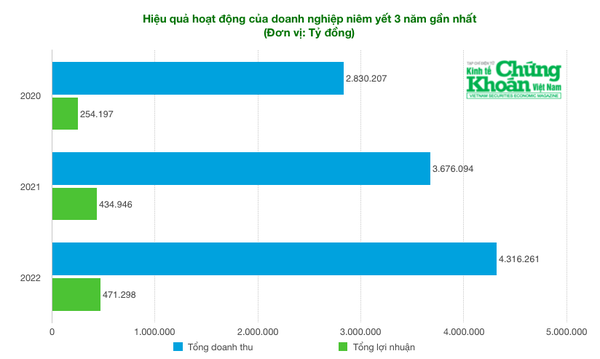

| Hoạt động kinh doanh của doanh nghiệp niêm yết liên tục tăng trưởng qua từng năm. Nguồn: Ủy ban Chứng khoán Nhà nước |

Doanh nghiệp thành công, thị trường tăng sức hấp dẫn

Có thể nhận thấy, mối quan hệ giữa thị trường chứng khoán và doanh nghiệp là win-win (đôi bên cùng có lợi) bởi doanh nghiệp đạt được mục tiêu huy động vốn thuận lợi, tạo tiềm lực mạnh mẽ trong hoạt động kinh doanh, thì khi có thêm nhiều “hàng mới” thị trường cũng trở nên hấp dẫn hơn trong mắt các nhà đầu tư trong và ngoài nước, tiến gần hơn tới mục tiêu nâng hạng lên thị trường mới nổi. Mặt khác các cổ đông, nhà đầu tư cũng có nơi giao dịch cổ phần một cách thuận lợi, an toàn, nhanh chóng, hiệu quả nhất.

Bắt đầu giao dịch từ 28/7/2000, lúc đó HOSE chỉ có 2 mã cổ phiếu là REE và SAM, đến cuối năm 2000, có thêm 5 mã nữa với tổng số 32,1 triệu cổ phiếu, giá trị vốn hóa thị trường thời điểm đó chỉ đạt 986 tỷ đồng, chiếm 0,28% GDP.

Đến cuối năm 2005, toàn thị trường mới có tổng số 41 mã cổ phiếu (HOSE 32 mã, HNX 9 mã), vốn hóa chiếm tỷ lệ nhỏ chỉ 1,11% GDP. Tuy nhiên, thời gian sau đó, thị trường chứng khoán bắt đầu có sự tăng trưởng mạnh khi nhiều doanh nghiệp ý thức được đây là một kênh huy động vốn vô cùng hiệu quả nên “nô nức" lên sàn.

Cùng với đó là sự ủng hộ của các cơ quan chức năng khi liên tục ban hành những quy định có lợi có nhà đầu tư và doanh nghiệp niêm yết đặc biệt là chính sách cổ phần hóa gắn với niêm yết cổ phiếu. Từ đây, thị trường bắt đầu xuất hiện những tên tuổi lên như Vinamilk, Vietcombank, Sacombank, Tập đoàn Bảo Việt…

|

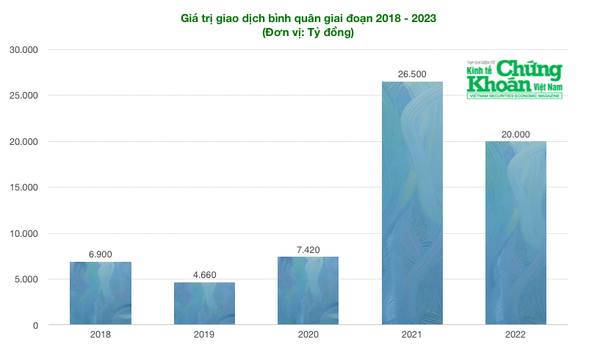

| Giá trị thanh khoản thị trường tăng mạnh trong những năm gần đây |

Không chỉ phát triển về số lượng cổ phiếu, thị trường chứng khoán còn có thêm các công cụ đầu tư khác như: Các chứng chỉ quỹ đầu tư, các chứng chỉ quỹ ETF, REIT, chứng quyền có đảm bảo (Covered Warrants), trái phiếu doanh nghiệp...

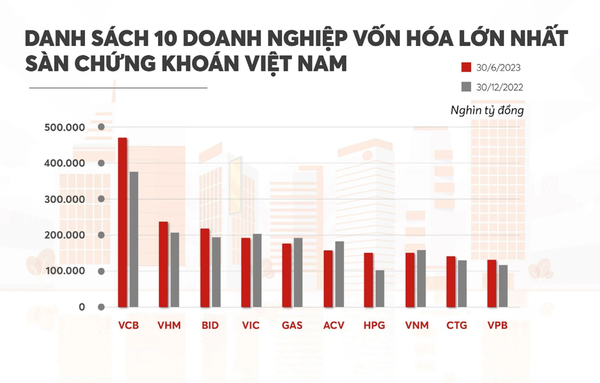

Tính đến thời điểm hiện tại, sau gần 23 năm, giá trị vốn hóa thị trường chứng khoán Việt Nam đạt 7,3 triệu tỷ đồng, tương ứng 82,15% GDP cả nước. Từ “không dám mơ có doanh nghiệp tỷ USD”, thị trường đã có 37 doanh nghiệp có vốn hóa đạt 1 tỷ USD, trong đó có 10 doanh nghiệp vượt mức vốn hóa này.

Thanh khoản thị trường cũng tăng lên mạnh mẽ. Cụ thể, từ mức thanh khoản 92 tỷ đồng của những ngày đầu thành lập, thị trường chứng khoán đã có những phiên giá trị hơn 1 tỷ USD (tương đương 26.526 tỷ đồng) vào năm 2021. Đặc biệt, xuất hiện phiên giao dịch kỷ lục ngày 23/12/2021 ghi nhận gần 53.000 tỷ đồng, tương đương gần 2,3 tỷ USD.

Giá trị giao dịch bình quân phiên trên HOSE đạt 21.834 tỷ đồng/phiên (tăng 245,2% so với cùng kỳ) trong khi thanh khoản trên HNX và UPCOM cũng tăng lên tương ứng 3.138 tỷ đồng/phiên, tăng 343,2% so với cùng kỳ và 1.680 tỷ đồng/phiên tăng 307,2 % so với cùng kỳ.

Tại thời điểm này, quy mô thị trường chứng khoán Việt Nam vượt Singapore, đứng thứ 2 trong ASEAN, sau Thái Lan. Sau giai đoạn bùng nổ của năm 2021, thị trường cũng đã có đoạn rơi vào “nốt trầm” trong năm 2022, nhưng thanh khoản vẫn duy trì ở mức cao, trung bình hơn 20.000 tỷ đồng/phiên.

Tính đến thời điểm hiện tại, trong 6 tháng đầu năm 2023, thanh khoản thị trường đã có nhiều cải thiện với giao dịch trung bình gần 800 triệu cổ phiếu/phiên, giá trị bình quân gần 14.000 tỷ đồng/phiên. Không chỉ tăng trưởng về quy mô, trong những năm trở lại đây, làn sóng nhà đầu tư mới tham gia ngày càng bùng nổ, số tài khoản chứng khoán hiện nay đã vượt con số 7 triệu tài khoản và chưa có dấu hiệu dừng lại.

Lượng tiền đầu tư từ nước ngoài như Trung Quốc, Mỹ, Hàn Quốc… cũng không ngừng đổ vào thị trường thông qua các quỹ đầu tư. Tuy nhiên, có một thực trạng khiến thị trường chứng khoán Việt Nam chưa gia tăng được sức hấp dẫn là "nguồn hàng" mới lên sàn còn khiêm tốn, không có nhiều lựa chọn mới cho nhà đầu tư nên giao dịch. Nhà đầu tư vẫn tập trung vào những mã quen thuộc mà ở đó, không ít doanh nghiệp đã đi vào cuối chu kỳ tăng trưởng.

Thành tích của thị trường chứng khoán hàng tháng, hàng năm được các cơ quan quản lý ghi nhận bằng các tiêu chí như: nhà đầu tư mới, thanh khoản, biến động của chỉ số VN-Index…

Tuy nhiên, chỉ tiêu về số doanh nghiệp niêm yết mới lại khá lép vế. Có thể nói đây chính là một nốt "TRẦM" trên thị trường chứng khoán Việt Nam trong những năm gần đây.

ĐIỀU KIỆN ĐỂ DOANH NGHIỆP NIÊM YẾT TRÊN THỊ TRƯỜNG CHỨNG KHOÁN VIỆT NAM:1. Vốn điều lệ: - Tại thời điểm đăng ký, tính theo báo cáo kiểm toán, vốn điều lệ của doanh nghiệp phải từ 120 tỷ đồng trở lên (HOSE), hoặc 30 tỷ đồng trở lên (HNX). 2. Điều kiện về thời gian và tình hình hoạt động của doanh nghiệp: - Thời gian hoạt động ít nhất 2 năm (HOSE), hoặc 1 năm (HNX) dưới hình thức công ty cổ phần. - Kết quả hoạt động 2 năm liền trước năm đăng ký niêm yết (HOSE), hoặc 1 năm liền trước (HNX) phải có lãi. - Tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) tại thời điểm gần nhất tính tới thời điểm đăng ký niêm yết đạt tối thiểu 5% (HOSE và HNX). - Doanh nghiệp không có nợ quá hạn trên 1 năm tính tới thời điểm đăng ký niêm yết; tính tới thời điểm đăng ký niêm yết, doanh nghiệp không có lỗ luỹ kế (cả HOSE lẫn HNX). - Doanh nghiệp không thuộc trường hợp vi phạm pháp luật hay các vi phạm liên quan đến vấn đề kế toán và báo cáo tài chính (cả HOSE và HNX). 3. Cơ cấu cổ đông: - Doanh nghiệp phải có tối thiểu 20% cổ phiếu có quyền biểu quyết được nắm giữ bởi ít nhất 300 cổ đông không phải là cổ đông lớn (HOSE); hoặc tối thiểu 15% cổ phiếu có quyền biểu quyết do ít nhất 100 cổ đông không phải là cổ đông lớn nắm giữ (HNX). 4. Điều kiện niêm yết khác: - Các cổ đông lớn, cổ đông là tổ chức, cá nhân phải cam kết nắm giữ 100% số cổ phiếu trong vòng 6 tháng đầu và 50% số cổ phiếu trong 6 tháng tiếp theo. Ngoại trừ cổ phiếu thuộc quyền sở hữu của Nhà nước. - Cổ phiếu của doanh nghiệp đã được giao dịch trên sàn UPCoM từ 2 năm trở lên. Trừ tổ chức đăng ký niêm yết đã chào bán cổ phiếu ra công chúng, doanh nghiệp cổ phần hóa. - Hồ sơ đăng ký niêm yết phải hợp lệ theo quy định của HOSE, HNX. 5. Điều kiện đăng ký giao dịch trên UPCoM: - Là doanh nghiệp đại chúng (vốn điều lệ tối thiểu 30 tỷ đồng, trong đó 10% số cổ phiếu có quyền biểu quyết do ít nhất 100 nhà đầu tư không phải là cổ đông lớn nắm giữ), hoặc đã thực hiện chào bán thành công cổ phiếu lần đầu ra công chúng (IPO) thông qua đăng ký với Ủy ban Chứng khoán Nhà nước. - Là doanh nghiệp cổ phần hóa thuộc đối tượng phải đăng ký giao dịch theo quy định pháp luật về chuyển doanh nghiệp nhà nước. |

Đón đọc bài 2: "Nhiều doanh nghiệp vẫn "ngó lơ" thị trường chứng khoán"

Thùy Linh