Tóm tắt: Trong giai đoạn vừa qua, điều hành chính sách tiền tệ (CSTT) của ngân hàng trung ương (NHTW) các quốc gia phải ứng phó các cú sốc lạm phát gia tăng hậu Covid-19 với nguyên nhân chủ yếu là giá cả hàng hóa, năng lượng gia tăng do việc tái tổ chức chuỗi giá trị cung ứng toàn cầu, căng thẳng địa chính trị, biến đổi khí hậu và chủ nghĩa bảo hộ lương thực… Tỷ giá hối đoái được xem là một công cụ đệm của CSTT nhằm hỗ trợ nền kinh tế, đặc biệt, thực hiện mục tiêu kiểm soát lạm phát bởi cơ chế truyền dẫn của tỷ giá sẽ tác động trực tiếp tới xuất, nhập khẩu, qua đó ảnh hưởng tới giá cả hàng hóa trong nước.

Giai đoạn từ năm 2022 đến nay, trước bối cảnh Cục Dự trữ Liên bang Mỹ (Fed) liên tục tăng lãi suất, Ngân hàng Nhà nước Việt Nam (NHNN) đã điều hành tỷ giá tương đối ổn định, đặc biệt là tỷ giá với các ngoại tệ như Đô la Mỹ, Euro và các ngoại tệ khác tại các quốc gia có quan hệ giao thương đáng kể với Việt Nam nhằm duy trì ổn định vĩ mô trong nước, hỗ trợ đầu tư, sản xuất phát triển. Tuy nhiên, trong thời gian tới, tỷ giá hối đoái có thể tiếp tục chịu nhiều áp lực do lạm phát vẫn ở mức cao, xung đột chính trị giữa các quốc gia vẫn chưa có dấu hiệu chấm dứt… tiềm ẩn các nguy cơ ảnh hưởng đến hoạt động đầu tư, sản xuất - kinh doanh và biến động tỷ giá trên thị trường ngoại hối.

Từ khóa: Tỷ giá hối đoái, cơ chế điều hành tỷ giá, lạm phát.

THE STATE BANK OF VIETNAM'S EXCHANGE RATE MANAGEMENT

IN THE CONTEXT OF GLOBAL INFLATION SINCE 2022 - SOME POLICY RECOMMENDATION

IN THE CONTEXT OF GLOBAL INFLATION SINCE 2022 - SOME POLICY RECOMMENDATION

Abstract: In recent years, monetary policy management of central banks (CBs) around the world was considerably strained from post - Covid-19 pandemic effects such as disruptions to the global supply chains, high energy prices, as well as rising geopolitical tensions.... creates an unprecedented and complex combination of shocks which result in accelerating global inflation and staggering economic activities. In such context, the exchange rates is assumed to take on the role of a shock absorber that allow for more flexible montary policy measures intended to support the economy, especially realizing the goal of controlling inflation as the exchange rates transmission mechanism will directly affect exports and imports, thereby affecting domestic commodity prices. Since 2022, the Fed has continuously raised interest rates and keep effective rates at high level to control inflation, causing the USD to appreciate against other currencies. Accordingly, the State Bank of Vietnam (SBV) has managed relatively stable exchange rates, especially exchange rates with major foreign currencies such as USD, Euro and other foreign currencies of countries with significant trade relations with Vietnam in order to maintain domestic macro stability, support investments and other economic activities. However, in the coming time, the VND exchange rates may continue to be under pressure as global inflation remains above target for many countries, geo-political tensions up-scale risks, etc., potentially affecting investment, production and business activities and exchange rate fluctuations in the foreign exchange market.

Keywords: Exchange rate, exchange rate management mechanism, inflation.

1. Tổng quan lý luận chung về tỷ giá hối đoái

Định nghĩa về tỷ giá hối đoái

Trong bối cảnh thương mại toàn cầu, vai trò và sự tác động của tỷ giá hối đoái đã và đang nhận được sự quan tâm của nhiều học giả. Tỷ giá hối đoái vẫn được miêu tả bằng nhiều định nghĩa khác nhau và chưa có định nghĩa thống nhất. Mishkin (2007) khẳng định rằng, tỷ giá hối đoái là khái niệm thể hiện giá cả của một đồng tiền được thể hiện thông qua một đồng tiền khác. Trong khi đó, David K. Eiteman lại cho rằng, tỷ giá hối đoái được tính toán không chỉ bằng số đơn vị đồng tiền khác mà còn bằng hàng hóa hoặc vàng, bạc. Tại Việt Nam, Luật NHNN năm 2010 quy định rõ: “Tỷ giá hối đoái của đồng Việt Nam là giá của một đơn vị tiền tệ nước ngoài tính bằng đơn vị của Việt Nam”. Theo như tổng hợp của GS., TS. Nguyễn Văn Tiến, có thể thấy, mặc dù có nhiều định nghĩa khác nhau, nhưng các định nghĩa đều có điểm chung khi cho rằng tỷ giá hối đoái sẽ được xác định khi một đồng tiền được thể hiện thông qua một đồng tiền khác. Do đó, trong nghiên cứu này sẽ sử dụng định nghĩa của GS., TS. Nguyễn Văn Tiến (2018) như sau: “Tỷ giá là giá cả của một đồng tiền được biểu thị thông qua đồng tiền khác”. Từ định nghĩa trên, có thể thấy, việc phân loại tỷ giá sẽ dựa vào việc so sánh giá của một đồng tiền với một hoặc nhiều đồng tiền khác.

Chế độ và cơ chế điều hành tỷ giá hối đoái

Chế độ tỷ giá hối đoái (exchange rate regime) được định nghĩa là cách cơ quan tiền tệ, thường là NHTW của một quốc gia thực hiện quản lý tiền tệ đối với các đồng tiền nước ngoài và thị trường ngoại hối (Edwards và Yeyati, 2005). Trong đó, cơ chế tỷ giá hối đoái (exchange rate mechanism) được hiểu là các biện pháp, cách thức can thiệp của NHTW để điều hành tỷ giá của quốc gia. Cơ chế tỷ giá là một trụ cột quan trọng trong CSTT của bất kỳ nền kinh tế nào và thường được các NHTW sử dụng để kiểm soát giá trị đồng tiền của quốc gia so với các loại tiền tệ khác (Justin Kuepper, 2022)1. Trong điều hành chính sách tỷ giá, mỗi quốc gia sẽ căn cứ vào tình hình thực tế của nền kinh tế để có thể áp dụng các chế độ tỷ giá và áp dụng cơ chế điều hành tỷ giá phù hợp.

Trên thực tế, không có cách phân loại chính thức cho các chế độ tỷ giá hối đoái. Các quốc gia khác nhau có sự tiếp cận khác nhau trong việc điều hành tỷ giá hối đoái, phụ thuộc vào sự lựa chọn khuôn khổ điều hành CSTT. Cụ thể, theo Frankel và cộng sự (2001), chế độ tỷ giá hối đoái được phân loại thành chế độ tỷ giá thả nổi và chế độ tỷ giá cố định. Bên cạnh đó, các quốc gia có thể lựa chọn điều hành tỷ giá theo chế độ nằm giữa hai chế độ cố định và thả nổi (còn gọi là chế độ trung gian hay neo mềm). Quỹ Tiền tệ quốc tế - IMF (2004) phân loại hệ thống chế độ tỷ giá dựa vào sự nhận định theo kết quả các cuộc điều tra về chính sách điều hành tỷ giá của các quốc gia thành viên. Do đó, hệ thống phân loại vẫn có những sự khác biệt so với những gì mà cơ quan tiền tệ của quốc gia đó thông báo với công chúng.

Theo cách phân loại các chế độ tỷ giá của IMF tại Báo cáo thường niên về chế độ tỷ giá năm 2013, có 03 nhóm chế độ tỷ giá thường được NHTW các nước trên thế giới áp dụng là: (i) Thả nổi (gồm thả nổi có điều tiết và thả nổi hoàn toàn); (ii) Neo cứng (gồm ngoại tệ hóa và bản vị ngoại tệ); (iii) Neo mềm (nhóm cơ chế tỷ giá trung gian) kết hợp những đặc điểm của hai chế độ tỷ giá neo cứng và thả nổi ở những mức độ khác nhau, tùy vào điều kiện từng nước. Tuy nhiên, chỉ một số ít nền kinh tế có tính đặc thù lựa chọn chế độ tỷ giá neo cứng vì chế độ tỷ giá này buộc NHTW phải từ bỏ hoàn toàn quyền độc lập trong điều hành CSTT, điển hình như Hồng Kông, Zimbabwe. Ở thái cực còn lại, chế độ tỷ giá thả nổi hoàn toàn chỉ được các nền kinh tế phát triển áp dụng vì tỷ giá thường rất biến động trong cơ chế này, không phù hợp với điều kiện của các nước mới nổi và đang phát triển. Vì vậy, phần lớn các nền kinh tế mới nổi và đang phát triển áp dụng nhóm chế độ tỷ giá neo mềm với các mức độ “neo” khác nhau như tỷ giá cố định (conventional peg), ổn định tỷ giá (stabilized arrangement hoặc peg-like arrangement) hay neo bò

(crawling peg). Một đặc điểm chung của nhóm chế độ tỷ giá neo mềm là NHTW thường công bố hoặc ngầm định một mức tỷ giá nhất định trong từng giai đoạn cụ thể và thực hiện các biện pháp can thiệp nhằm đạt được mục tiêu tỷ giá trong giai đoạn đó.

2. Điều hành tỷ giá của NHNN trong bối cảnh lạm phát thế giới tăng cao từ năm 2022 đến nay

2.1. Chế độ tỷ giá và cơ chế điều hành tỷ giá của NHNN

NHNN quy định về chế độ tỷ giá hối đoái của Đồng Việt Nam tại Điều 15 Nghị định số 70/2014/NĐ-CP ngày 17/7/2014 của Chính phủ quy định chi tiết thi hành một số điều của Pháp lệnh Ngoại hối và Pháp lệnh sửa đổi, bổ sung một số điều của Pháp lệnh Ngoại hối, cụ thể như sau:

“1. Tỷ giá hối đoái của Đồng Việt Nam được hình thành trên cơ sở cung - cầu ngoại tệ trên thị trường có sự điều tiết của Nhà nước. NHNN thực hiện điều tiết tỷ giá hối đoái thông qua việc sử dụng các công cụ của CSTT và thực hiện phương án can thiệp trên thị trường ngoại tệ.

2. Chế độ tỷ giá hối đoái của Đồng Việt Nam là chế độ tỷ giá thả nổi có quản lý do NHNN xác định trên cơ sở rổ tiền tệ của các nước có quan hệ thương mại, vay, trả nợ, đầu tư với Việt Nam phù hợp với mục tiêu kinh tế vĩ mô trong từng thời kỳ”.

Tại Điều 1 Quyết định số 2730/QĐ-NHNN ngày 31/12/2015 của Thống đốc NHNN về việc công bố tỷ giá trung tâm của Đồng Việt Nam với Đô la Mỹ, tỷ giá tính chéo của Đồng Việt Nam với một số ngoại tệ khác, hằng ngày, NHNN công bố tỷ giá trung tâm của Đồng Việt Nam với Đô la Mỹ trên trang thông tin điện tử của NHNN.

Theo đó, khoản 1 Điều 2 Quyết định số 2730/QĐ-NHNN có quy định: “Tỷ giá trung tâm của Đồng Việt Nam với Đô la Mỹ được xác định trên cơ sở tham chiếu diễn biến tỷ giá bình quân gia quyền trên thị trường ngoại tệ liên ngân hàng, diễn biến tỷ giá trên thị trường quốc tế của một số đồng tiền của các nước có quan hệ thương mại, vay, trả nợ, đầu tư lớn với Việt Nam, các cân đối kinh tế vĩ mô, tiền tệ và mục tiêu CSTT.”

Tại Điều 1 Quyết định số 1747/QĐ-NHNN ngày 17/10/2022 của Thống đốc NHNN (thay thế Quyết định số 1636/QĐ-NHNN ngày 18/8/2015) quy định về tỷ giá giao ngay giữa Đồng Việt Nam với các ngoại tệ của các tổ chức tín dụng được phép,

như sau:

“1. Đối với Đô la Mỹ: Không được vượt quá biên độ ± 5% (năm phần trăm) so với tỷ giá trung tâm do NHNN Việt Nam công bố áp dụng cho ngày giao dịch đó.

2. Đối với các ngoại tệ khác: Do tổ chức tín dụng được phép xác định”.

Như vậy, theo Luật NHNN năm 2010, tỷ giá là một trong các công cụ góp phần thực hiện CSTT quốc gia và được hình thành trên cơ sở cung cầu ngoại tệ trên thị trường, có sự điều tiết của Nhà nước. Chế độ tỷ giá hối đoái của Đồng Việt Nam là chế độ tỷ giá thả nổi có quản lý do NHNN xác định trên cơ sở rổ tiền tệ của các nước có quan hệ thương mại, vay, trả nợ, đầu tư với Việt Nam phù hợp với mục tiêu kinh tế vĩ mô trong từng thời kỳ. Trong đó, cơ chế điều hành tỷ giá của NHNN thực hiện theo cơ chế tỷ giá trung tâm được xác định trên cơ sở “tham chiếu diễn biến tỷ giá bình quân gia quyền trên thị trường ngoại tệ liên ngân hàng, diễn biến tỷ giá trên thị trường quốc tế của một số đồng tiền của các nước có quan hệ thương mại, vay, trả nợ, đầu tư lớn với Việt Nam, các cân đối kinh tế vĩ mô, tiền tệ và mục tiêu chính sách tiền tệ”.

Định hướng điều hành của NHNN là duy trì hoạt động ổn định, thông suốt của thị trường ngoại tệ, hạn chế biến động quá mức của Đồng Việt Nam trong điều kiện Việt Nam có độ mở lớn, thị trường tài chính, tiền tệ chưa phát triển đầy đủ, còn chịu sự chi phối lớn của các yếu tố tâm lý, kỳ vọng, dễ bị ảnh hưởng bởi các cú sốc bên ngoài. NHNN sẽ nâng dần mức độ biến động của tỷ giá, đồng bộ với sự phát triển của thị trường ngoại tệ và quá trình hiện đại hóa khuôn khổ CSTT. Đồng thời, NHNN điều hành tỷ giá trong khuôn khổ CSTT chung nhằm đạt mục tiêu xuyên suốt, nhất quán kiểm soát lạm phát và ổn định kinh tế vĩ mô, phù hợp với điều kiện khách quan của Việt Nam với trình độ phát triển của thị trường tài chính, tiền tệ cũng như khuôn khổ CSTT.

2.2. Điều hành tỷ giá hối đoái của NHNN từ năm 2022 đến nay

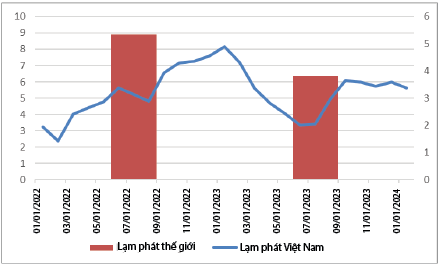

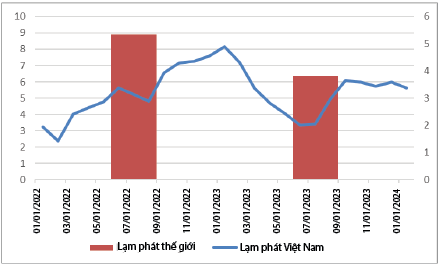

Sau khi dịch Covid-19 bắt đầu được kiểm soát tại nhiều quốc gia, kinh tế thế giới rơi vào trì trệ và suy thoái nghiêm trọng, đặc biệt tại các nền kinh tế tiên tiến xuất phát từ xu hướng dịch chuyển bất thường từ nhu cầu dịch vụ sang hàng hóa2 và sự gián đoạn chuỗi cung ứng toàn cầu dẫn đến lạm phát gia tăng (BIS, 2023), xung đột giữa Nga - Ukraine… Trong bối cảnh đó, là một nền kinh tế có độ mở cao (tổng kim ngạch xuất, nhập khẩu tăng từ 184,7% GDP năm 2016 lên mức khoảng trên 200% GDP giai đoạn 2022 - 2023), việc điều hành tỷ giá của Việt Nam luôn phải đối mặt với những thách thức đến từ bên ngoài như việc các nước lớn thu hẹp và ngừng các gói nới lỏng tiền tệ chuyển sang thắt chặt CSTT, USD lên giá… Ngay cả đối với thị trường trong nước, yếu tố tâm lý cũng luôn thường trực mỗi khi thị trường tài chính thế giới biến động, tạo áp lực rất lớn đối với điều hành tỷ giá của NHNN. (Hình 1)

Hình 1: Diễn biến lạm phát thế giới và Việt Nam giai đoạn 2022 đến nay

Đơn vị tính: %

Đơn vị tính: %

Nguồn: Tổng cục Thống kê, WB

Trước tình hình đó, NHNN đã kiên định điều hành tỷ giá linh hoạt, bám sát cung, cầu thị trường, các cân đối vĩ mô, tiền tệ và mục tiêu CSTT, kết hợp điều tiết thanh khoản hợp lý, chủ động truyền thông, can thiệp mua/bán ngoại tệ với các tổ chức tín dụng theo phương thức phù hợp (cả giao ngay và kỳ hạn) để bình ổn thị trường, ổn định kinh tế vĩ mô, góp phần kiểm soát lạm phát, hạn chế tình trạng đầu cơ, găm giữ ngoại tệ và hấp thu các cú sốc đối với nền kinh tế. Cụ thể:

- Từ đầu năm 2022, trong bối cảnh Fed chuyển sang thu hẹp dần quy mô mua tài sản và tăng mạnh lãi suất liên tục để kiềm chế đà tăng lạm phát, gây ra áp lực lớn lên tâm lý nhà đầu tư, dòng vốn rút khỏi các thị trường mới nổi, tạo áp lực mất giá lớn đối với đồng tiền của các quốc gia này, trong đó có Việt Nam. USD có xu hướng tăng giá mạnh, cuối tháng 5/2022, USD tăng khoảng 13% so với cùng kỳ năm 2021, theo đó, nhiều đồng tiền mất giá mạnh so với USD. Trước sức ép liên tục gia tăng đối với tỷ giá và thị trường ngoại tệ, cân đối cung - cầu ngoại tệ khó khăn, trong năm 2022, NHNN đã chủ động điều hành tỷ giá: (i) Từng bước tạo dư địa để tỷ giá diễn biến linh hoạt, phù hợp với tình hình thị trường trong và ngoài nước, qua đó hấp thụ cú sốc bên ngoài (Quyết định số 1747/QĐ-NHNN điều chỉnh biên độ tỷ giá giao ngay USD/VND từ mức +3% lên +5% vào ngày 17/10/2022); (ii) Linh hoạt các phương thức bán can thiệp thị trường, điều chỉnh tỷ giá mua/bán can thiệp để đáp ứng nhu cầu thanh khoản và bình ổn tâm lý thị trường (theo tính toán, NHNN đã bán can thiệp ngoại tệ nhằm ổn định thị trường trong năm 2022 khoảng 20 tỷ USD); (iii) Đồng thời, NHNN đã cho mở lại kênh tín phiếu sau gần 02 năm đại dịch Covid-19 nhưng với tiến độ giãn cách nhằm vừa hút bớt nội tệ, duy trì chênh lệch lãi suất giữa VND - USD trên thị trường liên ngân hàng, tạo sự hấp dẫn cho VND, vừa tạo điều kiện hỗ trợ thanh khoản, ổn định lãi suất, phục hồi kinh tế. Cùng với đó, Chính phủ và NHNN đã nỗ lực, cố gắng trong đàm phán với Chính phủ Hoa Kỳ và Bộ Tài chính Hoa Kỳ đưa Việt Nam ra khỏi Danh sách giám sát về thao túng tiền tệ, đồng thời, đánh giá cao công tác điều hành CSTT, tỷ giá của NHNN trong bối cảnh kinh tế toàn cầu vẫn đang đối mặt với nhiều khó khăn, thách thức (tại Báo cáo về “Chính sách kinh tế vĩ mô và ngoại hối của các đối tác thương mại lớn của Hoa Kỳ” ban hành ngày 10/11/2022).

Nhờ đó, tỷ giá giao dịch trên thị trường diễn biến linh hoạt, thanh khoản thị trường thông suốt, các nhu cầu ngoại tệ hợp pháp được đáp ứng đầy đủ. Trong bối cảnh đồng tiền của các nước trong khu vực đều mất giá mạnh so với USD, với những nỗ lực và các giải pháp điều hành linh hoạt, chủ động của NHNN, VND chỉ mất giá khoảng 4,35% so với USD trong năm 2022. (Hình 2)

Hình 2: Diễn biến tỷ giá USD - Index và tỷ giá USD/VND giai đoạn 2022 - 2023

.PNG)

.PNG)

Nguồn: NHNN, Bloomberg (2023)

- Sang năm 2023, trong 6 tháng đầu năm, chỉ số USD đi ngang thay vì tăng mạnh như năm 2022, nguồn cung ngoại tệ được đảm bảo nhờ các yếu tố như cán cân hàng hóa và dịch vụ duy trì trạng thái thặng dư; dòng ngoại tệ tăng từ các hoạt động giải ngân vốn đầu tư trực tiếp nước ngoài (FDI) và mua bán vốn cổ phần… giúp áp lực tỷ giá trong tầm kiểm soát, tạo thuận lợi cho NHNN trong công tác điều hành. Theo đó, NHNN đã tiếp tục điều hành tỷ giá linh hoạt, phối hợp đồng bộ, chặt chẽ với các công cụ chính sách khác cũng như các biện pháp quản lý ngoại hối nhằm ổn định thị trường ngoại tệ, củng cố vị thế VND, góp phần kiểm soát lạm phát và ổn định kinh tế vĩ mô. Nhờ đó, tỷ giá ổn định trở lại trong gần nửa đầu năm 2023, NHNN mua được ngoại tệ từ các tổ chức tín dụng để bổ sung dự trữ ngoại hối Nhà nước (theo tính toán khoảng 6 tỷ USD) đưa dự trữ ngoại hối Nhà nước lên mức 87 tỷ USD vào cuối năm 2023 (theo https://tradingeconomics.com/vietnam/foreign-exchange-reserves), qua đó, đưa một lượng lớn tiền đồng ra nền kinh tế, tạo thanh khoản cho các tổ chức tín dụng.

Tuy nhiên, từ giữa tháng 6/2023, VND chịu áp lực mất giá do USD tăng mạnh trở lại và do sự nghịch pha trong chu kỳ CSTT giữa Việt Nam và các nền kinh tế lớn (trong đó có Mỹ). Với áp lực trên thị trường quốc tế và sự nghịch pha giữa lãi suất USD và VND, VND mất giá theo xu hướng chung nhưng vẫn diễn biến ổn định hơn một số đồng tiền khác trong khu vực. So sánh với các quốc gia khác, Đồng Việt Nam có tỷ lệ mất giá so với USD rất thấp, cụ thể là 4,25% so với 5,56% Tân Đài tệ của Đài Loan, 8,55% so với Ringgit của Malaysia, 6,77% đối với Won của Hàn Quốc, 6,09% đối với Nhân dân tệ của Trung Quốc và 14,43% Yên của Nhật Bản (Ngô Trí Long, 2023).

Theo báo cáo của Arrow Capital (2023), tỷ giá USD/VND được đánh giá là vẫn trong khả năng kiểm soát chủ động của NHNN. Nguyên nhân một phần là nhờ các yếu tố vĩ mô được cải thiện đáng kể như tổng số vốn FDI thực hiện tăng 2,4% so với cùng kỳ năm 2022. Bên cạnh đó, việc cải thiện được sản xuất, xuất khẩu trong hai tháng đầu tiên của quý IV/2023 cũng khiến giá trị thương mại thặng dư, dự kiến đạt 27 tỷ USD vào năm 2023 cùng lượng kiều hối lên đến 14 tỷ USD đã khiến cho áp lực giảm giá VND không còn quá nghiêm trọng. Đồng thời, NHNN đã duy trì dư địa để tỷ giá biến động linh hoạt, phù hợp với điều kiện thị trường, qua đó góp phần hấp thụ các cú sốc bên ngoài, đảm bảo hoạt động thông suốt của thị trường.

Bên cạnh đó, NHNN đã chủ động, kịp thời truyền thông, định hướng thị trường khi cần thiết, qua đó tạo sự đồng thuận của các thành viên thị trường và nâng cao tính minh bạch, hiệu quả, hiệu lực truyền dẫn của CSTT và tỷ giá; kết hợp linh hoạt điều tiết thanh khoản, lãi suất VND hợp lý qua kênh nghiệp vụ thị trường mở để hỗ trợ ổn định tỷ giá trong những giai đoạn nguồn cung kém thuận lợi và tâm lý thị trường bị tác động trước biến động trên thị trường quốc tế.

Đến cuối năm 2023, tỷ giá trung tâm ở mức 23.866 VND/USD (tăng gần 1,1% so với cuối năm 2022); tỷ giá niêm yết, giao dịch trên thị trường tăng khoảng 2,9%, tương đối ổn định so với nhiều đồng tiền khác trong khu vực; hoạt động trên thị trường ngoại tệ về cơ bản diễn ra thông suốt, các nhu cầu ngoại tệ hợp pháp được các tổ chức tín dụng đáp ứng, trong đó có nhu cầu ngoại tệ để nhập khẩu xăng dầu, góp phần ổn định kinh tế vĩ mô và kiểm soát lạm phát.

2.3. Kết quả điều hành tỷ giá hối đoái của NHNN

Một là, NHNN đã duy trì được sự ổn định trên thị trường tiền tệ, ngoại hối và mua được ngoại tệ để tăng dự trữ ngoại hối nhà nước lên gần 90 tỷ USD (đạt trên mức tối thiểu 2 - 3 tháng nhập khẩu theo khuyến nghị của IMF), góp phần tăng cường an ninh tài chính tiền tệ quốc gia, chuyển hóa nguồn lực ngoại tệ thành tiền đồng hỗ trợ phát triển kinh tế và là một trong các cơ sở để củng cố và tăng mức xếp hạng tín nhiệm quốc gia (cuối năm 2023, Fitch đã nâng xếp hạng tín nhiệm quốc gia của Việt Nam từ BB lên BB+), qua đó hỗ trợ giảm chi phí vay nước ngoài cũng như hỗ trợ mức xếp hạng tín nhiệm của các tổ chức tại

Việt Nam.

Hai là, NHNN đã giữ ổn định được thị trường ngoại tệ và hạn chế được các biến động lớn trong ngắn hạn của tỷ giá, ổn định giá trị đồng tiền (năm 2022, VND mất giá khoảng 4,35%, năm 2023 mất giá khoảng 2,87% so với USD), tương đối ổn định so với các đồng tiền khác trong khu vực, góp phần tiếp tục xây dựng môi trường đầu tư ổn định, hấp dẫn, tạo niềm tin cho nhà đầu tư nước ngoài. Thị trường ngoại tệ hoạt động thông suốt với quy mô ngày càng tăng, các nhu cầu mua, bán ngoại tệ của nền kinh tế đều được đáp ứng đầy đủ, kịp thời; hỗ trợ mạnh mẽ cho các hoạt động kinh tế đối ngoại.

Ba là, tình trạng đô la hóa trong nền kinh tế tiếp tục xu hướng giảm dần, tỷ lệ tiền gửi ngoại tệ/tổng phương tiện thanh toán đạt mức dưới 7,5% vào năm 2020 và nhiều khả năng đạt mục tiêu dưới 5% vào năm 2030, tạo điều kiện tiến tới ngừng cho vay ngoại tệ, khắc phục tình trạng đô la hóa trong nền kinh tế.

3. Một số đề xuất nâng cao công tác điều hành tỷ giá của NHNN

3.1. Triển vọng kinh tế, lạm phát trong và ngoài nước năm 2024

Với bối cảnh kinh tế vĩ mô như hiện tại, các tổ chức kinh tế lớn đều cho rằng sức bật để phục hồi cho nền kinh tế là không cao và không đồng đều ở các quốc gia vào năm 2024, dự báo vẫn gặp nhiều khó khăn, bất trắc3 khi các vấn đề vĩ mô tồn tại trong năm 2023 như giá cả năng lượng và lạm phát cao vẫn chưa được xử lý triệt để. Dự kiến xu hướng lạm phát sẽ chậm lại, nhưng vẫn cao hơn mức mục tiêu tại nhiều nước4 do giá hàng hóa cơ bản thế giới (nhiên liệu, lương thực...) vẫn diễn biến phức tạp và chịu rủi ro bởi nhiều yếu tố (kinh tế, chính trị, thời tiết, chính sách an ninh lương thực của các quốc gia...). Tuy nhiên, với việc CSTT thắt chặt đã chứng minh được sự hiệu quả vào cuối năm 2023 khi thực sự kiểm soát được lạm phát, nhiều khả năng, lãi suất của NHTW các quốc gia sẽ có xu hướng giảm vào năm 2024 và năm 2025 (Hình 3). Điều này có nghĩa các NHTW sẽ sẵn sàng nới lỏng dần CSTT của mình. Với điều kiện kinh tế vĩ mô dần được ổn định so với năm 2023, cùng với việc dần hạ lãi suất, Economist Intelligence (2023) dự đoán rằng, USD sẽ chỉ mất giá đáng kể so với các đồng tiền chính khác vào cuối năm 2024. Trước thời gian đó, sự biến động tỷ giá giữa USD và các đồng tiền mạnh, đặc biệt là EUR, sẽ không quá lớn nếu so với cùng kỳ năm 2023. Đối với các quốc gia đang phát triển, các chuyên gia cũng nhận định rằng, với việc nới lỏng chính sách tiền tệ của Fed, giá trị đồng tiền của các quốc gia này so với USD sẽ có xu hướng tăng, với Baht của Thái Lan tăng 1,3%, Nhân dân tệ của Trung Quốc tăng xấp xỉ 2% và Won của Hàn Quốc tăng 0,2% (Ndaba và Sathyan, 2023).

Hình 3: Lãi suất của NHTW một số quốc gia lớn dự đoán năm 2024 và 2025

.PNG)

.PNG)

Nguồn: Deloitte (2023)

Trong nước, kinh tế vẫn tiếp tục đối mặt với các thách thức khi cầu thế giới chưa phục hồi mạnh nhưng được hậu thuẫn bởi độ trễ của các giải pháp chính sách hỗ trợ kinh tế triển khai từ đầu năm 2023, dự kiến tăng trưởng kinh tế năm 2024 - 2025 có thể phục hồi so với năm 20235. Mặc dù áp lực lạm phát quốc tế dự kiến giảm dần sẽ hỗ trợ giảm áp lực lạm phát nhập khẩu của Việt Nam nhưng rủi ro lạm phát từ giá năng lượng, lương thực diễn biến theo chiều hướng tăng do thời tiết cực đoan, xung đột địa chính trị, cùng với lộ trình điều chỉnh giá Nhà nước quản lý (điện, học phí, giáo dục). Lãi suất của Fed được dự đoán là sẽ neo ít nhất đến quý II/2024 nên việc Việt Nam tiếp tục phải đối mặt với áp lực tăng tỷ giá USD/VND là điều khó tránh khỏi. Điều này đặt ra thách thức cho NHNN trong việc điều hành tỷ giá nhằm hấp thụ các cú sốc, góp phần đạt được các mục tiêu của CSTT được đề ra.

3.2. Một số đề xuất đối với điều hành tỷ giá của NHNN

Trên cơ sở những đánh giá nêu trên, bài viết đưa ra một số đề xuất nhằm tiếp tục điều hành tỷ giá linh hoạt, ổn định thị trường ngoại tệ, góp phần ổn định kinh tế vĩ mô.

Thứ nhất, việc điều chỉnh, thay đổi trong điều hành tỷ giá phải được cân nhắc kỹ lưỡng, thận trọng và đồng bộ với quá trình hiện đại hóa khuôn khổ điều hành CSTT cũng như phù hợp với lộ trình tự do hóa các dòng vốn quốc tế (đi kèm xây dựng biện pháp an toàn vĩ mô) cùng với trình độ phát triển của thị trường vốn và hiện đại hóa hệ thống ngân hàng, qua đó thúc đẩy hiệu lực truyền dẫn CSTT. Điều hành CSTT của NHNN cần tiếp tục kiên định với mục tiêu kiểm soát lạm phát nhưng trong quá trình điều hành cần xem xét đến những tác động đối với sự ổn định tài chính; tăng cường kết hợp với chính sách tài khóa, an toàn vĩ mô tạo thành khung chính sách tích hợp nhằm nâng cao quyền tự chủ tiền tệ, cải thiện sự ổn định tài chính, giá cả (lạm phát), giảm biến động sản lượng trước biến động tài chính và rủi ro bảng cân đối.

Thứ hai, tiếp tục duy trì cơ chế điều hành tỷ giá linh hoạt, ổn định và phù hợp với diễn biến của thị trường. Sau đại dịch Covid-19, thế giới đã trải qua nhiều cú sốc kinh tế (lạm phát tăng cao, chính sách bảo hộ lương thực…) có tác động tiêu cực lên giá trị của VND theo cả hình thức gián tiếp và trực tiếp. Tuy nhiên, với cơ chế điều hành tỷ giá linh hoạt, NHNN đã giúp cho giá trị của VND vượt qua những cú sốc này. Đồng thời, tiếp tục đa dạng hóa rổ tiền tệ được sử dụng để đưa ra tỷ giá trung tâm bởi việc neo tỷ giá theo USD trên thực tế sẽ khiến cho giá trị của VND bị thay đổi theo hướng bất lợi cho xuất khẩu, đặc biệt là trong bối cảnh giá trị của USD tăng lên do các chính sách đối phó với lạm phát của Fed.

Thứ ba, để giảm thiểu tác động tiêu cực của các cú sốc, NHNN cần có những bước tiến nhất định trong việc điều hành tỷ giá theo hướng linh hoạt hơn để tăng hiệu quả hấp thụ cú sốc của tỷ giá, qua đó góp phần ổn định kinh tế vĩ mô, kiểm soát lạm phát:

(i) NHNN cần bám sát tình hình thị trường trong và ngoài nước, can thiệp tỷ giá trên cả hai chiều (tăng/giảm) để thị trường dần loại bỏ các kỳ vọng một chiều và hấp thu hiệu quả các cú sốc bên ngoài, qua đó thúc đẩy hiệu lực truyền dẫn CSTT; (ii) Tiếp tục củng cố dự trữ ngoại hối Nhà nước khi điều kiện thị trường thuận lợi để dự trữ ngoại hối tương xứng với các nước trong khu vực; can thiệp ngoại hối khi cần thiết nhằm ổn định tâm lý thị trường, nâng cao uy tín và vị thế quốc gia, qua đó củng cố xếp hạng tín nhiệm quốc gia trong dài hạn.

Thứ tư, phát triển thị trường ngoại hối đa dạng hơn để giảm thiểu rủi ro biến động tỷ giá thông qua tạo dựng hành lang pháp lý, xây dựng kế hoạch chi tiết nhằm phát triển thị trường ngoại hối, đặc biệt thị trường giao dịch sản phẩm phái sinh ngoại tệ nhằm tăng khả năng phòng ngừa rủi ro tỷ giá; phổ biến và khuyến khích doanh nghiệp, đặc biệt là các doanh nghiệp xuất, nhập khẩu sử dụng các biện pháp phòng ngừa rủi ro ngoại tệ nhằm giảm thiểu các biến động lớn của tỷ giá trong thời gian ngắn khi thị trường chịu các cú sốc bên ngoài, cũng như giúp tăng độ sâu của thị trường ngoại tệ trong dài hạn.

Thứ năm, tăng cường công tác truyền thông nhằm ổn định tâm lý thị trường, đặc biệt trong các thời kỳ biến động để ổn định tâm lý trên thị trường ngoại hối, qua đó nâng cao uy tín điều hành CSTT, tăng khả năng định hướng, dẫn dắt thị trường ngoại tệ.

1 https://www.thebalancemoney.com/what-is-an-exchange-rate-mechanism-erm-1979093

2 Ferrante và cộng sự (2023) cho rằng 3,5% của mức lạm phát tăng 4,2% từ cuối năm 2019 đến cuối năm 2021 là do cú sốc tái phân bổ nhu cầu từ dịch vụ chuyển sang hàng hóa.

3 Tháng 10/2023, IMF dự báo tăng trưởng kinh tế thế giới chậm lại ở mức 2,9% trong năm 2024 (năm 2023: 3%).

4 Theo Báo cáo World Economic Outlook tháng 10/2023, IMF dự báo lạm phát toàn cầu năm 2024 là 5,8%, chậm lại so với mức 6,9% của năm 2023 và mức 8,7% của năm 2022, tuy nhiên vẫn cao hơn mục tiêu tại nhiều nước. Tại Báo cáo Global Economic Prospects tháng 6/2023, WB dự báo lạm phát toàn cầu năm 2024 sẽ ở mức 3,7%, chậm lại so với mức 5,5% của năm 2023 và mức 7,3% của năm 2022 do tăng trưởng kinh tế yếu, giá hàng hóa thế giới giảm và kỳ vọng lạm phát vẫn được neo giữ. Đồng thời, theo số liệu thống kê của IMF, năm 2023, 96% các nước theo lạm phát mục tiêu có mức lạm phát trên mức mục tiêu và dự kiến tỷ lệ này là 89% trong năm 2024.

5 Dự báo tăng trưởng 2024: IMF (10/2023): 5,8%; WB (8/2023): 5,5%.; ADB (9/2023): 6%; HSBC (10/2023): 6,3%; Fitch Ratings (11/2023): 6,3%; VinaCapital (10/2023): 6,5%.

Tài liệu tham khảo:

1. Arrow Capital (2023) ‘Báo cáo phân tích vĩ mô và triển vọng kinh tế Việt Nam 2023 - 2024 - Arrow Capital”.

2. BIS (2023), Recent developments in the global economy, Note for the Global Economy Meeting.

3. Bank for International Settlements (BIS) (2022): Annual Economic Report, chapter I.

4. Bank for International Settlements (BIS) (2023): Annual Economic Report, chapter I

5. Economist Intelligence (2023) Global monetary policy in 2023, Economist Intelligence Unit.

6. Edwards, S. and Yeyati, E.L. (2005) ‘Flexible exchange rates as shock absorbers’, European economic review, 49(8), pages 2079-2105.

7. El Hamiani Khatat, M., & Veyrune, R. (2019). Liquidity Management under Fixed Exchange Rate with Open Capital Account. IMF Working Papers, 19(58).

8. Ferrante, F, S Graves and M Iacoviello (2023): “The inflationary effects of sectoral reallocation”, Board of Governors of the Federal Reserve System International Finance Discussion Papers, no 1369.

9. Frankel, J.A. et al. (2001) ‘Verifying exchange rate regimes’, Journal of Development Economics, 66(2), pages 351-386.

10. IMF (2004) Classification of Exchange Rate Arrangements and Monetary Policy Frameworks.

11. IMF (2013), Annual Report on Exchange Arrangements and Exchange Restrictions 2013.

12. Mishkin, F.S. (2007) The economics of money, banking, and financial markets. Pearson education.

13. Website NHNN, Tổng cục Thống kê, WB.

TS. Vũ Mai Chi, Phạm Gia Khánh

Học viện Ngân hàng