Chỉ báo RSI

RSI là chỉ báo trong phân tích kỹ thuật, có thể áp dụng đối với nhiều loại tài sản như chứng khoán, tiền điện tử, hàng hóa, ... Chỉ báo này được ra đời vào năm 1978 bởi ông J. Welles Wilder.

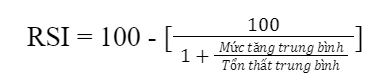

Thời gian để tính toán độ dao động RSI thường lấy con số 14, ví dụ như 14 ngày nếu xem theo đồ thị ngày, 14 giờ nếu xem theo đồ thị giờ, .... Chỉ số RSI được tính theo công thức như sau.

margin:0px;" title="Chỉ báo RSI và công thức tính"> margin:0px;" title="Chỉ báo RSI và công thức tính"> |

Giá trị của RSI được biểu diễn trên thang từ 0 đến 100. Trong đó, nếu RSI lớn hơn 70, về lý thuyết có nghĩa là cổ phiếu đang bị mua quá mức. Điều này cũng cảnh báo xu hướng tăng giá có khả năng bị đảo ngược.

Ngược lại, nếu RSI nhỏ hơn 30 có nghĩa là cổ phiếu đang bị bán quá mức, cho biết giá chứng khoán có thể gần chạm đáy và chuẩn bị quay đầu tăng.

Ở giữa mức 30 và 70 được coi là vùng trung tính, với mức 50 được là dấu hiệu không có xu hướng.

Để chắc chắn hơn các tín hiệu, nhà đầu tư có thể điều chỉnh chỉ báo RSI để đặt 20 và 80 là các mức quá bán và quá mua thay vì 30 và 70.

Bên cạnh việc thể hiện tình trạng quá bán hoặc quá mua, nhà đầu tư cũng có thể sử dụng phân kỳ RSI để dự đoán xu hướng đảo chiều hoặc xác định các mức hỗ trợ và kháng cự.

Sự phân kỳ xảy ra khi giá chứng khoán di chuyển theo hướng ngược lại so với chỉ báo kỹ thuật. Điều này cảnh báo xu hướng giá hiện tại có thể đang suy yếu và nguy cơ dẫn đến sự thay đổi hướng của giá. Trong đó có hai loại là phân kỳ âm và phân kỳ dương.

- Phân kỳ dương: RSI tăng tạo đáy cao trong khi giá giảm tạo đáy thấp, cảnh báo đà tăng mạnh bất chấp xu hướng giá giảm.

- Phân kỳ âm: RSI giảm và tạo đỉnh thấp trong khi giá tài sản tăng tạo đỉnh cao hơn, cảnh báo giá có thể giảm mạnh.

Hạn chế của RSI trong phân tích chứng khoán

RSI là một công cụ hữu ích, cách dùng đơn giản và rất phổ biến. Tuy nhiên, như các chỉ báo khác, RSI cũng có những hạn chế nhất định.

Như việc sử dụng các vùng quá bán (dưới 30 điểm) và vùng quá mua (trên 70 điểm) để xác định điểm mua và bán có thể gây ra những quyết định sai lầm cho nhà đầu tư, vì trong các ví dụ trên ta có thể thấy trong xu hướng tăng khi RSI vượt qua vùng 70 sau đó giảm thì giá cổ phiếu vẫn tiếp tục tăng chạm các đỉnh mới, RSI cũng ở mức trên 70.

Ngược lại, ở xu thế giảm, RSI dưới 30 điểm, tạo đáy và bật tăng, nhưng sau đó giá vẫn tiếp tục giảm tạo đáy mới và RSI tiếp tục dưới 30 điểm.

Những kỹ thuật tương tự cũng chỉ có thể chính xác ở trong ngắn hạn, nên nhà đầu tư phải kết hợp chỉ báo RSI với các chỉ báo khác để có thể cho ra kết quả tốt hơn.

Minh Đức