Vốn ngoại chần chừ

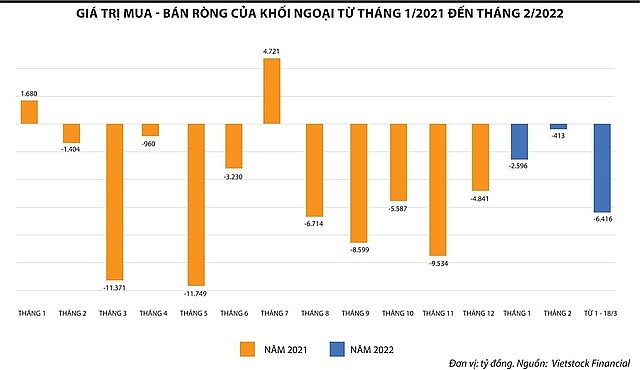

Thống kê của Vietstock Financial cho thấy, trong 4 tháng, từ tháng 11/2021 đến tháng 2/2022, giá trị bán ròng của khối ngoại giảm dần, lần lượt là 9.534 tỷ đồng, 4.841 tỷ đồng, 2.596 tỷ đồng, 412 tỷ đồng. Tuy nhiên, từ ngày 1 - 18/3/2022, khối này bán ròng lên tới 6.416 tỷ đồng.

“Nếu hiện tượng rút vốn ròng của khối ngoại vẫn tiếp tục diễn ra, tôi nghĩ 2022 sẽ là năm cuối cùng trong chu kỳ bán ròng. Dòng vốn nước ngoài ồ ạt chảy vào thị trường Việt Nam trong giai đoạn 2015 - 2018, nhưng từ năm 2019 thì giảm dần, sau đó chuyển sang bán ròng. Thông thường, một khoản đầu tư được nắm giữ từ 3 - 5 năm, do đó, năm 2022 có thể sẽ kết thúc chu kỳ này, ”, ông Lê Anh Tuấn, Phó tổng giám đốc tư vấn đầu tư Dragon Capital nhận định.

“Nếu hiện tượng rút vốn ròng của khối ngoại vẫn tiếp tục diễn ra, tôi nghĩ 2022 sẽ là năm cuối cùng trong chu kỳ bán ròng. Dòng vốn nước ngoài ồ ạt chảy vào thị trường Việt Nam trong giai đoạn 2015 - 2018, nhưng từ năm 2019 thì giảm dần, sau đó chuyển sang bán ròng. Thông thường, một khoản đầu tư được nắm giữ từ 3 - 5 năm, do đó, năm 2022 có thể sẽ kết thúc chu kỳ này, ”, ông Lê Anh Tuấn, Phó tổng giám đốc tư vấn đầu tư Dragon Capital nhận định.

Theo ông Lê Anh Tuấn, năm 2022, Chính phủ sẽ không có định hướng thắt chặt hay nới lỏng tiền tệ, nên yếu tố chính sách tiền tệ không ảnh hưởng nhiều đến thị trường chứng khoán Việt Nam. Trong khi đó, lợi nhuận năm nay của các doanh nghiệp kỳ vọng tăng trưởng 22%. Đây là yếu tố sẽ hỗ trợ thị trường tăng điểm.

Bà Hoàng Việt Phương, Giám đốc Trung tâm Phân tích và Tư vấn đầu tư Công ty Chứng khoán SSI (SSI Research) cho rằng, một trong những rủi ro đáng chú ý liên quan đến môi trường kinh tế vĩ mô năm 2022 là lạm phát. Trên thực tế, áp lực lạm phát trong thời gian qua dần gia tăng trong bối cảnh giá xăng dầu được neo ở mức cao, cũng như giá hàng hóa tăng theo giá năng lượng.

SSI Research ước tính, trong trường hợp giá dầu Brent trung bình trong năm 2022 dao động từ 85 - 100 USD/thùng, CPI bình quân có thể nằm trong mức mục tiêu của Chính phủ là 4%.

Nếu giá dầu thô tiếp tục tăng cao, nâng giá trung bình năm lên trên 110 USD/thùng, CPI bình quân có thể vượt lạm phát mục tiêu và tạo áp lực lên hoạt động điều hành chính sách tiền tệ của Ngân hàng Nhà nước.

Tuy nhiên, kịch bản này có xác suất xảy ra thấp. Trong quá khứ, Chính phủ đã kiềm chế tốt lạm phát thông qua việc quản lý giá đối với nhiều loại hàng hóa và dịch vụ thiết yếu.

Dòng vốn ngoại vào Việt Nam còn tùy thuộc vào các yếu tố khách quan khác, nhưng SSI Research nghiêng về kịch bản triển vọng vĩ mô của Việt Nam giữ được sự ổn định, với việc nền kinh tế mở cửa trở lại sau đại dịch kể từ ngày 15/3/2022. Đây là yếu tố giúp thị trường chứng khoán Việt Nam hấp dẫn hơn trong tương quan so sánh với các thị trường khác trong khu vực.

Ông Quản Trọng Thành, Giám đốc Phân tích Công ty Chứng khoán Maybank Investment Bank nhìn nhận, các yếu tố tiềm ẩn rủi ro như lạm phát, cuộc chiến Nga - Ukraine, chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ khiến đa số quỹ ngoại chần chừ giải ngân tại thị trường Việt Nam.

Nói cách khác, đây là giai đoạn đánh giá nên dòng tiền quay lại thị trường Việt Nam chậm hơn so với kỳ vọng. Bên cạnh đó, một số quỹ nước ngoài có động thái bán bớt cổ phiếu để tăng tỷ trọng tiền mặt, chờ thời. Bức tranh chung là khối ngoại duy trì động thái bán ròng.

Ở góc độ tiếp cận các nhà đầu tư nước ngoài tại MBKE, ông Thành cho biết, tiền vẫn vào thị trường, giá trị mua có những phiên chiếm vị thế lớn, một số quỹ đến từ Thái Lan mở tài khoản để giao dịch. Mặc dù vậy, khối ngoại đang chững lại để đánh giá tác động lạm phát đối với nền kinh tế, tăng trưởng lợi nhuận của doanh nghiệp và cách điều hành của Chính phủ.

Dưới góc độ phân tích, ông Thành đưa ra 3 kịch bản lạm phát, trong đó kịch bản xấu là lạm phát 4 - 5%, có thể cao hơn. Khi đó, hành xử của Ngân hàng Nhà nước như thế nào là biến số đối với các nhà đầu tư tổ chức nước ngoài muốn đầu tư trung và dài hạn.

Nếu Ngân hàng Nhà nước siết tín dụng ngay nhằm kiềm chế lạm phát thì sẽ ảnh hưởng tốc độ tăng trưởng kinh tế. Cơ quan quản lý có thể đánh giá lạm phát 4 - 4,5% vẫn ở mức hợp lý và thuyết phục được các bên để giữ quan điểm chính sách tăng trưởng tín dụng năm nay là 14% nhằm hỗ trợ kinh tế phục hồi, nhưng cần chờ lạm phát tháng 3 - 4 - 5/2022 có vượt quá 4% hay không. Đây là các lý do dòng tiền tổ chức nước ngoài có phần khựng lại, chờ thời.

Nói về định giá, bà Phương cho rằng, nhìn về tương lai, thị trường chứng khoán Việt Nam là một thị trường hấp dẫn. Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E ước tính năm 2022 ở mức 13,8 lần, thấp hơn so với nhiều thị trường trong khu vực Đông Nam Á, châu Âu và Mỹ. Đây là mức định giá rất tốt để đầu tư dài hạn. Về tiềm năng tăng trưởng, Việt Nam có lợi thế hơn khi Chính phủ đang có những bước đi cụ thể nhằm thúc đẩy kinh tế phát triển. Bên cạnh đó, định hướng chính sách tiền tệ và tài khóa sẽ hỗ trợ cho mục tiêu này.

Khẩu vị khối ngoại

Bà Phương cho biết, bên cạnh triển vọng kinh tế vĩ mô, các nhà đầu tư nước ngoài rất quan tâm đến chính sách phát triển thị trường vốn cũng như kế hoạch bán đấu giá cổ phần lần đầu ra công chúng (IPO), thoái vốn và niêm yết của các doanh nghiệp.

Các nhà đầu tư ngoại mà MBKE tiếp xúc là nhà đầu tư có bỏ tiền vào thị trường Việt Nam và “đi” theo chu kỳ. Họ lựa chọn cổ phiếu có vốn hoá lớn, thanh khoản cao và thuộc các ngành lớn như ngân hàng, bất động sản, bán lẻ, tiêu dùng… Một số ngành, lĩnh vực được quan tâm đầu tư cho giai đoạn sắp tới là đầu tư công, hạ tầng, xuất khẩu (tập trung vào thuỷ sản, dệt may, do Việt Nam đang có lợi thế, nhu cầu cao), năng lượng.

Trong khi đó, ông Thành cho rằng, với nhà đầu tư dài hạn, quan trọng nhất là nắm bắt đúng chu kỳ, có thể ngắn hạn 6 - 9 tháng chưa có lợi nhuận, nhưng khi giá cổ phiếu “chạy” thì sẽ tăng nhanh. Đặc biệt, nhà đầu tư có thể an tâm về thanh khoản, nhất là các mã ngân hàng, bất động sản…, mà trước đó có diễn biến tích luỹ tốt.

Nếu một quỹ ngoại mua 10% cổ phiếu vốn hoá nhỏ thì chỉ gia tăng trong tổng danh mục là 10%, còn mua cổ phiếu đúng chu kỳ có thể giải ngân 30% danh mục và khi cổ phiếu đó tăng giá 30 - 40% sẽ đạt được mức sinh lời kỳ vọng cho cả danh mục, trong khi vẫn quản lý được rủi ro.

Ông Thành chia sẻ, khi giới thiệu, thuyết trình cho các quỹ ngoại, những cổ phiếu lớn, có triển vọng ở các nhóm ngành trên được giới thiệu đầy đủ, nhưng bên cạnh đó vẫn nêu ra các mã khác đang được dòng tiền trên thị trường chú ý, có câu chuyện mới hấp dẫn, có thể giúp các quỹ giải ngân trong ngắn hạn và trung hạn.

Chẳng hạn, ở nhóm ngành hạ tầng, nhiều doanh nghiệp đang “đúng câu chuyện, đúng xu hướng”, nhưng có vấn đề về quản trị công ty - yếu tố không phù hợp để đầu tư, thì sẽ trình bày, cung cấp thêm thông tin để nhà đầu tư cân nhắc giải ngân một phần để “lướt sóng” các cổ phiếu này.

Ông Petri Deryng, Giám đốc Quỹ PYN Elite

Tôi đang sống ở Bangkok, Thái Lan và thấy rằng, các nhà đầu tư nước này rất quan tâm đến thị trường vốn Việt Nam. Nhiều doanh nghiệp xứ Chùa Vàng đã đầu tư trực tiếp và xây dựng nhà máy tại các khu công nghiệp ở Việt Nam. Những dòng vốn trực tiếp này đã, đang và sẽ dẫn dắt dòng vốn gián tiếp đầu tư vào thị trường chứng khoán Việt Nam. Trong giai đoạn vừa qua, một số nhà đầu tư Thái Lan đầu tư vào cổ phiếu công nghệ Mỹ, tuy nhiên, thị trường biến động mạnh và khắc nghiệt, nên họ quay lại đầu tư vào thị trường Việt Nam.

Bà Hoàng Việt Phương, Giám đốc SSI Research

Về phong cách giao dịch của các quỹ lớn, xu hướng giao dịch năng động hơn và bắt nhịp nhanh với diễn biến thị trường đang hiện hữu. Một trong các nguyên nhân là tỷ trọng của nhóm nhà đầu tư cá nhân tự giao dịch, vốn có thói quen mua nhanh, bán nhanh dẫn dắt chính xu hướng thị trường trong giai đoạn hiện nay.

Về phong cách giao dịch của các quỹ lớn, xu hướng giao dịch năng động hơn và bắt nhịp nhanh với diễn biến thị trường đang hiện hữu. Một trong các nguyên nhân là tỷ trọng của nhóm nhà đầu tư cá nhân tự giao dịch, vốn có thói quen mua nhanh, bán nhanh dẫn dắt chính xu hướng thị trường trong giai đoạn hiện nay.

Với số lượng nhà đầu tư cá nhân đông đảo như hiện tại, các công ty quản lý quỹ cũng phát triển thêm nhiều sản phẩm đáp ứng nhu cầu đa dạng của nhà đầu tư. Mặt khác, thị trường chứng khoán Việt Nam ngày càng phát triển về quy mô, cùng với đó là khung pháp lý ngày càng hoàn thiện đã thu hút thêm nhiều quỹ ETF và quỹ mở gia nhập thị trường. Giao dịch của các quỹ này thường biến đổi nhanh theo dòng tiền.

Ông Ismael Pili, Giám đốc Phòng Phân tích VinaCapital

So với nhiều nước trong khu vực Đông Nam Á, các công công ty Việt Nam có triển vọng tăng trưởng lợi nhuận cao. Đồng thời, cổ phiếu có định giá P/E hấp dẫn, trong khi nền kinh tế vững vàng và tăng trưởng ổn định, không những có thể đứng vững trước các tác động bên ngoài như cuộc chiến Nga - Ukraine hiện tại, mà còn có tiềm năng được nâng định giá ở các ngành như ngân hàng.

So với nhiều nước trong khu vực Đông Nam Á, các công công ty Việt Nam có triển vọng tăng trưởng lợi nhuận cao. Đồng thời, cổ phiếu có định giá P/E hấp dẫn, trong khi nền kinh tế vững vàng và tăng trưởng ổn định, không những có thể đứng vững trước các tác động bên ngoài như cuộc chiến Nga - Ukraine hiện tại, mà còn có tiềm năng được nâng định giá ở các ngành như ngân hàng.

Khi kinh tế mạnh hơn, lợi nhuận doanh nghiệp sẽ cao hơn, một phần đến từ từ các khoản dự phòng thấp hơn. Tôi cho rằng, thị trường Việt Nam sẽ nổi bật trong khu vực và thu hút dòng vốn nước ngoài quay trở lại trong thời gian tới.

Trước đó, thị trường Mỹ thu hút các nhà đầu tư tham gia, dẫn đến sự tăng trưởng cao trong năm 2021. Hiện nay, tôi thấy dòng tiền dần chuyển dần ra khỏi Mỹ và tìm đến các thị trường EU, châu Á, bởi mức định giá hấp dẫn. Tại châu Á, Đông Nam Á là khu vực có tiềm năng tăng trưởng tốt hơn và ít chịu ảnh hưởng bởi cuộc chiến Nga - Ukraine, nhất là thị trường Singapore, Indonesia, Malaysia, Việt Nam.

Ông Quản Trọng Thành, Giám đốc Phân tích MBKE

Có nhiều ngành hấp dẫn đầu tư, nhưng việc lựa chọn cổ phiếu trong các ngành đó là vấn đề không dễ.

Tại thị trường Việt Nam, các nhà đầu tư cá nhân là chủ yếu, chạy theo sóng thời thượng. Một số quỹ đầu tư nhận ra xu hướng này và họ có sự biến đổi, linh hoạt, để danh mục lõi vẫn nắm cổ phiếu cơ bản tốt, nhưng có một phần “lướt sóng”.

Trong bối cảnh thị trường hiện tại, nếu không linh hoạt thì sẽ kém khả quan (underperform) so với thị trường, nên quỹ đầu tư cần thích nghi. Theo đó, các quỹ có một phần linh hoạt nhằm gia tăng hiệu quả danh mục, nhưng chắc chắn sẽ không bán danh mục lõi, trong đó tập trung vào cổ phiếu ngân hàng và bất động sản.

Phan Hằng/ĐTCK

Theo Tạp chí Kinh tế Chứng khoán Việt Nam