Nhìn lại năm 2022, quy mô vốn chủ sở hữu hợp nhất của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HOSE: VPB) chính thức cán mốc hơn 103.000 tỷ đồng sau các đợt tăng vốn lớn. VPBank cùng với đó trở thành ngân hàng có vốn điều lệ lớn nhất hệ thống, với vốn điều lệ công bố ở mức hơn 67.000 tỷ đồng. Bên cạnh đó, giá trị vốn hóa của ngân hàng đã tăng tốc lên 120.000 tỷ đồng, giữ vững vị trí ngân hàng tư nhân có mức vốn hóa lớn nhất Việt Nam tại thời điểm cuối năm 2022.

|

Kết thúc năm 2022, VPBank đã ghi nhận nhiều điểm sáng về tăng trưởng huy động, tín dụng, bên cạnh tăng trưởng về vốn chủ sở hữu nói trên.

Huy động tiền gửi khách hàng tại ngân hàng riêng lẻ, theo đó tăng gần 30% so với cuối năm 2021, đóng góp lớn từ khối khách hàng cá nhân (RB) và khối khách hàng SME (tăng 43%).

Song song với nguồn vốn nội, ngân hàng VPBank cũng đã huy động thành công hơn 1 tỷ USD từ các tổ chức tài chính toàn cầu, góp phần đa dạng hóa nguồn vốn cho vay trung và dài hạn và bảo toàn các tỷ lệ an toàn thanh khoản. Tỷ lệ an toàn vốn CAR hợp nhất theo Basel II đạt gần 15%, nằm trong top dẫn đầu thị trường.

Tín dụng của VPBank theo đà tăng trưởng vượt trội, đạt gần 31% tại ngân hàng mẹ, với động lực tăng trưởng tới từ hai khối chiến lược RB và SME – ghi nhận mức tăng 37% so với năm ngoái. Qua đó, ngân hàng đã đảm bảo cung ứng nguồn vốn cần thiết cho thị trường.

Kết thúc năm 2022, lợi nhuận trước thuế hợp nhất của VPBank tăng 48% so với năm trước. Trong đó, tại ngân hàng riêng lẻ đạt hơn 24 nghìn tỷ đồng; chỉ số lợi nhuận trên tổng tài sản (ROA), chỉ số lợi nhuận trên vốn chủ sở hữu (ROE) và chỉ số chi phí trên thu nhập (CIR) lần lượt đạt 3,7%, 25,6% và 19,3%, nằm trong top dẫn đầu thị trường.

FECreditredit lỗ trước thuế 700 tỷ đồng trong năm 2023

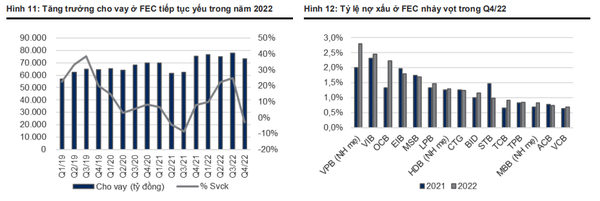

Trong báo cáo mới đây, Công ty chứng khoán VNDirect – VND ước tính dư nợ cho vay của FECredit giảm 2,7% so với cùng kỳ hoặc tăng 3,4% so với cùng kỳ khi tính khoản cho vay 4.570 tỷ đồng mà FECredit đã bán cho ngân hàng mẹ. Tổng thu nhập hoạt động tăng nhẹ 1,5% so với cùng kỳ lên 16,7 nghìn tỷ đồng. Tuy nhiên, chi phí hoạt động và dự phòng lại tăng đáng kể so với cùng kỳ lần lượt ở mức 28%/23%, khiến FECredit chuyển từ lãi trước thuế 610 tỷ đồng trong 2021 sang lỗ 3 nghìn tỷ đồng trong 2022. Tỷ lệ nợ xấu nhảy vọt từ 13,6% vào cuối 2021 lên 20,4% vào cuối 2022.

Theo ban lãnh đạo VPB, sự phục hồi của FECreditredit chậm hơn nhiều so với dự kiến do điều kiện kinh tế không thuận lợi đã tiếp tục ảnh hưởng tiêu cực từ đến nhóm thu nhập thấp, vốn là khách hàng chính của FECreditredit. Vì vậy, tỷ lệ nợ xấu tăng mạnh lên 20,4% trong quý IV/2022 (+6,8 điểm % so với cùng kỳ và +5,4 điểm % sv quý trước) và chi phí dự phòng tăng mạnh 82% so với cùng kỳ trong quý IV/2022 và 23% so với cùng kỳ trong 2022. Tính cả năm 2022, FECreditredit ghi nhận khoản lỗ trước thuế 3 nghìn tỷ đồng.

|

| Nguồn: VNDIRECT Research |

Với bối cảnh vĩ mô vẫn đầy thách thức, VNDirect cho rằng 2023 sẽ tiếp tục là một năm khó khăn đối với FECreditredit, do đó VNDirect dự báo mảng này sẽ lỗ trước thuế khoảng 700 tỷ đồng trong năm nay trước khi quay trở lại có lãi vào năm 2024.

Triển vọng VPBank 2023-2024

Đối với ngân hàng mẹ, VNDirect duy trì giả định tăng trưởng cho vay sẽ ở mức cao trong giai đoạn 2023-24 lần lượt là 24,0%/22,2% so với cùng kỳ. Tỷ lệ an toàn vốn cao, nguồn vốn/thanh khoản dồi dào, cũng như việc VPB sẽ hỗ trợ một tổ chức tín dụng yếu kém là những lý do khiến VNDirect kì vọng rằng VPB sẽ tiếp tục nhận được hạn mức tín dụng trên mức trung bình từ NHNN. Về FE Credit, VNDirect kì vọng trong giai đoạn 2023-2024, tăng trưởng cho vay so với cùng kỳ sẽ lần lượt là 5,1%/8,2%, thấp hơn so với mức 8,0%/10,0% trước đó. Do đó, tăng trưởng cho vay hợp nhất sẽ lần lượt là 21,0%/20,0% so với cùng kỳ trong giai đoạn 2023-24.

VNDirect dự phóng NIM hợp nhất trong năm 2023-2024 ở mức 7,4%/7,3%, giảm từ mức 7,5% trong năm 2022 vì VNDirect cho rằng, VPB sẽ khó có thể bù đắp tác động từ việc lãi suất tiền gửi/chi phí vốn tăng cao mặc dù tỷ trọng bán lẻ/SME trong cơ cấu tín dụng của VPB ngày càng được cải thiện. Giả định về tăng trưởng cho vay chậm lại tại FE Credit cũng ảnh hưởng đến NIM hợp nhất, vì NIM của FE Credit cao hơn so với NIM của ngân hàng mẹ.

VNDirect kỳ vọng tỷ lệ chi phí hoạt động/tổng thu nhập sẽ giảm xuống 26,0%/25,7% trong giai đoạn 2023-24 so với 27,0% trong năm 2022 (sau khi loại phí trả trước banca) do VPB sẽ cải thiện được đòn bẩy hoạt động từ việc tăng trưởng thu nhập sau khi tăng thêm nhân sự và ngân sách quảng cáo một cách đáng kể trong năm 2022.

Về trích lập dự phòng, VNDirect dự báo chi phí dự phòng tại ngân hàng mẹ sẽ tăng lần lượt 15,0%/23,1% so với cùng kỳ trong giai đoạn 2023-24 lên 10,0 nghìn tỷ đồng/12,3 nghìn tỷ đồng, phản ánh kỳ vọng của VNDirect về rủi ro nợ xấu gia tăng, đặc biệt là trong lĩnh vực bất động sản. Các khoản này tương đương với khoảng 2,5% cho vay (so với 2,8% trong năm 2022).

Đối với FE Credit, VNDirect dự phóng chi phí dự phòng sẽ giảm 5,8%/7,1% so với cùng kỳ trong 2023-2024 xuống 13 nghìn tỷ đồng/12 nghìn tỷ đồng, nhưng vẫn ở mức cao tính theo % tổng dư nợ, lần lượt là 17,2%/15,0%, so với 18,2% trong năm 2022. Nhìn chung, tổng chi phí dự phòng sẽ tăng 2,3%/6,0% so với cùng kỳ trong giai đoạn 2023-24 lên 23,0 nghìn tỷ đồng/24,4 nghìn tỷ đồng. VNDirect kỳ vọng tỷ lệ nợ xấu hợp nhất sẽ đạt 5,0%/3,8% trong giai đoạn 2023-24 so với 5,7% trong năm 2022.

Theo đó, VNDirect điều chỉnh lợi nhuận ròng của VPB trong năm 2023-2024 giảm lần lượt 16,3%/14,9%. Với dự phóng mới của VNDirect, VPB vẫn sẽ đặt được mức tăng trưởng lợi nhuận tốt ở khoảng 25%/22% so với cùng kỳ (sau khi loại phí trả trước từ từ nền năm 2022).

VNDirect tiếp tục đánh giá VPB là một trong những lựa chọn hàng đầu cho những nhà đầu tư tìm kiếm tăng trưởng và sẵn sàng nhìn qua những bất ổn vĩ mô trong ngắn hạn để nắm bắt tiềm năng tăng trưởng dài hạn của ngành ngân hàng Việt Nam.

VNDirect ưa thích VPB vì: (1) tỷ lệ CAR đầu ngành ở mức 15% sẽ cho phép VPB tăng trưởng tín dụng trên trung bình (2) nhiều cơ hội tăng trưởng ngoài lĩnh vực cho vay truyền thống thông qua các công ty con trong mảng cho vay tiêu dùng (FE Credit), chứng khoán (VPBank Securities) và life Insurance" data-glossary-def="Bảo hiểm cho tài sản, trách nhiệm dân sự và các rủi ro khác.">bảo hiểm phi nhân thọ (OPES), (3) mức định giá hấp dẫn với P/B 2023 là 1,0 lần, thấp hơn nhiều so với mức trung bình 3 năm là 1,7 lần dù cho mức tăng trưởng lõi lợi nhuận trên 20% trong 2 năm tới.

VNDirect duy trì khuyến nghị Khả quan cho cổ phiếu VPB với giá mục tiêu thấp hơn là 25.700 đồng/cp. Tiềm năng tăng giá bao gồm: Phát hành riêng lẻ cho nhà đầu tư chiến lược nước ngoài và tiềm năng trả cổ tức tiền mặt.

Theo VNDirect, VPB có thể đối mặt với rủi ro giảm giá bao gồm: NIM thấp hơn dự kiến và nợ xấu cao hơn dự kiến khi xét đến khẩu vị rủi ro cao của ngân hàng.

| PHS: Khuyến nghị mua cổ phiếu MSH với giá mục tiêu 40.000 đồng/cp Bằng phương pháp định giá DCF và EV/EBITDA, Chứng khoán Phú Hưng ước tính mức giá hợp lý dành cho cổ phiếu MSH là 40.000 ... |

| Ngưỡng 1.000 điểm có thể là vùng cân bằng mới cho VN-Index Đà giảm của chứng khoán thế giới có thể tác động rõ nét hơn trong tuần sau. Do đó, trong kịch bản thận trọng, ngưỡng ... |

| KBSV: Khuyến nghị mua cổ phiếu TCB với giá mục tiêu 34.200 đồng/cp KBSV đánh giá cao Techcomback (TCB) nhờ sở hữu nền tảng cơ bản vững chắc cùng những bước tiến vượt bậc trong hoạt động chuyển ... |

Đức Anh