|

| VND là đồng tiền giữ giá bậc nhất trong khu vực Đông Nam Á |

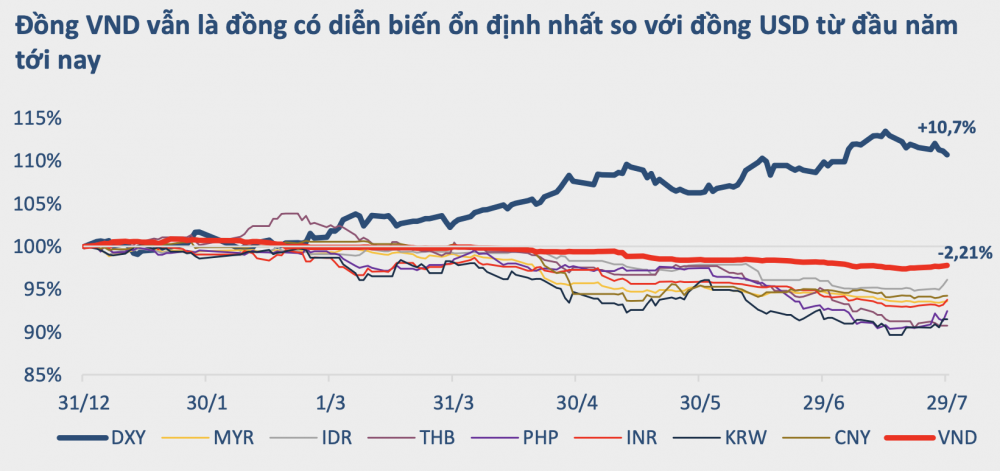

So với cuối tháng trước, tính tới cuối tháng 7, đồng VND tiếp tục giảm 0,38% so với đồng USD. So với cuối năm 2021, đồng VND cũng đã giảm 2,21% YTD. Trong khi đó, trên thị trường thế giới, chỉ số DXY tăng thêm 0,76% MoM và 10,70% YTD.

|

| Nguồn: BVSC |

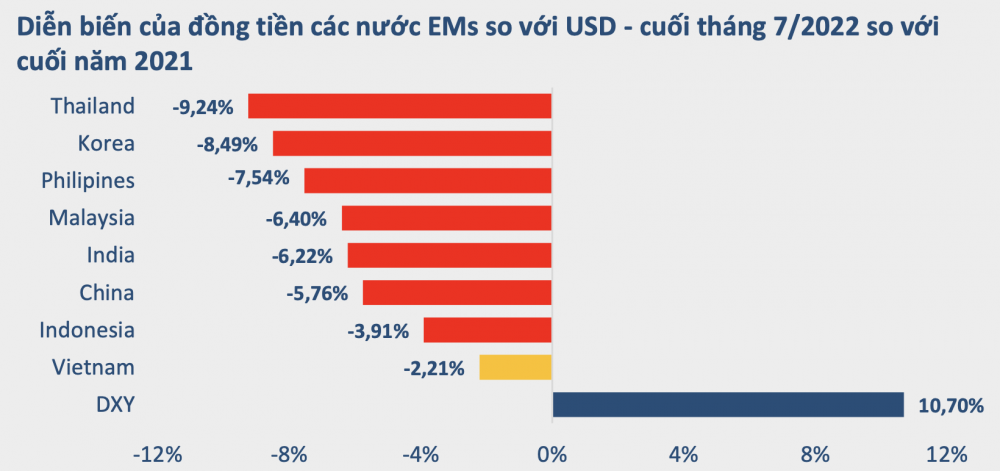

Tất cả đồng tiền tại các nước mới nổi ở châu Á vẫn có diễn biến giảm so với USD. Trong đó, đồng Baht của Thái Lan có diễn biến giảm mạnh nhất, ở mức 9,42% YTD; còn đồng VND ghi nhận mức giảm thấp nhất, 2,21% YTD.

Sau kỳ họp chính sách tháng 7, FED đã quyết định nâng lãi suất thêm 75 điểm cơ bản (bps) trong tháng thứ 2 liên tiếp. Đồng USD có những thời điểm lên giá xấp xỉ 13% YTD, đạt mức cao nhất trong vòng 20 năm trở lại đây, trước khi hạ nhiệt về cuối tháng.

Trong khi đó, từ đầu tháng 7, NHNN đã nâng tỷ giá bán ra USD lần thứ 2 trong năm, từ mức 23.250 thêm 150 đồng, lên 23.400 VND/USD, đồng thời thay đổi phương thức bán từ kỳ hạn 3 tháng sang giao ngay.

BVSC đánh giá áp lực mất giá hiện tại của đồng VND chủ yếu do đồng USD lên giá mạnh, trong khi Việt Nam vẫn duy trì được kinh tế vĩ mô ổn định, lạm phát thấp, lãi suất thực còn dương, thặng dư thương mại, và dự trữ ngoại hối ở mức cao.

Do đó, BVSC dự báo, với sức mạnh nội tại cùng các biện pháp điều hành linh hoạt của NHNN, đồng VND sẽ không mất giá quá 3% trong năm 2022.

|

| Nguồn: BVSC |

Về lãi suất, tính tới cuối tháng 7, Interest Rate" data-glossary-def="Mức lãi mà ngân hàng trả cho người gửi tiền, phụ thuộc vào kỳ hạn và số tiền gửi.">lãi suất huy động 12 tháng tiếp tục tăng thêm 7 bps, lên mức 5,77%. Như vậy, lãi suất huy động đã tăng 18 bps so với cùng kỳ và 23 bps so với cuối năm 2021. Đà tăng của lãi suất huy động so với cuối năm 2021 đã có phần rõ rệt hơn và tới từ tất cả các nhóm ngân hàng.

Theo NHNN, tăng trưởng tín dụng tới ngày 26/7/2022 đạt 9,42% YTD, mức tăng tháng 7 cao nhất trong 5 năm trở lại đây. Dù vậy, đà tăng của tín dụng đã chững lại đáng kể trong tháng 7, khi chỉ tăng thêm 7 bps so với cuối tháng 6, do các NHTM đều đã tới hạn mức tín dụng trong khi NHNN vẫn chưa nới room.

Trong khi đó, việc NHNN bán ngoại tệ và hút ròng với khối lượng lớn qua thị trường mở đã khiến lãi suất trên thị trường liên ngân hàng tăng mạnh trong tuần cuối tháng 7, lên mức cao nhất trong vòng 3 năm. Áp lực tăng này có thể sẽ không kéo dài và lãi suất liên ngân hàng trở lại mức cân bằng trong tháng 8 – tháng 9 tới đây, khi lượng tín phiếu phát hành trong tháng 7 đáo hạn.

Tuy nhiên, BVSC cho rằng việc NHNN đẩy lãi suất liên ngân hàng tăng cao một phần nhằm hỗ trợ ổn định tỷ giá, khi đồng VND đã mất giá 2,21% so với đồng USD, trước động thái nâng lãi suất của Fed. Do đó, lãi suất liên ngân hàng sẽ khó quay lại mặt bằng thấp như trong tháng 6 vừa qua mà sẽ về quanh mức trung bình trong giai đoạn cuối năm 2019 (3- 4% - thời điểm trước dịch Covid-19) trong các tháng tới đây.

Diễn biến này cũng sẽ tạo áp lực khiến lãi suất huy động tiếp tục có diễn biến tăng trong thời gian tới, dự báo tăng khoảng 50 bps trong cả năm 2022 so với cuối năm 2021.

Hồng Giang