Tóm tắt: Thị trường chứng khoán phái sinh (TTCKPS) Việt Nam chính thức đi vào hoạt động từ năm 2017. Từ sản phẩm đầu tiên là hợp đồng tương lai (HĐTL) chỉ số chứng khoán, đến nay TTCKPS Việt Nam đã chứng kiến sự ra đời thêm của HĐTL Trái phiếu Chính phủ" data-glossary-english="Government Bond" data-glossary-def="Chứng khoán nợ do Chính phủ phát hành, an toàn nhất trên thị trường.">trái phiếu chính phủ và chứng quyền có bảo đảm. Các công cụ phái sinh có ý nghĩa rất lớn trong việc phòng vệ rủi ro, do vậy thị trường giao dịch các công cụ này là không thể thiếu, đặc biệt khi thị trường giao dịch các công cụ tài chính truyền thống như thị trường cổ phiếu, trái phiếu đòi hỏi cần phải có các công cụ để quản trị rủi ro trước biến động giá của các tài sản cơ sở này. Với dữ liệu được tổng hợp và phân tích, bài viết đã tổng quát hóa các sản phẩm tài chính phái sinh tại Việt Nam, đồng thời phân tích sự phát triển tiềm năng qua 4 năm hoạt động cũng như chỉ ra những triển vọng và thách thức trong vận hành TTCKPS tại Việt Nam. Từ đó, bài viết đề xuất một số khuyến nghị nhằm củng cố và phát triển TTCKPS Việt Nam trong thời gian tới.

OUTLOOK AND CHALLENGES FOR DEVELOPMENT OF DERIVATIVE STOCK MARKET IN VIETNAM

Abstract: Vietnam derivative stock market was officially operated in 2017. From stock index futures contract – the first product, up to now, Vietnam’s derivative stock market has witnessed the introduction of Government bond futures contract and covered warrants. Derivative instruments play a very important role in hedging, therefore the market for trading these tools is indispensable, especially when traditional financial markets such as stock market or bond market requires tools to manage price volatility risk of these underlying assets. With aggregated and analyzed data, the paper has generalized financial derivative products available in Vietnam and analyzed its development over 4 years of operation as well as pointed out prospects and challenges in operating derivative stock market in Vietnam. Accordingly, this paper proposes some recommendations to strengthen and develop derivative stock market in Vietnam in the future.

1. Mở đầu

Với hơn 20 năm hình thành và phát triển, thị trường chứng khoán Việt Nam bắt đầu có những bước chuyển mình tích cực, đánh dấu sự trưởng thành và phát triển tiềm năng bằng sự ra đời của các sản phẩm đáng tin cậy. Cùng với sự phát triển của thị trường cơ sở, TTCKPS tại Việt Nam bắt đầu hoạt động với sự ra đời của sản phẩm HĐTL chỉ số VN30 vào tháng 8/2017, đánh dấu bước phát triển mới của TTCK Việt Nam nói chung. Ngay sau khi được ra mắt, sản phẩm phái sinh này đã thu hút được sự quan tâm của đông đảo các nhà đầu tư trong nước và nước ngoài. Điều này giúp cho TTCKPS Việt Nam liên tiếp ghi nhận những kỷ lục mới. Tính trong năm 2018, bình quân khối lượng giao dịch tăng gấp 7 lần so với năm 2017. Sự thành công trong bước đầu gia nhập TTCKPS đã kéo theo sự ra đời của HĐTL trái phiếu chính phủ và sản phẩm phái sinh chứng quyền có bảo đảm vào năm 2019. Sự phát triển của TTCKPS Việt Nam trong thời gian qua thể hiện qua số lượng giao dịch, các tài khoản mở mới cũng như các hợp đồng được giao dịch… đã chứng minh được sự nỗ lực và cố gắng của các cơ quan nhà nước cũng như sự am hiểu và ủng hộ rộng rãi của các nhà đầu tư.

Bài viết này thảo luận về sự phát triển của các công cụ tài chính phái sinh cũng như triển vọng và thách thức trong tương lai của thị trường này tại Việt Nam. Phần 2 đề cập đến đặc điểm của các sản phẩm phái sinh tại Việt Nam. Phần 3 thảo luận về thực trạng phát triển của thị trường này. Phần 4 nêu ra những thách thức và tiềm năng phát triển của TTCKPS Việt Nam. Phần cuối nêu rõ kết luận và khuyến nghị.

2. Đặc điểm các sản phẩm phái sinh giao dịch tại Việt Nam

2.1.1. Hợp đồng tương lai

2.1.1. Hợp đồng tương lai chỉ số VN30

HĐTL chỉ số VN30 là HĐTL dựa trên tài sản cơ sở là chỉ số VN30INDEX - đây là chỉ số đại diện cho 30 cổ phiếu tiềm năng, dẫn đầu thị trường với giá trị vốn hóa lớn và tính thanh khoản cao, được niêm yết trên sàn HoSE. HĐTL chỉ số VN30 được chuẩn hóa, niêm yết và giao dịch tại Sở giao dịch chứng khoán Hà Nội.

HĐTL chỉ số VN30 có những đặc điểm cơ bản sau:

- Tài sản cơ sở: Chỉ số VN30

- Hệ số nhân: 100.000 đồng. Ví dụ: tương ứng với quy mô một HĐTL chỉ số VN30-Index tại mức 700 điểm là 70.000.000 đồng (100.000 x 700).

- Tỷ lệ ký quỹ: Theo quy định của Trung tâm Lưu ký Chứng khoán Việt Nam (VSD), tỷ lệ ký quỹ ban đầu vào khoảng 10% - 15% giá trị hợp đồng.

- Bước giá dao động tối thiểu: 0,1 điểm chỉ số. Ví dụ, VN30-Index có điểm số 700 điểm, nhà đầu tư có thể đặt lệnh ở các mức điểm số: 700,1 điểm, 700,2 điểm, 700,8 điểm…

- Phương thức giao dịch: giao dịch HĐTL chỉ số VN-30 cũng tương tự như với cổ phiếu hiện tại. Thời gian TTCKPS mở cửa sẽ sớm hơn 15 phút so với thị trường cổ phiếu nhưng kết thúc cùng giờ.

- Ngày giao dịch cuối cùng của một HĐTL được ấn định là ngày thứ Năm thứ 3 của tháng đáo hạn

- Tháng đáo hạn: Tháng gần nhất, tháng kế tiếp, tháng cuối quý gần nhất, tháng cuối quý tiếp theo. Ví dụ: Trên thị trường vào tháng 8/2021 có 4 mã giao dịch HĐTL chỉ số VN-30 tương ứng với các tháng đáo hạn là (i) đáo hạn tháng 8/2021; (ii) đáo hạn tháng 9/2021; (iii) đáo hạn tháng 12/2021; và (iv) đáo hạn tháng 3/2022.

2.1.2. Hợp đồng tương lai trái phiếu chính phủ

HĐTL trái phiếu chính phủ là loại chứng khoán phái sinh niêm yết, có tài sản cơ sở là một trái phiếu Chính phủ. HĐTL trái phiếu Chính phủ là công cụ được giao dịch trên Sở giao dịch chứng khoán (SGDCK) Hà Nội với những điều khoản được chuẩn hóa. Các yếu tố chuẩn hóa được SGDCK Hà Nội quy định, về cơ bản, TTCKPS Việt Nam đã triển khai được 2 sản phẩm HĐTL trái phiếu chính phủ là HĐTL trái phiếu chính phủ 5 năm và 10 năm. Mẫu hợp đồng HĐTL trái phiếu chính phủ đã được Ủy ban Chứng khoán Nhà nước chấp thuận như sau:

- Kì hạn: 5 năm và 10 năm

- Tài sản cơ sở:

+ HĐTL trái phiếu chính phủ 5 năm: Trái phiếu chính phủ mệnh giá 100.000 đồng, kì hạn 5 năm, lãi suất danh nghĩa 5%/năm, trả lãi định kỳ 12 tháng/lần, trả gốc một lần khi đáo hạn.

+ HĐTL trái phiếu chính phủ 10 năm: Trái phiếu chính phủ có kỳ hạn 10 năm, mệnh giá 100.000 đồng, lãi suất danh nghĩa 5%/năm, trả lãi định kỳ cuối kỳ 12 tháng/lần, trả gốc một lần khi đáo hạn.

- Quy mô hợp đồng: 1 tỷ đồng

- Đơn vị giao dịch hay khối lượng giao dịch: tối thiểu là 1 hợp đồng, tương đương 1 tỷ đồng giá trị danh nghĩa.

- Tháng đáo hạn: HĐTL TPCP có 3 tháng đáo hạn gần theo chu kỳ quý gần nhất. Ví dụ: vào thời điểm tháng 2, SGDCK niêm yết HĐTL TPCP đáo hạn vào các tháng 3, 6, 9.

- Thanh toán khi đáo hạn: Áp dụng theo phương thức chuyển giao vật chất (physical delivery) với ngày thanh toán cuối cùng là ngày làm việc thứ ba sau ngày giao dịch cuối cùng. Tất cả các nghiệp vụ thanh toán này đều được thực hiện thông qua Trung tâm Lưu ký Chứng khoán Việt Nam với tư cách là đối tác bù trừ trung tâm.

- Tỷ lệ ký quỹ: Tỷ lệ ký quỹ do Trung tâm Lưu ký Chứng khoán quyết định trên cơ sở tính toán mức độ rủi ro và được cơ quan quản lý là UBCKNN chấp thuận. Hiện nay, Trung tâm Lưu ký Chứng khoán dự kiến áp dụng 2 loại ký quỹ là: ký quỹ ban đầu và ký quỹ thực hiện hợp đồng và tỷ lệ ký quỹ có thể thay đổi theo điều kiện diễn biến thị trường. Các công ty chứng khoán có thể áp dụng các mức ký quỹ này bằng hoặc cao hơn mức ký quỹ tối thiểu do Trung tâm Lưu ký Chứng khoán công bố.

Tóm lại, việc hình thành và đưa vào giao dịch HĐTL trên thị trường Việt Nam là bước đi đúng đắn và phù hợp với tâm lý nhà đầu tư khi sản phẩm này có tính thanh khoản cao và ổn định nhất thị trường do dựa trên chỉ số VN30 và trái phiếu chính phủ làm tài sản cơ sở. Mặc dù cơ cấu sản phẩm chưa đa dạng và chủ yếu phục vụ cho đối tượng nhà đầu tư cá nhân, nhưng HĐTL sẽ có xu hướng phát triển nhanh với lộ trình gắn với mức độ ổn định của cơ sở hạ tầng công nghệ cũng như mức độ sẵn sàng của thị trường.

2.2. Chứng quyền có bảo đảm

Theo Khoản 6, Điều 4, Luật Chứng khoán 2019 thì “Chứng quyền có bảo đảm là loại chứng khoán có tài sản bảo đảm do công ty chứng khoán phát hành, cho phép người sở hữu được quyền mua (chứng quyền mua) hoặc được quyền bán (chứng quyền bán) chứng khoán cơ sở với tổ chức phát hành chứng quyền có bảo đảm đó theo mức giá đã được xác định trước, tại một thời điểm hoặc trước một thời điểm đã được ấn định hoặc nhận khoản tiền chênh lệch giữa giá thực hiện và giá chứng khoán cơ sở tại thời điểm thực hiện.”

Đặc điểm của chứng quyền có bảo đảm được triển khai và giao dịch tại Việt Nam như sau:

- Tổ chức phát hành: Hiện nay, tổ chức phát hành chứng quyền có bảo đảm tại Việt Nam là các công ty chứng khoán. Tuy nhiên, để bảo vệ cho các nhà đầu tư thì Ủy ban Chứng khoán Nhà nước yêu cầu các công ty chứng khoán phải có đủ điều kiện về năng lực tài chính, hệ thống giao dịch, an toàn nghiệp vụ và nhân sự, cũng như khả năng tạo lập thị trường… mới được phép trở thành tổ chức phát hành.

- Tài sản cơ sở: Trước mắt, loại tài sản cơ sở trong chứng quyền có bảo đảm tại Việt Nam là các cổ phiếu. Tuy nhiên, các cổ phiếu này phải đáp ứng các tiêu chí về vốn hóa, thanh khoản và hoạt động kinh doanh. Để bảo đảm điều kiện này, các cổ phiếu sẽ được sàng lọc trong nhóm VN30 và đã được HOSE công bố định kỳ trên website của Sở.

- Loại chứng quyền: Về mặt lý thuyết thì có 2 loại chứng quyền là chứng quyền mua (Call) và chứng quyền bán (Put). Tuy nhiên, giai đoạn đầu mới đi vào hoạt động chứng quyền có bảo đảm tại Việt Nam thì loại chứng quyền mua được lựa chọn để triển khai tại SGDCK TP. Hồ Chí Minh.

- Giao dịch chứng quyền có bảo đảm: Nhà đầu tư mở tài khoản giao dịch chứng quyền có bảo đảm tại các công ty chứng khoán tương tự như giao dịch cổ phiếu, và tuân thủ theo nguyên tắc khi mua phải có đủ tiền và khi bán phải có đủ chứng quyền. Ngoài ra, việc thực hiện chứng quyền sẽ được áp dụng theo kiểu châu Âu, tức là nhà đầu tư chỉ được thực hiện chứng quyền tại ngày đáo hạn. Một lưu ý nữa đối với các nhà đầu tư là họ chỉ được yêu cầu thực hiện quyền đối với các chứng quyền trong trạng thái có lãi tại ngày đáo hạn.

- Phương thức thanh toán: Thanh toán phần chênh lệch bằng tiền. Theo đó, người sở hữu chứng quyền sẽ nhận được khoảng tiền chênh lệch khi giá thanh toán của chứng khoán cơ sở cao hơn giá thực hiện.

Nhìn chung, việc triển khai sản phẩm chứng quyền kinh doanh tại Việt Nam không có khác biệt đáng kể so với các sản phẩm chứng quyền trên thị trường quốc tế. Tuy nhiên, để bảo đảm an toàn và hiệu quả trong hoạt động cũng như công tác quản lý của cơ quan chức năng, trước mắt sẽ chỉ triển khai chứng quyền mua và giới hạn các công ty chứng khoán được phép phát hành chứng quyền trên thị trường. Chứng quyền được triển khai ở Việt Nam yêu cầu các công ty chứng khoán cần phải ký quỹ tài sản bảo đảm thanh toán tại ngân hàng lưu ký trong suốt thời gian có hiệu lực của chứng quyền, với giá trị ký quỹ tối thiểu là 50% giá trị đợt chào bán.

3. Sự phát triển của thị trường phái sinh tại Việt Nam

Giao dịch phái sinh bắt đầu ở thị trường Việt Nam vào năm 2017 với sự ra đời lần lượt của hai sản phẩm phái sinh là HĐTL và chứng quyền có bảo đảm. Kể từ đó, TTCKPS ở Việt Nam đã chứng kiến sự tăng trưởng vượt bậc cả về giá trị giao dịch và số lượng hợp đồng được giao dịch.

3.1. Hợp đồng tương lai

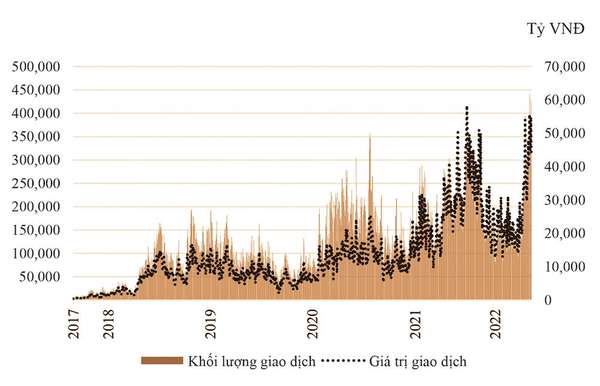

Hình 1: Tăng trưởng kinh doanh HĐTL chỉ số tại Việt Nam giai đoạn 2017-T5/2022

|

|

Nguồn: Cơ sở dữ liệu Fiinpro |

Hiện nay, HĐTL chỉ số chứng khoán đang được các nhà đầu tư trên thị trường ưa chuộng nhất. Đến tháng 5/2022, khối lượng giao dịch loại chứng khoán phái sinh này đạt cao nhất là 403.266 hợp đồng, cao nhất từ khi bắt đầu triển khai sản phẩm HĐTL đến nay, với giá trị giao dịch đạt mức 58.314 tỷ đồng (Hình 1). Năm 2022, khối lượng giao dịch hợp đồng tương lai chỉ số mặc dù có giảm nhẹ do ảnh hưởng của nhiều biến động trên thị trường chứng khoán nước ngoài cũng như tình hình địa chính trị thế giới, tuy nhiên khối lượng giao dịch cũng đạt mức cao nhất là 394.782 hợp đồng và giá trị đạt cao nhất vào tháng 5/2022 với 55.710 tỷ đồng. Nhìn chung, với ảnh hưởng của đại dịch COVID-19 trên toàn cầu, Việt Nam cũng đã phải chịu đựng hậu quả nặng nề, nhất là đợt dịch vào tháng 4/2021 cùng với những bất ổn trong chính sách tiền tệ của các nước phát triển khiến khối lượng giao dịch và giá trị giao dịch bị giảm nhẹ trong thời gian gần đây, tuy nhiên nhìn chung thị trường vẫn giữ được xu hướng tăng trưởng đều qua các năm hoạt động.

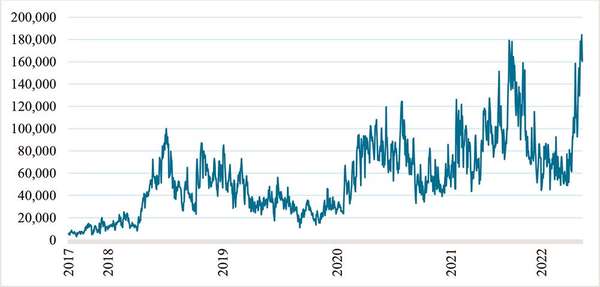

Hình 2: Tổng lệnh mua và bán của HĐTL chỉ số giai đoạn 2017-T5/2022

|

|

Nguồn: Cơ sở dữ liệu Fiinpro |

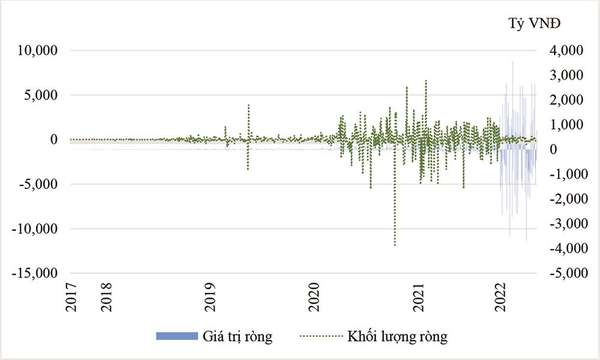

Tương tự như vậy, tổng lệnh mua và bán của các nhà đầu tư đạt cao nhất vào đầu năm 2022 mặc dù có sự sụt giảm khá mạnh vào tháng 3 (Hình 2). Tính từ khi mới đi vào hoạt động năm 2017, số lệnh chỉ đạt mức 6.782, nhưng đến tháng 5/2022 đã đạt đến 178.624 lệnh, gấp 26 lần so với năm 2017. Mặc dù giảm nhiều vào tháng 9/2021 và tháng 3/2022 so với mức tăng trước đó do ảnh hưởng của đợt dịch COVID-19 thứ 4 tại Việt Nam và bất ổn của thị trường trên thế giới, nhưng số lượng lệnh mua và bán hàng ngày vẫn khá cao và đang trên đà phục hồi tốt. Ngoài ra, có thể thấy tín hiệu tương tự đối với sự thay đổi trong giao dịch các nhà đầu tư nước ngoài (Hình 3), thời gian gần đây trong năm 2022, giao dịch các nhà đầu tư nước ngoài tăng nhiều so với năm 2020 và những năm trước đây khi thị trường mới đi vào hoạt động vào năm 2017.

Hình 3: Giao dịch nhà đầu tư nước ngoài đối với HĐTL chỉ số giai đoạn 2017-T5/2022

|

|

Nguồn: Cơ sở dữ liệu Fiinpro |

Nhìn chung, HĐTL là một sản phẩm có lượng giao dịch nhiều nhất do tính thanh khoản cao và ổn định nhất trên TTCKPS trong nước. Sự phát triển của HĐTL có xu hướng đều và ổn định, năm sau có sự tăng trưởng so với năm trước. Mặc dù có cách biệt về khối lượng giao dịch cũng như tính thanh khoản so với HĐTL chỉ số VN30, HĐTL trái phiếu chính phủ cũng đang góp phần làm phát triển thêm thị phần phái sinh tại Việt Nam, trở thành công cụ phòng ngừa rủi ro cho ngân hàng thương mại trên thị trường trái phiếu chính phủ.

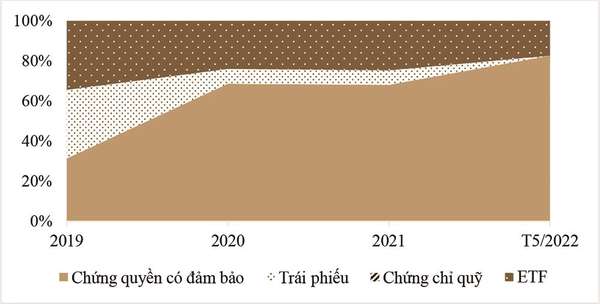

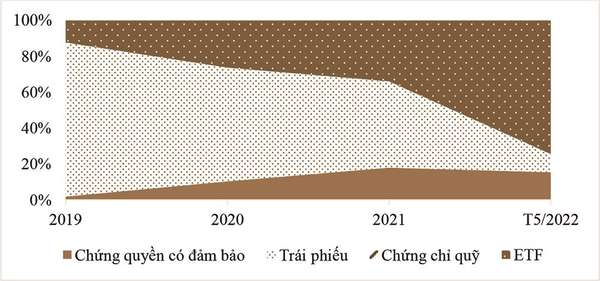

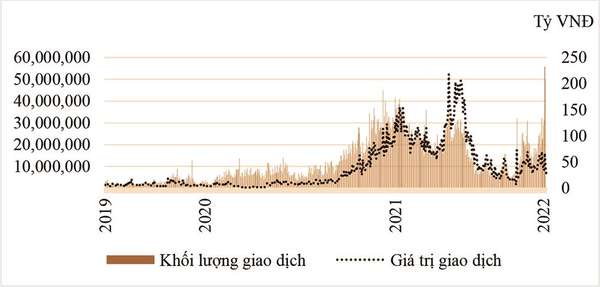

3.2. Chứng quyền có bảo đảm

Chứng quyền có bảo đảm được giao dịch trên HOSE từ năm 2019 nhưng đã khẳng định được vị thế vững chắc khi khối lượng giao dịch loại chứng khoán phái sinh này ngày càng tăng. Khi so sánh với các sản phẩm tài chính truyền thống đã ra đời rất lâu như trái phiếu, chứng chỉ quỹ, ETF… trên sàn giao dịch HOSE, chứng quyền có bảo đảm chiếm tỷ trọng ngày một cao hơn so với các công cụ khác (Hình 4). Hơn nữa, giá trị giao dịch của chứng quyền có bảo đảm cũng gia tăng mạnh trong 2 năm đi vào hoạt động (Hình 5). Cụ thể, năm 2021 giá trị giao dịch chứng quyền có bảo đảm đạt 17.694 tỷ đồng, gấp hơn 3 lần so với năm 2020 và gấp 18 lần so với năm 2019. Khối lượng giao dịch sản phẩm phái sinh này năm 2021 đạt 5,3 tỷ chứng quyền, tăng 1,83 lần so với năm 2020 và gấp 14 lần so với năm 2019. Trong năm 2022, mặc dù dư địa ảnh hưởng của dịch bệnh do COVID-19 đã hạ nhiệt nhưng với tác động của tình hình bất ổn về chính trị giữa Nga – Ukraina và thay đổi trong chính sách tiền tệ của các nước phát triển như Mỹ đã làm TTCK bị ảnh hưởng mạnh. Tuy nhiên, xét về tỷ trọng thì khối lượng giao dịch và giá trị giao dịch chứng quyền có bảo đảm vẫn tăng trưởng khá tốt trong 5 tháng đầu năm 2022 so với các loại chứng khoán khác trên thị trường.

Hình 4: Cơ cấu về khối lượng giao dịch của một số chứng khoán trên sàn giao dịch HOSE (chưa tính cổ phiếu) giai đoạn 2017-t5/2022

|

|

Nguồn: Sở Giao dịch chứng khoán TP. Hồ Chí Minh |

Hình 5: Cơ cấu về giá trị giao dịch của một số chứng khoán trên sàn giao dịch HOSE (chưa tính cổ phiếu) giai đoạn 2017-T5/2022

|

|

Nguồn: Sở giao dịch chứng khoán TP. Hồ Chí Minh |

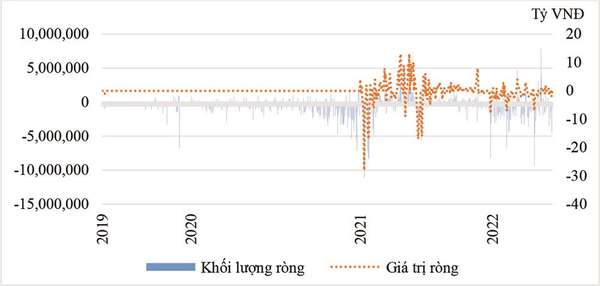

Giao dịch của chứng quyền có bảo đảm cũng tăng trưởng mạnh vào cuối năm 2021 và ấn tượng hơn vào tháng 5/2022 (Hình 6). Mặc dù khối lượng giao dịch và giá trị giao dịch chứng quyền có bảo đảm mặc dù bị giảm mạnh vào tháng 6, tháng 7/2021 do ảnh hưởng chung của dịch bệnh vào thời điểm đó và tháng 3/2022 nhưng trên đà phục hồi trở lại vào tháng 5/2022. Giá trị giao dịch cũng như khối lượng giao dịch ròng của nhà đầu tư nước ngoài đối với chứng quyền kinh doanh cũng bị ảnh hưởng nhiều trong năm 2021 và tháng 3/2022, nhưng nhìn chung có sự tăng trưởng về con số này so với lúc mới đi vào hoạt động (Hình 7).

Hình 6: Tăng trưởng kinh doanh Chứng quyền có đảm bảo tại Việt Nam giai đoạn 2017-T5/2022

|

|

Nguồn: Cơ sở dữ liệu Fiinpro |

Hình 7: Giao dịch nhà đầu tư nước ngoài đối với Chứng quyền có đảm bảo giai đoạn 2017-T5/2022

|

|

Nguồn: Cơ sở dữ liệu Fiinpro |

Tóm lại, mặc dù chỉ mới đi vào vận hành 2 loại CKPS là HĐTL và chứng quyền có bảo đảm nhưng TTCKPS tại Việt Nam đã có sự phát triển nhanh chóng, có thể nói đã vượt kỳ vọng mà các nhà quản lí đặt ra. Dù mới ra đời được 4 năm nhưng thị trường này có tiềm năng phát triển mạnh mẽ, minh chứng bởi tốc độ phát triển tốt cùng với sự gia tăng nhanh chóng cả về khối lượng cũng như giá trị giao dịch.

4. Triển vọng và thách thức đối với thị trường chứng khoán phái sinh tại Việt Nam

4.1. Triển vọng

Mặc dù mới đi vào hoạt động chính thức được 4 năm, song TTCKPS Việt Nam cũng đã gặt hái được những thành công nhất định. Điều này mở ra một số triển vọng phát triển cho thị trường này trong tương lai, cụ thể như sau:

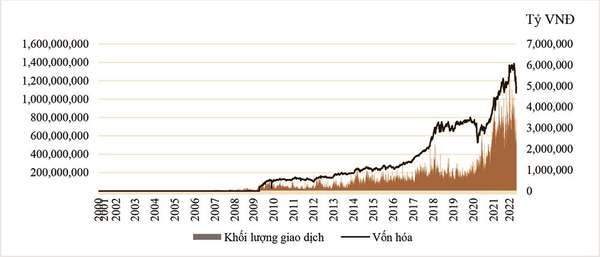

Thứ nhất, thị trường chứng khoán cơ sở hiện nay, cụ thể như thị trường cổ phiếu phát triển vượt bậc so với thời điểm bắt đầu thành lập vào tháng 7/2000, với khối lượng, giá trị từng phiên giao dịch, cũng như giá vốn hóa thị trường ngày càng tăng mạnh (Hình 8). Chính vì TTPS chịu ảnh hưởng nhất định bởi sự phát triển của TTCK cơ sở, với sự tăng trưởng về quy mô của TTCK cơ sở, TTPS Việt Nam có tiềm năng phát triển là rất lớn. Ngoài ra, sự ra đời của nhiều sản phẩm phái sinh trong thời gian tới là điều tất yếu, bởi thị trường cơ sở phát triển kéo theo nhu cầu phòng vệ rủi ro trước những biến động lớn của thị trường. Đặc biệt trong các giai đoạn bùng phát đại dịch COVID-19 vừa qua, các nhà đầu tư trên TTCK cũng phải chịu nhiều tổn thất không nhỏ khi thị trường có nhiều biến động mạnh.

Hình 8: Quy mô thị trường cổ phiếu Việt Nam giai đoạn 2017-T5/2022

|

|

Nguồn: Cơ sở dữ liệu Fiinpro |

Thứ hai, cơ sở pháp lý về TTCKPS Việt Nam về cơ bản đã được sửa đổi, bổ sung và hoàn thiện. Cụ thể, ngày 26/11/2019 Quốc hội thông qua Luật Chứng khoán mới, ngày 31/12/2020, Chính phủ đã ban hành Nghị định số 158/2020/NĐ-CP thay thế cho Nghị định số 42/2015/NĐ-CP sau khi bộc lộ một số vướng mắc, hạn chế trong quá trình vận hành và hoạt động TTCKPS. Điều này tạo điều kiện cho việc bảo đảm tính an toàn, ổn định và vận hành bền vững cho TTCKPS Việt Nam trong tương lai, đặc biệt khi thị trường này tiếp tục có sự tăng trưởng về số lượng và giá trị giao dịch, cũng như các nhà đầu tư tham gia.

Thứ ba, nhà đầu tư Việt Nam tiếp nhận các sản phẩm phái sinh khá nhanh chóng và có khả năng nắm bắt cơ hội đầu tư khá tốt. Điều này thể hiện qua khối lượng giao dịch và giá trị giao dịch các sản phẩm phái sinh trên các sàn giao dịch ngày càng tăng. Hơn nữa, mức độ đa dạng của các sản phẩm phái sinh ngày càng được nâng lên rất nhiều so với giai đoạn đầu cũng phán ánh phần nào nhu cầu gia tăng của các nhà đầu tư để lựa chọn với khẩu vị đầu tư riêng của mình.

Thứ tư, đến cuối tháng 4/2022 Việt Nam đang chiếm tỷ trọng cao nhất trong chỉ số MSCI Frontier Markets Index với 28,74% sau khi Kuwait được chính thức nâng hạng từ thị trường cận biên sang nhóm thị trường mới nổi. Điều này có ý nghĩa rất lớn đối với Việt Nam trong việc thu hút dòng vốn của các quỹ đầu tư nhằm thay thế tỷ trọng dành cho Kuwait tại nhóm thị trường cận biên này. Với hàng loạt những chính sách của Chính phủ về phát triển TTCK nhằm giúp TTCK Việt Nam đáp ứng đủ các điều kiện để được nâng lên các thứ hạng cao hơn trong tương lai. Những điều này góp phần giúp cho dòng vốn nước ngoài có khả năng cao quay trở lại Việt Nam với tỷ trọng cao hơn sẽ là yếu tố hỗ trợ mạnh cho thị trường chứng khoán nói chung và TTCKPS nói riêng tại Việt Nam phát triển.

Cuối cùng, việc các quốc gia phát triển trên thế giới phải tăng lãi suất để kiềm chế lạm phát làm cho TTCK có nhiều biến động lớn. Với mức đỉnh 1.528 điểm của chỉ số VNINDEX vào đầu tháng 1/2022, đến nay thị trường giảm còn 1.241 điểm (ngày 19/5/2022), tương ứng với mức giảm 18,8%. Trong bối cảnh TTCK biến động mạnh, đặc biệt là giảm sâu như vậy, một lần nữa nhà đầu tư rất cần các công cụ phái sinh để phòng ngừa rủi ro một cách hiệu quả. Điều này chỉ có được khi chúng ta tiếp tục đẩy mạnh phát triển TTCKPS và đa dạng hóa các công cụ trên thị trường này trong thời gian tới.

4.2. Thách thức

Bên cạnh những nỗ lực cải thiện và sự phát triển nhanh chóng từ khi ra đời đến nay, TTCKPS Việt Nam cũng gặp phải những khó khăn nhất định, đặt ra những thách thức phải đối mặt trong tương lai để có thể phát triển toàn vẹn và bền vững. Những thách thức mà TTCKPS Việt Nam phải đối mặt như sau:

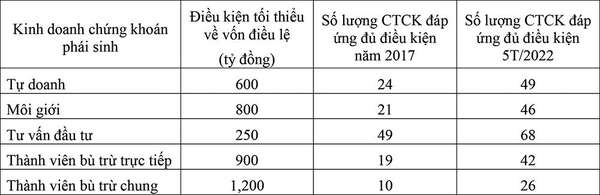

Thứ nhất, mặc dù cơ sở pháp lý cho TTCKPS đã được xây dựng rõ ràng dựa trên điều kiện của thị trường tài chính Việt Nam, bảo đảm cho việc hoạt động TTCKPS được an toàn và hiệu quả. Song việc đáp ứng đầy đủ theo quy định pháp luật của các công ty chứng khoán còn khá hạn chế. Cụ thể, theo Nghị định 158/2020/NĐ-CP về kinh doanh CKPS thì công ty chứng khoán phải đáp ứng các điều kiện tài chính nhất định như tự doanh chứng khoán phái sinh phải có vốn điều lệ, vốn chủ sở hữu từ 600 tỷ đồng trở lên, hay hoạt động môi giới chứng khoán phái sinh thì cần có vốn điều lệ, vốn chủ sở hữu từ 800 tỷ đồng trở lên… Với điều kiện về vốn điều lệ như vậy, số lượng công ty chứng khoán ở Việt Nam có thể đáp ứng được không phải là nhiều mặc dù năm 2022 đã có sự tăng trưởng lớn về số lượng công ty chứng khoán đủ điều kiện so với năm 2017. Tính đến tháng 5/2022, theo thống kê của UBCKNN, Việt Nam có khoảng 90 công ty chứng khoán đang hoạt động, trong đó tỷ trọng về số lượng công ty chứng khoán đủ điều kiện về vốn điều lệ để thực hiện các nghiệp vụ kinh doanh CKPS còn khá thấp, bao gồm tự doanh (54,4%), môi giới (51,1%), tư vấn đầu tư (75,5%)…. Phần lớn, thị phần hoạt động chứng khoán phái sinh nằm trong tay các công ty chứng khoán lớn của Việt Nam từ trước tới nay như SSI, Mirae Asset, và các công ty chứng khoán thuộc các ngân hàng thương mại… Ngoài các quy định về vốn tối thiểu, các công ty chứng khoán còn phải đáp ứng các điều kiện khác về chỉ tiêu an toàn tài chính, lợi nhuận kinh doanh…. Với quy mô chung của các công ty chứng khoán hiện nay thì việc mở rộng hơn nữa TTCKPS là điều khó khăn và là thách thức cho các cơ quan chức năng và các nhà làm luật.

Bảng 1: Thống kê số lượng CTCK đủ điều kiện thực hiện nghiệp vụ phái sinh

|

|

Nguồn: Tổng hợp từ dữ liệu từ Fiinpro |

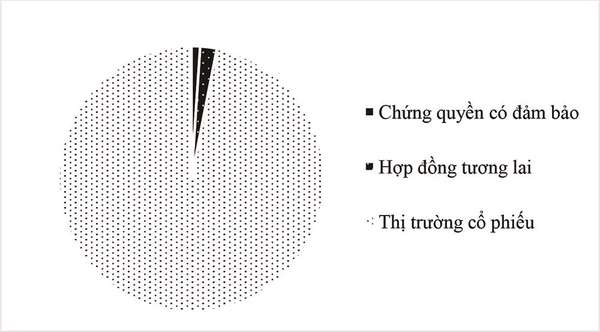

Thứ hai, thị phần khối lượng giao dịch cũng như giá trị giao dịch chứng khoán phái sinh mặc dù có tăng đáng kể sau hơn 4 năm hoạt động, tuy nhiên khi so sánh với thị trường cơ sở như thị trường cổ phiếu hiện nay thì giao dịch phái sinh vẫn còn chiếm tỷ trọng rất nhỏ (Hình 9). Cụ thể, tính đến 5 tháng đầu năm 2022, tỷ trọng khối lượng giao dịch của chứng quyền có bảo đảm và HĐTL chỉ chiếm khoảng 2% tổng khối lượng giao dịch của thị trường cổ phiếu.

Hình 9: Khối lượng giao dịch của thị trường phái sinh và thị trường cổ phiếu tính từ tháng 8/2017 đến tháng 5/2022

|

|

Nguồn: Cơ sở dữ liệu Fiinpro |

Thứ ba, mặc dù Ủy ban Chứng khoán Nhà nước và các công ty chứng khoán đã chuẩn bị trước về nguồn nhân lực cũng như có quy trình đào tạo bài bản về giao dịch thị trường tài chính phái sinh ngay khi có lộ trình vận hành và đi vào hoạt động chính thức thị trường này, song sự bỡ ngỡ là điều không thể tránh khỏi. Mặt khác, kinh nghiệm giao dịch trên thị trường này thực tế không nhiều, đòi hỏi trình độ chuyên môn sâu cũng như sự hiểu biết nhất định về thị trường. Điều này dẫn đến khó khăn cho đội ngũ nhân viên trong việc tham gia môi giới, tự doanh và tư vấn khách hàng một cách chuyên nghiệp để khẳng định vị thế vượt trội trong phòng ngừa rủi ro của các công cụ phái sinh, góp phần tích cực vào việc ổn định thị trường cơ sở.

Thứ tư, với những hậu quả do dịch bệnh xuất hiện và sự ngưng trệ của nền kinh tế Việt Nam sau một thời gian dài áp dụng các biện pháp giãn cách xã hội và hạn chế hoạt động tại những địa phương có dịch, thị trường chứng khoán Việt Nam có thời gian sụt giảm do ảnh hưởng chung, và TTCKPS cũng không phải ngoại lệ. Tuy nhiên, vai trò cơ bản của các công cụ tài chính phái sinh là để phòng vệ rủi ro khi thị trường cơ sở có biến động thì vai trò này chưa thật sự được thể hiện mạnh mẽ và an toàn trong trường hợp của Việt Nam. Điều này cũng phần nào thể hiện tâm lý e ngại của các nhà đầu tư nói chung cũng như sự hiểu biết sâu rộng về công cụ này vẫn còn khá hạn chế, đặc biệt là đối với các nhà đầu tư cá nhân trên thị trường.

Cuối cùng, sản phẩm phái sinh khác với thị trường cơ sở khi các tài sản cơ sở chủ yếu được giao dịch chính ở thị trường mà nó niêm yết, trong khi các công cụ phái sinh có thể được phát hành bởi nhiều sở giao dịch khác nhau mà không quan trọng việc tài sản cơ sở được giao dịch trên chính thị trường đó. Cụ thể, hiện nay trên thị trường chứng khoán Singapore (SGX) có sản phẩm phái sinh về HĐTL chỉ số VN30 với tên mã là FTSE Vietnam 30 Index đã được sở này phát hành từ năm 2019 và vẫn được giao dịch trên thị trường này. Đây thật sự là một thách thức lớn cho sự phát triển của TTCKPS Việt Nam trong tương lai khi phải cạnh tranh về cùng một sản phẩm với các thị trường có quy mô và bề dày phát triển hơn.

5. Kết luận và khuyến nghị

TTCKPS tại Việt Nam ra đời từ năm 2017 đã chứng tỏ sự phát triển mạnh của thị trường chứng khoán Việt Nam nói chung. Sau hơn 4 năm vận hành, TTCKPS Việt Nam đã tạo dấu ấn đối với nhà đầu tư trong và ngoài nước, thể hiện qua những thành tựu đáng ghi nhận về số lượng hợp đồng giao dịch, giá trị giao dịch tăng cao, số lượng mua bán của nhà đầu tư nước ngoài ấn tượng.... Sự phát triển mạnh mẽ này đặt nền tảng vững chắc cho những triển vọng phát triển về sau của TTCKPS, tuy nhiên, những thách thức đi kèm là điều không thể tránh khỏi.

Với những thách thức đó, nhóm tác giả gợi ý một số khuyến nghị nhằm phát triển TTCKPS tại Việt Nam trong thời gian tới như sau:

Một là, tiếp tục hoàn thiện cơ sở pháp lý làm nền tảng cho sự vận hành và hoạt động hiệu quả của thị trường tài chính phái sinh, đặc biệt lưu ý đến quy định về vốn pháp lý của các công ty chứng khoán khi triển khai kinh doanh các sản phẩm phái sinh, vừa bảo đảm an toàn hoạt động vừa bảo đảm hiệu quả phát triển thị trường từ các công ty chứng khoán này.

Hai là, tiếp tục hoàn thiện và phát triển thêm các sản phẩm phái sinh trên thị trường để bảo đảm đa dạng trong phục vụ nhu cầu của các nhà đầu tư, qua đó làm tăng tỷ trọng trong hoạt động của thị trường này bên cạnh thị trường cơ sở và cạnh tranh được với các thị trường đã ra đời lâu hơn, dày dặn kinh nghiệm hơn.

Ba là, chú trọng đào tạo nguồn nhân lực chuyên sâu để phục vụ cho các hoạt động liên quan đến TTCKPS, đặc biệt là đội ngũ trong các công ty chứng khoán và Ủy ban Chứng khoán Nhà nước.

Tài liệu tham khảo:

1. Bộ Tài chính. (2021). Thông tư số 58/2021/TT-BTC Hướng dẫn một số điều của Nghị định số 158/2020/NĐ-CP ngày 31 tháng 12 năm 2020 của chính phủ về chứng khoán phái sinh và thị trường chứng khoán phái sinh.

2. Chính phủ. (2015). Nghị định 60/2015/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 58/2012/NĐ-CP ngày 20 tháng 7 năm 2012 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều của Luật chứng khoán và Luật sửa đổi, bổ sung một số điều của Luật chứng khoán.

3. Nguyễn Thu Thủy. (2017). Thuận lợi và thách thức trong phát triển thị trường chứng khoán phái sinh Việt Nam. Ủy ban chứng khoán nhà nước Việt Nam. Truy cập ngày 30/10/2021. Truy cập tại https://www.sbv.gov.vn/.

4. Quốc Hội. (2019). Luật số: 54/2019/QH14 Luật Chứng khoán, ngày 26 tháng 17 năm 2019 của Quốc hội.

5. http://hsx.vn

6. http://www.ssc.gov.vn/

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 10 năm 2022