Tóm tắt: Hoạt động xếp hạng tín nhiệm là một cấu phần quan trọng trong thị trường các công cụ nợ, góp phần minh bạch hóa thông tin trên thị trường, bảo vệ lợi ích cho các bên tham gia. Tuy nhiên, kể từ khi được chính thức hóa vào năm 2014, hoạt động của các công ty xếp hạng tín nhiệm vẫn còn nhiều hạn chế. Trong bài viết này, nhóm tác giả sử dụng mô hình SWOT nhằm phân tích những điểm mạnh, điểm yếu và chỉ ra các cơ hội, thách thức đối với công ty xếp hạng tín nhiệm tại Việt Nam.

Credit Rating Market in Vietnam: Opportunities and challenges

Abstract: Credit rating is an important component in the debt markets, contributing to the transparency of information in the market and protecting interests of the stakeholders. However, since it was formalized in 2014, activities of credit rating agencies are still very limited. In this research, the authors applied SWOT model to analyze strengths and weaknesses as well as opportunities and challenges of credit rating companies in Vietnam.

1. Giới thiệu

Trong các thị trường không hoàn hảo, các nhà đầu tư luôn phải đối mặt với hiện tượng bất cân xứng thông tin và chịu các ảnh hưởng bất lợi trước và sau khi ra quyết định. Ví dụ trên thị trường trái phiếu, các nhà đầu tư sẽ gặp khó khăn khi tìm kiếm thông tin liên quan đến nhà phát hành, và có thể dẫn đến sai lầm trong việc đánh giá khả năng vỡ nợ (vấn đề lựa chọn bất lợi) hoặc giám sát việc sử dụng vốn đúng mục đích của nhà phát hành theo cam kết (vấn đề rủi ro đạo đức). Hậu quả là, các trái phiếu giao dịch trên thị trường thứ cấp sẽ kém thanh khoản vì nhà đầu tư lo lắng về chất lượng. Bên cạnh đó, bên phát hành cũng sẽ bị hạn chế trong kênh huy động vốn từ các nhà đầu tư chuyên nghiệp. Để khắc phục tình trạng trên, một số nhà đầu tư tổ chức có thể tự xây dựng các công cụ để sàng lọc và giám sát các khoản đầu tư, tuy nhiên điều này tốn kém nhiều chi phí, bao gồm các chi phí liên quan đến việc xây dựng hệ thống, thu thập thông tin và vận hành. Đối với nhà đầu tư cá nhân thì mức độ rủi ro còn cao hơn vì họ không có đủ nguồn lực để xây dựng một hệ thống như vậy. Điều này dẫn đến nhu cầu về thị trường xếp hạng tín nhiệm độc lập, tức là tồn tại một bên thứ ba cung cấp thông tin và các đánh giá rủi ro một cách minh bạch, khách quan và đáng tin cậy cho các chủ thể tham gia thị trường với mức chi phí hợp lý.

Trên thế giới, các tổ chức xếp hạng tín nhiệm quốc tế như Standard & Poors’s, Moody’s, và Fitch đã đóng vai trò là người cung cấp thông tin đáng tin cậy về chất lượng tín dụng của các nhà phát hành và các công cụ nợ trong nhiều thập kỷ qua. Các tổ chức này đã xây dựng hệ thống phương pháp đánh giá riêng biệt, bao gồm việc sử dụng các thông tin định tính và định lượng, kết hợp ý kiến của các chuyên gia nhằm đưa ra các đánh giá về chất lượng tín dụng của các công cụ nợ trên thị trường. Kết quả là các thứ hạng được ký hiệu từ AAA đến D (Standard & Poor’s) hoặc từ Aaa đến D (Moody’s)... được sử dụng rộng rãi trong cộng đồng tài chính ở khắp nơi trên thế giới.

Đối với nhà đầu tư, xếp hạng tín nhiệm cung cấp một cơ chế sàng lọc và giám sát hiệu quả với chi phí thấp, giúp khắc phục vấn đề sự lựa chọn bất lợi và rủi ro đạo đức (Millon & Thakor, 1985; Ramakrishnan & Thakor, 1984). Điều này cũng góp phần thúc đẩy sự sẵn sàng tham gia thị trường của các nhà đầu tư tổ chức và cá nhân, giúp tăng thêm tính thanh khoản cho thị trường thứ cấp.

Đối với nhà phát hành, xếp hạng tín nhiệm giúp tăng khả năng tiếp cận thị trường vốn tư nhân, đa dạng hóa nguồn vốn cho doanh nghiệp và giúp giảm chi phí huy động vốn. Các doanh nghiệp được xếp hạng có thể huy động vốn thông qua thị trường trái phiếu, giảm bớt sự phụ thuộc vào nguồn vốn vay truyền thống từ các ngân hàng. Đặc biệt, đối với các doanh nghiệp chất lượng tốt, có thể thu hút được nguồn vốn từ các thị trường nước ngoài với chi phí thấp.

Đối với các chính phủ, xếp hạng tín nhiệm giúp hoạt động đo lường, kiểm tra, giám sát rủi ro hệ thống một cách hiệu quả hơn, là cơ sở để thiết lập các quy định đảm bảo an toàn cho hệ thống.

Như vậy, có thể thấy để thị trường nợ phát triển bền vững thì hoạt động xếp hạng tín nhiệm độc lập là vô cùng cần thiết và cần được ưu tiên phát triển. Vậy tại Việt Nam, thị trường xếp hạng tín nhiệm đã phát triển như thế nào trong thời gian qua? Trong bài viết này, nhóm tác giả sẽ sử dụng mô hình SWOT nhằm phân tích những điểm mạnh, điểm yếu và chỉ ra các cơ hội, thách thức đối với thị trường xếp hạng tín nhiệm tại Việt Nam.

2. Thực trạng thị trường xếp hạng tín nhiệm tại Việt Nam

Trước năm 2014, thị trường xếp hạng tín nhiệm tại Việt Nam còn trong tình trạng sơ khai với sự tham gia của hai tổ chức cung cấp thông tin là công ty TNHH Thông tin tín nhiệm và xếp hạng doanh nghiệp Việt Nam (Vietnam Credit) và CTCP Xếp hạng tín nhiệm doanh nghiệp Việt Nam (CRV). Tuy nhiên, do nhu cầu thị trường trong giai đoạn này hầu như không có và chưa có quy định pháp lý chính thức về hoạt động xếp hạng tín nhiệm nên hai công ty này chỉ tồn tại trong một khoảng thời gian ngắn. Nghị định 88/2014/NĐ-CP được ban hành năm 2014 quy định về việc cấp phép và hoạt động của các tổ chức xếp hạng tín nhiệm, đã tạo điều kiện hình thành thị trường xếp hạng tín nhiệm chính thức tại Việt Nam. Sau Nghị định này ra đời, đã có hai tổ chức xếp hạng tín nhiệm được cấp phép hoạt động là CTCP Sài Gòn Phát Thịnh Ratings (SaigonRatings) vào tháng 7/2017 và CTCP Xếp hạng tín nhiệm FiinRatings (FiinRatings) vào tháng 3/2020. Tính đến thời điểm hiện tại, đây cũng là hai công ty đã và đang cung cấp dịch vụ xếp hạng tín nhiệm cho khách hàng và có ghi nhận doanh thu.

2.1. Điểm mạnh của các tổ chức xếp hạng tín nhiệm Việt Nam

Xét về lợi thế cạnh tranh, so với các tổ chức xếp hạng tín nhiệm quốc tế thì các tổ chức xếp hạng tín nhiệm tại Việt Nam có một số lợi thế như sau. Một là, am hiểu về tập quán và văn hóa kinh doanh của các doanh nghiệp Việt Nam. Điều này sẽ tạo điều kiện thuận lợi cho các tổ chức xếp hạng thu thập thông tin và thực hiện quá trình đánh giá nhanh chóng và chính xác hơn. Hai là, phương pháp xếp hạng được thiết kế phù hợp với thực tiễn của thị trường Việt Nam. Phương pháp xếp hạng của các tổ chức xếp hạng tín nhiệm địa phương thường được xây dựng dựa trên việc tham khảo các tổ chức quốc tế, nhưng có những điều chỉnh và cải tiến để phù hợp với môi trường địa phương. Ví dụ, nếu một doanh nghiệp Việt Nam được xếp hạng bởi Standard & Poor’s thì kết quả thường sẽ không vượt quá hạng BB do bị giới hạn bởi trần xếp hạng quốc gia. Nhưng nếu doanh nghiệp được xếp hạng bởi các tổ chức xếp hạng địa phương thì sẽ không bị mức giới hạn trần này. Ba là, lợi thế về chi phí xếp hạng. Chi phí xếp hạng của các doanh nghiệp Việt Nam bình quân thấp hơn so với chi phí xếp hạng của các tổ chức quốc tế và thường là có thể thương lượng tùy vào quy mô và mức độ phức tạp của quá trình xếp hạng.

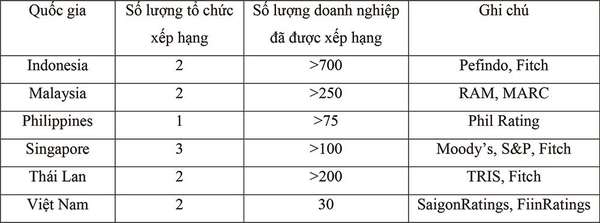

Một lợi thế khác của các công ty xếp hạng tín nhiệm Việt Nam là rào cản gia nhập ngành cao. Xếp hạng tín nhiệm được xem là ngành có mức độ tập trung cao ở cả hai khía cạnh về đối tượng cung cấp dịch vụ và sản phẩm dịch vụ. Có ba yếu tố quan trọng tạo nên rào cản gia nhập ngành cao là số lượng tổ chức tham gia có giới hạn, quy mô và chất lượng dữ liệu chuyên sâu về thị trường và doanh nghiệp phát hành, và danh tiếng trên thị trường. Thứ nhất, xếp hạng tín nhiệm là lĩnh vực kinh doanh có điều kiện theo Nghị định 88/2014, vì vậy có nhiều điều kiện ràng buộc khắt khe, giới hạn số lượng tổ chức tham gia. Tính đến thời điểm cuối năm 2021, Bộ Tài chính mới chỉ cấp phép hoạt động cho hai công ty xếp hạng tín nhiệm tại Việt Nam. Theo Quyết định 507/QĐ-TTg ngày 17/4/2015 của Thủ tướng Chính phủ về phê duyệt quy hoạch phát triển dịch vụ xếp hạng tín nhiệm đến năm 2020 và tầm nhìn đến năm 2030, chỉ có tối đa 5 doanh nghiệp được xem xét cấp giấy chứng nhận đủ điều kiện kinh doanh cung cấp dịch vụ xếp hạng tín nhiệm. Như vậy, việc giới hạn số lượng giấy phép được phát hành và các điều kiện khắt khe trong quá trình cấp phép đã khiến cho thị trường có tính tập trung rất cao. Đây là lợi thế rất lớn đối với các tổ chức xếp hạng đã chính thức được cấp phép. Trên thực tế, hiện tượng này cũng xảy ra phổ biến đối với các quốc gia khác trong khu vực và trên thế giới. Chẳng hạn, số lượng tổ chức xếp hạng tín nhiệm Việt Nam hiện nay là tương đương so với các quốc gia như Indonesia, Malysia, Thái Lan (Hình 1). Ngay cả đối với thị trường quốc tế thì mức độ tập trung cũng rất cao, hơn 95% thị phần thuộc về các tổ chức xếp hạng Big 3 (Standard & Poor’s, Moody’s, Fitch).

Hình 1: Số lượng các tổ chức xếp hạng tín nhiệm địa phương và số lượng doanh nghiệp đã được xếp hạng

|

|

Nguồn: ADB, 2020 |

Thứ hai, đối với quy mô và chất lượng dữ liệu chuyên sâu về thị trường và các doanh nghiệp phát hành, đây chính là nguồn nguyên liệu đầu vào quan trọng cho các báo cáo phân tích, báo cáo xếp hạng tín nhiệm. Có thể nói các công ty xếp hạng tín nhiệm về lâu dài sẽ cạnh tranh nhau chủ yếu dựa trên yếu tố này. Đặc điểm quan trọng của nguồn dữ liệu là mang tính tích lũy và mang lại lợi thế kinh tế theo quy mô cho tổ chức sở hữu. Điều này hàm ý rằng giai đoạn thu thập và xây dựng cơ sở dữ liệu ban đầu sẽ rất khó khăn và tốn kém, nhưng về lâu dài thì chi phí biên sẽ giảm dần theo thời gian và tạo ra lợi thế cạnh tranh cho tổ chức trong dài hạn. Đối với Fiinratings và SaigonRatings đều có lợi thế là đã xây dựng được cơ sở dữ liệu cho riêng mình và có mối quan hệ với nhiều tổ chức cung cấp thông tin trên thị trường.

Thứ ba, đối với danh tiếng của các tổ chức xếp hạng tín nhiệm địa phương, đây là nguồn lực quan trọng trong ngành xếp hạng tín nhiệm. Các tổ chức xếp hạng tín nhiệm quốc tế chiếm thị phần lớn chủ yếu nhờ vào danh tiếng của họ đã được phổ biến và được công nhận tại hầu hết các thị trường tài chính quan trọng trên thế giới. Mặc dù tại thời điểm hiện tại, danh tiếng của các tổ chức xếp hạng tín nhiệm Việt Nam vẫn còn hạn chế và chủ yếu được hưởng lợi từ danh tiếng của tập đoàn mẹ, tuy nhiên đây cũng là một yếu tố mang tính tích lũy và sẽ được hình thành dần trong quá trình kinh doanh.

Bên cạnh đó, một điểm thuận lợi của các tổ chức xếp hạng Việt Nam là có sự hỗ trợ kỹ thuật, công nghệ từ các tổ chức xếp hạng lớn trên thế giới. Dựa trên các thông tin của các công ty xếp hạng tín nhiệm công bố thì FiinRatings đang nhận được hỗ trợ về mặt kỹ thuật của S&P Global Ratings, và SaigonRatings nhận được sự hỗ trợ kỹ thuật của Fitch. Đây là cơ hội cho các tổ chức xếp hạng tín nhiệm Việt Nam tiếp thu các kinh nghiệm liên quan đến việc xây dựng phương pháp và tối ưu hóa quá trình vận hành.

Về mặt nhân sự, cả hai tổ chức SaigonRatings và FiinRatings đều có đội ngũ chuyên viên phân tích có chuyên môn và kinh nghiệm lâu năm. Các thành viên Hội đồng xếp hạng tín nhiệm của hai tổ chức này đều là các chuyên gia lâu năm trong lĩnh vực tài chính và quản trị doanh nghiệp. Đặc biệt, SaigonRatings có sự liên kết với Trường Đại học Ngân hàng TP. Hồ Chí Minh trong công tác nghiên cứu và đào tạo nguồn nhân lực. Điều này góp phần tạo ra mối liên kết giữa hoạt động nghiên cứu và ứng dụng, đồng thời giúp tổ chức có nguồn cung cấp nhân sự ổn định.

2.2. Điểm yếu của các tổ chức xếp hạng tín nhiệm Việt Nam

Thứ nhất, hầu hết các tổ chức xếp hạng tín nhiệm Việt Nam đang theo mô hình nhà phát hành trả tiền (issuer – pays model), tức nguồn thu của các tổ chức xếp hạng tín nhiệm sẽ đến từ phí xếp hạng do nhà phát hành chi trả. Mặc dù mô hình kinh doanh này khuyến khích mối quan hệ dài hạn nhưng có thể tạo ra mâu thuẫn lợi ích giữa tổ chức xếp hạng và nhà phát hành. Nhà đầu tư sẽ lo lắng về tính khách quan của kết quả xếp hạng khi nguồn thu của tổ chức xếp hạng lệ thuộc vào nguồn thu của các tổ chức phát hành. Đối với các tổ chức xếp hạng trên thế giới thì nguồn thu của họ mang tính đa dạng hơn dựa trên sự kết hợp của mô hình nhà đầu tư trả tiền (investor-pay model) và mô hình nhà phát hành trả tiền. Trên thực tế, để tăng cường tính khách quan và minh bạch đối với thị trường, SaigonRatings và FiinRatings đều đưa ra các yêu cầu cam kết đối với chuyên viên phân tích, thành viên hội đồng về việc không sở hữu cổ phần cũng như tồn tại các lợi ích liên quan đến công ty được xếp hạng.

Thứ hai, sự kết nối giữa công ty xếp hạng tín nhiệm với các bên tham gia thị trường như các công ty chứng khoán, các công ty tư vấn phát hành vẫn chưa đủ mạnh. Tại thị trường Mỹ và phương Tây, các ngân hàng đầu tư và các công ty chứng khoán tham gia tích cực vào quá trình đánh giá xếp hạng thông qua việc cung cấp, chia sẻ thông tin và tư vấn lộ trình phù hợp cho công ty được xếp hạng. Có thể nói các ngân hàng đầu tư, công ty tư vấn phát hành là cầu nối quan trọng giúp đảm bảo thông tin được thông suốt và xử lý các vấn đề phát sinh trong quá trình xếp hạng. Điều này khiến cho khách hàng an tâm hơn khi lựa chọn dịch vụ xếp hạng cũng như đảm bảo quá trình đánh giá xếp hạng được diễn ra thuận lợi.

2.3. Các cơ hội của các tổ chức xếp hạng tín nhiệm Việt Nam

Các tổ chức xếp hạng tín nhiệm Việt Nam có thể hưởng lợi từ tiềm năng tăng trưởng của thị trường trái phiếu trong nước và từ các quy định mới của chính phủ liên quan đến thị trường trái phiếu. Về tiềm năng tăng trưởng của thị trường, thị trường xếp hạng tín nhiệm có mối tương quan chặt chẽ với thị trường trái phiếu doanh nghiệp. Trong suốt giai đoạn 2017 - 2022, thị trường trái phiếu doanh nghiệp đã có sự tăng trưởng mạnh mẽ với với tốc độ tăng trưởng bình quân 46%/năm. Riêng trong năm 2021, có tổng cộng 964 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị đạt 595 nghìn tỷ đồng, tương đương 14,75% GDP sau điều chỉnh. Mặc dù đã có sự tăng trưởng mạnh nhưng quy mô thị trường trái phiếu doanh nghiệp Việt Nam vẫn còn thấp hơn nhiều so với các nước trong khu vực như Malaysia (56% GDP), Singapore (38% GDP), Thailand (25% GDP). Bên cạnh đó, nhu cầu phát hành trái phiếu của hai nhóm ngành quan trọng là ngân hàng và bất động sản được kỳ vọng vẫn ở mức cao trong các năm tiếp theo. Trong năm 2021, khối lượng phát hành trái phiếu của nhóm ngành ngân hàng và bất động sản chiếm đến 70% tổng khối lượng phát hành. Đối với các ngân hàng thương mại, mục đích của việc phát hành nhằm huy động vốn phục vụ mục tiêu tăng trưởng tín dụng cuối năm và tuân thủ các quy định theo Basel II. Còn đối với các doanh nghiệp bất động sản, mục đích phát hành chủ yếu huy động vốn cho các dự án bất động sản. Như vậy, có thể thấy trong suốt 5 năm qua, thị trường trái phiếu đang dần trở thành một kênh huy động vốn quan trọng bên cạnh kênh cho vay truyền thống của các ngân hàng và được dự báo sẽ tiếp tục tăng trong các năm tiếp theo.

Trong suốt thời gian qua thì nhu cầu xếp hạng lại có sự tăng trưởng thấp hơn rất nhiều. Số lượng doanh nghiệp được xếp hạng bởi SaigonRatings và FiinRatings trong các năm qua là 30 doanh nghiệp, chiếm khoảng 7,5% số lượng công ty niêm yết trên thị trường chứng khoán. Nhu cầu xếp hạng tín nhiệm thấp có thể được giải thích bởi một số nguyên nhân sau. Thứ nhất, thị trường trái phiếu thứ cấp chưa phát triển. Trong tổng số khối lượng phát hành năm 2021 thì 97,6% là phát hành riêng lẻ, tỷ lệ phát hành ra công chúng chỉ là 2,4%. Do vậy, xếp hạng tín nhiệm chưa được xem là tiêu chí quan trọng khi ra quyết định đầu tư và huy động vốn của doanh nghiệp. Cả nhà phát hành và nhà đầu tư đều chưa thấy sự cần thiết phải sử dụng dịch vụ này khi mà họ có thể thỏa thuận với nhau. Trong thực tế tại Việt Nam, chưa có trường hợp trái phiếu vỡ nợ được công bố, khiến cho mức độ rủi ro của các trái phiếu vẫn còn bị đánh giá thấp. Thứ hai, trong giai đoạn trên, xếp hạng tín nhiệm chưa là yêu cầu bắt buộc được quy định trong các văn bản pháp lý. Cụ thể là đến Nghị định 155 có hiệu lực từ 01/01/2023 mới quy định yêu cầu xếp hạng tín nhiệm bắt buộc đối với các trường hợp phát hành trái phiếu ra công chúng (Khoản 2 điều 19 Nghị 155). Tuy nhiên, nhóm tác giả cho rằng khả năng tăng trưởng của thị trường xếp hạng tín nhiệm còn rất lớn khi Thông tư số 57/2021/TT-BTC đã ra đời và có hiệu lực từ ngày 20/07/2021 về sắp xếp lại thị trường chứng khoán, trong đó quy định thị trường trái phiếu doanh nghiệp thứ cấp sẽ hoạt động trên Sở giao dịch chứng khoán Hà Nội (HNX) trong năm 2022. Đây là văn bản pháp lý mở đường cho sự phát triển của thị trường giao dịch thứ cấp và khi đó trách nhiệm về việc thẩm định và đánh giá chất lượng các công cụ giao dịch sẽ là nhiệm vụ của các tổ chức xếp hạng tín nhiệm.

2.4. Các thách thức của các tổ chức xếp hạng tín nhiệm Việt Nam

Các tổ chức xếp hạng tín nhiệm cũng sẽ đối mặt với áp lực cạnh từ các tổ chức xếp hạng tín nhiệm quốc tế, các tổ chức cung cấp dịch vụ thông tin và tư vấn. Đối với mối quan hệ cạnh tranh giữa các tổ chức xếp hạng quốc tế và các tổ chức xếp hạng nội địa sẽ không mạnh mẽ bởi vì phân khúc khách hàng và tiêu chuẩn xếp hạng của hai nhóm có nhiều điểm khác biệt. Thứ nhất, đối tượng xếp hạng của các tổ chức xếp hạng tín nhiệm quốc tế thường là các quốc gia, các tập đoàn lớn với định hướng phát hành trái phiếu trên thị trường quốc tế, còn phân khúc khách hàng của tổ chức xếp hạng tín nhiệm địa phương thường là các doanh nghiệp, tập đoàn trong nước với mục tiêu huy động vốn trong nước. Thứ hai, phương pháp và kỹ thuật xếp hạng cũng sẽ có nhiều điểm khác biệt, ví dụ về các thang đo đánh giá dựa trên dữ liệu quốc gia và dựa trên dữ liệu toàn cầu sẽ có sự chênh lệch. Tại một số quốc gia, mối quan hệ này chủ yếu là mối quan hệ hợp tác nhiều hơn là mối quan hệ cạnh tranh. Sự cạnh tranh về sản phẩm dịch vụ chủ yếu đến từ các tổ chức xếp hạng tín nhiệm cùng ngành và các doanh nghiệp cung cấp các dịch vụ thông tin và tư vấn. Các tổ chức này cạnh tranh với nhau trong phân khúc doanh nghiệp trong nước, và đặc biệt trong các nhóm ngành có số lượng doanh nghiệp phát hành trái phiếu quy mô lớn như bất động sản, vật liệu xây dựng. Bên cạnh đó, các quỹ đầu tư, các ngân hàng đầu tư, công ty chứng khoán có thể tự xây dựng hệ thống đánh giá tín nhiệm của riêng họ và có thể cung cấp các dịch vụ tư vấn rủi ro cho các nhà đầu tư. Tuy nhiên, mức độ tin cậy về chất lượng sản phẩm có thể rất khác nhau. Thông thường, các tổ chức xếp hạng tín nhiệm sẽ có một hệ thống phức tạp để đánh giá đối tượng xếp hạng, bao gồm việc sử dụng nhân sự phân tích và các chuyên gia trong ngành. Quá trình xếp hạng cũng trải qua nhiều giai đoạn, với sự tham gia tích cực của các bên liên quan như nhà phát hành, công ty tư vấn hoặc ngân hàng đầu tư. Trong khi đó, việc phân tích dự báo của các công ty tư vấn thường mang tính chất nội bộ và dựa trên các mô hình định lượng. Do đó, thông tin từ các tổ chức xếp hạng thường có mức độ tin cậy cao và ổn định hơn. Một điều quan trọng là tổ chức xếp hạng tín nhiệm được phép cấp giấy chứng nhận xếp hạng, và được dùng làm văn bản có giá trị pháp lý khi nộp hồ sơ phát hành, trong khi các công ty tư vấn thì không có chức năng này.

Một thách thức đối với các tổ chức xếp hạng tín nhiệm địa phương là sự hạn chế trong việc tiếp cận thông tin của doanh nghiệp. Thông thường bên phát hành phải cung cấp đầy đủ thông tin liên quan đến hoạt động kinh doanh và tình hình tài chính, kể cả các thông tin liên quan về lợi thế kinh doanh để tổ chức xếp hạng có thể đánh giá chính xác mức độ rủi ro thực tế của họ. Tuy nhiên, do tính chất nhạy cảm của dữ liệu hoặc bên phát hành chưa đủ tin tưởng để chia sẻ thông tin dẫn đến kết quả đánh giá có thể bị sai lệch. Sự sai lệch lớn có thể xảy ra đối với các doanh nghiệp không bị bắt buộc phải công bố thông tin như các tập đoàn có vốn nhà nước, các doanh nghiệp chưa niêm yết.

3. Các giải pháp phát triển thị trường xếp hạng tín nhiệm

Nhằm giúp thị trường xếp hạng tín nhiệm Việt Nam phát triển bền vững, nhóm tác giả đưa ra một số giải pháp như sau:

3.1. Các giải pháp nhằm phát triển thị trường xếp hạng tín nhiệm

Thứ nhất, tạo môi trường để thực thi văn hóa xếp hạng. Xếp hạng nên là một cấu phần quan trọng trong cơ sở hạ tầng của thị trường trường trái phiếu. Tại các quốc gia khác thì cơ quan quản lý thường đưa các điều khoản xếp hạng tín nhiệm vào luật để buộc các bên phát hành quen dần với việc xếp hạng. Ví dụ, chính phủ Ấn Độ đã yêu cầu các nhà phát hành phải được xếp hạng tín nhiệm, kể cả phát hành ra công chúng và phát hành riêng lẻ. Thậm chí cơ quan quản lý có thể yêu cầu mức hạng tối thiểu cho từng đợt phát hành trái phiếu để đảm bảo chất lượng tối thiểu đối với các công cụ nợ trên thị trường. Mặc dù sẽ làm tăng chi phí cho các đợt phát hành, nhưng điều này đặt nền móng cho sự hình thành văn hóa xếp hạng tín nhiệm, là nền tảng quan trọng cho sự phát triển của thị trường trái phiếu. Xếp hạng tín nhiệm cũng nên được tích hợp vào trong các quy định về việc đầu tư của các ngân hàng và các quỹ bảo hiểm, quỹ hưu trí. Ví dụ tại Mỹ, các ngân hàng, các quỹ bảo hiểm, quỹ tương hỗ bị hạn chế mua các trái phiếu có thứ hạng thấp.

Thứ hai, tăng cường giáo dục thị trường về lợi ích của hoạt động xếp hạng tín nhiệm cho các bên liên quan. Bởi vì càng nhiều người hiểu rõ về vai trò của xếp hạng thì thị trường sẽ càng nhanh chóng phát triển. Giải pháp này cần được triển khai đồng bộ không chỉ đối với các bên phát hành mà đối với cả các nhà đầu tư cá nhân, tổ chức và các công ty tư vấn phát hành. Chính phủ cũng nên có cơ chế hỗ trợ khuyến khích các doanh nghiệp phát hành sử dụng dịch vụ xếp hạng, ví dụ hỗ trợ chi phí phát hành đối với các doanh nghiệp có xếp hạng.

Thứ ba, cơ quan quản lý cũng nên tăng cường thêm các quy định nhằm đảm bảo tính khách quan, minh bạch, và đáng tin cậy cho hoạt động xếp hạng, đảm bảo không có sự xung đột lợi ích giữa công ty xếp hạng với nhà phát hành, với các công ty tư vấn. Ví dụ, quy định về việc thay đổi công ty xếp hạng định kỳ là cần thiết nhằm giảm khả năng đánh giá thiên lệch khi mối quan hệ giữa nhà phát hành và công ty xếp hạng tồn tại đủ lâu. Điều này cũng tương tự như yêu cầu về thay đổi định kỳ công ty kiểm toán tại các doanh nghiệp.

3.2. Giải pháp nâng cao năng lực của các tổ chức xếp hạng tín nhiệm

Thứ nhất, các tổ chức xếp hạng tín nhiệm địa phương nên tận dụng sự hỗ trợ từ các tổ chức xếp hạng quốc tế về mặt kỹ thuật, công nghệ và cả nguồn vốn. Với các mối quan hệ hợp tác với các tổ chức này thì các tổ chức xếp hạng tín nhiệm địa phương có thể nhanh chóng hoàn thiện về phương pháp và tối ưu hóa quy trình quản lý. Một số trường hợp thành công tại các quốc gia khác thông qua các hình thức hỗ trợ như: hỗ trợ kỹ thuật nhưng không góp vốn (CRISIL - Ấn Độ, Pefindo - Indonesia), góp vốn với tỷ lệ thấp kèm theo hỗ trợ kỹ thuật (RAM - Malaysia, TRIS và Fitch - Thái Lan), góp vốn với tỷ lệ lớn (Fitch – Sri Lanka), thành lập công ty con (Fitch – Indonesia, S&P Global Rating PRC (Trung Quốc).

Thứ hai, các tổ chức xếp hạng tín nhiệm địa phương nên mở rộng kết nối nhiều hơn đối với các bên tham gia thị trường, như các công ty chứng khoán, các công ty tư vấn phát hành, cả về chiều rộng và chiều sâu. Bởi vì không phải nhà phát hành nào cũng hiểu rõ về quy trình, các nội dung cần chuẩn bị và các vấn đề phát sinh trước, trong và sau quá trình xếp hạng, do đó sự tham gia tích cực của bên tư vấn là vô cùng cần thiết. Một mối quan hệ giữa bên xếp hạng – bên tư vấn – nhà phát hành có thể giúp quá trình xếp hạng và phát hành được diễn ra thuận lợi và đạt hiệu quả cao.

4. Kết luận

Sự phát triển của hoạt động xếp hạng tín nhiệm sẽ giúp giải quyết các vấn đề về của hiện tượng bất cân xứng thông tin trên thị trường trái phiếu và giúp cho thị trường minh bạch, bảo vệ lợi ích cho các bên tham gia. Tuy nhiên để đảm bảo sự phát triển bền vững của thị trường thì rất cần các giải pháp đồng bộ liên quan như xây dựng văn hóa tín dụng, hoàn thiện pháp lý, nâng cao năng lực hoạt động của các tổ chức xếp hạng tín nhiệm. Trong quá trình này, các tổ chức xếp hạng tín nhiệm tại Việt Nam có nhiều cơ hội để vươn lên phát triển mạnh mẽ, trở thành một trụ cột quan trọng trong thị trường tài chính.

Tài liệu tham khảo:

- Millon, M. H., & Thakor, A. V. (1985). Moral hazard and information sharing: A model of financial information gathering agencies. The Journal of finance, 40(5), 1403-1422.

- Ramakrishnan, R. T., & Thakor, A. V. (1984). Information reliability and a theory of financial intermediation. The Review of Economic Studies, 51(3), 415-432.

- Ngân hàng Phát triển châu Á. (2020). Báo cáo Tiềm năng đầu tư nước ngoài vào cơ quan xếp hạng tín dụng trong nước tại Việt Nam.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 9 năm 2022

ThS. Trần Kim Long - ThS. Liêu Cập Phủ -