Tóm tắt: Bài viết đưa ra các khái niệm cơ bản về thanh khoản toàn cầu, cách đo lường và phân tích tình hình thanh khoản toàn cầu trong thời kỳ đại dịch COVID-19 dựa trên lãi suất chính sách, tổng tài sản trong bảng cân đối kế toán của ngân hàng trung ương các nước tiên tiến thuộc nhóm G4 (Mỹ, Anh, Nhật Bản, Khu vực đồng tiền chung châu Âu), dòng vốn xuyên biên giới và mức độ ngại rủi ro của nhà đầu tư. Trên cơ sở đó, so sánh tương đối với thanh khoản toàn cầu vào thời điểm khủng hoảng tài chính toàn cầu năm 2008 và gợi ý những ý nghĩa thực tiễn đối với cơ quan quản lý chính sách tại Việt Nam. Bằng cách sử dụng các dữ liệu thứ cấp từ các nguồn đáng tin cậy, bài viết cho thấy rằng, thanh khoản toàn cầu một lần nữa được mở rộng và thậm chí mạnh mẽ hơn so với cuộc khủng hoảng tài chính toàn cầu năm 2008. Một lượng lớn thanh khoản được đưa vào nền kinh tế bởi việc thực hiện chính sách tiền tệ truyền thống và phi truyền thống từ các nước tiên tiến, cụ thể: Bảng cân đối kế toán của các ngân hàng trung ương mở rộng đột ngột bắt đầu từ quý I/2020; Lãi suất chính sách thực tế của các nước tiên tiến hầu hết đều dưới 0%; Mức độ lo ngại rủi ro của nhà đầu tư tăng đột ngột biểu hiện cho thanh khoản toàn cầu mở rộng bắt đầu từ khi Tổ chức Y tế Thế giới (WHO) công bố chính thức về dịch COVID-19 trên toàn thế giới. Tuy nhiên, mặc dù các dòng vốn xuyên biên giới gia tăng đáng kể trong giai đoạn này nhưng nhìn chung có sự tăng trưởng tương đồng so với thời điểm 2007-2008.

Từ khóa: thanh khoản toàn cầu, COVID-19, lãi suất chính sách, dòng vốn ngân hàng xuyên biên giới

Global liquidity during COVID-19 pandemic

Abstract: The article presents the basic concepts of global liquidity, how to measure and analyze global liquidity situation during the COVID-19 pandemic based on policy interest rates, total assets in the balance sheets of the central banks of advanced G4 countries (USA, UK, Japan, and the Euro zone), cross-border capital flows and investors' risk aversion. On that basis, the relative comparison with global liquidity during 2008 global financial crisis is made and practical implications for policy management authorities in Vietnam are recommended. Using secondary data from reliable sources, the paper shows that global liquidity is once again expanded and even stronger than during the 2008 global financial crisis. A large amount of liquidity was brought into the economy by the implementation of traditional and non-traditional monetary policy from advanced countries, in particular: The balance sheets of central banks suddenly expanded from the first quarter of 2020; The real policy interest rates of advanced countries were mostly below 0%; The sudden increase in investor's risk aversion represented the expansion of global liquidity since WHO officially announced the worldwide COVID-19 pandemic. However, although cross-border capital flows increased significantly during this period, overall growth was just similar to 2007-2008.

Keywords: global liquidity, COVID-19, policy interest rates, cross-border bank capital flows

1. Giới thiệu

Sự hỗn loạn trên thị trường tài chính toàn cầu trong giai đoạn 2007 - 2011 đã làm dấy lên mối lo ngại lớn về rủi ro hệ thống và khả năng lan truyền thanh khoản xuyên biên giới trong toàn nền kinh tế. Để đối phó với cuộc khủng hoảng, các nền kinh tế tiên tiến lớn trên thế giới đã công bố nhiều biện pháp can thiệp chính sách, đặc biệt là việc thực thi chính sách tiền tệ phi truyền thống quy mô lớn ở các nước G4 như Mỹ, Anh, Khu vực đồng tiền chung châu Âu và Nhật Bản. Cụ thể, nguồn cung tiền của các nước G4 đã tăng 18 nghìn tỷ USD vào năm 2003 lên 35 nghìn tỷ USD vào năm 2014. Những năm gần đây, sự bùng phát dịch bệnh do COVID-19 đã đẩy nền kinh tế thế giới vào cuộc suy thoái mạnh nhất kể từ sau cuộc khủng hoảng kinh tế toàn cầu năm 2008. Để đối phó với triển vọng suy thoái và đà phục hồi đi kèm với đại dịch kéo dài, các biện pháp kích thích kinh tế vĩ mô tiếp tục được thực hiện ở các nền kinh tế lớn. Các ngân hàng trung ương ở các nước phát triển như Ngân hàng Dự trữ Liên bang Mỹ (Fed), Ngân hàng Trung ương châu Âu (ECB), Ngân hàng Trung ương Anh (BoE) và Ngân hàng Trung ương Nhật Bản (BoJ) đã đưa ra các chính sách tiền tệ sâu rộng như cắt giảm lãi suất chính sách mạnh mẽ, thực hiện chương trình mua tài sản quy mô lớn và hỗ trợ tín dụng trên diện rộng cho các doanh nghiệp và hộ gia đình… nhằm ngăn chặn căng thẳng thanh khoản có thể dẫn đến đóng băng thị trường, kiệt quệ tài chính và mất khả năng thanh toán của các doanh nghiệp. Tất cả điều này đều có ảnh hưởng tiêu cực đến tiềm năng tăng trưởng của nền kinh tế.

Bối cảnh kinh tế vĩ mô này đã làm thay đổi chính sách tiền tệ của các nước nói chung, đặc biệt là các nước phát triển, dẫn đến sự thay đổi trong thanh khoản toàn cầu mặc dù cuộc khủng hoảng hiện nay rất khác với các cuộc khủng hoảng trước đây do liên quan đến yếu tố dịch bệnh kéo dài. Kinh nghiệm của cuộc khủng hoảng tài chính toàn cầu (GFC) và cuộc khủng hoảng nợ châu Âu cho thấy rằng khi các nền kinh tế tiên tiến bắt đầu thực hiện các chính sách tiền tệ của mình để ứng phó với suy thoái, sự bùng nổ bảng cân đối kế toán của các ngân hàng trung ương này đã dẫn đến sự gia tăng tính thanh khoản toàn cầu và dòng vốn chảy quá nhiều vào các nước trên thế giới, đặc biệt là các nước đang phát triển và các nền kinh tế mới nổi.

2. Thanh khoản toàn cầu: khái niệm và đo lường

2.1 Khái niệm

Khái niệm thanh khoản toàn cầu được giải thích và đo lường dựa trên nhiều cách tiếp cận khác nhau của các nhà kinh tế và các nhà hoạch định chính sách. Mặc dù được sử dụng rộng rãi, khái niệm thanh khoản toàn cầu vẫn chưa có một định nghĩa thống nhất. Nó thường đề cập đến sự sẵn có của các khoản tiền để mua hàng hóa hoặc tài sản từ góc độ toàn cầu. Ví dụ như CGFS (2011) định nghĩa tính thanh khoản toàn cầu theo nghĩa rộng là các điều kiện tài chính toàn cầu, hoặc là “sự dễ dàng cấp vốn”.

Theo ECB (2011), thanh khoản toàn cầu được định nghĩa là tổng lượng tiền hẹp (narrow money) được tạo ra bởi các ngân hàng trung ương và dự trữ quốc tế trong các nền kinh tế tiên tiến.

Theo Eickmeier và cộng sự (2014), thanh khoản toàn cầu dùng để chỉ sự dễ dàng cấp vốn trên các thị trường tài chính toàn cầu. Tín dụng là một trong những chỉ số quan trọng của thanh khoản toàn cầu và là trọng tâm của các chỉ số thanh khoản toàn cầu do BIS ước tính.

Choi và cộng sự (2014) cho rằng thanh khoản toàn cầu bao gồm ba yếu tố: (i) thanh khoản do chính sách định hướng (gắn liền với sự thay đổi chính sách tiền tệ trong các khu vực tự nhiên); (ii) tính thanh khoản theo định hướng thị trường (được xác định bởi khu vực ngân hàng truyền thống và các điều kiện thị trường tài chính) và (iii) khả năng đối mặt với rủi ro (phản ánh bởi mức độ sẵn sàng chấp nhận rủi ro tài chính của nhà đầu tư, bao gồm biến động giá tài sản và khả năng thanh toán của đối tác).

Nghiên cứu của Tillmann (2017) cho rằng, thanh khoản toàn cầu được tạo ra bởi ba yếu tố cơ bản trong hệ thống tài chính:

(1) Thanh khoản được cung cấp bởi các trung gian tài chính khi họ mở rộng tín dụng cho khu vực tư nhân.

(2) Các ngân hàng trung ương cung cấp hoặc thu hẹp thanh khoản thông qua các công cụ chính sách tiền tệ truyền thống và phi truyền thống.

(3) Những thay đổi trong khẩu vị rủi ro của các nhà đầu tư thúc đẩy thanh khoản toàn cầu. Sự gia tăng lo ngại rủi ro của các nhà đầu tư ở các nền kinh tế tiên tiến dẫn đến tình trạng cạn kiệt thanh khoản tại các nền kinh tế mới nổi khi các nhà đầu tư rút vốn về.

Như vậy, hầu hết các nhà kinh tế học sử dụng thuật ngữ “thanh khoản toàn cầu” để chỉ lập trường của chính sách tiền tệ ở các khu vực tiền tệ chính như các nước phát triển trong nhóm G4 bao gồm Mỹ, Anh, Nhật Bản và Khu vực đồng tiền chung châu Âu và giải thích rằng các Ngân hàng trung ương cung cấp thanh khoản chính thức bằng cách thực hiện chính sách tiền tệ truyền thống như chính sách cắt giảm lãi suất và chính sách tiền tệ phi truyền thống như nới lỏng định lượng (QEs) hay như các chương trình mua tài sản quy mô lớn làm tăng đáng kể quy mô bảng cân đối của Ngân hàng trung ương cũng cung cấp một lượng lớn thanh khoản cho hệ thống tài chính nói chung.

2.2 Đo lường thanh khoản toàn cầu

Do tính chất phức tạp của tính thanh khoản toàn cầu, không có chỉ số duy nhất nào nắm bắt được tất cả các khía cạnh của nó. Theo truyền thống, các nghiên cứu thực nghiệm đã đo lường các điều kiện thanh khoản toàn cầu chủ yếu dựa trên cung tiền mở rộng toàn cầu (Rüffer & Stracca, 2006; Sousa & Zaghini, 2008). Ngoài ra, tín dụng cũng là yếu tố được xem xét như một cách đo lường thanh khoản toàn cầu (Domanski và cộng sự, 2011). Một số tài liệu đã đặc biệt nhấn mạnh đến tín dụng xuyên biên giới – dòng vốn chiếm tỷ trọng đáng kể trong tổng tín dụng ở nhiều nền kinh tế (Avdjiev và cộng sự, 2012; Borio và cộng sự, 2011).

Có nhiều nghiên cứu gần đây cho rằng thanh khoản toàn cầu được đo lường bởi nhiều yếu tố khác nhau. Tillmann (2017) đưa ra các chỉ số thường được sử dụng để đánh giá các khía cạnh khác nhau của tính thanh khoản toàn cầu:

(1) Đo lường dựa trên số lượng (Quantity-based): thông thường đây là các chỉ số định lượng, BIS đã đưa ra hàng loạt các chỉ số về thanh khoản toàn cầu như dư nợ tín dụng bằng đồng USD đối với các nước còn lại trên thế giới và khu vực nền kinh tế mới nổi châu Á - Thái Bình Dương hoặc khoản tín dụng bằng đồng USD cho khu vực phi ngân hàng…

(2) Đo lường dựa trên giá cả (Price-based): chỉ số này chính là lãi suất ở các nền kinh tế tiên tiến, điển hình là các nước G4.

(3) Đo lường dựa trên rủi ro (Risk-based): Thông thường, chỉ số VIX được sử dụng để thể hiện mức độ không thích rủi ro của những người tham gia thị trường. Chỉ số này hàm ý về sự biến động của thị trường chứng khoán, tức là sự biến động dự kiến trong thời gian ngắn.

Theo Choi và cộng sự (2014), Landau (2011); thanh khoản toàn cầu được đo lường ở các khía cạnh khác nhau tương tự như nghiên cứu của Tillmann (2017), cụ thể là:

(1) Thanh khoản theo định hướng chính sách (Policy-driven liquidity): Tính thanh khoản toàn cầu gắn liền với việc thực hiện các chính sách tiền tệ truyền thống và phi truyền thống ở các nước phát triển như cắt giảm lãi suất chính sách mạnh mẽ và mua tài sản quy mô lớn dẫn đến bảng cân đối kế toán của các ngân hàng trung ương tăng lên đáng kể để cung cấp lượng thanh khoản khổng lồ cho hệ thống tài chính.

(2) Thanh khoản theo định hướng thị trường (Market-driven liquidity): Biện pháp định hướng thị trường về tính thanh khoản toàn cầu được thực hiện bởi các chỉ số thanh khoản toàn cầu (Global liquidity Indicators – GLI) của BIS.

(3) Sự e ngại rủi ro (Risk averseness): Sự e ngại rủi ro phản ánh mức độ sẵn sàng chấp nhận rủi ro tài chính của các bên tham gia thị trường, bao gồm cả sự không chắc chắn về giá cả và khả năng thanh toán của đối tác.

Như vây, mặc dù sử dụng các chỉ số cũng như yếu tố định lượng khác nhau để đo lường thanh khoản toàn cầu nhưng nhìn chung, các yếu tố này đều xuất phát từ việc thực thi chính sách tiền tệ nói chung của ngân hàng trung ương ở các nước phát triển. Điển hình đó là việc thông qua sự mở rộng bảng cân đối kế toán, hoặc cắt giảm lãi suất, hoặc tăng lượng tín dụng vào các khu vực phi tài chính hoặc tư nhân hay phức tạp hơn là liên quan đến sự e ngại rủi ro từ phía các nhà đầu tư quốc tế. Các động thái này đều ảnh hưởng đến thanh khoản toàn thế giới nói chung và đến các nền kinh tế đang phát triển hoặc khu vực mới nổi.

3. Tình hình thanh khoản toàn cầu giai đoạn 2007 - 2021

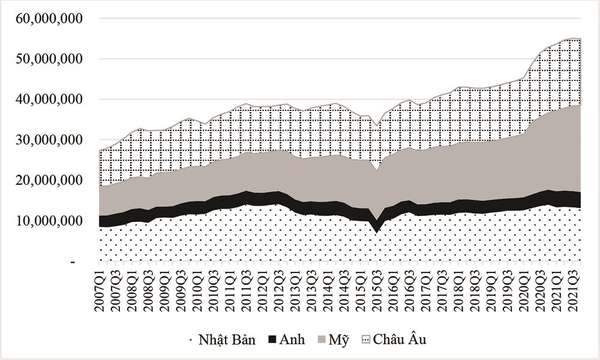

Thanh khoản toàn cầu được thể hiện đầu tiên thông qua sự mở rộng cung tiền của các nước tiên tiến trong nhóm G4 (Hình 1). So với giai đoạn 2008 - 2009, cung tiền trong 2 năm 2020 - 2021 của các nước này có sự tăng lên vượt bậc về số lượng, đặc biệt là Khu vực đồng tiền chung châu Âu và Mỹ. Cụ thể, sau công bố đầu tiên của WHO về COVID-19 vào tháng 2/2020, cung tiền của Mỹ tăng từ mức 15.632 tỷ USD lên 21.436 tỷ USD vào quý IV/2021 (tăng 37%), cao hơn rất nhiều so với thời điểm khủng hoảng kinh tế toàn cầu vào năm 2008. Điều này được giải thích bởi Mỹ liên tục là quốc gia chịu ảnh hưởng nghiêm trọng nhất bởi dịch bệnh trên toàn thế giới và nước này cũng tiếp tục đưa ra hàng loạt các gói hỗ trợ. Tính đến hết quý II/2020, Mỹ đã đưa ra các gói hỗ trợ với tổng giá trị khoảng 5.838 tỷ USD, tương đương khoảng 28% GDP của Mỹ năm 2020. Tương tự như Mỹ, số liệu về cung tiền của EU trong cùng thời gian quan sát cũng cho thấy mức tăng khá cao, từ 13.865 tỷ USD lên 16.462 tỷ USD, phần lớn đến từ các đợt hỗ trợ của chính phủ thông qua chính sách tiền tệ. Hai nước còn lại là Nhật Bản và Anh có mức tăng trong cung tiền khá đều đặn và không thấy sự tăng đột ngột rõ rệt như Mỹ và EU.

Hình 1: Cung tiền M2 của các nước G4 (Triệu USD)

|

|

Nguồn: MFS – IMF data |

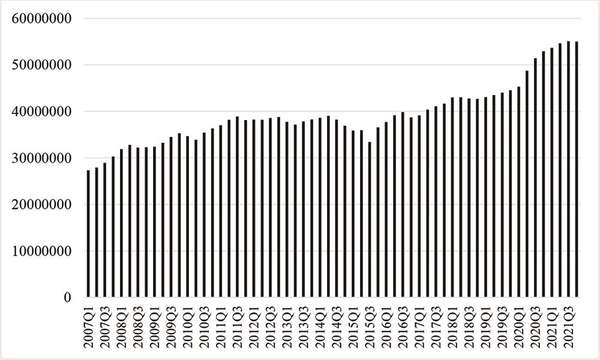

Như vậy, nguồn tăng thanh khoản toàn cầu từ cung tiền của các nước G4 chủ yếu đến từ Mỹ và EU. Mức tăng của cung tiền trong thời gian gần đây có tốc độ khá cao so với năm 2008 do ảnh hưởng của dịch bệnh COVID-19 (Hình 2). Điều này khá dễ hiểu khi dịch bệnh ảnh hưởng đến toàn bộ nền kinh tế và các khu vực, ngành nghề khác nhau không chỉ riêng khu vực tài chính.

Hình 2: Tổng cung tiền M2 của các nước G4 (Triệu USD)

|

|

Nguồn: MFS – IMF data |

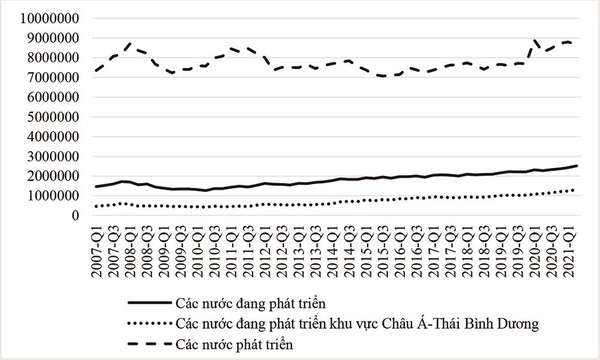

Ngoài cung tiền trong nền kinh tế gia tăng một cách đột biến trong 2 năm 2020 - 2021 do việc thực thi chính sách tiền tệ cũng như các gói hỗ trợ của chính phủ, các luồng tín dụng quốc tế cũng đóng vai trò quan trọng trong việc truyền tải thanh khoản toàn cầu. Ngoài ra, việc kiểm tra sự lan tỏa thanh khoản của thị trường thông qua các luồng vốn xuyên biên giới có thể cung cấp thêm hiểu biết về các mối liên kết giữa các quốc gia.

Dòng vốn xuyên biên giới là một trong các luồng tín dụng quốc tế quan trọng và cũng là một yếu tố khiến cho thanh khoản toàn cầu tăng cao. Hình 3 cho thấy dòng vốn ngân hàng xuyên biên giới đến các nhóm nước đều có sự gia tăng rõ rệt, tuy nhiên so với năm 2008 thì không có sự khác biệt quá nhiều. Ở nhóm nước đang phát triển và đặc biệt là khi xem xét riêng cho khu vực châu Á – Thái Bình Dương, dòng vốn này có sự tăng rõ rệt từ năm 2020 khi bắt đầu dịch bệnh, tăng lần lượt từ mức 2.313 tỷ USD và 1.075 tỷ USD vào quý I/2020 lên mức 2.518 tỷ USD và 1.317 tỷ USD vào quý IV/2021 (tương đương mức tăng khoảng 8,86% đối với nhóm nước đang phát triển nói chung và 22,5% đối với nhóm nước đang phát triển khu vực châu Á – Thái Bình Dương). Tuy nhiên, trên góc độ các nước phát triển thì dòng vốn ngân hàng xuyên biên giới có sự tăng đột ngột vào quý I/2020 ở mức 8.884 tỷ USD, tăng 15,5% so với quý IV/2019. Nhìn chung, dòng vốn ngân hàng xuyên biên giới khá cao đối với các nước phát triển trên thế giới và đây cũng là nguồn vốn quan trọng trong việc mở rộng thanh khoản toàn cầu từ nhóm nước này.

Hình 3: Dòng vốn ngân hàng xuyên biên giới đến các nhóm nước (Triệu USD)

|

|

Nguồn: www.bis.org |

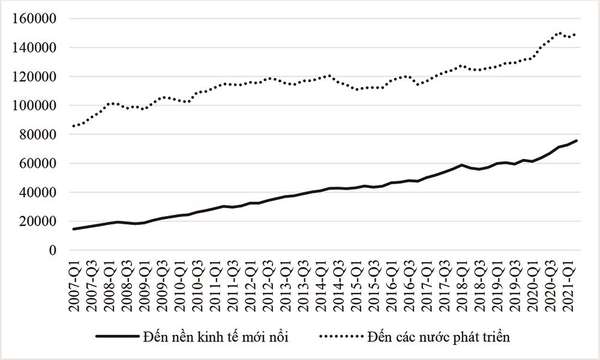

Ngoài dòng vốn ngân hàng xuyên biên giới, các tổ chức tài chính còn cung cấp thanh khoản cho thị trường chứng khoán và cấp vốn cho người vay thông qua các hoạt động giao dịch và cho vay của họ. Mặc dù dữ liệu của BIS cho thấy sự tăng trưởng tín dụng bằng đồng Euro và đồng Yên trên thị trường tín dụng quốc tế nhưng tín dụng bằng đồng USD vẫn chiếm ưu thế so với các loại tiền tệ khác, đặc biệt là ở các nước đang phát triển. Hình 4 cho thấy tín dụng đối với khu vực phi tài chính đến các nhóm nước phát triển và các nền kinh tế mới nổi. Tín dụng đối với các nước phát triển vẫn chiếm ưu thế và có mức tăng khá nhanh vào thời gian xảy ra COVID-19. Cụ thể, tín dụng tăng từ 132 tỷ USD quý I/2020 lên 140 tỷ USD vào quý II/2020 và đạt mức cao nhất vào quý IV/2020 ở mức 150 tỷ USD (tăng 14,3% so với cùng kỳ năm 2019). Nhóm các nền kinh tế mới nổi có tốc độ tăng trưởng tín dụng quốc tế đối với khu vực phi tài chính khá cao với mức tăng 23,5% trong giai đoạn COVID-19. Cụ thể, từ mức 61 tỷ USD vào quý I/2020 lên 75,5 tỷ USD vào quý IV/2021.

Hình 4: Tín dụng cho khu vực phi tài chính đến các nhóm nước (Triệu USD)

|

|

Nguồn: www.bis.org |

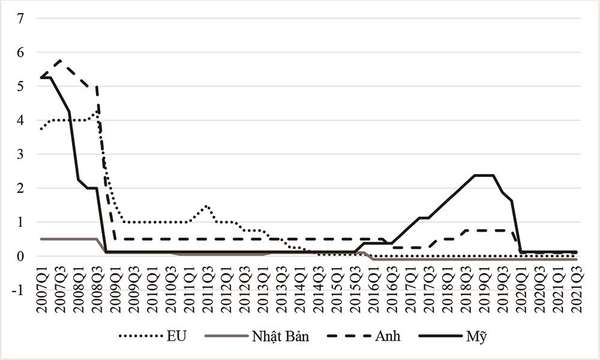

Thanh khoản toàn cầu gắn chặt chẽ với việc thực hiện các chính sách tiền tệ truyền thống và phi truyền thống ở các nước phát triển như cắt giảm lãi suất chính sách mạnh mẽ và chương trình mua tài sản quy mô lớn dẫn đến việc mở rộng đáng kể bảng cân đối kế toán của các ngân hàng trung ương. Sử dụng các biện pháp đó giúp các ngân hàng trung ương cung cấp một lượng thanh khoản khổng lồ cho hệ thống tài chính. Đầu tiên, nói đến lãi suất chính sách của các nước phát triển trong nhóm G4 (Hình 5), dường như trong giai đoạn COVID-19 thì mức lãi suất này đều tiệm cận 0 tương tự như trong giai đoạn khủng hoảng kinh tế toàn cầu năm 2008. Tuy nhiên, tình hình những năm gần đây bất ổn hơn rất nhiều do lãi suất của cả 4 nước Anh, Mỹ, châu Âu và Nhật Bản đều gần ở mức 0%, trong khi năm 2008, Anh và các nước trong khu vực châu Âu vẫn còn duy trì được mức lãi suất trong khoảng 1%.

Hình 5: Lãi suất chính sách của các nước G4

|

|

Nguồn: IFS – IMF data |

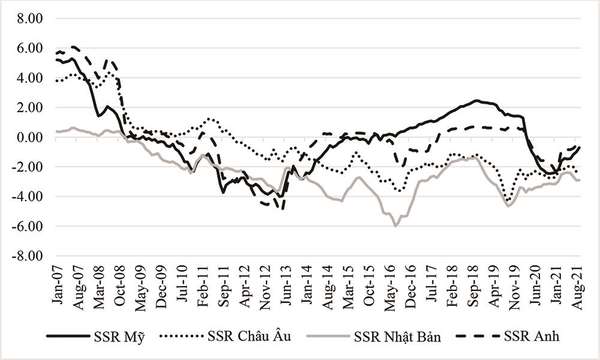

Quy mô của các chính sách tiền tệ mở rộng có thể được thể hiện bằng lãi suất "bóng" ngắn hạn. Một thách thức mới mà cụ thể là không thể hạ thêm lãi suất vì mức giới hạn không thấp hơn 0 đối với lãi suất danh nghĩa nên nhiều ngân hàng trung ương ở các nền kinh tế tiên tiến đã lách bằng cách sử dụng các biện pháp chính sách tiền tệ phi truyền thống như chương trình mua tài sản. Do đó, mức lãi suất thực tế trên thị trường Mỹ, Anh, khu vực đồng Euro và Nhật Bản được Krippner (2016) tính toán lại và gọi là lãi suất bóng ngắn hạn (Shadow short rate) - được sử dụng để đo lường nền kinh tế khi lãi suất danh nghĩa tiến gần đến giới hạn dưới 0. Đây là lãi suất phản ánh chính xác nhất lãi suất chính sách của các nước tiên tiến, quan sát trong trường hợp không có giới hạn thấp hơn 0 đối với lãi suất danh nghĩa và có thể thu được từ thông tin được kết hợp trong cấu trúc kỳ hạn của lãi suất. Hình 6 cho thấy lãi suất chính sách được đo lường theo Krippner (2016), dễ nhận ra khi tất cả các nước G4 đều có lãi suất âm trong giai đoạn COVID-19, thể hiện sự mở rộng thanh khoản tối đa trong thời kỳ khó khăn này.

Hình 6: Krippner’s Shadow Short Rate (SSR) ở các nền kinh tế G4

|

|

Nguồn: Cơ sở dữ liệu của Krippner |

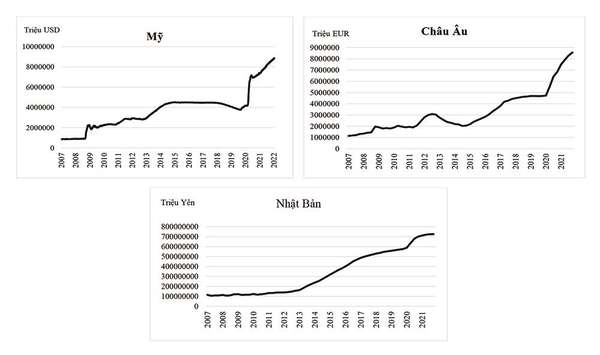

Như đã đề cập, việc thực hiện đồng loạt các công cụ chính sách tiền tệ truyền thống lẫn phi truyền thống khiến bảng cân đối kế toán của ngân hàng trung ương các nước tiên tiến mở rộng đáng kể, cung cấp một lượng thanh khoản khổng lồ cho hệ thống tài chính thế giới. Tổng tài sản trong bảng cân đối kế toán của Ngân hàng trung ương Mỹ, châu Âu và Nhật Bản tăng đột ngột trong giai đoạn 2020-2021. Hình 7 cho thấy hình ảnh gần như dốc đứng của chỉ tiêu này bắt đầu từ quý II/2020, đặc biệt là đối với Mỹ và khu vực đồng tiền chung châu Âu.

Hình 7: Tổng tài sản của bảng cân đối Ngân hàng trung ương (Triệu USD)

|

|

Nguồn: MFS – IMF data |

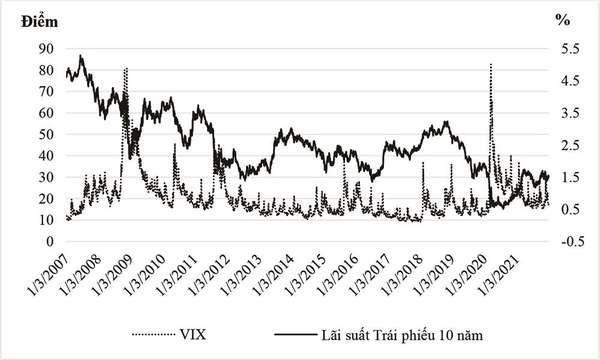

Tillmann (2017) nghiên cứu giai đoạn đầu của thanh khoản toàn cầu vào năm 2008 và thấy rằng khi có cú sốc liên quan đến tâm lý ngại rủi ro, thanh khoản toàn cầu sẽ giảm và ngược lại. Hình 8 cho thấy giai đoạn khi lần đầu tiên COVID-19 được công bố bởi WHO, chỉ số VIX tăng đột ngột cùng với sự sụt giảm đáng kể của lợi suất Trái phiếu Chính phủ" data-glossary-english="Government Bond" data-glossary-def="Chứng khoán nợ do Chính phủ phát hành, an toàn nhất trên thị trường.">trái phiếu chính phủ kì hạn 10 năm.

Hình 8: Chỉ số VIX và lợi suất trái phiếu Mỹ kì hạn 10 năm giai đoạn 2007-2021

|

|

Nguồn: https://www.cboe.com/ |

Nhìn chung, thanh khoản toàn cầu trong giai đoạn đại dịch COVID-19 bắt đầu từ quý I/2020 mở rộng khá nhanh và đột ngột, mạnh mẽ hơn nhiều so với giai đoạn khủng hoảng toàn cầu 2008. Lãi suất chính sách thực tế của các nước tiên tiến hầu hết đều ở mức dưới 0% rõ rệt, bảng cân đối kế toán của ngân hàng trung ương các nước tiên tiến mở rộng đột ngột, mức độ e ngại rủi ro của các nhà đầu tư cũng tăng lên đáng kể mặc dù sau đó có sự ổn định lại. Tuy nhiên, các dòng vốn xuyên biên giới nhìn chung có sự tăng trưởng tương đồng so với thời điểm 2007-2008.

4. Kết luận

Bài viết cho thấy, một lượng lớn thanh khoản được đưa vào nền kinh tế bởi việc thực hiện chính sách tiền tệ mở rộng truyền thống và phi truyền thống từ các nước tiên tiến như Mỹ, Anh, Nhật Bản và khu vực đồng tiền chung châu Âu trong thời kỳ đại dịch COVID-19. Việc thực hiện chính sách tiền tệ truyền thống trong thời kỳ xảy ra dịch bệnh do COVID-19 không còn mang lại tác dụng mạnh mẽ do giới hạn 0 của lãi suất danh nghĩa. Trong thực tế, lãi suất tại các nước G4 trong giai đoạn từ năm 2020 tới nay hầu hết đều dưới 0% - cho thấy sự hạn chế của các công cụ truyền thống. Bảng cân đối kế toán của các ngân hàng trung ương mở rộng đột ngột bởi các chương trình mua tài sản quy mô lớn và các gói tín dụng tới khu vực tư nhân bắt đầu từ quý 1/2020. Chỉ sau một thời gian ngắn ngay sau khi WHO đưa ra công bố chính thức về đại dịch trên toàn thế giới, mức độ ngại rủi ro của nhà đầu tư tăng mạnh mẽ và đạt mức cao nhất vào tháng 3/2020. Ngoài ra, so với cuộc khủng hoảng tài chính toàn cầu năm 2008, các dòng vốn xuyên biên giới có sự tăng trưởng khá tương đồng mặc dù vẫn có sự gia tăng đáng kể trong giai đoạn diễn ra đại dịch.

Thực trạng về thanh khoản toàn cầu trong thời gian vừa qua gợi ý những ý nghĩa thiết thực quan trọng đối với các cơ quan quản lý chính sách tại Việt Nam.

Thứ nhất, tình trạng thanh khoản toàn cầu mở rộng mạnh mẽ có thể tác động gây mất ổn định đối với các nền kinh tế chuyển đổi nhỏ như Việt Nam bởi việc chuyển đổi nền kinh tế sang định hướng thị trường gắn liền với tự do hóa tài chính như hiện nay. Do đó, một sự điều chỉnh kịp thời trong chính sách tiền tệ trong nước có thể tạo ra một tấm đệm chống lại những tác động lâu dài của các cú sốc thanh khoản từ bên ngoài.

Thứ hai, với sự mở rộng đáng kể của thanh khoản toàn cầu trong thời kỳ dịch bệnh COVID-19, kinh tế toàn cầu sẽ phải đối mặt với xu hướng lạm phát liên tục gia tăng, đặc biệt là ở những nền kinh tế phát triển như các nước trong nhóm G4. Là một quốc gia có độ mở kinh tế khá cao, áp lực từ lạm phát sẽ ngày càng hiện hữu đối với Việt Nam khi Ngân hàng trung ương thực thi chính sách tiền tệ mở rộng để hỗ trợ nền kinh tế trong thời gian vừa qua. Tuy nhiên, khi mặt bằng lãi suất đã chạm đáy, lãi suất sẽ tăng dần cho đến cuối năm 2022 nhưng sẽ phụ thuộc rất lớn vào tốc độ phục hồi của nền kinh tế cũng như lạm phát tại Việt Nam.

Tài liệu tham khảo:

[1] Avdjiev, S., McCauley, R. N., & McGuire, P. (2012). Rapid credit growth and international credit: challenges for Asia.

[2] Borio, C. E., McCauley, R. N., & McGuire, P. (2011). Global credit and domestic credit booms. BIS Quarterly Review, September.

[3] CGFS (2011). Global liquidity - concepts, measurement and policy implications. CGFS Paper, 45.

[4] Choi, W. G., Kang, T., Kim, G. Y., & Lee, B. (2014). Global Liquidity Transmission to Emerging Market Economies, and Their Policy Responses.

[5] Domanski, D., Fender, I., & McGuire, P. (2011). Assessing global liquidity. BIS Quarterly Review, December.

[6] ECB (2011), Global liquidity: measurement and financial stability implications, truy cập vào ngày 09 tháng 01 năm 2022 từ < https://www.ecb.europa.eu/pub/pdf/fsr/art/ecb.fsrart201112_03.en.pdf>.

[7] Eickmeier, S., Gambacorta, L., & Hofmann, B. (2014). Understanding global liquidity. European Economic Review, 68, 1-18.

[8] Krippner, L. (2016). Documentation for measures of monetary policy. Reserve Bank of New Zealand. Wellington, New Zealand.

[9] Rüffer, R., & Stracca, L. (2006). What is global excess liquidity, and does it matter?

[10] Sousa, J., & Zaghini, A. (2008). Monetary policy shocks in the euro area and global liquidity spillovers. International Journal of Finance & Economics, 13(3), 205-218.

[11] Tillmann, P. (2017). Global Liquidity and the Impact on SEACEN Economies. Research Studies.

[12] Thảo Nguyễn (2021), Ngân sách các nước dành bao nhiêu tỷ đô hỗ trợ doanh nghiệp, người dân ảnh hưởng bởi Covid-19?, truy cập vào ngày 14 tháng 01 năm 2022 từ

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 14 năm 2022

ThS. Nguyễn Thị Mai Huyên - ThS. Nguyễn Đặng Hải Yến -