HDBank sắp phát hành 20 triệu cổ phiếu ESOP giá 10.000 đồng/cp cho nhân viên | |

SSI Research: Ngân hàng Nhà nước sẽ sớm công bố hạn mức tín dụng mới |

“Căng” thanh khoản ngân hàng

Trong báo cáo cập nhật ngành ngân hàng mới đây, Bộ phận phân tích CTCP Chứng khoán SSI (SSI Research) cho biết tình trạng trì trệ của thị trường bất động sản đã khiến khoảng 7 - 8% tổng tín dụng bị mắc kẹt, đặc biệt trong khi bối cảnh hạn mức tăng trưởng tín dụng tương đối hạn chế, đã dẫn đến dư địa để các ngân hàng giải ngân cho các lĩnh vực phi bất động sản không còn dư dả.

Theo đó, một phần lượng tiền mặt bị đóng băng hoặc quay vòng chậm đã ảnh hưởng đến tình trạng thanh khoản chung của các ngân hàng.

|

| Tình trạng trì trệ của thị trường bất động sản khiến khoảng 7 - 8% tổng tín dụng bị mắc kẹt. (Ảnh minh họa) |

Trên thị trường 1, chênh lệch giữa số dư huy động vốn và dư nợ đã chuyển sang trạng thái âm kể từ tháng 7 khi tăng trưởng tín dụng (11,4% so với đầu năm) vượt xa đáng kể so với tăng trưởng tiền gửi (4,8% so với đầu năm).

Điều này diễn ra ngay cả trong bối cảnh các ngân hàng tăng mạnh lãi suất tiền gửi ở mức 3-4 điểm % so với đầu năm. Hiện tại, mức Interest Rate" data-glossary-def="Mức lãi mà ngân hàng trả cho người gửi tiền, phụ thuộc vào kỳ hạn và số tiền gửi.">lãi suất huy động phổ biến của kỳ hạn 6 tháng và 12 tháng lần lượt dao động trong khoảng 8-9% và 10-10,5% tại các ngân hàng thương mại (NHTM) cổ phần.

Tình trạng này có thể được giải thích một phần do vòng quay tiền mặt tại khách hàng doanh nghiệp giảm đi đáng kể cùng với những thách thức trong việc huy động vốn/vay vốn. Đồng thời VND mất giá (giảm 8,6% so với đầu năm so với USD) cũng khiến việc nắm giữ USD và các tài sản khác trở nên hấp dẫn hơn.

Theo SSI Research, thị trường liên ngân hàng là kênh hỗ trợ thanh khoản ngắn hạn cho các ngân hàng. Agribank và Vietcombank là những ngân hàng cho vay ròng lớn nhất trên thị trường này.

Nhóm phân tích cũng nhận thấy sự gia tăng đầu tư vào trái phiếu ngân hàng tại một số ngân hàng (BIDV, VietinBank, MB, Sacombank, OCB và Techcombank) trong quý III/2022. Điều này cũng là một nguồn hỗ trợ thanh khoản cho các ngân hàng khác.

Sau trường hợp Vạn Thịnh Phát (từ đầu tháng 10), các ngân hàng lớn cũng đã giảm khẩu vị rủi ro. Theo đó, thanh khoản trên thị trường liên ngân hàng cũng bị suy giảm và gây ảnh hưởng đến thanh khoản tại các ngân hàng nhỏ, vốn phụ thuộc nhiều vào thị trường này.

Chuyên gia tại SSI cho rằng các tỷ lệ thanh khoản sẽ được củng cố trong ngắn hạn, với việc tăng cường huy động vốn và tăng cường phân bổ cho các tài sản có tính thanh khoản cao,… Trở ngại lớn nhất đối với quá trình này đến từ thị trường bất động sản và trái phiếu doanh nghiệp.

Hiện nay, thanh khoản đang bị mắc kẹt ở cả các khoản cho vay nhóm ngành này, các khoản đầu tư trái phiếu doanh nghiệp và các khoản phải thu. Để thu hút thêm nguồn vốn từ tiền gửi của khách hàng, việc tiếp tục tăng thêm lãi suất dường như là khó tránh khỏi.

Bảng cân đối kế toán, chất lượng tài sản có dấu hiệu xấu đi

Theo báo cáo của SSI Reseach, lợi nhuận trước thuế quý III/2022 của nhóm ngân hàng trong phạm vi nghiên cứu duy trì mức tăng trưởng 54% so với cùng kỳ (so với mức nền so sánh thấp trong quý III/2021). Đa phần các ngân hàng ghi nhận NIM (biên lãi ròng) ổn định, thu nhập phí thuần giảm tốc so với quý trước và chi phí dự phòng vẫn trong tầm kiểm soát.

SSI Reseach dự báo năm 2023, các ngân hàng có thể ghi nhận lợi nhuận trước thuế là 231 nghìn tỷ đồng (tăng 10% so với cùng kỳ, thấp hơn mức dự báo tăng 17% trước đó).

Dù lợi nhuận các ngân hàng vẫn tăng trưởng khá, song SSI Research đánh giá bảng cân đối kế toán các nhà băng đang có dấu hiệu yếu đi. Trong đó, các chỉ tiêu thanh khoản là tâm điểm chú ý.

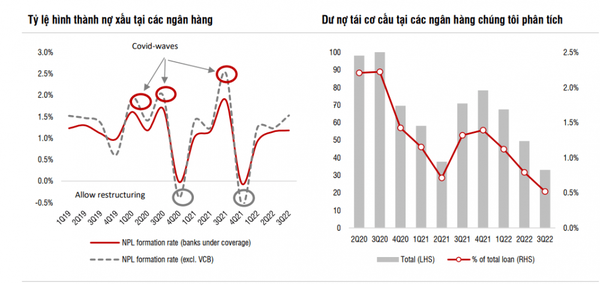

Về chất lượng tài sản, SSI Research đánh giá là không khả quan, khi tỷ lệ nợ xấu tăng lên (1,47%, tăng 20 điểm cơ bản so với đầu năm và 8 điểm cơ bản theo quý), trong khi tỷ lệ dự phòng giảm (164% so với 165% vào cuối quý II/2022). Các khoản vay nhóm 2 cũng tăng 23 điểm cơ bản lên 1,45%.

SSI Research chỉ ra rằng, STB là ngân hàng duy nhất đi ngược xu hướng, với tất cả các tỷ lệ liên quan đến chất lượng tài sản đều được cải thiện nhờ tiến trình xử lý tài sản tồn đọng. MSB và OCB có nợ quá hạn tăng nhiều nhất, lần lượt là 46% và 53% so với quý trước. Nợ xấu nói chung gia tăng một phần là do các khoản nợ tái cơ cấu do Covid đã hết hạn cơ cấu.

Với việc một phần dư nợ tái cơ cấu chuyển thành nợ xấu, tỷ lệ hình thành nợ xấu tăng nhanh trong quý III/2022. Tuy nhiên, tỷ lệ này hiện vẫn thấp hơn so với những giai đoạn bùng phát Covid.

|

Điểm đáng lưu ý là tác động từ việc tăng lãi suất cho vay và sự suy yếu gần đây của thị trường bất động sản chưa được phản ánh trong kết quả kinh doanh quý III/2021.

Theo SSI, do việc ghi nhận nợ xấu ở Việt Nam chưa phản ánh đầy đủ các tác động có thể xảy ra trong tương lai, nên các chỉ tiêu phản ánh chất lượng tín dụng có thể chưa bị ảnh hưởng mạnh cho đến năm 2023.

“Chúng tôi cũng đã xem xét tình hình tài chính của các công ty niêm yết (không bao gồm các chủ đầu tư bất động sản và các hãng hàng không), và nhận thấy tính hình của các công ty này đang xấu đi sau quý I năm 2022. Chúng tôi cho rằng thực trạng này sẽ dần được phản ánh vào chất lượng tín dụng, đặc biệt với diễn biến của lãi suất cho vay.", SSI đánh giá.

Hoàng Hà