margin:0px;" title="Tăng tính hấp dẫn cho thị trường chứng khoán, doanh nghiệp sẽ tích cực lên sàn"> margin:0px;" title="Tăng tính hấp dẫn cho thị trường chứng khoán, doanh nghiệp sẽ tích cực lên sàn"> |

| Tiến sĩ Dương Ngân Hà, Giảng viên Khoa Tài chính, Học viện Ngân hàng. |

PV: Tiến sĩ đánh giá như thế nào về vai trò của thị trường chứng khoán trong việc huy động vốn của các doanh nghiệp?

Tiến sĩ Dương Ngân Hà: Thị trường chứng khoán đóng vai trò là kênh huy động vốn cho nền kinh tế đồng thời cũng là một kênh đầu tư hiệu quả cho công chúng. Đối với doanh nghiệp, thị trường chứng khoán giúp các doanh nghiệp đa dạng hóa các hình thức huy động vốn thông qua phát hành cổ phiếu hoặc trái phiếu với chi phí huy động rẻ hơn so với kênh huy động vốn khác.

Hoạt động niêm yết không chỉ mang lại lợi ích cho doanh nghiệp, khuyến khích doanh nghiệp niêm yết còn nhằm mục tiêu minh bạch thông tin trên thị trường chứng khoán thông qua các yêu cầu về công khai thông tin bắt buộc định kỳ hoặc bất thường, giảm thiểu bất cân xứng thông tin và đảm bảo công bằng cho các nhà đầu tư tham gia thị trường. Bởi vậy, hoạt động niêm yết cần được khuyến khích nhằm tạo thuận lợi cho doanh nghiệp cũng như tạo môi trường đầu tư công bằng và minh bạch cho dòng vốn trong và ngoài nước.

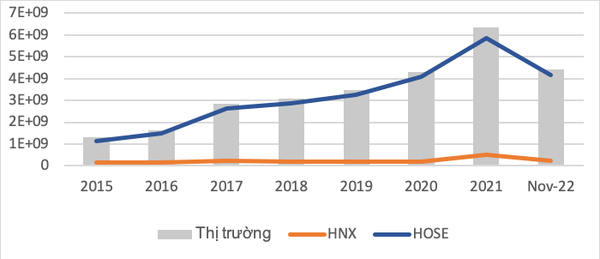

Sau khủng hoảng tài chính 2008, thị trường chứng khoán Việt Nam trải qua giai đoạn phục hồi từ đáy (2009 – 2014). Đặc biệt từ 2015 đến nay, thị trường chứng khoán Việt Nam ghi nhận sự tăng trưởng về điểm chỉ số (Hình 1) cũng như số lượng doanh nghiệp niêm yết, hàng hóa cơ sở và số lượng nhà đầu tư tham gia thị trường. Cùng với đó, giá trị giao dịch toàn thị trường có xu hướng tăng mạnh, tạo điều kiện cho các doanh nghiệp niêm yết có cơ hội tiếp cận nguồn vốn từ thị trường chứng khoán với chi phí thấp (Hình 2).

|

| Hình 1. Biến động chỉ số VN-index trong giai đoạn 2015-2022. |

Đặc biệt trong giai đoạn 2020 – 2021 khi dòng tiền nhàn rỗi tập trung vào thị trường cổ phiếu, khối lượng giao dịch và giá trị giao dịch toàn thị trường đạt kỷ lục với những phiên giao dịch có giá trị lên tới hơn 40 nghìn tỷ VNĐ. Tuy nhiên, từ giữa năm 2022, khủng hoảng kinh tế xảy ra tại nhiều quốc gia, chiến tranh giữa Nga và Ukraina khiến giá cả hàng hóa nguyên liệu leo thang, chính sách tiền tệ thắt chặt được duy trì nhằm chống đỡ lạm phát được thực hiện tại hầu hết các nền kinh tế trên thế giới.

Tại Việt Nam, năm 2022 là một năm ghi nhận sự sụt giảm mạnh của thị trường khi chỉ số chứng khoán mất hơn 40% giá trị, hoạt động huy động vốn và niêm yết mới của doanh nghiệp có sự chững lại, lãi suất cho vay tại các ngân hàng có xu hướng tăng, lượng vốn huy động qua phát hành cổ phiếu giảm trong khi thực tế nhu cầu vốn của doanh nghiệp còn lớn. Thực trạng này gây ra không ít khó khăn cho các doanh nghiệp trong bối cảnh hiện nay.

|

| Hình 2. Giá trị vốn hóa thị trường giai đoạn 2015 - 11/2022 (đơn vị: Triệu đồng). |

- Ngoài lợi ích là gọi vốn trung và dài hạn, doanh nghiệp còn có thể đạt được mục tiêu gì khi lên sàn, thưa Tiến sĩ?

Tiến sĩ Dương Ngân Hà: Đưa cổ phiếu lên sàn đặc biệt là niêm yết cổ phiếu trên các Sở giao dịch chứng khoán (SGDCK) là một hoạt động giúp doanh nghiệp khẳng định vị thế của mình trên thị trường. Doanh nghiệp sau khi niêm yết có nhiều lợi thế như hình ảnh doanh nghiệp được biết tới nhiều hơn, uy tín được tăng lên bởi những điều kiện khắt khe mà họ phải đáp ứng khi giao dịch tại các SGDCK (công bố thông tin, kết quả kinh doanh...).

Thêm vào đó, doanh nghiệp niêm yết còn dễ dàng tiếp cận công chúng đầu tư, tạo tiền đề cho việc huy động vốn thông qua phát hành thêm cổ phiếu, thưởng cổ phiếu và chi trả cổ tức bằng cổ phiếu. Với những thuận lợi mà hoạt động niêm yết mang lại cho doanh nghiệp, số lượng doanh nghiệp đăng ký niêm yết có xu hướng tăng trong thời gian qua.

Tuy vậy, doanh nghiệp cũng sẽ phải đối mặt với rủi ro khi không đảm bảo các điều kiện niêm yết của SGDCK trong quá trình hoạt động. Doanh nghiệp có thể bị đưa vào diện cảnh cáo hay kiểm soát đặc biệt khi không tuân thủ điều kiện niêm yết sẽ khiến uy tín của doanh nghiệp bị ảnh hưởng nặng nề, đặc biệt là giá cổ phiếu của doanh nghiệp bị sụt giảm do phản ứng tiêu cực từ các nhà đầu tư. Do vậy, bản thân doanh nghiệp khi quyết định lên sàn niêm yết cũng cần phải tính toán kỹ các phương án và có giải pháp phù hợp cho các tình huống có thể xảy ra sau khi niêm yết.

- Vậy theo Tiến sĩ, cơ quan quản lý cần làm gì để có thể tăng tính hấp dẫn của thị trường chứng khoán?

Tiến sĩ Dương Ngân Hà: Tôi cho rằng, đối với các cơ quan quản lý như Bộ Tài chính, Ủy Ban Chứng khoán Nhà nước (UBCKNN) cần có những biện pháp phù hợp để vận hành thị trường chứng khoán theo hướng minh bạch thông tin, công bằng giữa các doanh nghiệp niêm yết, các nhà đầu tư trên thị trường. Cần tăng cường hoạt động thanh tra, kiểm tra, giám sát và xử lý các hành vi sai phạm thông qua phát hành và giao dịch cổ phiếu. Đặc biệt là các hành vi mua bán cổ phiếu của các cổ đông lớn nhưng không hoặc chậm trễ trong việc công bố thông tin.

Bộ Tài chính cần có biện pháp quyết liệt hơn trong việc thực hiện cổ phần hóa các doanh nghiệp nhà nước và thực hiện thoái vốn nhà nước tại các doanh nghiệp này sau niêm yết. Yêu cầu các doanh nghiệp nhà nước sau cổ phần hóa nếu đủ điều kiện sẽ phải đăng ký niêm yết mới tại SGDCK tương ứng. Với nguồn cung cổ phiếu lớn tại các doanh nghiệp nhà nước sau cổ phần hóa sẽ tạo ra lượng cổ phiếu lớn bổ sung cho thị trường thứ cấp, thúc đẩy hoạt động giao dịch trên thị trường niêm yết.

Cơ quan quản lý có thể khuyến khích hoạt động niêm yết thông qua việc rút ngắn thời gian đăng ký thông qua ứng dụng công nghệ thông tin trong hoạt động nhận, phê duyệt và trả kết quả hồ sơ niêm yết; giảm thuế, phí niêm yết cho doanh nghiệp; hỗ trợ hoạt động chuyển sàn niêm yết đối với những doanh nghiệp có nhu cầu và đáp ứng điều kiện niêm yết, giảm bớt các thủ tục, điều kiện niêm yết đối với các doanh nghiệp đăng ký chuyển sàn giao dịch; ký kết hợp tác giao dịch và niêm yết với các SGDCK nước ngoài nhằm tạo điều kiện cho doanh nghiệp niêm yết trong nước có cơ hội tiếp cận thị trường vốn quốc tế…

- Đối với các cơ quan vận hành thị trường, theo Tiến sĩ các Sở GDCK cần có những giải pháp nào nhằm khuyến khích doanh nghiệp lên sàn?

Tiến sĩ Dương Ngân Hà: Đối với SGDCK Việt Nam, điều cần làm là khẩn trương rà soát và nghiên cứu các quy định pháp lý để kịp thời đề xuất UBCKNN và Bộ Tài chính trình các cấp sửa đổi, bổ sung kịp thời, đảm bảo phù hợp với thực tế phát triển của thị trường chứng khoán trong thời gian qua, đặc biệt là các quy định liên quan tới giao dịch cổ phiếu để đảm bảo minh bạch và công bằng cho các nhà đầu tư, doanh nghiệp niêm yết. Những vấn đề cần chú trọng hiện nay là:

Thứ nhất, rút ngắn thời gian giao dịch cổ phiếu sau ngày chốt danh sách cổ đông để tăng vốn, nhận cổ phiếu thưởng, chi trả cổ tức bằng cổ phiếu. Trong thời gian qua có nhiều trường hợp doanh nghiệp phát hành cổ phiếu nhưng sau đó hơn 1 tháng cổ phiếu mới được đưa vào niêm yết bổ sung và giao dịch khiến nhà đầu tư bị đọng vốn. Việc rút ngắn thời gian này sẽ giúp cho dòng vốn được luân chuyển trên thị trường thứ cấp nhanh hơn, cũng nhằm đảm bảo quyền lợi của các nhà đầu tư tham gia thị trường.

Thứ 2, rà soát quy trình xử lý các sai phạm đối với một doanh nghiệp cụ thể trên thị trường chứng khoán. Cơ quan quản lý cần có quy định trong việc bảo mật thông tin về xử lý sai phạm, có biện pháp dừng giao dịch đối với các cổ phiếu có liên quan để tiến hành điều tra cho tới khi có kết luận điều tra hoặc trong một khoảng thời gian cụ thể. Động thái này nhằm hạn chế tác động mạnh tới tâm lý nhà đầu tư dẫn tới hiện tượng bán cổ phiếu ồ ạt, mất thanh khoản như trong thời gian qua.

Thứ 3, để lành mạnh hóa thị trường cần đẩy mạnh hoạt động thanh tra, kiểm tra nhằm phát hiện giao dịch bất thường của cổ phiếu trong những phiên tăng trần hoặc giảm sàn liên tiếp thay vì chỉ yêu cầu doanh nghiệp giải trình như hiện nay.

Cuối cùng là hoạt động hỗ trợ vốn cho nhà đầu tư từ các thành viên thị trường. Cần có quy định rõ ràng về hoạt động hợp tác đầu tư vốn, giao dịch ký quỹ tại các công ty chứng khoán thành viên. Tránh hiện tượng một số công ty chứng khoán sử dụng các biện pháp cạnh tranh về tỷ lệ ký quỹ không phù hợp để lôi kéo khách hàng. Có biện pháp theo dõi và xử lý đối với những công ty cung cấp dịch vụ margin với tỷ lệ và danh mục cổ phiếu không phù hợp với quy định.

- Thị trường chứng khoán phái sinh lâu nay xuất hiện ý kiến cho rằng cần có sự tái cấu trúc về sản phẩm nhằm phản ánh thực chất hơn cung – cầu và diễn biến chỉ số. Theo Tiến sĩ, cơ quan quản lý cần làm gì để lành mạnh hóa thị trường này?

Tiến sĩ Dương Ngân Hà: Theo tôi, UBCKNN, SGDCK và Trung tâm lưu ký chứng khoán cần có những biện pháp cụ thể hơn để quản lý hoạt động của thị trường chứng khoán phái sinh. Trong năm 2022, SGDCK đã ban hành một số quy định nhằm hạn chế những giao dịch bất thường trong phiên khớp lệnh định kỳ xác định giá đóng cửa của chỉ số VN30-Index như: thay đổi cách tính giá thanh toán đáo hạn của hợp đồng tương lai chỉ số VN30 và mới đây nhất là nâng hạn mức ký quỹ trong giao dịch phái sinh lên 17% thay vì 13% như trước.

Trong thời gian tới, tôi đề xuất SGDCK nên xây dựng bộ chỉ số cơ sở mới cho các hợp đồng tương lai bao gồm các cổ phiếu trên hai SGDCK (HOSE và HNX), với tiêu chí cụ thể về giá trị vốn hóa, thanh khoản, tình hình tài chính lành mạnh. Chỉ số VN30 mặc dù đáp ứng được các tiêu chí của chỉ số cơ sở cho hợp đồng phái sinh nhưng việc tập trung vào các cổ phiếu có giá trị vốn hóa lớn trên HOSE khiến cho chỉ số có thể vẫn chịu tác động bởi một nhóm nhỏ các cổ phiếu lớn.

- Doanh nghiệp chính là chủ thể quan trọng nhất trong việc tạo hàng hóa cho thị trường. Doanh nghiệp cần chuẩn bị những gì trước khi đi đến quyết định lên sàn chứng khoán, thưa Tiến sĩ?

Tiến sĩ Dương Ngân Hà: Doanh nghiệp cần cân nhắc những lợi ích mà hoạt động niêm yết mang lại so với những bất lợi doanh nghiệp sẽ phải đối mặt (vấn đề công khai thông tin, đáp ứng các tiêu chuẩn niêm yết của SGDCK). Hoạt động công khai thông tin luôn được xem là một bất lợi mà niêm yết mang lại cho doanh nghiệp.

Số lượng các doanh nghiệp niêm yết bị xử lý vi phạm chủ yếu do không hoàn thành các quy định về công khai thông tin đúng, đủ và kịp thời. Do đó, bản thân doanh nghiệp khi quyết định lên sàn chứng khoán, cần tuân thủ các quy định của SGDCK, đặc biệt là quy định về công khai thông tin. Nếu không lên sàn sẽ như con dao hai lưỡi, giúp doanh nghiệp khẳng định uy tín nhưng cũng có thể bị mất uy tín nhanh chóng.

Thêm vào đó, doanh nghiệp cần có những giải pháp phù hợp để cải thiện tình hình tài chính trong bối cảnh khó khăn chung hiện nay. Đối với những doanh nghiệp đang niêm yết tại các SGDCK có quy mô nhỏ hơn như UPCOM và HNX nếu đủ điều kiện có thể cân nhắc việc chuyển sàn niêm yết sang HOSE.

Với quy mô giao dịch lớn cũng như những tiêu chuẩn niêm yết khắt khe hơn, HOSE sẽ giúp doanh nghiệp cải thiện hình ảnh, uy tín trong mắt nhà đầu tư, tăng cơ hội tiếp cận với các nhà đầu tư trong và ngoài nước tự đó thuận lợi hơn trong hoạt động huy động vốn sau này.

Xin trân trọng cám ơn Tiến sĩ!

| Từ thực trạng hoạt động niêm yết và huy động vốn trên thị trường cổ phiếu trong thời gian qua có thể thấy thị trường chứng khoán đã thể hiện rõ vai trò là kênh huy động vốn hiệu quả cho doanh nghiệp. Hoạt động niêm yết cổ phiếu trên các SGDCK sẽ giúp doanh nghiệp có cơ hội tiếp cận với nguồn vốn chi phí thấp thông qua phát hành thêm cổ phiếu. Tuy vậy, do khó khăn chung của nền kinh tế cùng xu thế giảm của thị trường chứng khoán trong năm 2022, số lượng doanh nghiệp niêm yết mới có sự sụt giảm so với giai đoạn trước, mặc dù vậy lượng vốn huy động vẫn tiếp tục tăng lên, càng khẳng định vai trò kênh dẫn vốn trung và dài hạn của thị trường chứng khoán. |

Mời bạn đọc đón xem Bài 11 (bài cuối): Thị trường chứng khoán Việt Nam: Dư địa lớn, tiềm năng rộng mở

| Giải pháp nào để tăng sức hấp dẫn của thị trường chứng khoán, thu hút doanh nghiệp lên sàn? (Bài 1) LTS: Các doanh nghiệp Việt Nam đang trải qua giai đoạn hết sức khó khăn do dư âm của đại dịch Covid-19 và những biến ... |

| Nhiều doanh nghiệp “ngó lơ” sàn chứng khoán Hiệu quả của việc huy động vốn thông qua thị trường chứng khoán là một thực tế không thể phủ nhận. Bên cạnh đó còn ... |

| Doanh nghiệp FDI ngại lên sàn vì tiềm tàng rủi ro định giá "Thị trường chứng khoán Việt Nam sau bao nhiêu năm hoạt động vẫn tồn tại nhiều bất cập, thiếu sự minh bạch và hiện tượng ... |

| Thách thức đến từ minh bạch hóa thông tin Để hấp dẫn nhà đầu tư và có thể gọi được vốn thông qua phát hành cổ phiếu, trái phiếu, ngoài hiệu quả kinh doanh ... |

| Vì sao nhiều doanh nghiệp Đà Nẵng chưa mặn mà niêm yết? Là trung tâm kinh tế năng động nhất miền Trung nhưng hiện tại, số DN tại Đà Nẵng lên sàn chứng khoán còn rất khiêm ... |

| Ông chủ lo mất quyền kiểm soát khiến nhiều doanh nghiệp đứng ngoài sàn Trở thành doanh nghiệp đại chúng, tiến tới niêm yết trên sàn đồng nghĩa với việc doanh nghiệp phải đa dạng hóa cơ cấu cổ ... |

| Thị trường chứng khoán biến động quá lớn, chưa tạo sự yên tâm cho doanh nghiệp lên sàn Chưa xác định mục tiêu huy động vốn trên thị trường, khó khăn kinh tế vĩ mô, ngại chia sẻ quyền lực, áp lực lớn ... |

| Muốn nâng hạng phải gia tăng hàng hóa chất lượng cho thị trường niêm yết Trải qua hơn 20 năm hoạt động, thị trường chứng khoán Việt Nam đang hướng tới mục tiêu nâng hạng (từ thị trường cận biên ... |

| Phối hợp đồng bộ các chính sách vĩ mô để khơi thông dòng vốn trên thị trường chứng khoán Sau khi đăng tải loạt bài: "Giải pháp nào để tăng sức hấp dẫn của thị trường chứng khoán, thu hút doanh nghiệp lên sàn”, ... |

| Tổng giám đốc SHS: 5 nguyên nhân khiến doanh nghiệp chưa lên sàn chứng khoán Sau 16 năm niêm yết, Chứng khoán Sài Gòn - Hà Nội (SHS) từ một công ty chứng khoán thuộc hàng ngũ "tầm trung" đã ... |

Hiền Anh