Trước đó, SSI cũng từng đưa ra dự phóng lợi nhuận sau thuế quý 3/2022 của Hòa Phát có thể đạt 2.100 tỷ đồng tuy nhiên thực tế lại khác xa so với con số trên khi doanh nghiệp đầu ngành thép lần đầu lỗ kể từ quý 4/2018 với khoản lỗ ròng 1.786 tỷ đồng. Sự kết hợp của nhiều yếu tố tiêu cực bao gồm giá thép giảm, hàng tồn kho giá cao và ảnh hưởng của lỗ tỷ giá là nguyên nhân chính khiến Hòa Phát lỗ trong quý 3.

|

| “SSI nhận thấy, chưa có nhiều yếu tố hỗ trợ cho Hoà Phát trong ngắn hạn trong bối cảnh thị trường bất động sản chững lại cùng với triển vọng kinh tế toàn cầu kém khả quan. Hình minh họa |

Theo SSI, nhu cầu chậm lại là một trong những yếu tố gây bất lợi cho hoạt động kinh doanh của Hoà Phát. Báo cáo cập nhập mới đây cho thấy sản lượng tiêu thụ thép xây dựng của Hoà Phát trong tháng 10 giảm đáng kể xuống 210.000 tấn, mức thấp nhất kể từ tháng 3/2021.

Cụ thể, sản lượng xuất khẩu và tiêu thụ nội địa trong tháng lần lượt giảm 73% và 44% so với cùng kỳ. Sản lượng tiêu thụ phôi thép, ống thép và thép mạ kẽm cũng giảm lần lượt 92%, 21% và 40% so với cùng kỳ, xuống lần lượt đạt 15.000 tấn, 57.000 tấn và 27.000 tấn trong tháng 10.

Mặc dù sản lượng tiêu thụ HRC trong tháng 10 vẫn duy trì ở mức cao 269.000 tấn (tăng 30% so với cùng kỳ), nhưng có thể giảm trong thời gian tới do nhu cầu tiêu thụ thép dẹt thành phẩm suy yếu. Theo đó, căn cứ trên sản lượng tiêu thụ, hiệu suất hoạt động của các lò cao của HPG trong tháng 10 đạt gần 70%.

Được biết, Hoà Phát đang xem xét kế hoạch tạm thời tạm dừng khoảng 4 lò cao tại Khu liên hợp Hải Dương và Khu liên hợp Dung Quất từ tháng 11 để giảm lượng hàng tồn kho và cắt giảm chi phí hoạt động.

Công ty hiện có 7 lò cao với tổng công suất trên 8 triệu tấn/năm. Theo ban lãnh đạo, chi phí đóng cửa và mở lại mỗi lò cao vào khoảng 40 tỷ đồng và mất từ 5-7 ngày để khởi động lại một lò. Do đó, SSI cho rằng, mối lo ngại chính trong thời gian tới là nhu cầu thép giảm nhanh ở cả thị trường nội địa và xuất khẩu, hơn là bản thân việc đóng cửa lò cao. Việc đóng cửa các lò cao có thể được coi là một dấu hiệu cho thấy quan điểm thận trọng của ban lãnh đạo về triển vọng thị trường thép trong tương lai.

Sang đến năm 2023, SSI cũng điều chỉnh giảm lợi nhuận ròng của Hoà Phát xuống 10.880 tỷ đồng, tăng 6,6% so với cùng kỳ nhờ khoản lỗ chênh lệch tỷ giá và giá than cốc giảm. Như vậy, mức dự báo này đã giảm 14% so với dự báo lợi nhuận ròng Hoà Phát có thể đạt 12.600 tỷ đồng trong năm 2023 trong báo cáo trước đó.

“SSI nhận thấy, chưa có nhiều yếu tố hỗ trợ cho Hoà Phát trong ngắn hạn trong bối cảnh thị trường bất động sản chững lại cùng với triển vọng kinh tế toàn cầu kém khả quan. Tuy nhiên, SSI cho rằng việc môi trường kinh doanh diễn biến không thuận lợi như vậy có thể là cơ hội để những công ty hàng đầu như Hoà Phát củng cố vị thế trên thị trường trong dài hạn”.

Cổ phiếu HPG không thật sự hấp dẫn để đầu tư ngắn hạn

Theo Công ty chứng khoán VNDirect – VND, Tập đoàn Hòa Phát ghi nhận lỗ ròng 1.776 tỷ đồng trong quý 3/2022 do doanh thu giảm 11,8% svck, biên LN gộp mỏng và lỗ tỷ giá 1.013 tỷ đồng. Lũy kế 9 tháng đầu năm 2022, doanh thu vẫn tăng 10,1% svck tuy nhiên LN ròng lại giảm mạnh 61,3% svck xuống 10.475 tỷ đồng, tương ứng 44,3% dự phóng cả năm của VND.

Biên LN gộp quý 3/2022 chỉ đạt 2,9%, giảm mạnh từ mức 17,5% trong quý 2/2022 do lượng tồn kho than cốc giá cao từ quý trước đó. Trong khi đó, trung bình giá HRC quý 3/2022 giảm mạnh 27,4% svck do nhu cầu tiêu thụ ống thép và tôn mạ yếu (HRC là đầu vào để sản xuất 2 sản phẩm này).

VND cho rằng, ngành thép nội địa đang đứng trước nhiều thách thức: (1) thị trường bất động sản định trệ, (2) giá nguyên liệu đầu vào cao (bao gồm giá than cốc, thép phế), (3) lãi suất tăng cao và đồng VND yếu. Hàng loạt nhà sản xuất thép hàng đầu như HPG, POM, VN-Steel đã thông báo đóng cửa một phần các dây chuyền sản xuất. Theo Hiệp hội Thép Việt Nam (VSA), sản lượng sản xuất quý 3/2022 đã giảm 7% svck.

VND cũng ước tính tổng hàng tồn kho cuối quý 3/2022 của các doanh nghiệp thép niêm yết đã giảm 22,5% so với quý trước đó kéo theo số ngày tồn kho bình quân giảm xuống chỉ còn 101 ngày trong quý 3/2022 từ mức 126 ngày trong quý 2/2022.

VND nhận thấy một số tín hiệu có thể là tiền đề cho việc ngành thép được cải thiện: (1) giá than cốc được dự báo sẽ giảm từ mức 420 USD/tấn của năm 2022 xuống lần lượt 258-220 USD/tấn trong năm 2023-24 khi các mỏ khai thác than cốc được hoạt động bình thường trở lại, (2) Trung Quốc dỡ bỏ giãn cách xã hội sẽ kích thích nhu cầu thép toàn cầu và (3) đẩy mạnh phát triển cơ sở hạ tầng tại Việt Nam sẽ bù đắp phần nào cho việc thị trường bất động sản trì trệ.

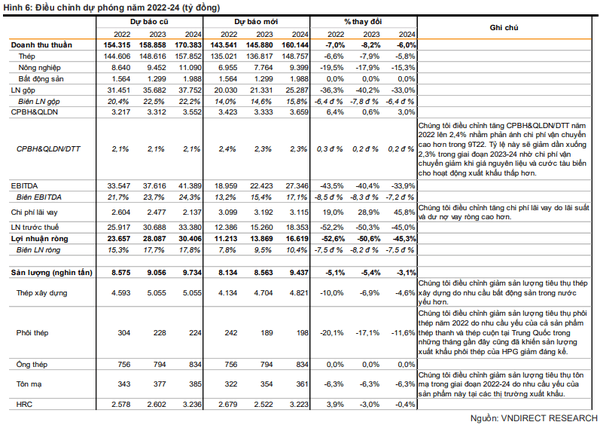

VND giảm 45,3%- 52,6% dự phóng lợi nhuận ròng giai đoạn 2022-2024. Mức điều chỉnh lớn phản ánh KQKD quý 3/2022 thất vọng, trong đó sản lượng tiêu thụ thép giảm 4,5% và biên LN gộp thu hẹp so với dự báo trước đó.

|

Mặc dù giá bán HRC của HPG đã liên tục giảm trong tháng 10-11, VND kỳ vọng biên LN gộp sẽ phục hồi dần trong quý 4/2022 nhờ chi phí đầu vào bình quân thấp hơn khi lượng hàng tồn kho giá cao đã được ghi nhận một phần trong KQKD quý 3/2022. Giá nguyên vật liệu đầu vào giao ngay cũng đang dần trở lại mức bình thường. VND cho rằng, biên LN gộp của Hòa Phát sẽ sớm chạm đáy, tuy nhiên tốc độ phục hồi khá chậm do nhu cầu thép yếu.

VND dự phóng biên LN gộp của Hòa Phát năm 2022-2023-2024 sẽ đạt lần lượt 14,0%/14,6%/15,8%, thấp hơn dự phóng trước đó của VND là 20,4%/22,5%/22,2% do (1) trung bình giá bán thép giảm lần lượt 1,6%/2,7%/2,8% và (2) giá than cốc tăng lần lượt 9,1%/28,0%/13,6%.

VND duy trì khuyến nghị Khả quan cho cổ phiếu HPG và giảm giá mục tiêu HPG xuống 20.900 đồng/cp. HPG hiện đang giao dịch ở mức Price to Earnings Ratio" data-glossary-def="Tỷ lệ giá cổ phiếu trên thu nhập - chỉ số định giá phổ biến nhất.">P/E 2022-23 lần lượt là 7,1-5,7 lần, không thật sự hấp dẫn để đầu tư ngắn hạn, đặc biệt trong bối cảnh nhu cầu ngành suy yếu.

Tuy nhiên, VND tin rằng, với thị phần lớn và hiệu suất vận hành vượt trội, HPG sẽ phục hồi nhanh hơn các công ty trong ngành khi các tín hiệu tích cực xuất hiện. Động lực tăng giá là các dự án mới để mở rộng chuỗi giá trị. Rủi ro giảm giá là tăng trưởng nhu cầu thép thấp hơn và lãi suất cao hơn dự kiến.

Đức Anh