Phát biểu khai mạc diễn đàn, ông Hoàng Quang Phòng, Phó Chủ tịch Liên đoàn Thương mại và Công nghiệp Việt Nam (VCCI) nhấn mạnh, việc thiết lập cơ chế thử nghiệm có kiểm soát hoạt động Fintech trong lĩnh vực ngân hàng tại Việt Nam là hết sức cấp bách và cần thiết, đặc biệt trước chủ trương lớn của Đảng và Nhà nước về phát triển "Chính phủ và nền kinh tế số".

Năm 2021 đã chứng kiến những bước tiến nhảy vọt của thị trường Fintech Việt Nam khi nền kinh tế internet đạt giá trị 21 tỷ USD, đứng ở vị trí 14/50 ở khu vực châu Á và vị trí 70 trên bảng xếp hạng toàn cầu. Fintech Việt Nam đã tăng trưởng đáng kể nhờ sự hỗ trợ của Chính phủ về việc mở rộng các hình thức thanh toán số cũng như việc áp dụng ngày càng nhiều các giao dịch kỹ thuật số và sự phát triển của thị trường thương mại điện tử.

Theo Ngân hàng Nhà nước (NHNN), sự phát triển với tốc độ nhanh chóng của Fintech đã khiến các cơ quan quản lý của các quốc gia đối mặt với nhiều khó khăn và thách thức trong công tác quản lý, giám sát do những rủi ro rửa tiền, tài trợ khủng bố, rủi ro liên quan tới an ninh, an toàn, bảo mật thông tin, sử dụng trái phép thông tin cá nhân,...

“Do đó, nhiệm vụ đặt ra với các cơ quan quản lý là phải đảm bảo đồng thời mục tiêu hỗ trợ thúc đẩy đổi mới sáng tạo trong khi vẫn phải duy trì sự ổn định, an toàn của thị trường tài chính và hỗ trợ tăng trưởng kinh tế”, ông Hoàng Quang Phòng nêu rõ.

|

|

TS. Nguyễn Quốc Hùng phát biểu khai mạc diễn đàn |

Cùng phát biểu khai mạc tại diễn đàn, TS. Nguyễn Quốc Hùng, Tổng Thư ký VNBA cho biết, hoạt động chuyển đổi số trong lĩnh vực tài chính ngân hàng tại Việt Nam trong thời gian qua được đánh giá là bước vào giai đoạn bùng nổ. Hệ sinh thái số, thanh toán số đã được thiết lập với việc kết nối dịch vụ ngân hàng số với nhiều dịch vụ số khác trong nền kinh tế mang lại các trải nghiệm liền mạch và lợi ích to lớn cho người sử dụng dịch vụ trên không gian số. Đồng thời, nhiều nghiệp vụ ngân hàng như mở tài khoản thanh toán, thanh toán chuyển tiền, gửi tiền/gửi tiết kiệm đã được số hóa toàn diện 100%, cho phép khách hàng thực hiện hoàn toàn trên kênh số.

Bên cạnh đó, lĩnh vực Fintech của Việt Nam trong những năm qua cũng đã có những bước tiến đáng chú ý nhờ áp dụng mạnh mẽ các giao thức kỹ thuật số trong kinh doanh, sự bùng nổ của ngành thương mại điện tử và quyết tâm thúc đẩy thanh toán kỹ thuật số từ phía Chính phủ.

Tuy nhiên, theo TS. Nguyễn Quốc Hùng, sự xuất hiện của công ty Fintech có thể khiến hệ thống ngân hàng phải đối mặt với các rủi ro về thị phần, lợi nhuận. Sự tăng cường hoạt động Fintech dẫn tới gia tăng sự phụ thuộc lẫn nhau giữa các bên tham gia thị trường (ngân hàng, công ty Fintech và các thành phần khác) và cơ sở hạ tầng của thị trường dẫn đến gia tăng rủi ro hoạt động...

Các hoạt động của công ty cung ứng giải pháp Fintech, cho vay ngang hàng (P2P lending), mô hình thanh toán mới, chuyển tiền xuyên biên giới, chia sẻ dữ liệu người dùng qua giao diện lập trình ứng dụng mở (Open APIs)... đều chưa có qui định pháp lý cụ thể để điều chỉnh và đối mặt với nhiều rủi ro, như: rủi ro bảo mật và rò rỉ dữ liệu, rủi ro thanh khoản và rủi ro tín dụng, rủi ro rửa tiền và tài trợ khủng bố, rủi ro hoạt động đòi nợ phi pháp…. Hàng loạt các App cho vay tiền trực tuyến xuất hiện công khai với những lời mời chào rất hấp dẫn, kèm theo thủ tục vay tiền rất đơn giản nhằm lôi kéo người vay tham gia và chịu lãi suất lên đến 2000%/năm.

Cùng với đó, các ngân hàng vẫn gặp phải những gian lận phổ biến như: đánh cắp thông tin bảo mật để chiếm quyền sử dụng thẻ/tài khoản ngân hàng điện tử; lừa đảo khách hàng tự thực hiện giao dịch gian lận (kẻ gian lừa khách hàng tự thực hiện giao dịch như chuyển tiền cho kẻ gian; trộm cắp danh tính (kẻ gian sử dụng trái phép/bất hợp pháp thông tin cá nhân của khách hàng để đăng ký mở tài khoản, đăng ký dịch vụ ngân hàng điện tử của khách hàng để chiếm quyền sử dụng, đăng ký vay trực tuyến, hoặc sử dụng vào các mục đích gian lận), bất chấp việc ngân hàng đã áp dụng các giải pháp công nghệ bảo mật mới nhất và thường xuyên cảnh báo tới khách hàng cần bảo mật thông tin trong quá trình giao dịch.

Cục An ninh mạng và Phòng, chống tội phạm sử dụng công nghệ cao (A05) cho biết, trong 6 tháng đầu năm 2022, Bộ Công an phát hiện và xử lý 840 chuyên án/vụ việc lừa đảo, chiếm đoạt tài sản qua mạng, tăng 42% so 6 tháng cuối năm 2021. Hay Công ty An ninh mạng Viettel cũng thông tin, năm 2021, các vụ tấn công phishing vào Việt Nam tăng gấp 3 lần so 2020 với khoảng 6.000 website giả mạo, lừa đảo.

Trước tình hình đó, liên quan đến các hành vi lừa đảo, gian lận của tội phạm công nghệ nhằm chiếm đoạt tiền trong tài khoản của khách hàng, NHNN duy trì theo dõi thường xuyên để cảnh báo tới các tổ chức cung ứng dịch vụ thanh toán tăng cường các biện pháp đảm bảo an ninh, an toàn trong thanh toán. Các cơ quan chức năng liên tục cảnh báo nguy cơ biến tướng tín dụng đen của hoạt động cho vay qua app. NHNN cũng đã trình Chính phủ để ban hành Nghị định về cơ chế thử nghiệm có kiểm soát hoạt động Fintech trong lĩnh vực ngân hàng (Fintech Regulatory Sandbox), trong đó sẽ quy định về việc cấp tín dụng trên nền tảng công nghệ, cho vay ngang hàng, chia sẻ dữ liệu qua giao diện lập trình ứng dụng mở (Open API)...

“Vậy ngân hàng và Fintech cần tiếp tục thực hiện các giải pháp gì, các cơ quan chức năng, các bộ, ban, ngành cần hỗ trợ chính sách gì để quản trị rủi ro, đảm bảo an toàn tài chính thúc đẩy hoạt động Fintech và ngân hàng số tại Việt Nam”, TS. Nguyễn Quốc Hùng đặt vấn đề.

|

|

Các diễn giả tham gia thảo luận |

Dưới góc nhìn của ngân hàng thương mại, bà Nguyễn Thị Nga, Giám đốc Ngân hàng số, Ngân hàng PVcombank nêu rõ những thách thức chính về chuyển đổi số trong hệ thống ngân hàng thương mại tại Việt Nam, có thể kể đến: thiếu nhân sự đáp ứng chuyên môn, nghiệp vụ; sự chuyển dịch nhanh chóng của công nghệ; cạnh tranh trong ngành; hành lang pháp lý chưa hoàn thiện.

Cũng theo bà Nguyễn Thị Nga, ngân hàng thương mại cũng phải đối mặt với các rủi ro trong hoạt động kinh doanh ngân hàng số, bao gồm: rủi ro danh tiếng; rủi ro an ning mạng; rủi ro bên thứ ba; rủi ro chiến lược; rủi ro mô hình.

Trong khi đó, hoạt động quản trị rủi ro của các ngân hàng thương mại cổ phần cũng gặp không ít thách thức.

Thứ nhất, trong quá trình chuyển đổi số ngân hàng, hầu như toàn bộ hệ thống và phương pháp thực hiện có sự thay đổi, các cán bộ cần có thời gian cập nhật xử lý và làm quen. Do đó, đôi khi xảy ra chậm trễ trong giao dịch hoặc là lỗi hệ thống

Thứ hai, cơ sở dữ liệu và phân tích, dự báo môi trường kinh doanh… còn thiếu và yếu, dẫn đến các ngân hàng còn gặp rất nhiều khó khăn, lúng túng trong việc hoạch định chiến lược dài hạn.

Thứ ba, các yêu cầu về quản lý rủi ro hoạt động trong các quy định của các ngân hàng và theo tiêu chuẩn quốc tế (Basel II/III) đòi hỏi người đọc và áp dụng phải có trình độ cao. Một số thuật ngữ khá trừu tượng gây khó hiểu hoặc nhầm lẫn ảnh hưởng đến việc các ngân hàng thương mại chưa triển khai được một số yêu cầu của Basel II.

Thứ tư, nguy cơ phục hồi chưa chắc chắn và không đồng đều của nền kinh tế toàn cầu sau cuộc khủng hoảng COVID-19 làm rủi ro tài chính gia tăng. Biến động địa chính trị phức tạp làm cho giá vàng, giá dầu biến động mạnh. Ngoài ra, áp lực lạm phát, lãi suất,… đều làm rủi ro gia tăng.

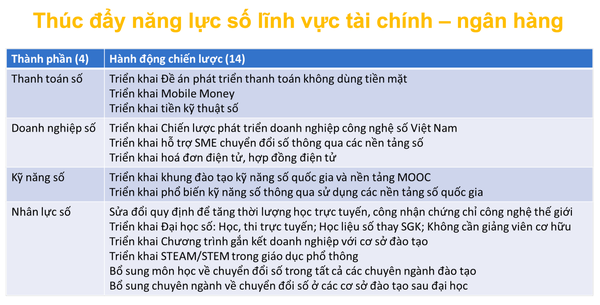

Trước những trăn trở của các ngân hàng thương mại, PGS.TS Trần Minh Tuấn, Vụ trưởng Vụ Kinh tế số và Xã hội số, Bộ Thông tin và Truyền thông đã có những chia sẻ về hạ tầng quốc gia nhằm hỗ trợ chuyển đổi số trong lĩnh vực tài chính ngân hàng.

Theo PGS.TS Trần Minh Tuấn, Việt Nam xác định phải làm chủ hạ tầng thông tin và truyền thông, bảo đảm chủ quyền quốc gia trên không gian mạng bằng các doanh nghiệp công nghệ số Việt Nam. Hạ tầng thông tin và truyền thông sẽ tạo sự phát triển đột phá bằng các hạ tầng mới là hạ tầng IoT và hạ tầng cloud; kiến tạo các khu vực động lực kinh tế mới bằng công nghiệp công nghệ số; tối ưu hoá nguồn lực quốc gia bằng tạo lập liên kết với các hạ tầng năng lượng, hạ tầng logistic....; nâng cao năng lực cạnh tranh quốc tế, thứ hạng thế giới bằng chủ động trở thành "hub" (trung tâm) khu vực.

|

|

Chiến lược thúc đẩy năng lực số trong lĩnh vực tài chính - ngân hàng |

Về lĩnh vực Fintech, ông Chu Quang Thái, đại diện Trung tâm Hỗ trợ khởi nghiệp sáng tạo quốc gia, Chủ tịch Quỹ đầu tư Liên minh cho biết, lĩnh vực này đã và đang có những bước phát triển vượt bậc trên toàn cầu cũng như tại Việt Nam.

Theo Gintheo Findexable (2020), với hơn 7.000 công ty Fintech, tổng giá trị hoạt động đầu tư vào Fintech toàn cầu tăng từ 60,2 tỷ USD năm 2017 lên đến 150,3 tỷ USD vào năm 2019, tương ứng tăng 250% sau 2 năm.

|

|

Toàn cảnh toạ đàm |

Những hoạt động đầu tư vào Fintech tập trung vào các lĩnh vực liên quan đến các hoạt động mua bán - sáp nhập, vốn đầu tư mạo hiểm và cổ phần tư nhân. Số lượng giao dịch về hoạt động đầu tư cho Fintech trên toàn cầu giai đoạn 2017- 2019 có sự gia tăng đáng kể từ 2.914 giao dịch vào năm 2017 lên 3.639 giao dịch vào năm 2018 và 3.286 giao dịch vào năm 2019.

Trong hoạt động ngân hàng, Fintech thâm nhập vào nhiều lĩnh vực, từ hoạt động cho vay, dịch vụ ngân hàng, quản trị rủi ro, đến các giao dịch tần suất cao, dữ liệu lớn. Phần lớn các khoản đầu tư này tập trung vào phân khúc khách hàng cá nhân và doanh nghiệp vừa và nhỏ với hai lĩnh vực nổi bật là thanh toán và cho vay, những lĩnh vực vốn là thế mạnh của ngân hàng

Để có được hạ tầng cho sự phát triển bền vững của hoạt động Fintech và ngân hàng số, ông Chu Quang Thái cho rằng, cần tạo ra hạ tầng hệ sinh thái tài chính mở, với 3 hạ tầng chính bao gồm: hạ tầng kiến thức và tư duy, văn hoá tài chính hành vi để con người không phải là nô lệ của dữ liệu hành vi; hạ tầng về thể chế và chính sách mở tư duy thúc đẩy phát triển nhiều hơn quản lý rủi ro; hạ tầng về dữ liệu và mã nguồn mở mainnet (mạng lưới chính thức) quốc gia, mainnet tập đoàn, mainnet doanh nghiệp.

Quỳnh Lê